本文来自微信公众号“王涵论宏观”。

内容摘要

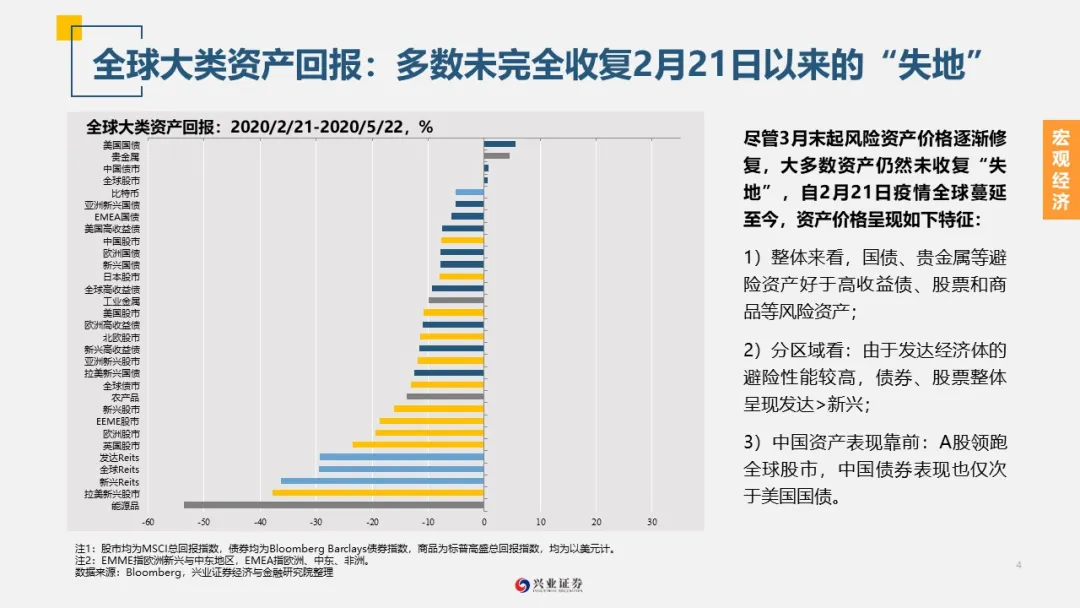

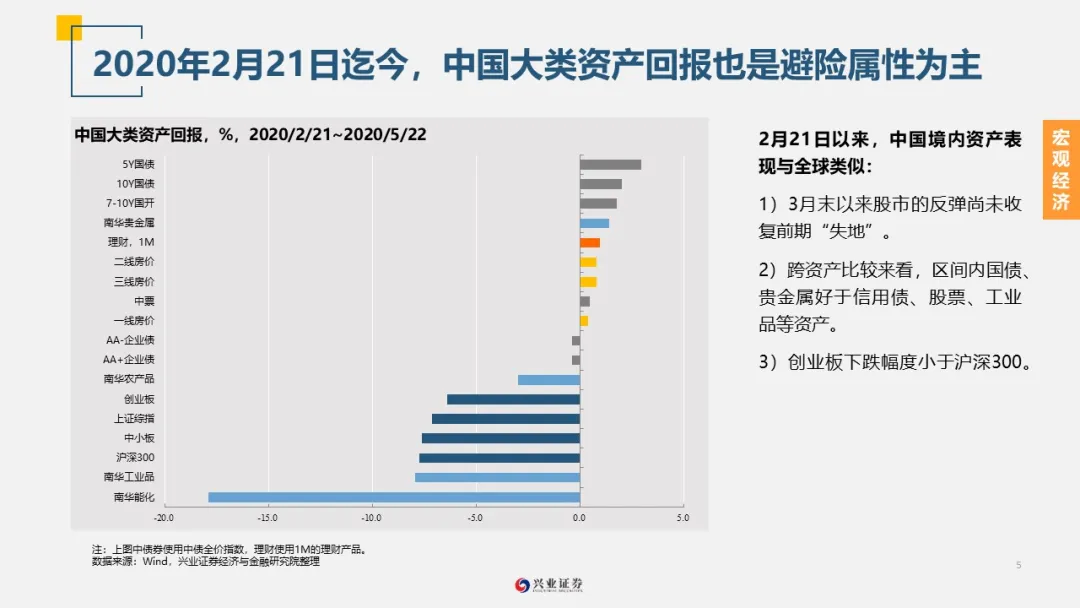

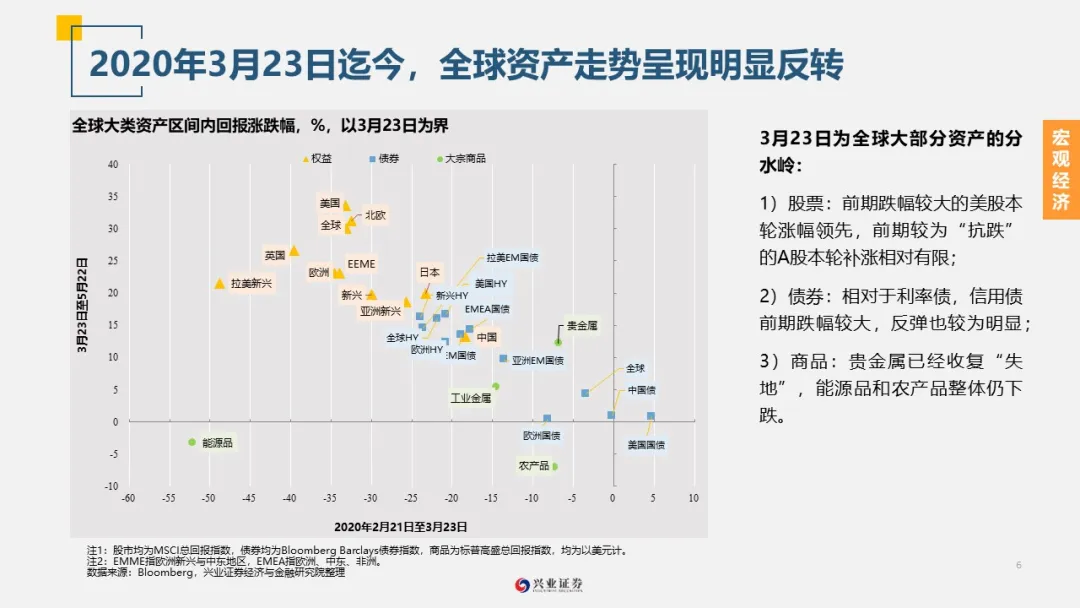

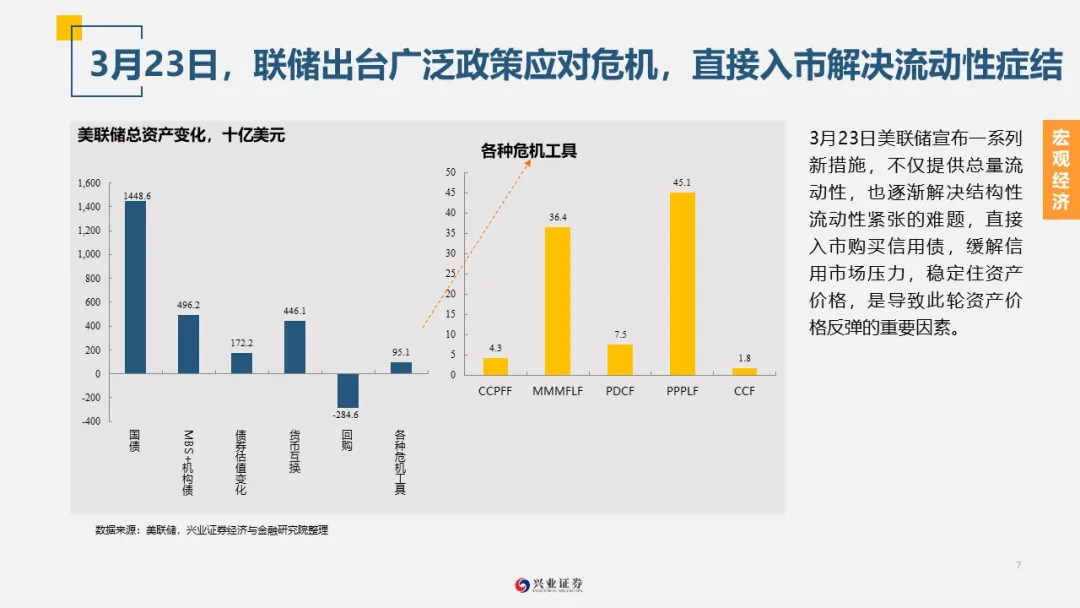

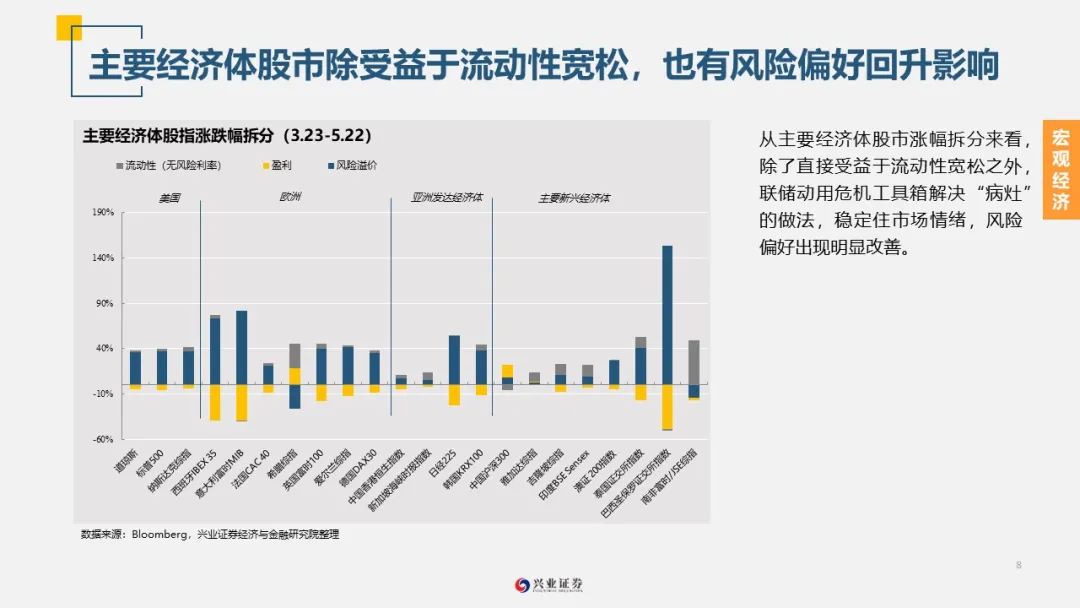

联储释放“火箭筒”成为本轮美股反弹的拐点。3月23日是本轮金融市场止跌反弹的拐点。当日,联储使用各种工具着力解决流动性传导的“痛点”,也有效提振了市场信心,风险偏好明显回升。各类资产反弹大多呈现“跌多涨多”,“跌少涨少”的特征——前期跌幅较大的美股涨幅领先,而较为“抗跌”的A股本轮补涨相对有限。

美国市场拐点已现,但修复之路漫漫。

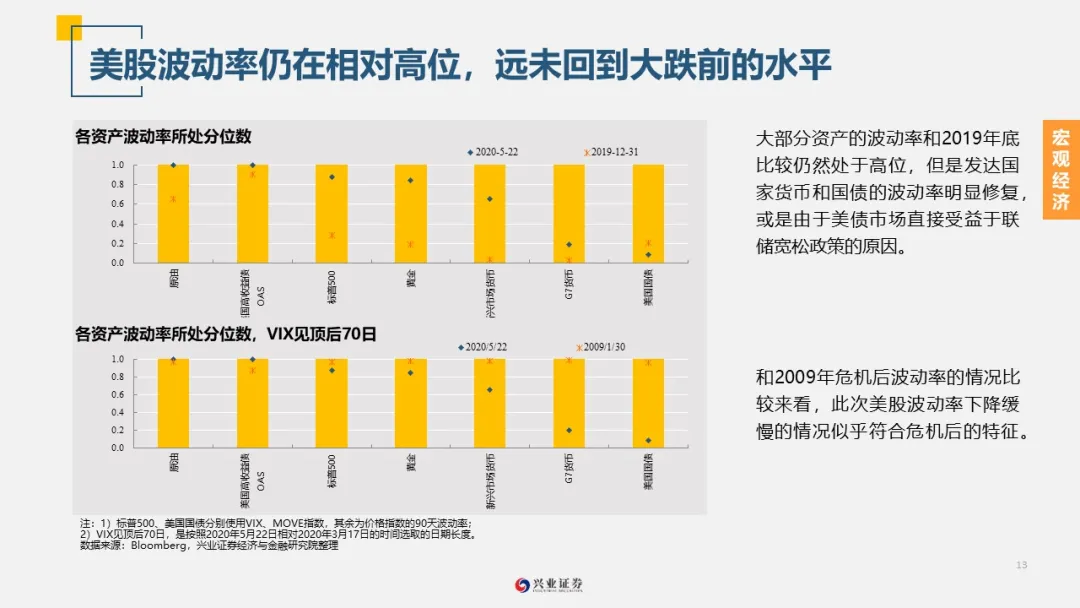

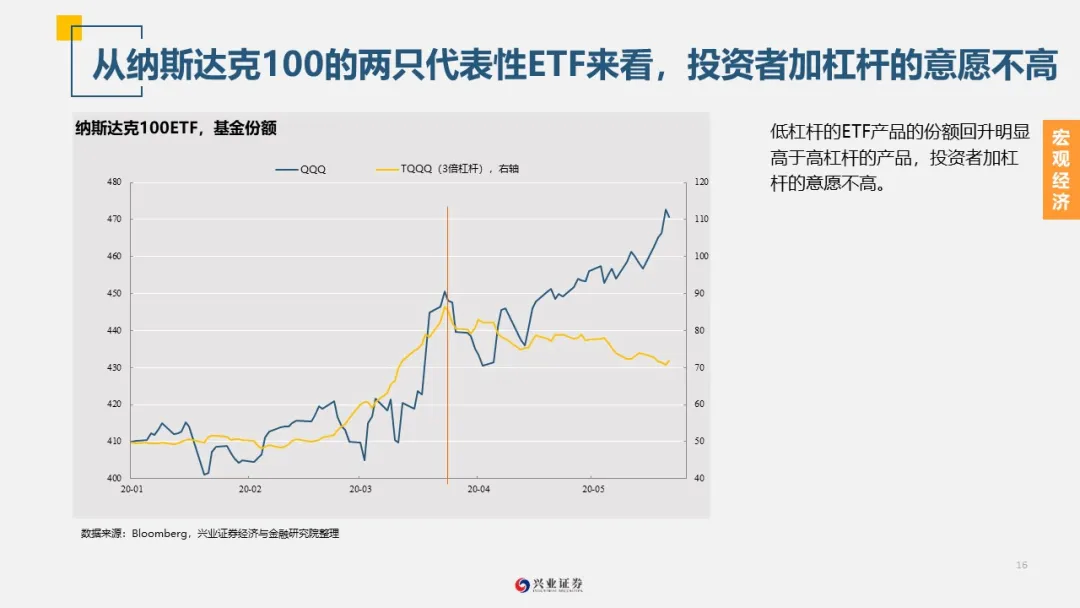

美股补涨领先,但尚未完全收复失地。美股反弹至今仍未回到2月21日大跌前的水平,且美股波动率仍显著高于此轮大跌前的水平。波动率回落偏缓的走势,呈现与08年金融危机后相似的特征。暴跌过后,当前投资者加杠杆意愿仍然不高。

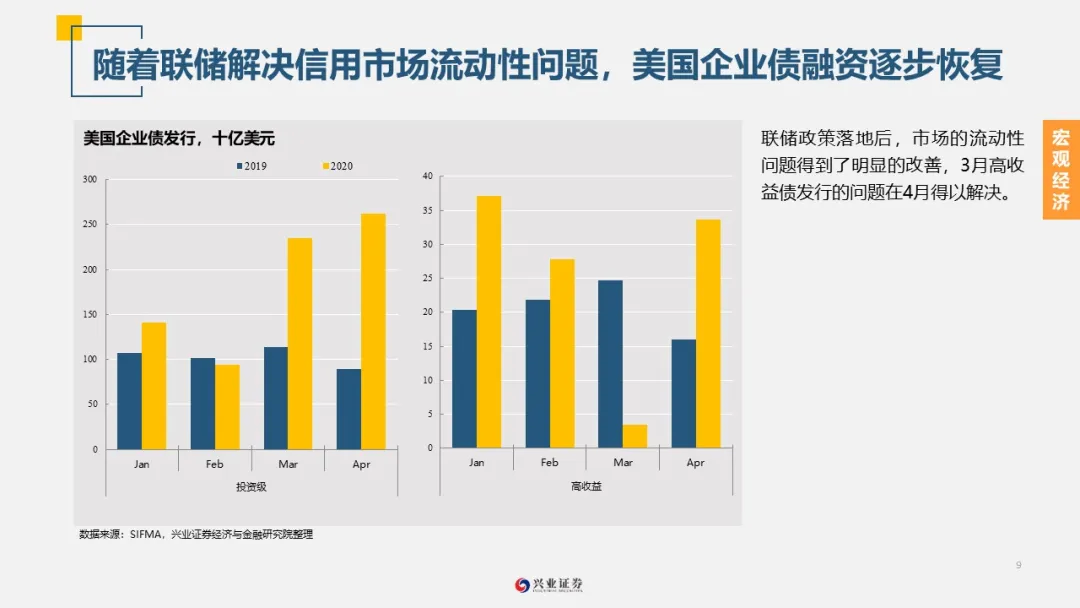

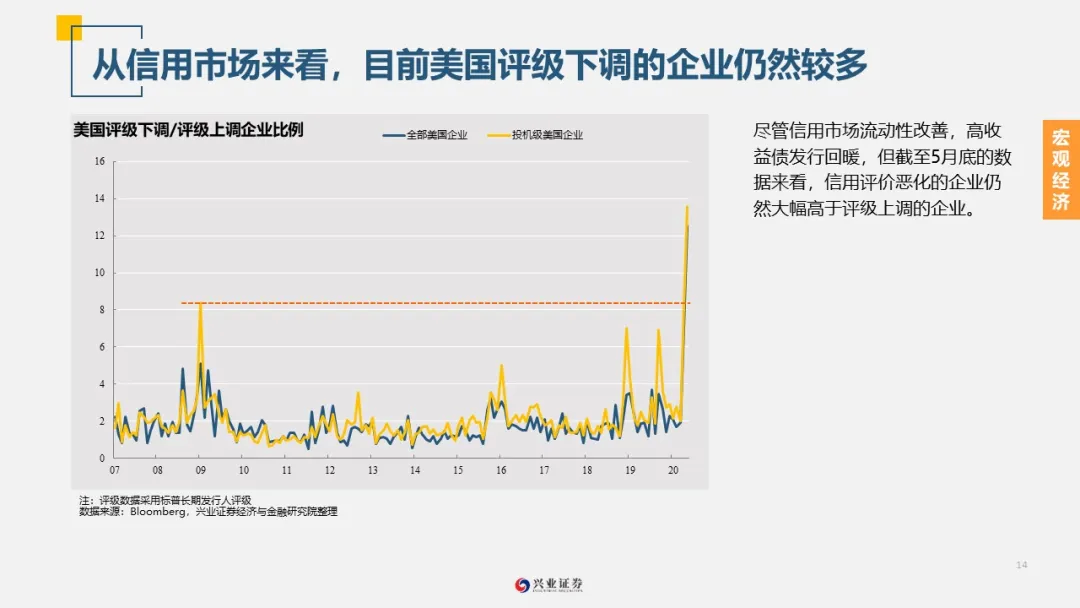

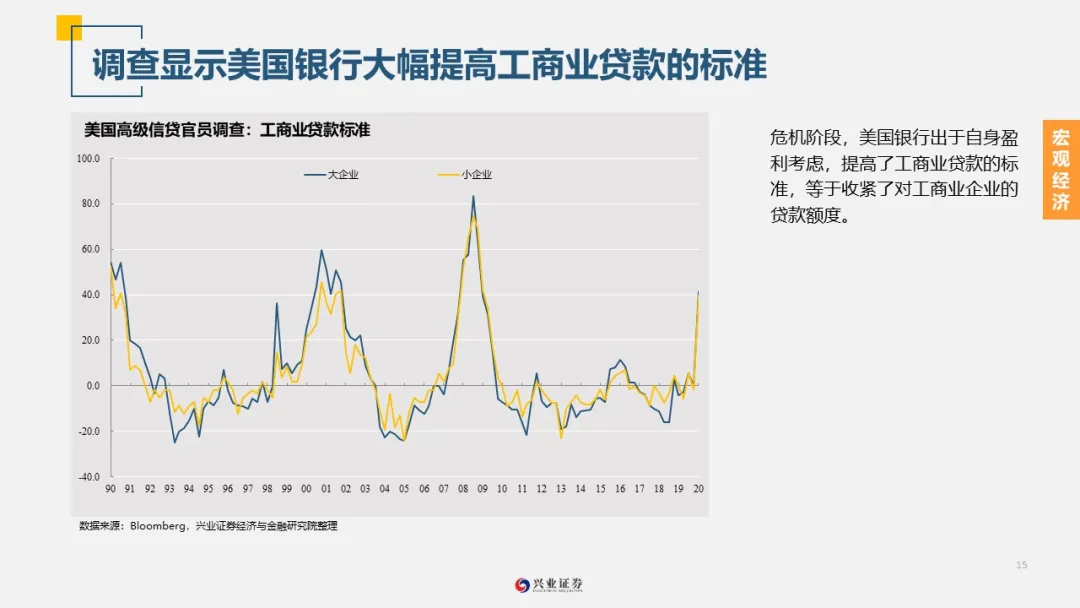

美国信用市场解冻,但仍有风险。联储入市后高收益债市场发行明显回暖,但企业信用资质仍在快速恶化,且美国银行大幅提高了工商业企业贷款标准,变相收紧了工商业信贷的额度。

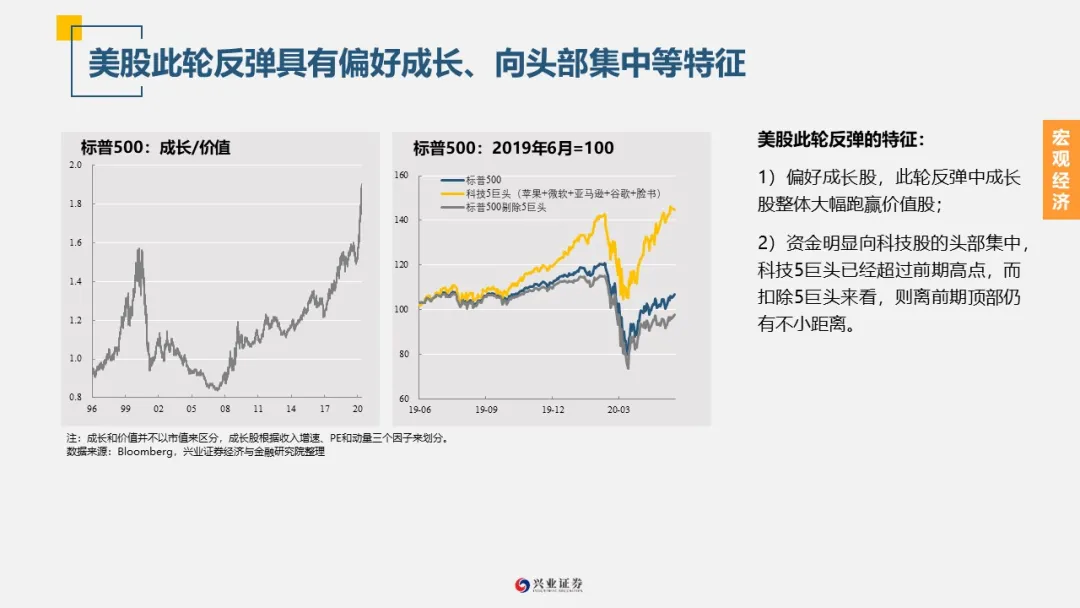

本轮美股反弹存在明显分化:

持续偏好成长股。成长股相对价值股呈现跌少涨多的特征,标普500成长/价值已经超过2001年IT泡沫时的高点。

进一步向科技巨头集中。科技5巨头(微软(MSFT.US)+亚马逊(AMZN.US)+脸书(FB.US)+苹果(AAPL.US)+谷歌(GOOG.US))的股价已经回到前期高点,而扣除5巨头后,标普500则离前期高点有较大距离。

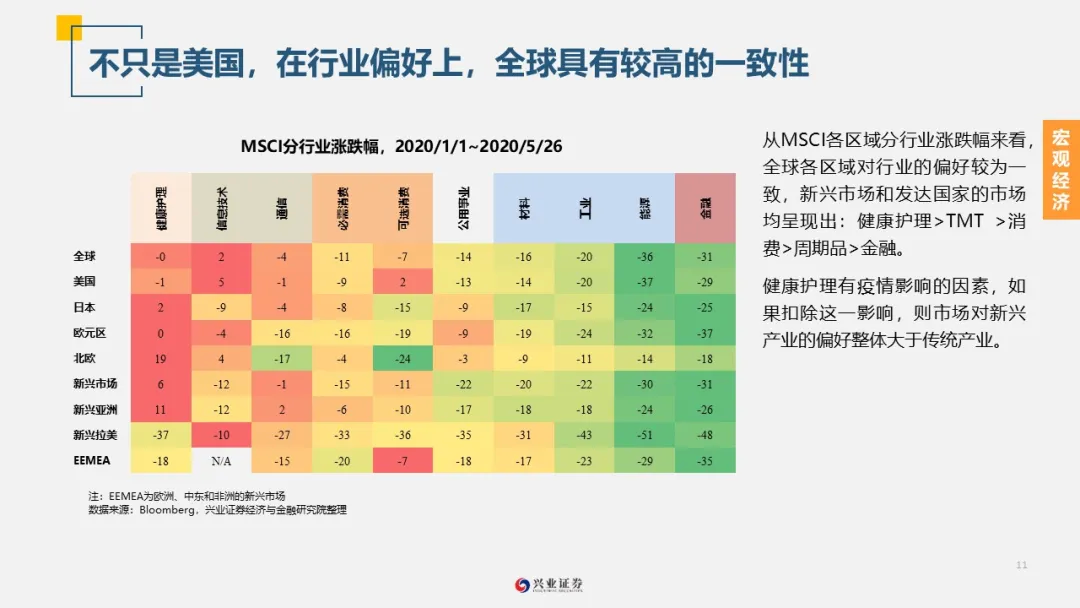

不只是美股,在行业偏好上,全球具有较高的一致性。

当前,全球均偏好成长,金融表现最弱。不论是美日欧等主要发达经济体,还是亚洲和拉美新兴市场,股市分行业表现上较为相似——都呈现更偏好成长的特征,具体来看:健康护理>TMT >消费>周期品>金融。

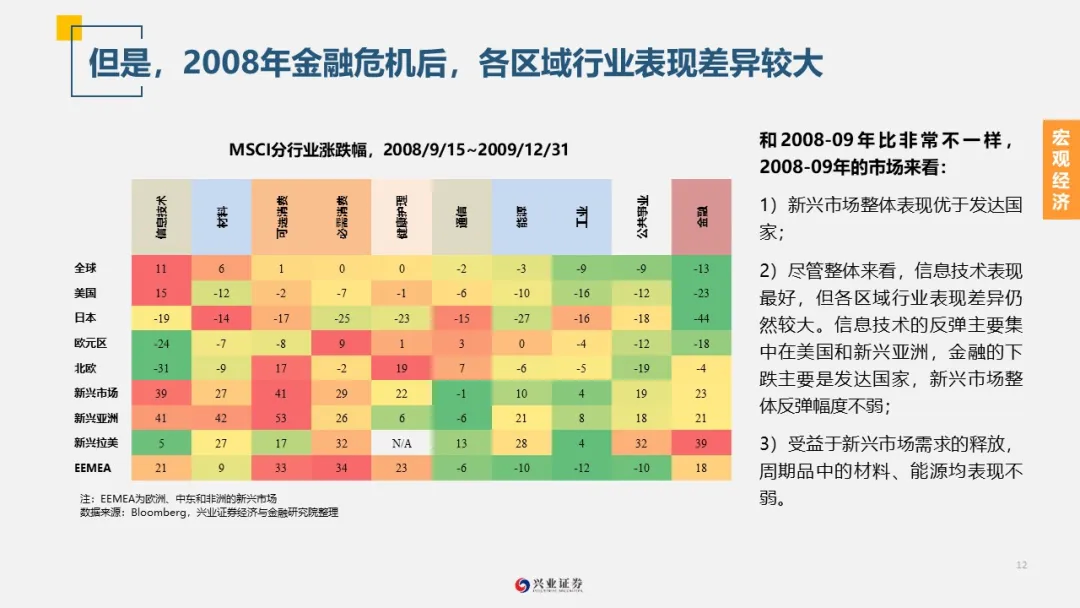

但2009年全球不同区域在行业偏好上具有较大的差别。比如,信息技术的反弹主要集中在美国和新兴亚洲,金融的下跌主要是发达国家,新兴市场金融板块整体反弹幅度不弱。受益于新兴市场需求的释放,周期品中的材料、能源均表现不弱。

风险提示:经济金融问题演化。

正文

风险提示:经济金融问题演化。

(编辑:李国坚)