本文来自微信公众号“观媒万象”,作者:国信传媒张衡团队。

核心观点

三大视频平台:相似的前端,不同的内核

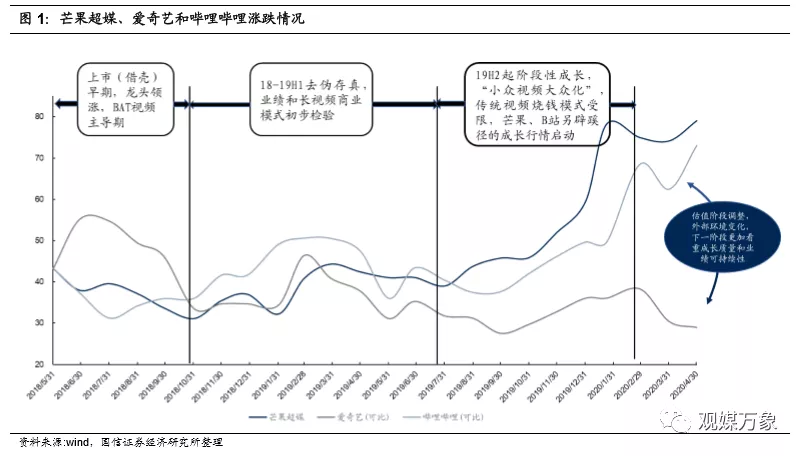

1)长视频平台经历早期百花齐放之后,BAT背景的爱奇艺(IQ.US)、优酷、腾讯视频市占率相比其他平台领先优势明显,似乎形成互联网视频领域的寡头垄断格局;2)芒果TV和B站(BILI.US)快速崛起,走出不同的成长轨迹:芒果TV扩张内容生态和平台变现边界同时实现盈亏平衡,B站“破圈”进行时,Q1 MAU超预期;3)运营数据上对比“新三家”表现,长视频的未来或许存在更多可能。

从财务看表现:业绩分化的背后是内容投入逻辑的差异

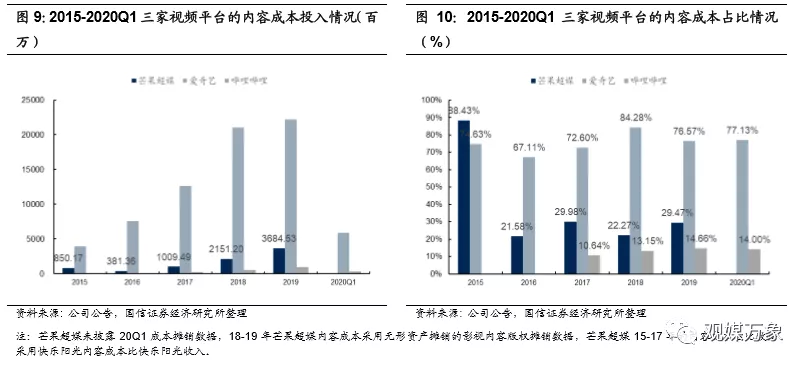

内容成本是视频平台长期竞争优势的核心变量。1)芒果超媒自建内容团队,生产优质顶级的综艺影视,内容成本/收入稳定在30%以下,同时基于内容生产与运营一体化的模式在变现上具备更多可能;2)基于流量分发逻辑的爱奇艺内容主要来自外购,类奈飞模式下内容成本高企,内容成本/收入达75%以上;3)哔哩哔哩基于UP主构建内容生态圈,内容成本/收入不到15%,基于内容的社区生态在游戏、广告、直播等变现端具备更多可能。

从模式看未来:走不同的路,看不同的风景

1)对比三家平台的MAU/DAU、用户时长和用户留存率等运营指标,爱奇艺胜在用户体量,芒果胜在内容驱动下的用户弹性,B站胜在用户粘性。2)数据背后是视频平台不同成长基因:芒果TV是媒体思维运营平台,追求内容和变现的匹配度;爱奇艺是互联网思维运营平台,早期通过资本力量锁定用户,在投入达到一定阈值时有望迎拐点;B站是用户思维运营平台,虽然早期倚靠游戏现金牛养平台,但始终围绕Z世代用户属性;3)我们认为内容和用户是文娱的根本,从成本与收益平衡以及内部生态的角度,更看好芒果TV和B站的内在基因。

从运营看差异:虽各有千秋,但芒果、B站更胜一筹

1)基于对三家平台的会员、广告业务的拆分对比,我们认为三家商业化节奏有差异:爱奇艺“先抢市场再盈亏平衡”,芒果TV“先盈亏平衡再抢市场”,B站“先圈用户再抢市场”;2)商业化节奏差异因为三家平台的基因不同,导致其发展路径不同,不同路径在当前发展阶段遇到的核心矛盾不同,芒果TV是用户泛化和内容多元化,B站是破圈和商业化,爱奇艺处于长期重资本投入渴求质变的艰难转换期;3)虽有共同的目标:构建优质内容生态,抢占用户时长,但是不同的模式下导致发展节奏、财务表现迥异。

投资建议:长期看好长视频赛道,推荐芒果超媒和哔哩哔哩

长视频是内容品类中不可或缺的一部分,爱奇艺当前虽有短期瓶颈但不改公司长期视频龙头价值;当前阶段处在破圈化和多元变现阶段的芒果TV和哔哩哔哩则具备更大的向上弹性,推荐芒果超媒和哔哩哔哩。

风险提示:字节入局风险;经济下行风险;项目波动风险;监管风险等

正文

引言:如何定义新三大视频平台?

过去几年,BAT视频平台(爱奇艺、优酷和腾讯视频)的“烧钱大战”初步有结果,目前腾讯和爱奇艺相对胜出,优酷已略有掉队,芒果TV和B站另辟蹊径:芒果TV逐步扩张内容生态和平台变现边界,同时实现盈亏平衡,B站“破圈”进行时,MAU单季度增速达历史新高,从各项经数据我们发现芒果TV、B站在用户活跃度和用户粘性上甚至已超越BAT三大视频平台,因而对比芒果TV、爱奇艺和B站三大特色阵营更能够探讨长视频的发展出路。

我们认为从发展路径角度,芒果超媒、爱奇艺和哔哩哔哩三大视频平台公司,分别代表国内典型三大阵营的特色,芒果TV是优质内容驱动为核心的媒体平台,爱奇艺代表用户增长驱动为核心的互联网平台,哔哩哔哩代表强社区属性的垂直用户平台。对比不同发展路径的视频平台更具有长期意义,我们所说的“新三大视频平台”,更多代表不同发展路径的三大视频平台。

根据三家公司最新发布的20Q1季报的相关数据,主要从财务、运营和会员广告业务三个方面做对比分析,具体包括:1)芒果超媒、爱奇艺和哔哩哔哩Q1财务数据;2)芒果TV、爱奇艺和B站视频平台的运营数据;3)对比三家视频平台的收入结构,对比共同的收入来源付费和广告,深入探讨付费和广告业务各项指标情况,思考长视频平台的长期发展路径。

一、20Q1财务对比:分化背后是内容投入逻辑差异

1、收入、润端对比分析

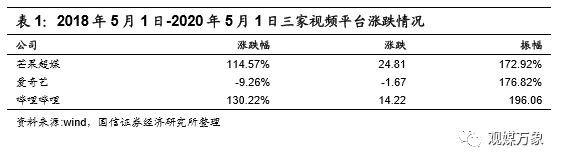

1)从分季度收入来看,20Q1芒果超媒、爱奇艺和哔哩哔哩的收入增速分别为9.74%、9.44%和68.59%,芒果超媒:Q1收入增速放缓预计受综艺节目录制和复工等影响,但Q2芒果超媒的节目上线和广告招商基本恢复,芒果超媒单季度收入相对有一定波动性主要因其内容制作业务有一定比重,受项目确认周期影响;爱奇艺:Q1收入增速略超19Q4的业绩指引(2%-8%),主要因卫生事件期间用户视频观看激增,付费收入超预期,爱奇艺Q1单季度收入体量高于芒果超媒和哔哩哔哩,但季度收入增速自19Q2开始至今季度收入增速放缓至个位数,主要受视频行业大盘增速放缓影响;哔哩哔哩:Q1收入增速略超预期,游戏、广告等各项收入均增速较快,B站仍然处于高速发展的商业化早期,其季度收入的环比增速持续增长,自18Q2起其收入的同比增速均维持在45%+。

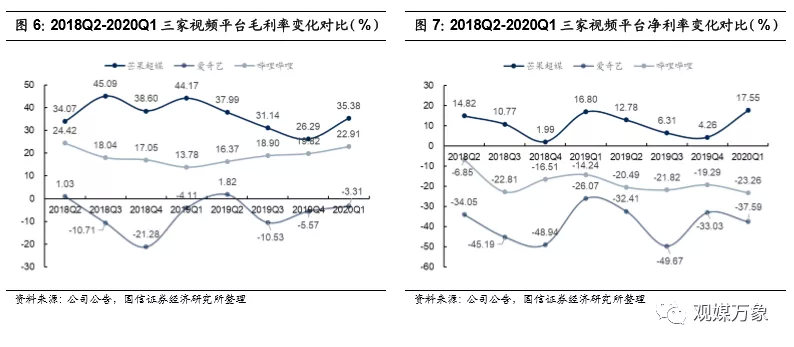

2)从分季度利润来看,芒果超媒是唯一一家实现盈亏平衡的视频平台,20Q1实现归母净利润4.8亿,同比增加14.82%,爱奇艺20Q1实现净利润-28.75亿,亏损程度相对符合预期,哔哩哔哩20Q1实现净利润-5.34亿,亏损程度相对大于预期,主要因销售费用增加,业务加速扩张。

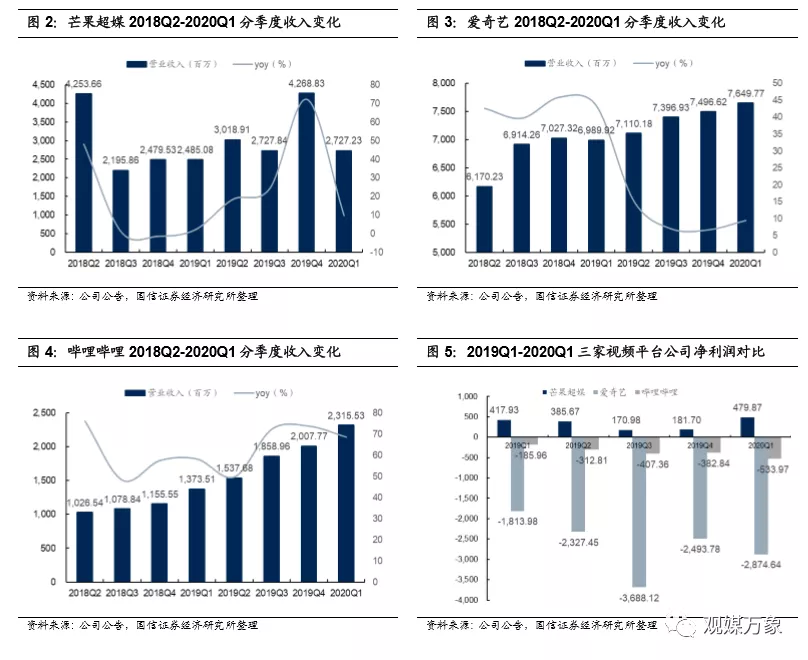

3)从毛利端看,20Q1芒果超媒、爱奇艺和哔哩哔哩的毛利率分别为35.38%、-3.31%和22.91%,芒果超媒的高毛利率主要源于公司内容版权无需大额采买,通过内容自制维持自身较强的盈利能力,Q1毛利率水平较高主要受卫生事件影响收入端投入规模相对小,爱奇艺20Q1毛利率同比去年出现改善,但内容成本仍然持续增加,盈亏平衡任重道远,哔哩哔哩20Q1毛利率同比增加9.13pct,环比增加3.09pct,其中占比50%的收入分成成本同比增加60%,环比增加25%,内容成本、宽带成本等成本项目控制较好,使得哔哩哔哩成本端增速低于收入端增速。

4)从净利端看,20Q1芒果超媒、爱奇艺和哔哩哔哩的毛利率分别为17.55%、-37.59%和-23.26%,芒果超媒20Q1净利率维持较高水平主要因毛利率水平较高,爱奇艺净利率为负受主业毛利率影响,Q1内容成本占收入比为77%,内容成本仍然高企,哔哩哔哩净利率仍然为负,受持续高企的费用率影响。

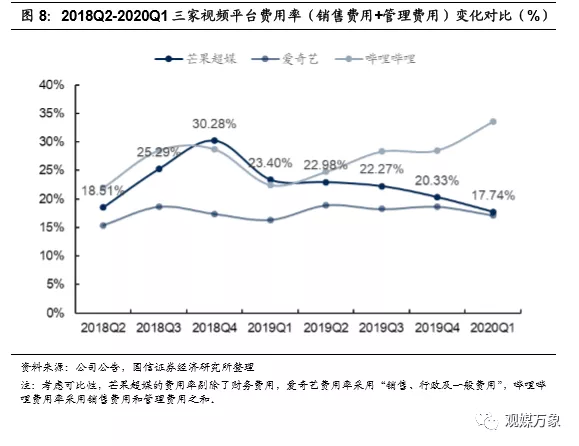

5)从费用率看,20Q1芒果超媒、爱奇艺和哔哩哔哩的费用率分别为17.74%、17.14%和33.56%,考虑可比性,芒果超媒的费用率剔除了财务费用,爱奇艺费用率采用“销售、行政及一般费用”,哔哩哔哩费用率采用销售费用和管理费用之和,芒果超媒的单季度费用率持续减少,20Q1费用率同比减少6pct,环比减少3pct,主要受卫生事件影响,推广略有收窄,爱奇艺的单季度费用率已经基本稳定,内容端达到一定规模后,成本边际效应递减,从而实现盈亏平衡,而哔哩哔哩的单季度费用率呈增加趋势,20Q1单季度费用率增加11pct,环比增加5pct,主要因哔哩哔哩销售率达26.2%,同比增加13pct,环比增加6pct,因公司加大营销投入,获客策略相对激进。

3、长期竞争优势的核心变量仍然指向内容成本

通过如上分析,我们认为芒果TV和B站的共同优势是内容成本优势,当前阶段B站形成了服务于用户形成的内容优势,芒果形成了服务于内容形成的变现优势。财务差异本质指向内容投入逻辑的差异。哔哩哔哩19年内容成本9.93亿,同增82.93%,但内容成本体量相比芒果超媒和爱奇艺并不大,19年和20Q1哔哩哔哩的内容占比占收入比重仅14.66%和14%,B站的商业变现处于稳步推进早期,因其Up主构建的内容生态圈,使游戏、广告、直播等变现端形成良性循环,节省内容外采,另一方面,B站的费用投入增加目的也是加强用户粘性和用户忠诚度;芒果超媒19年内容成本36.85亿,同增71.28%,优势在于自建内容团队,内部生产优质顶级的综艺和影视内容,并聚焦于年轻都市白领女青年,当前公司核心在于继续深耕内容,变现端涉足于直播带货或直播卖货综艺等,但本质仍然是服务于内容。15-19年,芒果TV的内容成本持续增加,但内容成本占收入的比重稳定在30%以下。

爱奇艺实现盈亏平衡的道路可以类比于奈飞,需要长期忍受内容成本压力造成的巨亏,虽然爱奇艺19年内容成本增速略有放缓,但其19年内容成本占收入比重达76.57%,20Q1爱奇艺内容成本金额约59亿,同比增加11%,20Q1内容成本占收入比重达77.13%,内容成本端并未出现明显向好拐点。

总结来说,20Q1卫生事件期间视频平台整体受益于在线经济,仍然需要关注卫生事件后时代平台的数据变化。芒果超媒是唯一实现盈亏平衡的视频平台,内容自制优势体现在其各条业务线较高的毛利率上,Q1芒果的抗风险能力凸显,相比芒果TV和哔哩哔哩,爱奇艺是类奈飞的发展路线,内容成本始终是影响财务报表的关键变量,B站主要倚靠游戏现金牛业务弥补其他业务的亏损,UP的培育一定程度节省内容成本,但B站仍在从外部引入加码内容投入,Q1销售费用率也持续增加,可预见的是,未来B站的内容成本和费用压力仍然不小

二、20Q1运营对比:虽各有千秋,芒果、B站更胜一筹

爱奇艺胜在用户体量,芒果胜在内容驱动下的用户弹性,B站胜在用户粘性。

1、MAU和DAU对比分析

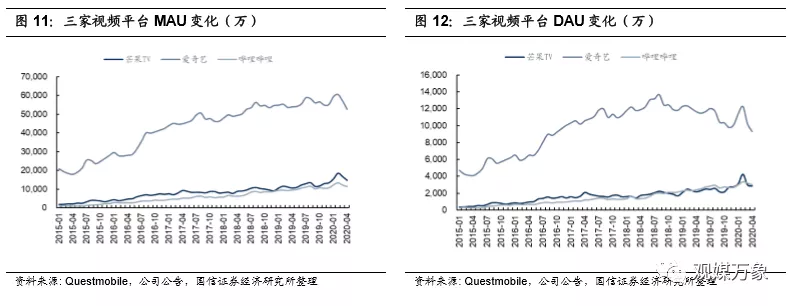

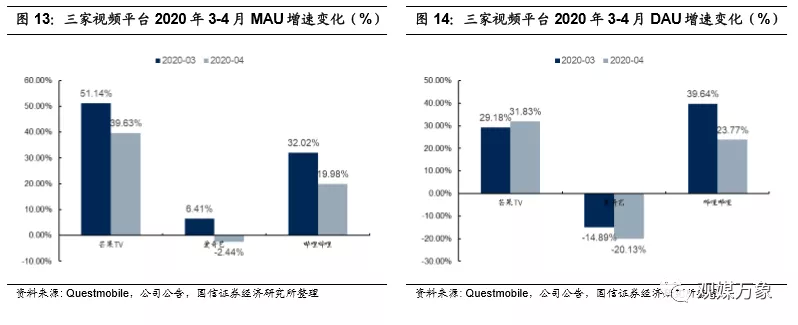

截至20Q1末,芒果TV、爱奇艺和B站的MAU为1.68/5.72/1.22亿,同比增速51.14%/6.41%/32.02%,DAU为2977.49/10209.82/3204.47万,同比增速29.18%/-14.89%/39.64%。

其中芒果TV的Q1用户活跃数据增速较快,主要因春节期间上线爆款影视作品《下一站幸福》,未来公司加强布局新增长极影视剧作品,公司用户受众范围有望进一步打开;爱奇艺20Q1的用户活跃数据增速放缓,一方面是春节期间缺乏爆款作品,另一方面公司的用户基数已经非常大,若内容端没有更多质的突破,MAU 6-7亿可能是相对天花板的水平。我们看到爱奇艺近期已经开始升级会员服务,发布“星钻VIP会员”,变相提价,在行业容量相对有限的前提下,提升付费率和ARPU可能是下一步的商业化节奏;哔哩哔哩20Q1的MAU和DAU一如既往增速较快,且季度增速持续增长,根据公司财报披露的MAU(移动端+PC端,未剔除猫耳、哔哩哔哩漫画)达1.72亿,同比增加70%,增速大超预期,假期延长对B站用户增长有着明显加速作用,用户增长趋势不改,从下文用户粘性也看出B站内容的强大优势,无需担心短期复学复工对B站的影响。

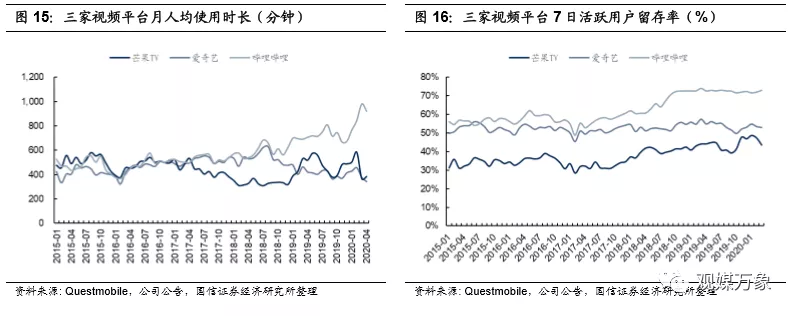

2、用户粘性对比分析

用户粘性分别看月人均使用时长(月总使用时长/MAU)和7日活跃用户留存率两项运营指标。2020年3月芒果TV、爱奇艺和B站的月人均使用时长分别为365/379/978分钟,B站在用户忠诚度上表现出极大的优势,B站用户的月人均使用时长是芒果TV的2.68倍,是爱奇艺的2.58倍;7日用户留存率方面,B站>爱奇艺>芒果TV,芒果TV在卫生事件期间逐渐缩小和爱奇艺的差距,尽管短期内B站的MAU/DAU增速有所下滑,通过7日留存率无需担心核心B站用户的流失。B站重视用户,早期克制的商业变现节奏为其带来较好的用户粘性,当前B站开始破圈,早期的积淀为其后续商业化奠定坚实基础。

总结来说,通过对比用户活跃度、月度用户活跃增速和用户留存率、使用时长等运营指标,我们认为爱奇艺胜在持续长期投入下积淀的用户体量,芒果TV胜在优质内容驱动下的用户弹性,B站胜在尊重用户和早期克制商业化策略形成的用户粘性,三个平台的优势各有千秋,运营数据背后是视频平台不同的商业化发展路径:芒果TV是媒体思维运营平台,追求内容和变现的匹配度,爱奇艺是互联网思维运营平台,早期通过资本力量锁定用户,在投入达到一定阈值时未来有望迎拐点;B站是用户思维运营平台,虽然早期倚靠游戏现金牛养平台,但始终围绕Z世代用户属性,我们从投资视角长期看好重视内容和用户的平台,在奈飞尚未走出清晰的商业变现前,我们更看好芒果TV和B站的商业化路径,高举高打的互联网烧钱模式在C端红利见顶的环境下逐渐被证伪。芒果TV和B站均是从小众范围切入,再逐渐大众化,围绕内容和用户深耕细作。

三、会员与广告对比:阶段、路径不同但殊途同归

1、收入结构对比分析

传媒行业的变现无外乎付费、广告和电商,其中付费和广告是视频平台的核心收入来源,因三家视频平台不同的商业化路径导致其收入结构各有不同。

2、会员业务对比分析

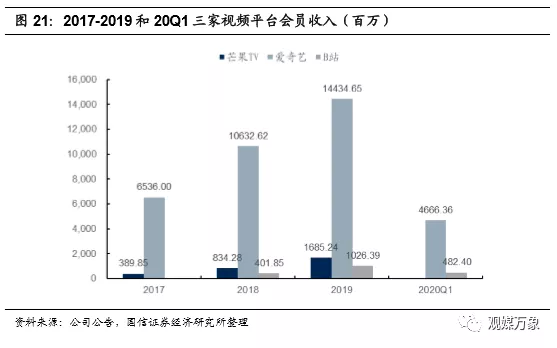

2019年芒果超媒、爱奇艺和哔哩哔哩的会员收入分别为16.85亿、144.35亿和46.66亿,同比增速102%、35.76%和155.42%,芒果和B站因低基数高增长,爱奇艺的会员规模是芒果TV的9倍和14倍,建立在公司长期内容投入下的巨额亏损之上,20Q1爱奇艺实现会员收入46.66亿,同增36.24%,哔哩哔哩实现会员收入4.82亿,同增179.99%。

按照“会员收入=付费用户数(MAU*付费率)*ARPU”来对比分析三平台会员收入的核心变量。

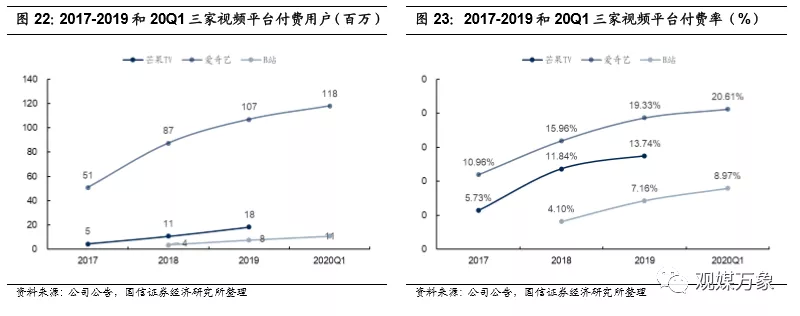

从付费用户数看,2019年芒果TV、爱奇艺和B站的付费用户数分别为1837万、1.07亿和760万,同比增速70.88%/22.31%/111.11%,20Q1爱奇艺和B站的付费用户数分别为1.18亿和1090万,同比增速21.8%和127.08%,爱奇艺付费增速高于内容成本增速,虽然付费用户基数大,但已经有了内容规模效应;从付费率看,以QM公布的MAU为基数计算付费率,爱奇艺>芒果TV>B站,在爱奇艺MAU已经出现下滑,付费用户增速放缓的前提下,长期来看,芒果TV的付费率仍有较大对标提升空间,B站付费率较低主要因剔除了游戏付费的影响,事实上高度垂直的社区更适合做私域流量的直播变现,在内容生态构建上,哔哩哔哩已从外部引入如纪录片等高质量版权,公司预计20-21年将发布40部自制国产动画,以进一步提升会员变现效率。

从ARPU值来看,2019年芒果TV、爱奇艺和B站单付费用户金额分别为92元、135元和135元,同比增速18.21%/10.99%20.99%,19年三家平台均出现普遍的提价,20Q1爱奇艺和B站持续提价,ARPU增速分别为11.86%和23.3%,各家通过降低会员折扣、提前点映等方式变相提价;从单付费用户内容成本来看,19年芒果TV、爱奇艺和B站其增速分别为0.23%/-13.82%/-13.35%,19年三家基本持平或下降,爱奇艺单付费用户内容成本出现了向下拐点。

我们以“ARPU/单付费用户内容成本”来看视频平台的内容成本投入效率,18年三平台该数值为38.78%/50.49%/74%,19年为45.74%/65.02%/103.32%,20Q1爱奇艺和B站为79.09%和148.81%,可以看出各家平台的内容效率均越来越高,其中B站因其较强的用户粘性使得其内容成本投入性价比极高,芒果TV的内容效率提升基于良性的财务循环,芒果TV的提价并不是当务之急。而实际上,爱奇艺在单付费用户内容成本开始下降内容效率逐渐提升的前提下,已经开始有变相提价行为。

ARPU提升策略方面,近期爱奇艺发布了“星钻VIP”,爱奇艺“星钻VIP会员”特权包括了超前点播剧集免费看、星钻影院免费看、多种类会员生态(包括FUN会员、体育大众会员、文学会员、VR会员等)、全终端观看(包括电视、VR设备)、等级成长加速等五大权益。价格方面,“星钻VIP会员”连续包月价格为40元(其中首月12元),连续包年价格为398元,12个月价格为418元;作为参照,仍然保留的“黄金VIP会员”连续包月价格为25元(其中首月19元),连续包年价格为218元,12个月价格为248元(价格以5月23日官网为基准)。此前爱奇艺超前点映剧集包括《庆余年》、《大主宰》和《爱情公寓5》等。

在广告行业增速下行的背景下,基于前文对内容效率和单付费用户内容成本的分析,我们认为爱奇艺推出的“星钻VIP会员”在当前阶段的提价策略是合理行为。

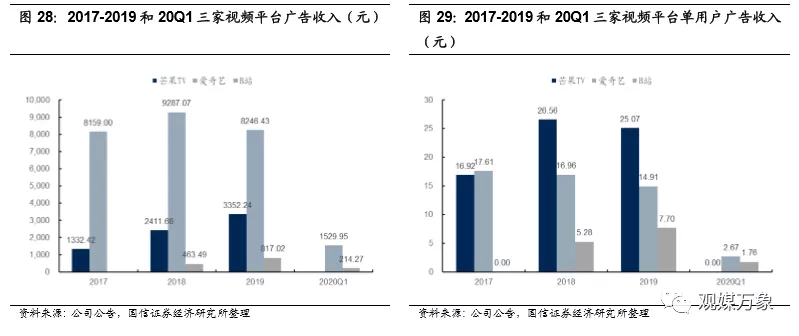

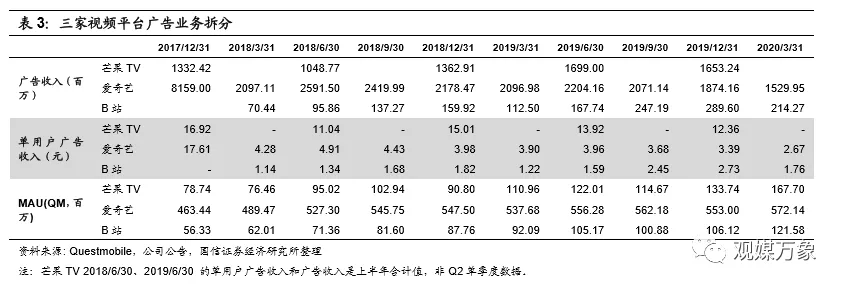

3、广告业务对比分析

广告业务:2019年芒果超媒、爱奇艺和哔哩哔哩的会员收入分别为3.52亿、82.46亿和8.17亿,同比增速39%、-11.21%和76.27%,20Q1爱奇艺和哔哩哔哩的广告收入增速分别为-27.04%和90.46%,其中芒果超媒广告业务逆势增长,Q1卫生事件期间也并未出现下滑,基于其强大的内容品牌优势,相比之下,爱奇艺的广告业务出现19年和20Q1持续下滑,我们认为同样经济下行环境下,爱奇艺强于影视内容,一方面广告投放程度弱于综艺,另一方面也进一步彰显芒果综艺内容的品牌溢价。B站的广告业务增速较快,基于广告主对B站的品牌价值越来越认可,尤其是B站有望成针对年轻人的营销阵地,早期相对受大环境影响较小。

总结来说,虽然爱奇艺广告体量较大,但20年广告主预算缩减,视频广告的盘子很有可能被内容品牌价值逐渐提升的芒果所抢夺,以Z世代年轻人用户群体为主的B站越来越受品牌方的青睐,破圈化也将伴随其广告业务的迅猛发展。

投资建议:看好长视频,推荐芒果超媒和哔哩哔哩

我们认为长视频行业仍然具有长期投资价值,广告和会员是视频的核心收入来源,芒果和B站的会员和广告仍然处于高速发展期,爱奇艺当前虽有短期瓶颈但不改公司长期视频龙头价值,当前阶段更看好逐渐破圈化的芒果TV和哔哩哔哩,芒果处于新一轮成长周期的起点,B站处于加速商业化阶段。

芒果超媒是唯一实现盈亏平衡的视频平台,内容自制优势体现在其各条业务线较高的毛利率上,Q1芒果的抗风险能力凸显,相比芒果TV和哔哩哔哩,爱奇艺是类奈飞的发展路线,内容成本始终是影响财务报表的关键变量,B站主要倚靠游戏现金牛业务弥补其他业务的亏损,UP的培育一定程度节省内容成本

三个平台的优势各有千秋,运营数据背后是视频平台不同的商业化发展路径:芒果TV是媒体思维运营平台,追求内容和变现的匹配度,爱奇艺是互联网思维运营平台,早期通过资本力量锁定用户,在投入达到一定阈值时未来有望迎拐点;B站是用户思维运营平台,虽然早期倚靠游戏现金牛养平台,但始终围绕Z世代用户属性。我们长期看好重视内容和用户的平台,高举高打的互联网烧钱模式在C端流量红利见顶的环境下短期面临成长压力;芒果TV和B站均是从小众范围切入,再逐渐大众化,围绕内容和用户深耕细作,具备更好的成长韧性和多元化扩张的可能性。

芒果超媒:稳定向上,靓眼业绩验证“芒果模式”

1)公司19年实现营业收入125.01亿,同增29.40%,实现归母净利润11.56亿,同增33.59%,2019年是公司重大资产重组后第一个完整会计年度,公司以独具特色的内容生态,不断推动互联网视频业务创新升级和全产业链上下游协同发展,实现公司业绩的持续稳定增长;2)20Q1公司实现营收27.27亿,同增9.74%,实现归母净利润4.8亿,同增14.82%,平台营收较上年同增10.76%,多部影视剧排播上线,内容制作板块有所增长;媒体零售业务受卫生事件影响,营收有所下降。

会员ARPU提升明显,影视数量、质量双提升

芒果TV运营主体快乐阳光19年实现净利润9.69亿,同增36.45%,付费会员数达1837万,同比增长70.88%,根据测算,预计芒果TV的ARPU为91.74元,同增18.21%,此外广告收入实现39%的增长;内容制作板块实现收入39.02亿,同增20.12%,根据播放数据监测,综艺维持先发优势基础上,20Q1公司影视内容实现数量、质量双提升。

多元化变现有望成公司新成长周期的起点

19年公司顺利完成业绩对赌,合计实现11.17亿,完成了对赌金额的102.10%,20年公司业绩对赌合计14.95亿,预计5家并购标的合计至少实现33.75%的利润增长。2020年是公司业绩对赌最后一年,内容端和平台端布局完善的“芒果模式”将保障公司业绩的长期稳定增长,平台变现端媒体电商业务板块19年扭亏,多元化变现20年有望迎向上拐点,公司媒体零售的运营主体快乐购有限责任2019年实现收入21.89亿,同增206.58%,实现净利润777.10万,18年同期为-7073.80万。

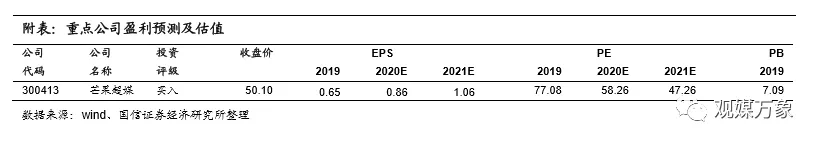

投资建议:看好芒果向上新周期,维持“买入”评级。

预计公司20-22年摊薄EPS为0.86/1.06/1.24元(根据公司战略略调整20-21年EPS),当前股价对应PE为54/44/38x。公司业绩逐渐验证“芒果模式”的有效性,综艺维持先发优势,随着影视内容规模扩大,媒体零售业务深化转型,公司有望迎来新成长周期。维持“买入”评级。

哔哩哔哩:Z世代兴趣社区和文化圈层,具有长期投资价值

5月19日,哔哩哔哩发布1Q20未经审计的业绩报告。哔哩哔哩1Q20实现营业收入23.16亿(yoy+68.6%),超过此前[21.5亿,22.0亿]业绩指引;MAUs单季度增长42.1mn至172.4mn,实现上市以来最大单季度用户增长。本季度公司调整后运营利润率-21.1%(yoy-1.3pct,qoq-2.3pct)。公司预计2Q20实现营业收入25.0亿至25.5亿,同比增长62.6%至65.8%。分业务看:1Q20移动游戏收入11.51亿(yoy+31.7%),老游戏表现平稳。直播及增值服务收入7.94亿(yoy+172.1%),直播投入加大、收效明显,付费会员增长明显。广告收入2.14亿(yoy+90.5%),品牌认知度提升、算法推动效果广告。电商及其他收入1.57亿(yoy+63.8%)。Non-GAAP毛利率较上季度增长3.1%至23.2%。

各项业务高速发展,商业化变现加速

投资建议:哔哩哔哩具备长期投资价值

哔哩哔哩不仅是PUGC视频平台,还是Z代兴趣社区和文化圈层。用户数方面,从战略防御转向战略进攻,公司在用户获取方面将更加激进,内容多元化进一步沉淀用户;商业化方面,游戏仍然是未来业绩增长的重要驱动,看好二次元游戏增长下渠道红利以及优秀独代、自研产品表现,直播、增值服务、广告、电商业务多元化发展,具有长期投资价值。

风险提示

头条系新入局者的竞争风险

一方面,头条系入局长视频行业,卫生事件期间买入长视频内容版权,若后续头条系持续发力,恐打乱当前市场格局;另一方面,从用户时长角度,短视频持续抢夺长视频使用时长,对长视频内容粘性提出了更高的要求。

经济环境持续下行风险

经济下行,广告主预算持续收缩,广告主倾向于投放效果广告,从营销到带货,可能对品牌广告尤其是视频展示广告有一定冲击,爱奇艺的广告业务已经持续受到影响,品效合一是营销的第一要义,视频行业内容形式的多样化亟需创新。

长视频行业渗透率较高,ARPU提升困难

内容项目波动的风险

对芒果而言,视频平台的核心竞争力之一为内容自制能力,随着优酷、腾讯及爱奇艺自制力量的崛起,以及浙江卫视等省级电视台对自制综艺内容重视程度的逐渐提升,湖南卫视的内容影响力存在下降的风险。此外,卫生事件期间综艺节目的录制和影视节目的拍摄可能受到延期的影响。

(编辑:张金亮)