本文来自“广发港股策略”,作者:廖凌、朱国源。文中观点不代表智通财经观点。

港股策略周论:中概股回归:港股新经济“源头活水”

美国强化监管背景下,未来中概股回归中国资本市场或进一步提速。我们就中概股回归的原因、回归路径、回归后对港股市场的影响进行剖析。

美股中概股回归中国资本市场是大势所趋。受本身质地参差不齐,与信息不对称等因素影响,中概股常年受到“估值歧视”,回归中国资本市场的动机始终存在。但过去由于受AH市场上市制度限制影响,部分未盈利、同股不同权企业只能选择赴美上市。在近期美国监管政策持续收紧,以及AH市场制度改革为中概股回归创造条件的背景下,未来中概股回归或进一步加速。

中概股回归存在三种选择,港股或是中概股回归首选。三种方式包括:(1)美股退市,重新A/H上市;(2)保留美股上市地位,在A/H市场双重上市;(3)保留美股上市地位,在A/H市场第二上市。考虑私有化退市成本较高,以及港股允许以大中华为业务重心的公司保留VIE架构进行二次上市等因素,港股市场或成为中概股回归的首选。

我们筛选出30只满足财务标准,未来或通过第二上市回归港股的潜在标的。随着中概股逐步回归,将起到优化港股行业结构、提振港股整体与相关行业估值、提高交易活跃度,为市场引入源头活水等效用。

投资策略:规避香港本地股,布局中概股回归。短期香港社会局势变化、中美双边关系存在较高不确定性。此外,欧美复工后的卫生事件长尾风险仍然存在,加上低油价影响,需关注因债务“压力测试”、基本面下修带来的海外波动风险。但在 “资产荒”下,高股息的港股若估值回调后,中长期的配置性价比仍极高;行业配置关注高股息低估值(但需规避香港本地股)、稀缺性(软件互联网)主线。

市场概览与情绪跟踪

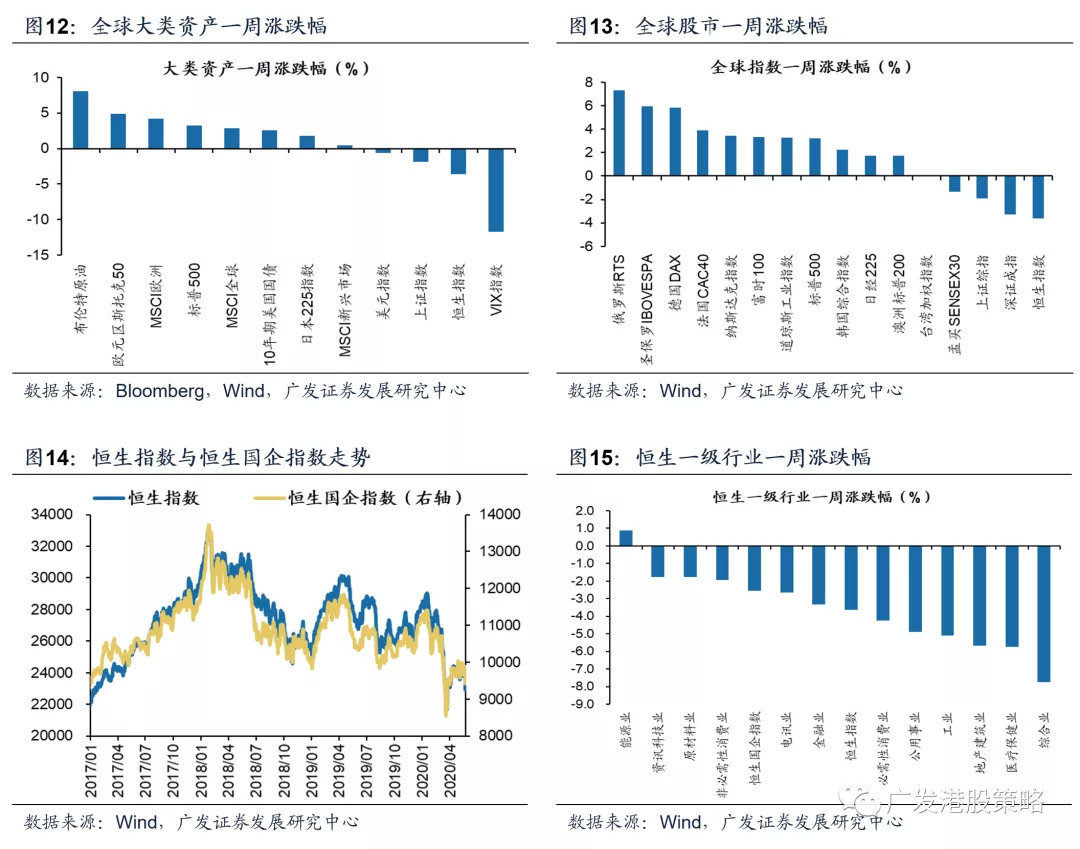

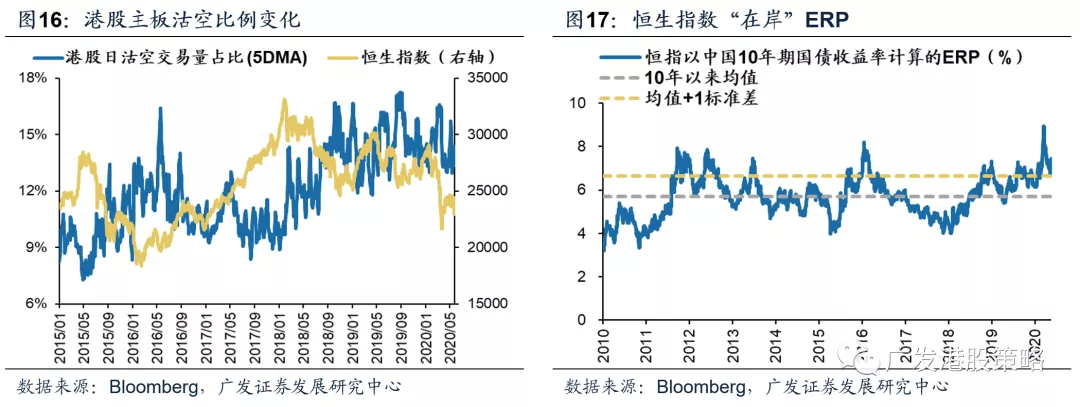

上周(5.18-5.22)恒生指数下跌3.64%,板块方面,恒生一级行业除能源业外全部下跌,综合业跌幅最大。HVIX指数、港股看跌看涨期权比例、主板沽空比例均显著上升。

宏观流动性与估值跟踪

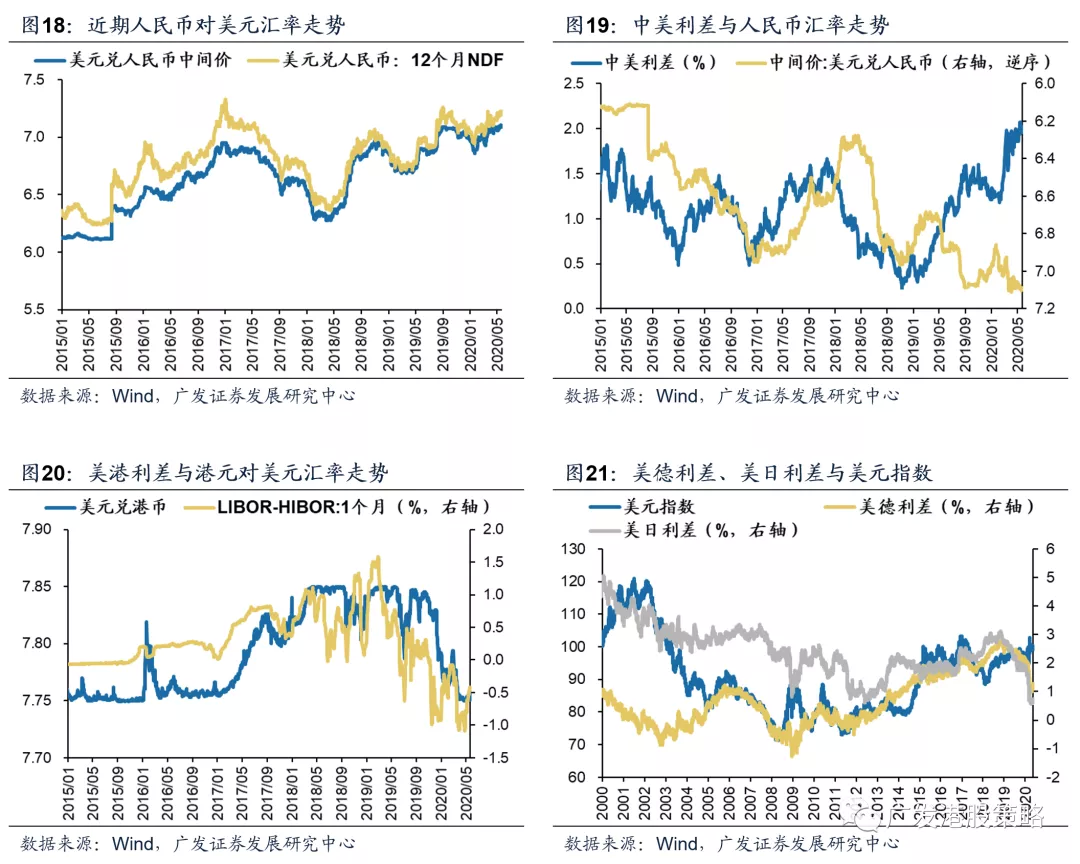

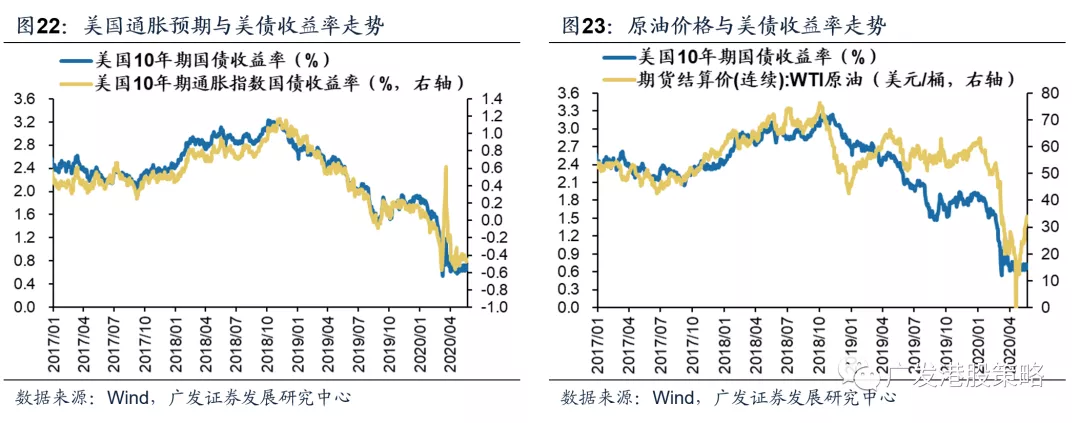

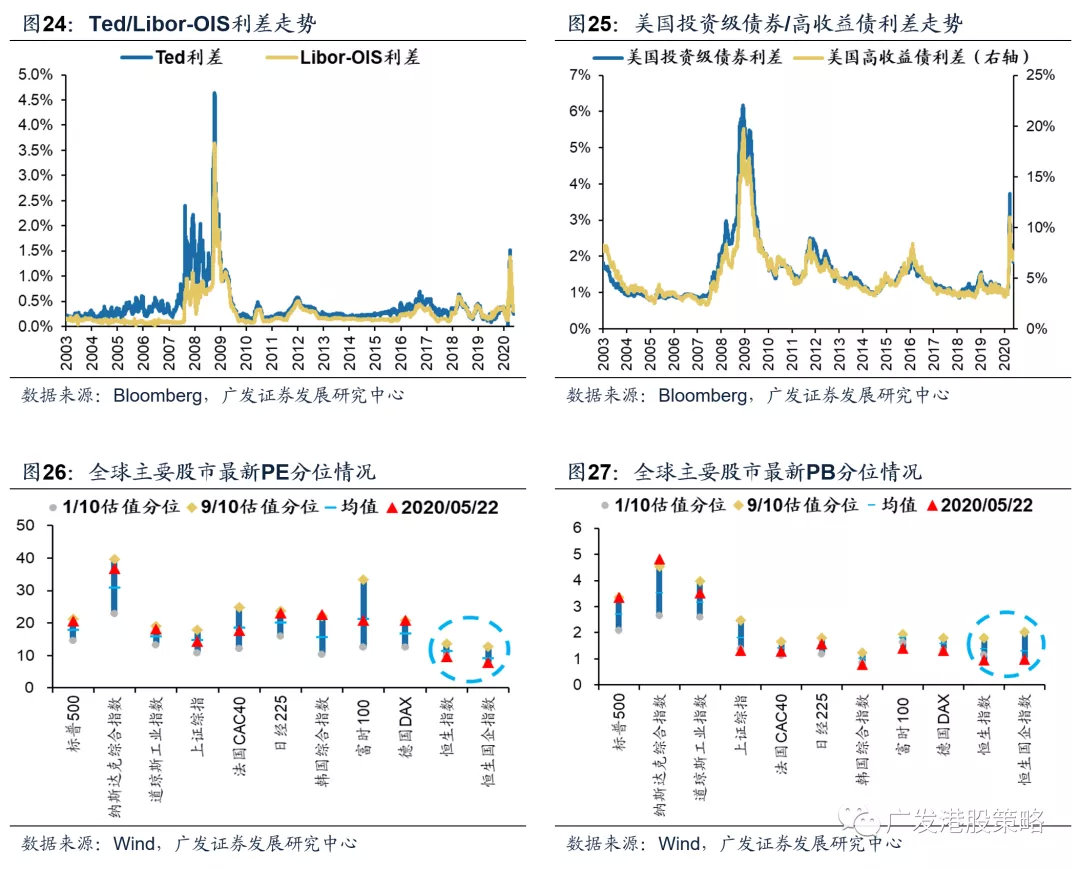

上周(5.18-5.22)人民币兑美元汇率小幅贬值,10年期美债利率0.66%,中美利差收窄至196BP。WTI原油价格上涨至33.3美元/桶。恒生指数PE 9.32倍,低于历史均值水平。

一致预期EPS跟踪

上周(5.18-5.22)媒体对于恒生指数、恒生国企指数20年EPS一致预期增速下调。

南下北上资金跟踪

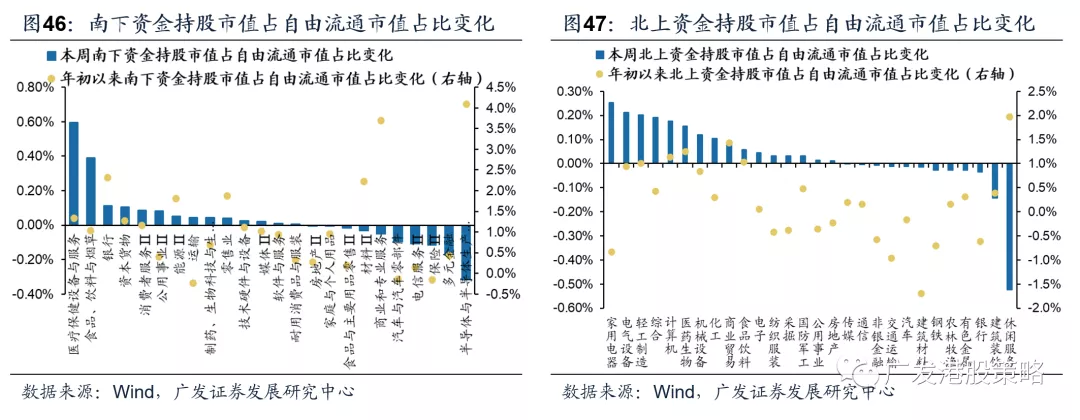

上周(5.18-5.22)北上资金净流入79.5亿元,南下资金净流入72.6亿元,港股成交额中南下资金参与占比小幅下降。

核心假设风险

美元、美债利率上行;国内信用收紧;盈利不达预期、贸易格局恶化。

报告正文

一、港股周论:中概股回归:港股新经济“源头活水”

市场对香港局势不确定性担忧加剧,受此影响,港股恒生指数上周五(5月22日)大幅下跌5.56%。全周来看,恒生指数、恒生国企指数分别下跌3.64%、2.56%。板块方面,恒生一级行业除能源业外全部下跌,综合业跌幅最大。

我们在前期报告中曾提示,中美双边关系在贸易、科技、金融等多维度存在不确定性。除监管风险外,中概股回归还有哪些考量,回归路径上有哪些选择?若回归港股,将对港股市场产生哪些影响?本期策论我们就中概股回归这一热点话题进行剖析。

1.1 监管风险以外,中概股“估值歧视”始终存在

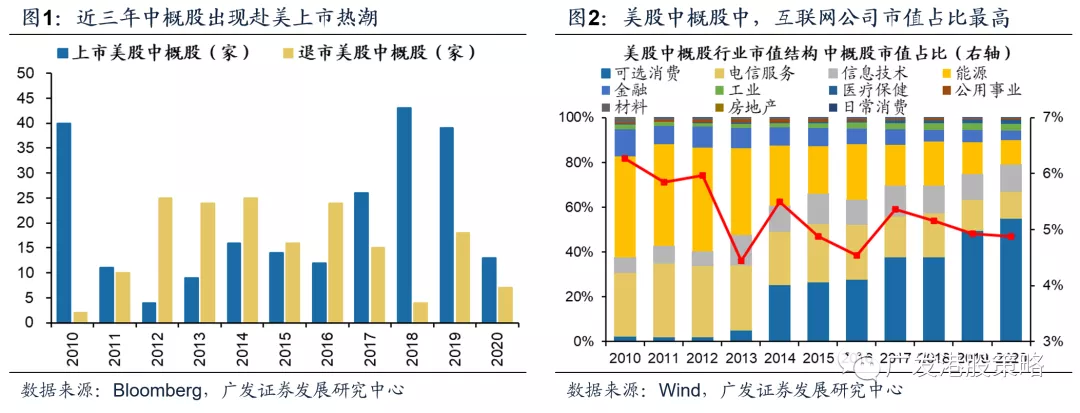

在探讨中概股回归原因之前,有必要对在美上市中概股概况进行初步了解:目前美股中概股共247只,从历年上市与退市数量变化看,2017-2019年美股出现中概股上市热潮;但今年以来,中概股赴美上市节奏明显放缓。

市值和结构层面,美股中概股市值占全部美股的比例维持在5%左右,但中概股内部近年来行业结构变化明显,其中能源、电信业公司市值占比持续下降,而代表“新经济”的可选消费、科技股在中概股中开始占据主导。

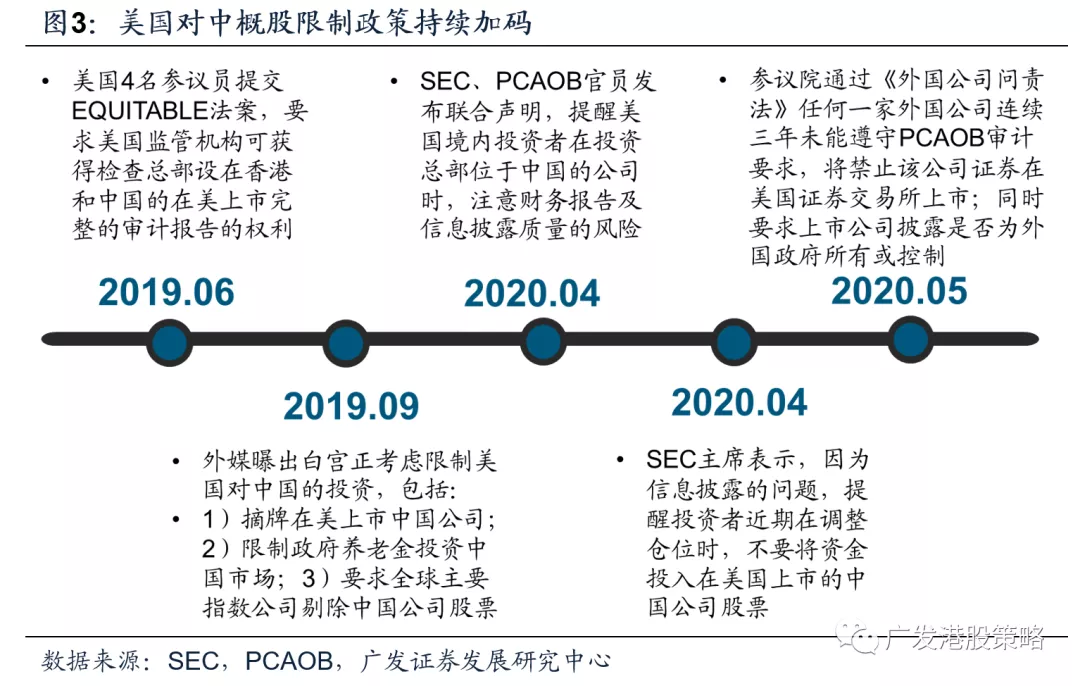

为何在近三年中概股赴美上市热潮后,市场对中概股回归的预期突然增强?最直接的因素在于美国收紧监管政策。

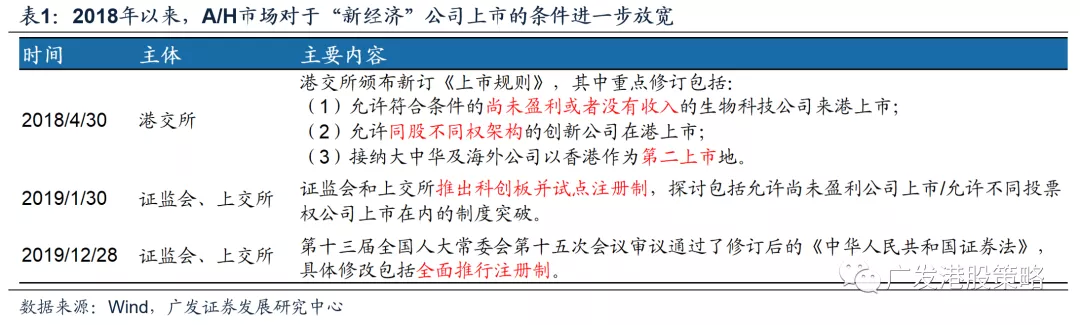

但即使不考虑监管风险,中概股回归仍或是大势所趋。过去AH市场上市制度限制未盈利、同股不同权等公司上市,部分优质“新经济”企业只能选择赴美上市,2018年以来,AH市场对于“新经济”公司上市的条件逐渐放宽,制度层面已不再存在限制。

更重要的原因在于,受中概股本身质地参差不齐,与信息不对称等因素影响,中概股在美国市场受到天然的“估值歧视”:

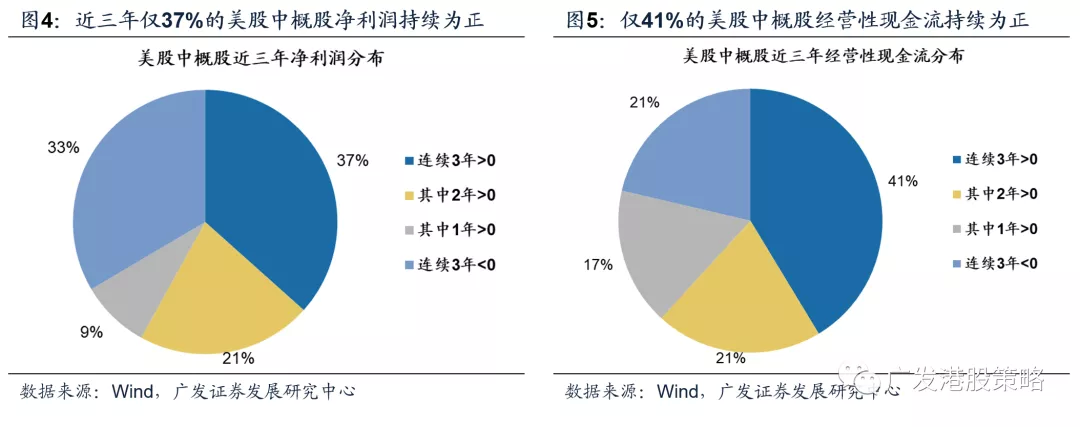

其一,中概股鱼龙混杂,优质中概股受到拖累。以在美上市中概股为研究对象,近三年归母净利润均为正的公司占比仅37%,而连续三年亏损的公司占比33%;现金流指标来看,近三年经营现金流均为正的公司占比41%,连续为负的公司占比21%。中概股本身质地的确参差不齐,而部分劣质公司导致市场对整体中概股存在一定偏见。如近期瑞幸咖啡曝出造假事件后,整体中概股均受到拖累。

其二,信息不对称加剧“估值歧视”。由于中概股“管理、经营在中国,上市、交易在美国”,导致中概股与国外投资者之前形成了无法避免的屏障。此外,近年来一些赴美上市的“新经济”中概股,其经营模式较为独特,可与之类比的海外公司较少,进一步加大了海外投资者对信息不对称所引发的潜在风险的担忧。

综合来看,由于中概股常年受到“估值歧视”,回归中国资本市场的动机始终存在。在近期美国监管政策持续收紧,以及AH市场制度改革为中概股回归创造条件的背景下,未来中概股回归或进一步加速。

1.2 中概股回归存在三条潜在路径

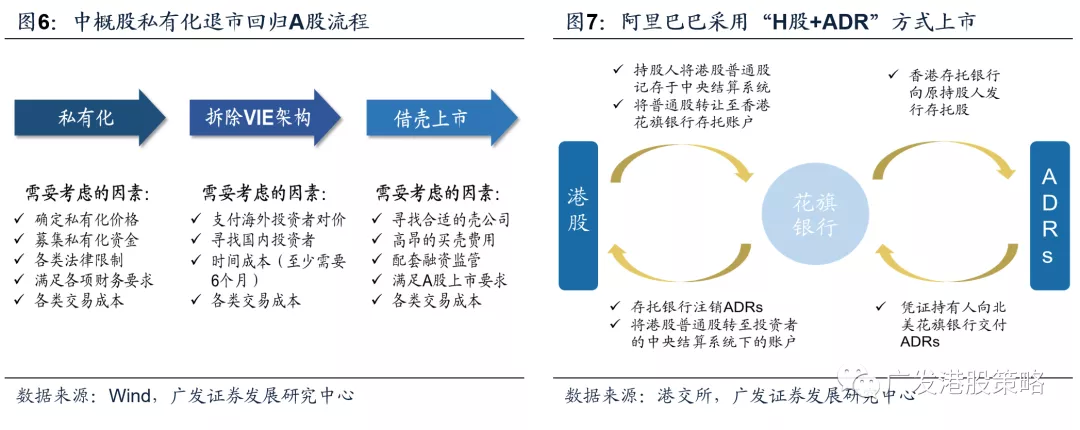

目前中概股回归存在三种选择:(1)美股退市,重新A/H上市;(2)保留美股上市地位,在A/H市场双重上市;(3)保留美股上市地位,在A/H市场第二上市。

从回归流程看,美股退市再重新上市需完成“海外私有化退市—拆除VIE架构—清理海外SPV—理顺境内股权关系—内地借壳上市”等诸多复杂操作,所消耗的时间较长、成本更高。

双重上市指同一家公司在两个证券交易所同时挂牌,且同时满足两地对上市公司的各项监管要求,较为典型的双重上市案例在A股、港股同时挂牌的“A+H”上市,以及港股公司百济神州(06160.HK)在港股、美股同时上市等。

中概股可选择的第三种回归方式是第二上市,相较于双重上市,第二上市的审核标准相对宽松。例如去年11月,阿里巴巴-SW(09988.HK)采用“H股+ADR”的方式在港股完成第二上市。

美股中概股回归中国资本市场的首选更可能是港股。一方面,股权结构复杂、外资股东占比较高的中概股私有化退市成本较高;另一方面,若存在VIE架构,中概股采用“双重上市/第二上市”回归A股也面临一定限制;而根据港股上市新规,对于大中华为业务重心的公司,在港进行第二上市时,可保留现行VIE架构。因此预计港股市场将是中概股回归的首选。

1.3 中概股回归对港股有何影响?

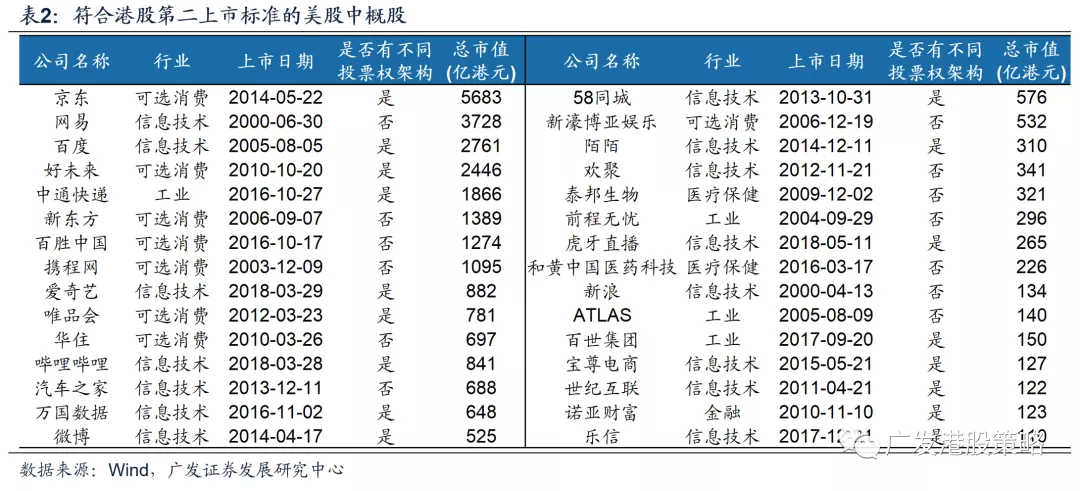

我们对247只中概股进行梳理,筛选出30只满足财务标准,未来或通过第二上市方式回归港股的潜在标的。若以上中概股回归港股,会产生哪些影响?我们总结如下:优化港股行业结构、提振港股整体与相关行业估值、提高市场交易活跃度。

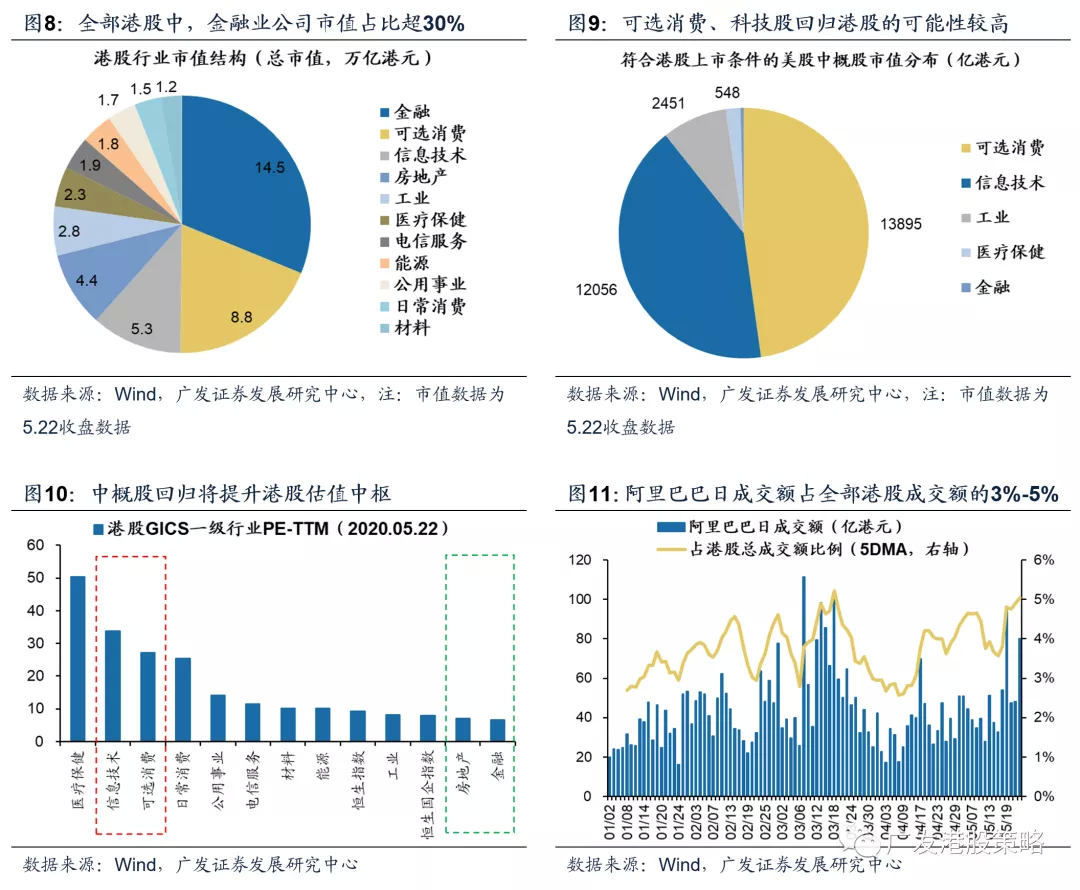

其一,优化港股行业市值结构。目前金融行业市值占全部港股的比例超30%。考虑到潜在回归的美股中概股集中在可选消费、科技领域,将显著改善港股市值结构,提升“新经济”公司在港股市场的话语权。

其二,提高港股估值中枢,相关“新经济”行业更为受益。港股是全球股市的“估值洼地”,最重要的原因之一在于港股金融、地产等低估值公司占比较高。若未来更多优质美股中概股回归,将明显抬升港股整体估值。此外,对于可选消费、科技等行业内的其它港股公司而言,中概股回归后,也将享受行业整体估值扩张带来的收益。

其三,增强港股交易活跃度,为市场引入源头活水。阿里巴巴-SW(09988.HK)于去年底回归港股市场,尽管IPO募资近1000亿港元,但对市场的“抽血效应”并不显著,阿里的回归反而提升了港股市场的交易活跃度,吸引更多资金参与交易。今年以来,阿里巴巴日成交额占全部港股成交的比例最高超过5%。

1.4 投资策略:规避香港本地股,布局中概股回归

美国强化监管背景下,未来中概股回归中国资本市场或进一步提速。我们就中概股回归的原因、回归路径、回归后对港股市场的影响进行剖析。

目前美股中概股共247只,市值占全部美股的比例约5%。拉长时间看,能源、电信业中概股市值占比持续下降,而代表“新经济”的可选消费、科技股在中概股中逐渐占据主导。

受本身质地参差不齐,与信息不对称等因素影响,中概股常年受到“估值歧视”,回归中国资本市场的动机始终存在。但过去由于受AH市场上市制度限制影响,部分未盈利、同股不同权企业只能选择赴美上市。在近期美国监管政策持续收紧,以及AH市场制度改革为中概股回归创造条件的背景下,未来中概股回归或进一步加速。

中概股回归存在三种选择:(1)美股退市,重新A/H上市;(2)保留美股上市地位,在A/H市场双重上市;(3)保留美股上市地位,在A/H市场第二上市。综合考虑私有化退市成本较高,以及港股允许以大中华为业务重心的公司保留VIE架构进行二次上市等因素,我们判断港股市场将是中概股回归的首选。

我们筛选出30只满足财务标准,未来或通过第二上市方式回归港股的潜在标的。随着中概股逐步回归,将起到优化港股行业结构、提振港股整体与相关行业估值、提高交易活跃度,为市场引入源头活水等效用。

投资策略:规避香港本地股,布局中概股回归。从海外市场走势来看,欧美复工后的卫生事件长尾风险仍然存在,加上债务违约“压力测试”、经济衰退和盈利下修、刺激政策效应边际弱化,未来1-2个月存在波动抬升、估值回调的压力。短期而言,汇率波动、香港社会局势变化、中美双边关系不确定性增加,可能加大港股市场回调风险。但港股极低的估值已隐含了海外“危机模式”和基本面下行的悲观情景,短期显著回调后我们反而建议对港股更加积极。

布局思路方面,在配置“高股息+稀缺资产”的核心框架下,我们重点提示关注两个“短期风险”和一个“中期机遇”:(1)香港社会局势不确定性增加,对本地股的基本面和估值带来双重冲击,建议继续规避本地股;(2)短期中资强势股可能迎来快涨后的补跌,例如医疗设备、半导体、耐用消费品等;(3)关注中概股回归趋势,中期继续配置优质稀缺互联网及软件服务龙头。

市场概览与情绪跟踪:上周(5.18-5.22)恒生指数下跌3.64%,板块方面,恒生一级行业除能源业外全部下跌,综合业跌幅最大。HVIX指数、港股看跌看涨期权比例、主板沽空比例均显著上升。

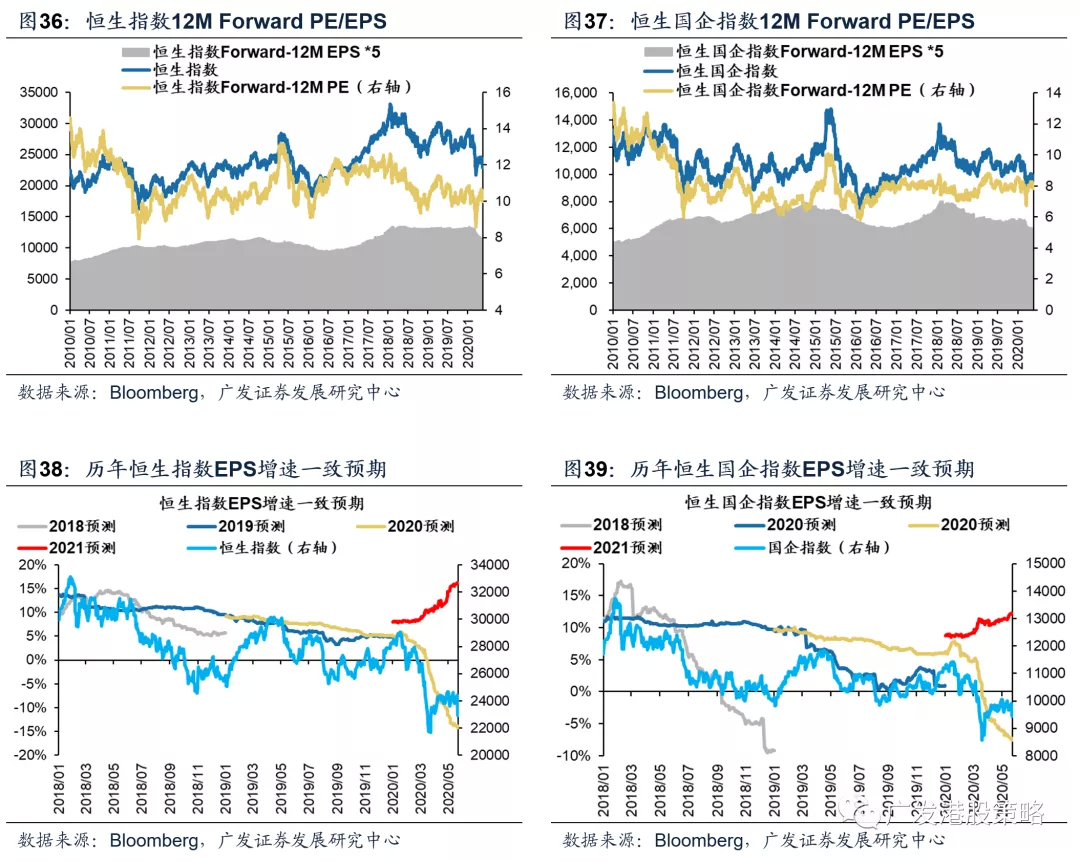

宏观流动性与估值跟踪:上周(5.18-5.22)人民币兑美元汇率小幅贬值,10年期美债利率0.66%,中美利差收窄至196BP。WTI原油价格上涨至33.3美元/桶。恒生指数PE 9.32倍,低于历史均值水平。

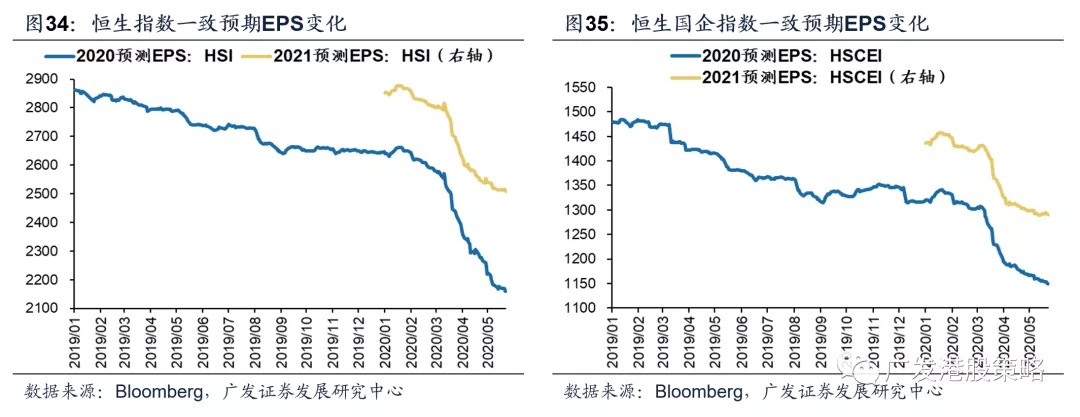

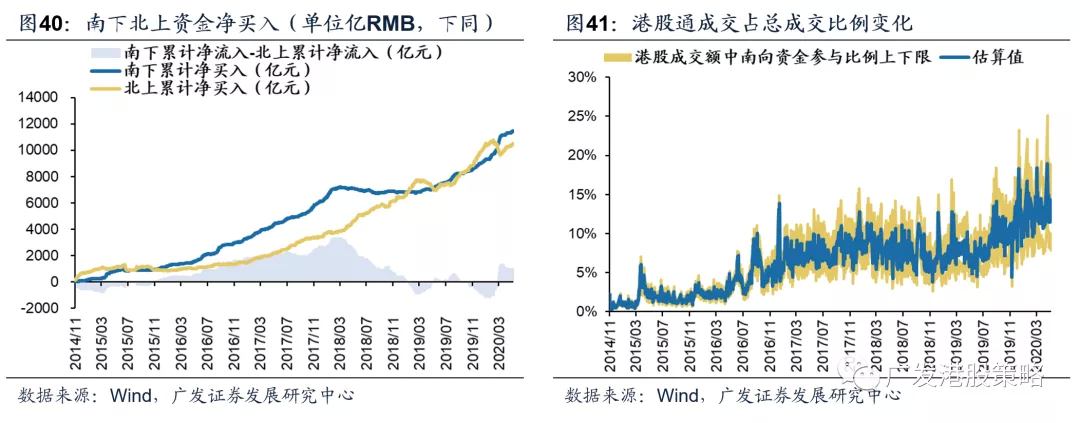

一致预期EPS跟踪:上周(5.18-5.22)媒体对于恒生指数、恒生国企指数20年EPS一致预期增速下调。

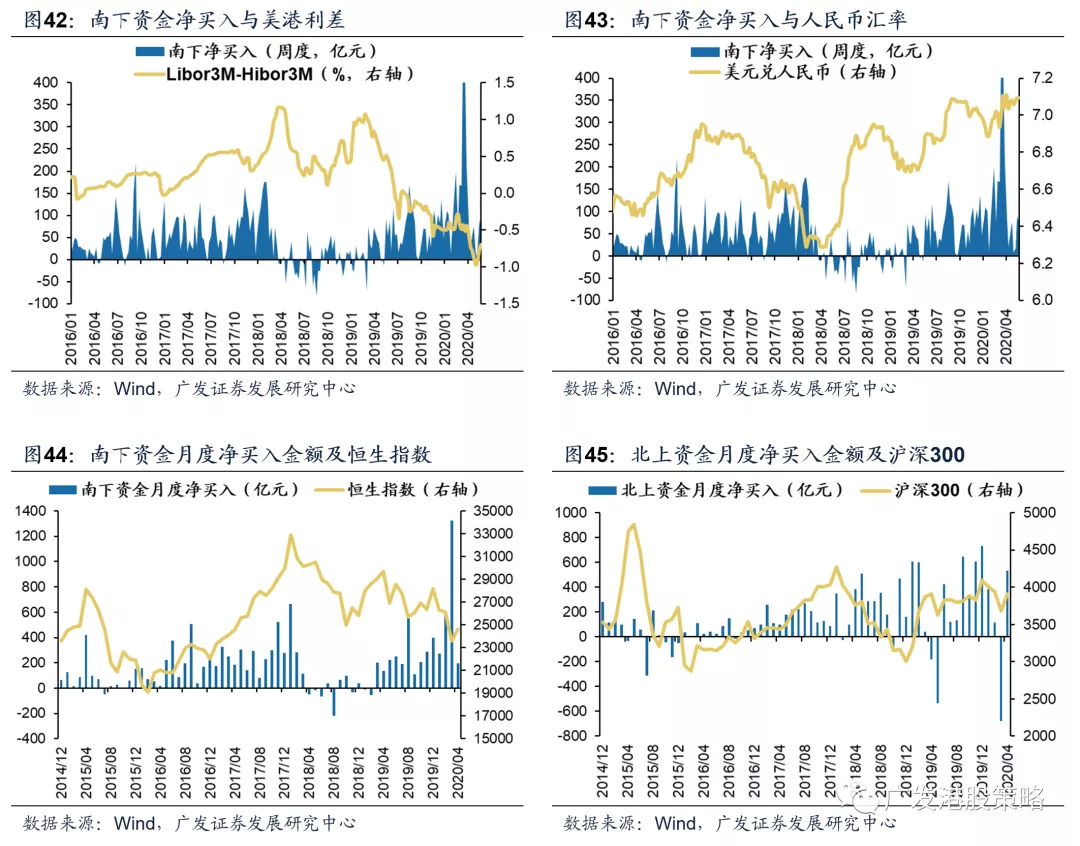

南下北上资金跟踪:上周(5.18-5.22)北上资金净流入79.5亿元,南下资金净流入72.6亿元,港股成交额中南下资金参与占比小幅下降。

二、一周港股流动性、盈利预期与估值

2.1 市场概览与情绪跟踪

2.2 宏观流动性与估值跟踪

2.3 一致预期EPS跟踪

2.4 南下北上资金跟踪

风险提示

美元指数、美债收益率大幅上行的风险

国内信用政策持续收紧的风险

经济和上市公司盈利不达预期的风险

贸易形势变化

(编辑:李国坚)