本文来源于微信公众号“美股基金策略”,作者:王延巍。

强势,美ETF周入近120亿美元;尴尬,价值股基金年内暴跌20%,到底怎样的股票才是“价值股”?

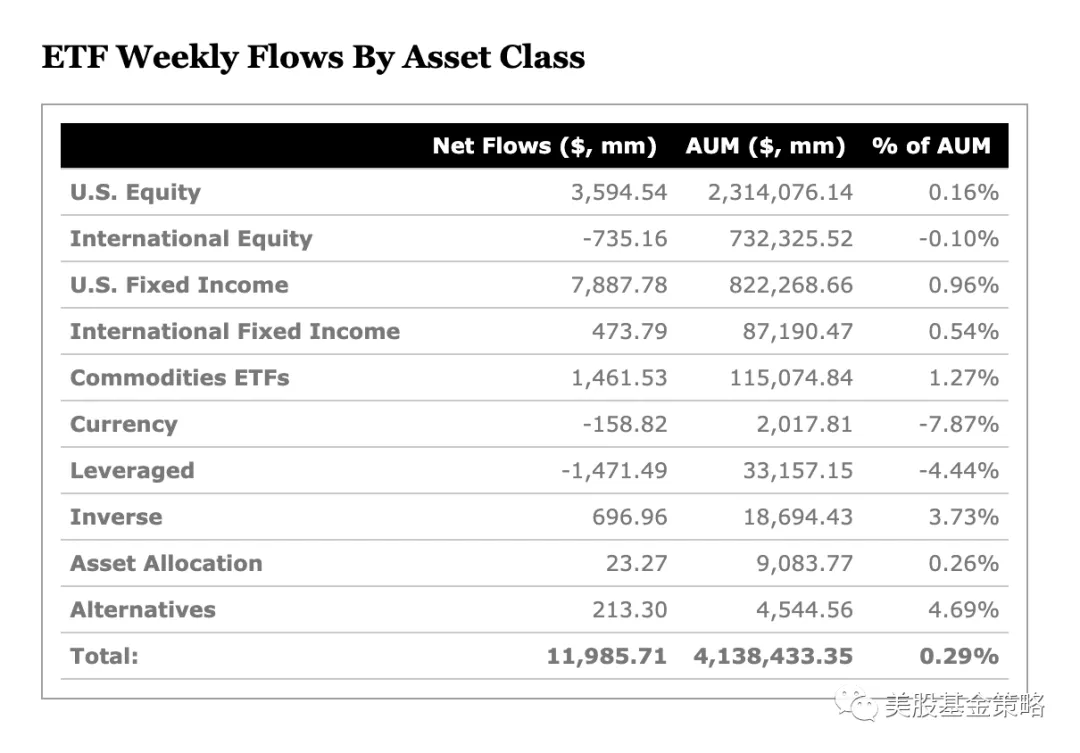

在刚刚过去的一周,美股继续呈现高波动状态,但是从整周结果来看并未有大的波澜,与此同时,国际政治方面暗流涌动,也引发了投资者对局部市场的不安。而在这个时候,美国投资者似乎比较淡定,当地市场的ETF一周净流入高达119.85亿美元。

从具体品类来看,还是近两个月的主流趋势,那就是资金流向美元资产,美国股票类ETF净流入近36亿美元,而美国固收类ETF继续数周的强势表现,净流入78.87亿美元,投资者的避险需求依然强烈。

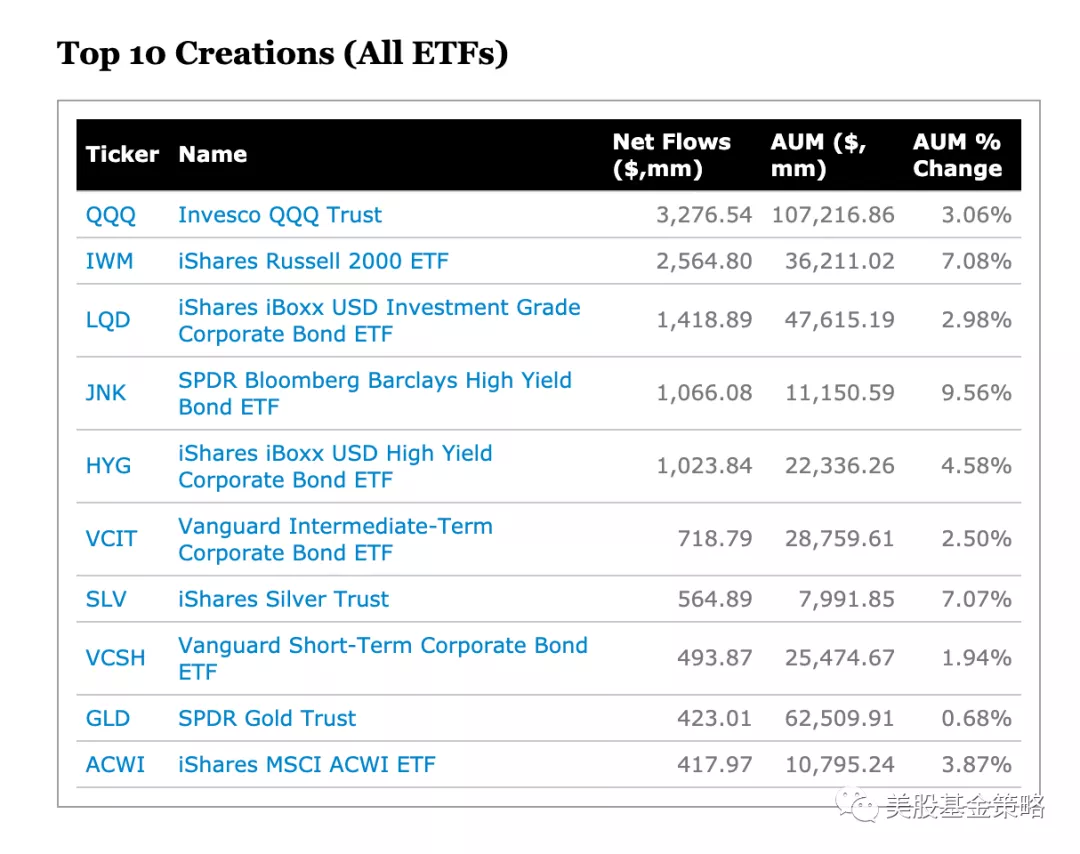

就具体ETF资金流入来看,我们从上周前十可以看到投资者的风险偏好似乎呈现一种各取所需的态势,包括在债券类ETF中,尽管前十占据五只,但是既有中短期债券基金,也有高收益率,甚至偏垃圾债风格的ETF。

上周吸金龙头是QQQ,纳斯达克100指数的成分股可谓吹响了近期美国股市大反弹的号角,亚马逊、Facebook等多只科技股甚至创出历史新高,投资者对受公共卫生事件相对较小的此类公司的代表指数青睐有加也是自然而然的事情。

就今年以来表现来看,QQQ的收益已经远高于挂钩标普500指数的SPY,由于科技股本身也是SPY中的第一大权重板块,这也侧面反映出美国市场各个板块的分化,在科技股高歌猛进的同时,很多行业依然艰难,相关股票距离此前高位依然有相当距离。

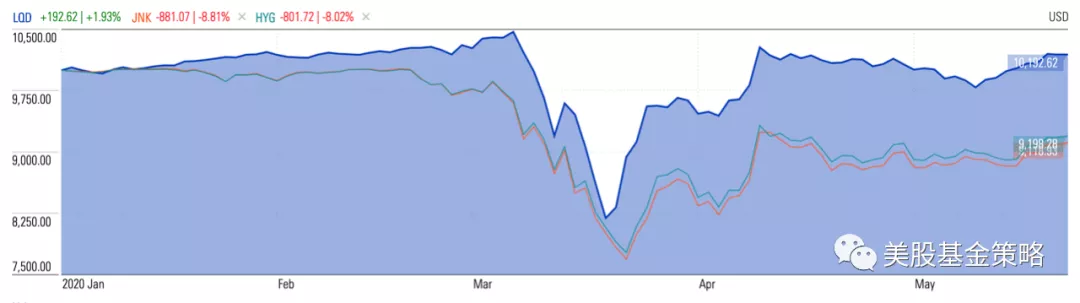

相较于国债收益率更高的可投资级公司债基金LQD,以及高收益率债券(垃圾债)基金JNK、HYG本周都跻身前十,且净流入都超过了10亿美元,目前这三只ETF的近12个月股息分别为3.2%、5.99%,5.54%。

从今年以来的这三只ETF的股价走势来看,显然LQD表现更佳,结合股息同样如此,毕竟其挂钩的都是信用评级较好的公司,相对国债“风险”高一些,但是在公司债中又是优良品种。

而就3月下旬以来的市场反弹来看,垃圾债反弹更加强劲,还记得此前介绍过的一个历史概率吗?那就是市场大抛售后的一周,垃圾债常常会有很强的反弹。当然,就债券投资而言,可投资级别公司债还是一个相对国债潜在收益更高,相对于垃圾债风险系数更小的平衡性更好的品种。

上周,白银基金SLV净流入5.64亿美元,黄金基金GLD净流入4.23亿美元,双双进入前十。

由于人们常常将金银并称,所以很多朋友常常误以为白银与黄金同样具有避险特征,这个很久前就介绍过,白银的工业属性还是很强,稀有性没那么强,金融避险的共识可没黄金那么强。所以,白银比黄金波动更大,但是常常会呈现比黄金慢几拍的相似趋势,或许这也是白银近期也受到投资者关注的原因之一。

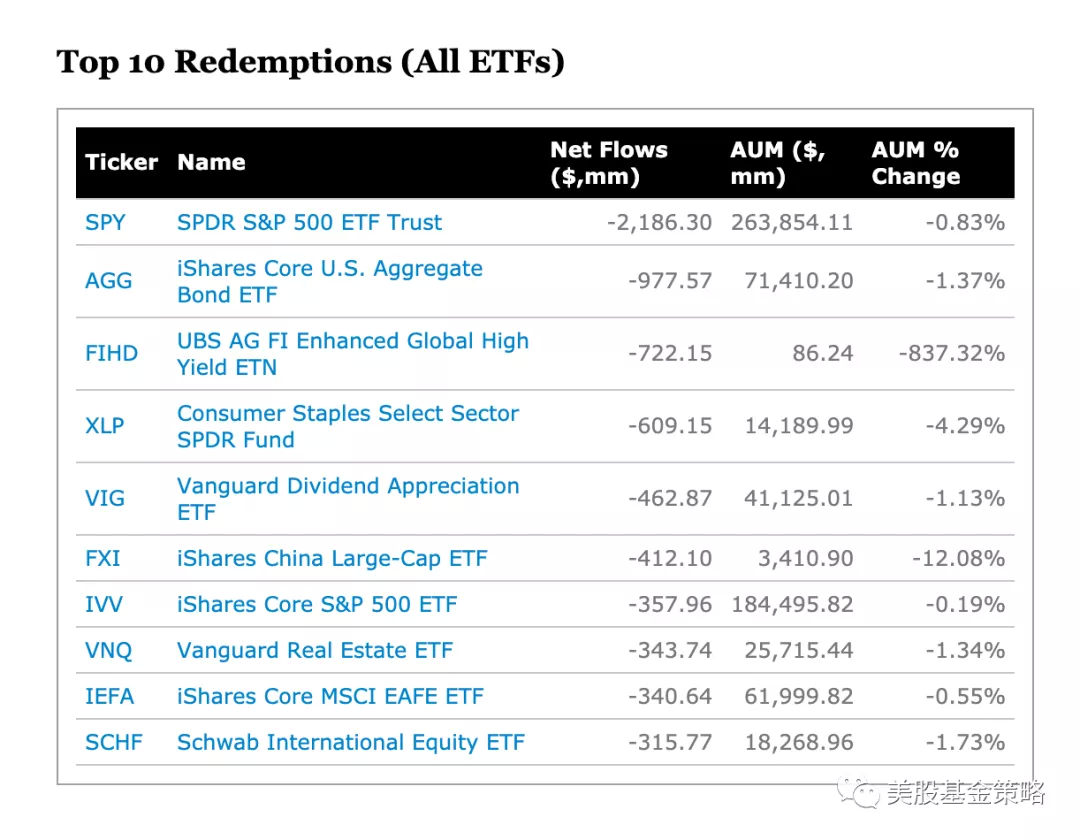

再来看看过去ETF一周净流出的情况,SPY净流出21.86亿美元遥遥领先,当然,这相较于其庞大的体量也只不过是不到1%的变化。

与此同时,多只国际市场的ETF跻身净流出前十,其中引人关注的是一只全球高收益率基金FIHD,竟然净流出超7亿美元,规模仅仅剩下了8600万美元,简直就是连锅端。而主打在港蓝筹股的FXI由于众所周知的原因,伴随港股的震荡也呈现净流出状态,伴随超4亿美元的流出是其规模12%的缩减。IEFA这样的非美发达国家市场基金更不用再提,一直是近期资金净流出的热点基金啊。

说到投资风格,在今年这样的特殊市场情况下,价值股VS成长股,出现了什么情况?最新情况是,两者的差距进一步拉大,但是结果却可能是你没有预料到的成长股进一步将价值股抛在身后。

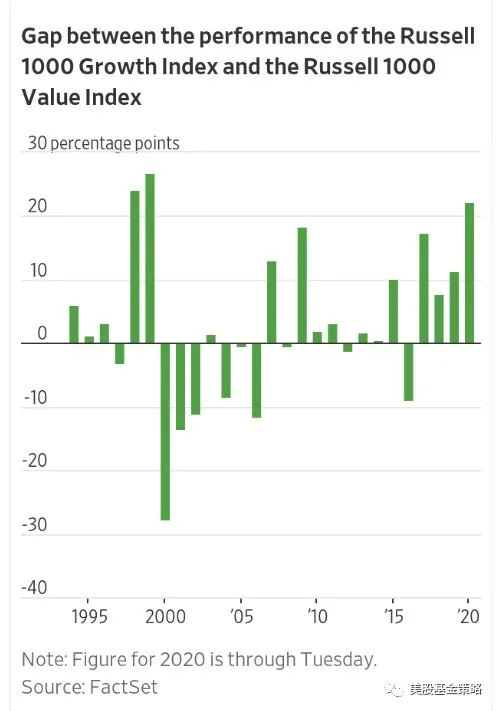

以挂钩罗素1000成长指数的IWF与挂钩罗素1000价值指数的IWD对比来看,今年以来IWF已经收益转正为1.31%,而IWD同期却暴跌20%,差距是显而易见的,这也是1999年以来,成长指数与价值指数差距最大的记录。

从上图展现的罗素1000成长指数各个年份收益与同年罗素1000价值指数的收益差值历史记录来看,上一次成长股完胜价值股的高点是在互联网泡沫时期,但是紧接着就是互联网泡沫爆裂,此后连续数年成长股大都输于成长股。而在次贷危机之后,则明显是成长股当道,价值股弱势。

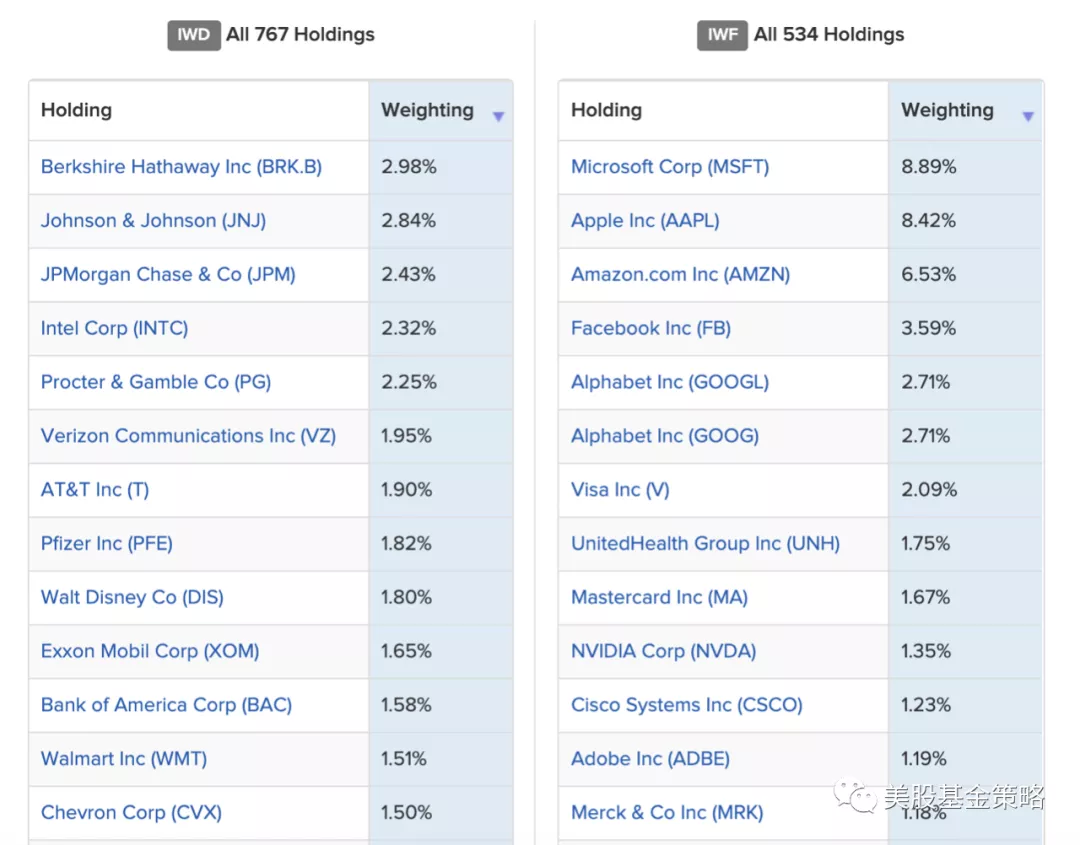

对于这种状况的发生,有一种解读我认为有些道理,那就是可能这背后是我们传统的“价值”和“成长”股的定义是不是需要重新考虑,一提价值股你想到了什么?蓝筹?现金流充沛?分红比例不断增加?这个说好听些是稳健的价值股,但是换个角度总是让人想到固化的老态龙钟的行业。所以,亚马逊的盈利数据曾经不那么抢眼,但是你能说亚马逊的价值不如一些分红积极的制造业股票?

对比一下IWD和IWF的主要持仓股票,你会觉得后者的价值不如前者吗?比如IWD中的石油公司,它们真的很稳健?它们分红比例一度很高,就比一度分红不积极的科技股更“便宜”吗?事实上,一些主动管理型的主打价值投资的基金,已经开始调整自己对“价值股”的定义,并得到了投资者的认同。而作为挂钩指数的基金,则还需遵循当前指数的传统价值股定义,而一个指数的定义调整又往往是一件大事,何况各类价值指数挂钩的基金产品的资金量依然很大。我们会等到市场倒逼基金行业重新评估“价值股”定义的那天吗?或者是有一天市场风向再变,让今天对价值股嗤之以鼻的人们见识到,姜,还是老的辣?

(编辑:郑雅郡)