本文来自天风证券。

核心观点

付费收入超预期增长,推动整体营收超前期指引

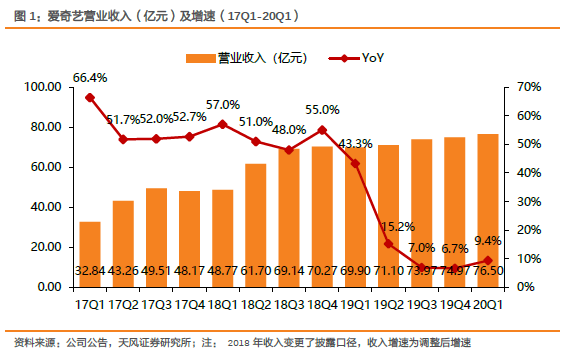

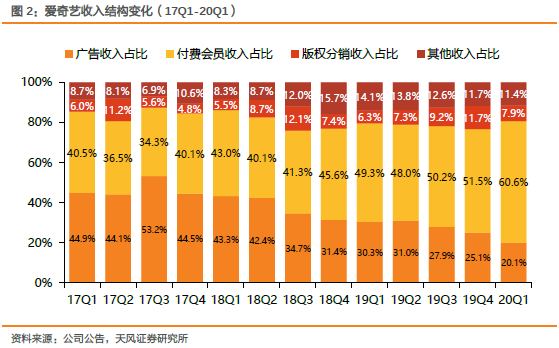

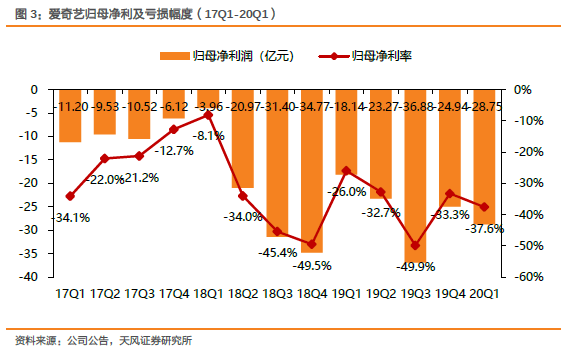

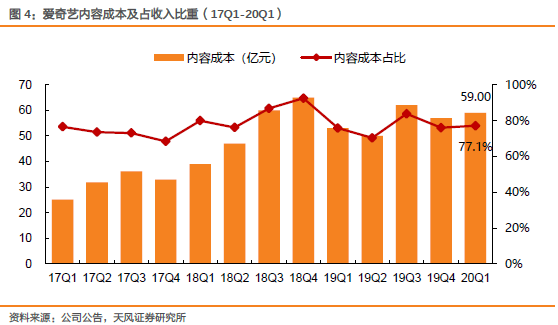

20Q1爱奇艺(IQ.US)实现营业收入76.5亿元,同比增长9.4%,环比增长2.0%,超前期指引区间上限,主要是因为公共卫生事件影响下付费订阅收入超预期增长。20Q1归母净利为亏损28.75亿元,亏损幅度为37.6%,主要是因为广告收入下滑所致。从营收结构看,付费会员收入占比持续环比扩大9.1pct至60.6%;广告收入占比下滑5%至20.1%。此外,20Q1内容成本59.0亿元,占收入比为77.1%,同比增长1.3pct,环比增长1.1pct,内容成本率相对平稳;未来,广电总局2020年出台关于控制演员薪酬和剧集成本的新规或将进一步利好爱奇艺内容成本控制。

付费用户净增1200万领先行业,点播付费推动ARPPU快速提升

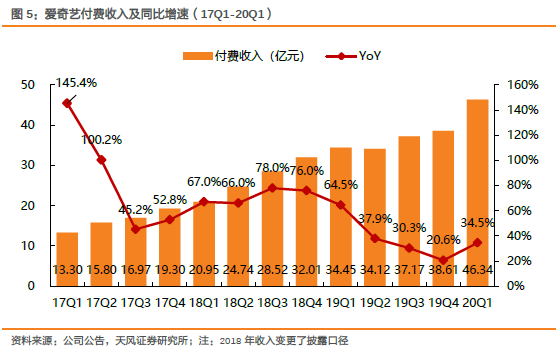

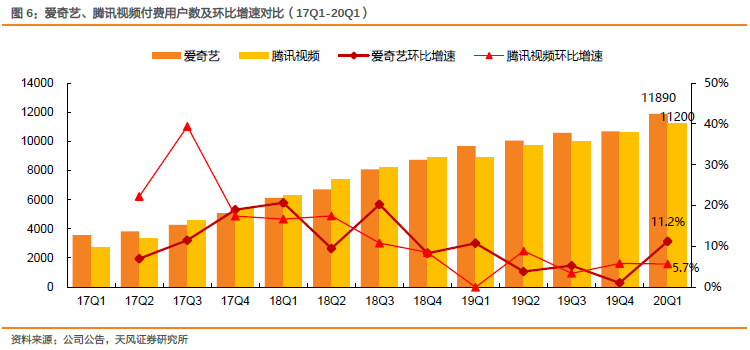

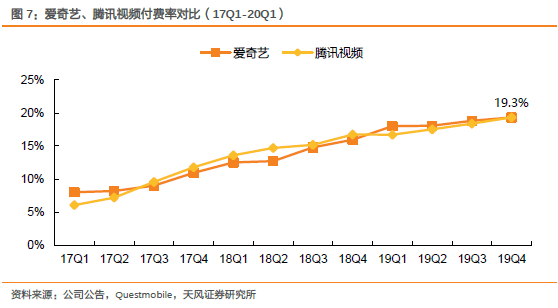

20Q1付费业务收入46.3亿元,同比增长34.5%,环比增长20.0%,增长强劲,其中,付费用户数和ARPPU均有超预期的增长。20Q1爱奇艺订阅会员数净增1200万至1.19亿(v.s.腾讯视频净增600万至 1.12亿),同比增长22.8%,再次拉开与腾讯视频付费用户数的差距,巩固行业龙头地位。20Q1爱奇艺ARPPU增长至13.7元/月,同比增长1.2元/人/月,环比提升1.6元/人/月。我们预计提升主要来源于优质内容付费点播,季度内超前点播内容包含《庆余年》《大主宰》和《爱情公寓5》等剧集;以及原本定位院线的电影《肥龙过江》以付费点播模式上线网络首映,此外,预计会员促销活动力度减小也在一定程度上推动了ARPPU的增长。

公共卫生事件影响宏观经济致使广告投放需求疲软,全年广告业务增长承压

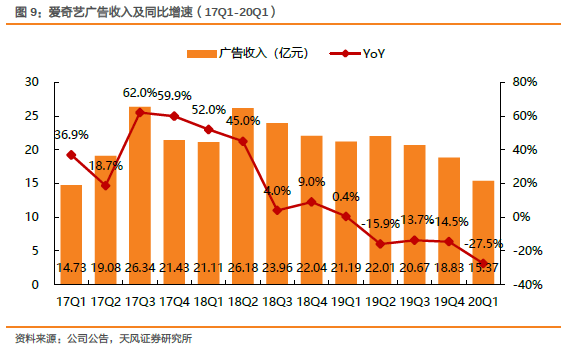

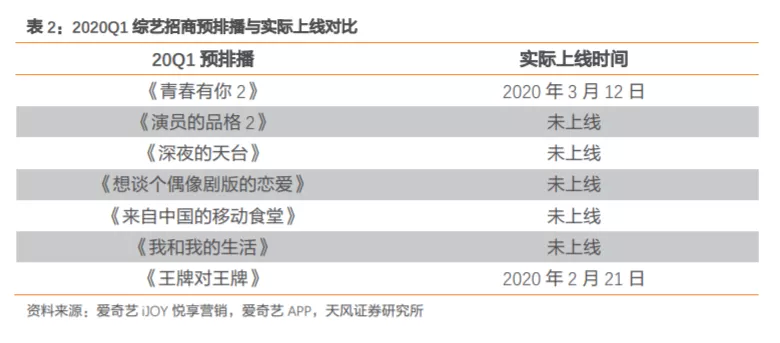

20Q1爱奇艺广告收入15.4亿元,同比下滑27.5%,广告收入同比下滑主要是受公共卫生事件所致,一方面,受公共卫生事件影响宏观经济下行压力较大,以及企业停工等因素,造成企业品牌广告投放需求有所减少,另一方面,综艺等娱乐类节目录制及上线延迟也推迟了20Q1部分广告收入的确认,如去年招商会原预计将于20Q1上线的《演员的品格2》《我和我的生活》等节目均有所推迟。考虑到当前全国复工复产仍在推进中,预计20Q2广告收入也将受到一定影响,而20Q3随着公共卫生事件影响程度减弱,广告业务或将回暖。

投资建议:20Q1因公共卫生事件影响一方面推动爱奇艺付费会员数高速增长,但由于经济活动停滞造成宏观经济面临下行压力,企业品牌广告投放需求疲软,广告收入出现同比明显下滑。我们持续看好爱奇艺付费会员长期增长空间,同时期待公共卫生事件缓和后广告投放需求的回暖。

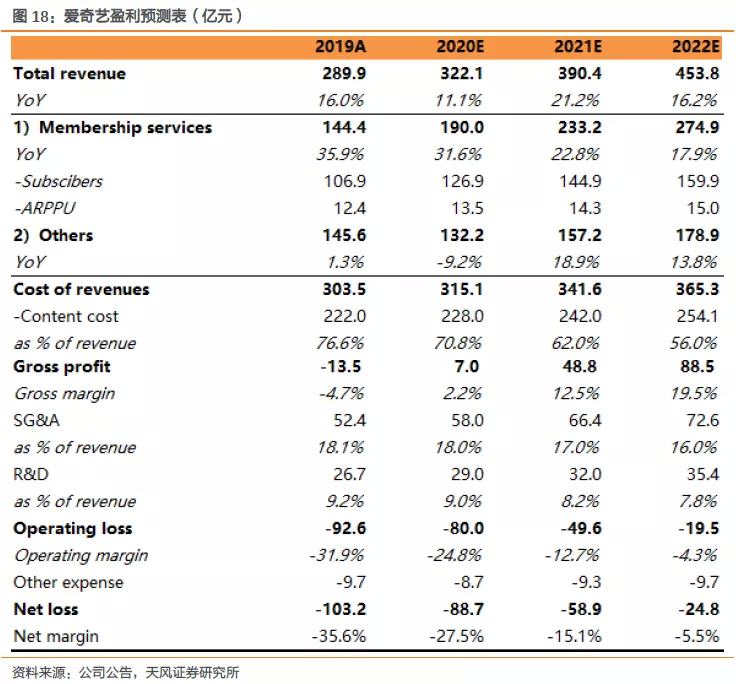

考虑到受公共卫生事件影响广告收入增长承压,我们将2020-2021年爱奇艺营业收入预期由348.1亿元/418.1亿元下调至322.1亿元/390.4亿元,分别同比增长11.1%/21.2%;归母净利润由亏损73.8亿元/40.5亿元下调至亏损88.7亿元/58.9亿元,亏损幅度分别为27.5%和15.1%。当前市值对应2020-2021年P/S分别为2.7x/2.2x,关注后续广告需求改善情况,维持“买入”评级。

风险提示:行业监管趋严,广告主投放需求持续疲软,项目上线进展不达预期,融资进展不及预期。

正文

1.财报解读:付费收入超预期增长,推动整体营收超前期指引

20Q1爱奇艺实现营业收入76.5亿元,同比增长9.4%,环比增长2.0%,超前期指引区间71.0-75.2亿元上限,主要是因为公共卫生事件影响下付费订阅收入超预期增长。20Q1归母净利为亏损28.75亿元,亏损幅度为37.6%,主要是因为广告收入下滑所致。从营收结构看,付费会员收入占比持续环比扩大9.1pct至60.6%;广告收入占比下滑5%至20.1%。

内容成本方面,20Q1爱奇艺内容成本为59.0亿元,占收入比为77.1%,同比增长1.3pct,环比增长1.1pct,内容成本率相对平稳,未来,广电总局2020年出台关于控制演员薪酬和剧集成本的新规或将进一步利好爱奇艺内容成本控制。

1.1.付费业务:付费用户数持续领先地位,点播付费推动ARPPU快速提升

20Q1付费业务收入46.3亿元,同比增长34.5%,环比增长20.0%,增长强劲,其中,付费用户数和ARPPU均有超预期的增长。

具体来看,20Q1爱奇艺订阅会员数净增1200万至1.19亿(v.s.腾讯视频净增600万至 1.12亿),同比增长22.8%,环比增长11.2%,再次拉开与腾讯视频付费用户数的差距,巩固行业龙头地位。

单用户付费方面,20Q1爱奇艺单用户付费增长至13.7元/月,同比增长1.2元/人/月,环比提升1.6元/人/月。我们预计提升主要来源于优质内容付费点播,季度内超前点播内容包含《庆余年》《大主宰》和《爱情公寓5》等剧集以及原本定位院线的电影《肥龙过江》以付费点播模式上线网络首映,此外,预计会员促销活动力度减小也在一定程度上推动了ARPPU的增长。

1.2.广告业务:广告投放需求疲软,全年广告业务增长承压受公共卫生事件影响,广告收入有所下滑。

20Q1爱奇艺广告收入15.4亿元,同比下滑27.5%,广告收入同比下滑主要是受公共卫生事件所致,一方面,受公共卫生事件影响宏观经济下行压力较大,以及企业停工等因素,造成企业品牌广告投放需求有所减少,另一方面,综艺等娱乐类节目录制及上线延迟也推迟了20Q1部分广告收入的确认,如去年招商会原预计将于20Q1上线的《演员的品格2》《我和我的生活》等节目均有所推迟。

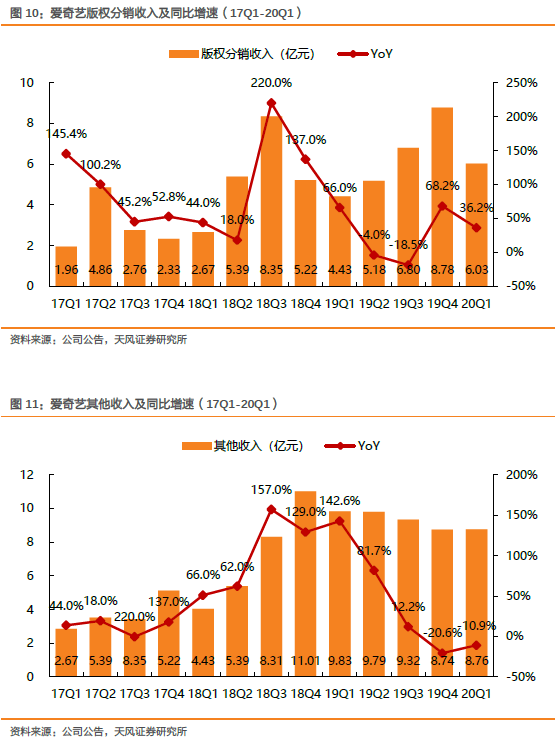

此外,20Q1版权分销收入6.03亿元,同比增长36.2%;20Q1其他业务收入8.76亿元,同比下滑10.9%。

2.运营表现:爆款缺乏致公共卫生事件下平台需求增长不够明显

2.1.复工后数据有所回落,但MAU持续领先

受益于公共卫生事件影响,MAU/DAU有所增长。20Q1爱奇艺平均MAU增长至5.91亿,同比增长8.0%,环比增长6.2%;DAU为1.13亿,同比下滑7.5%,环比增长12.2%。峰值看,2月MAU为6.07亿,相比去年同期增长9.4%,3月随着复工复产,MAU有所回落,3月MAU为5.72亿,同比增长6.4%。

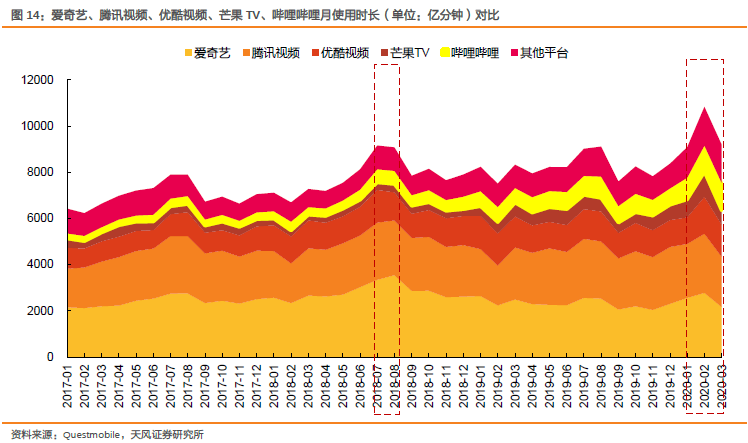

从用户总时长来看,爱奇艺2月用户总时长环比增长8.4%,但由于缺乏爆款,总时长仍未突破2018年8月份由《延禧攻略》带来的高点,可见,优质内容仍是在线视频行业需求增长的主要驱动力。

此外,细分领域视频平台如哔哩哔哩和芒果TV时长增长较为明显,同时,字节跳动旗下的西瓜视频与欢喜传媒达成合作,在大年初一免费上线《囧妈》,也有进军长视频领域的迹象。以上或将对三大平台带来一定的竞争压力。

2.2.内容表现:自制剧集/综艺表现亮眼,网大优势地位稳固

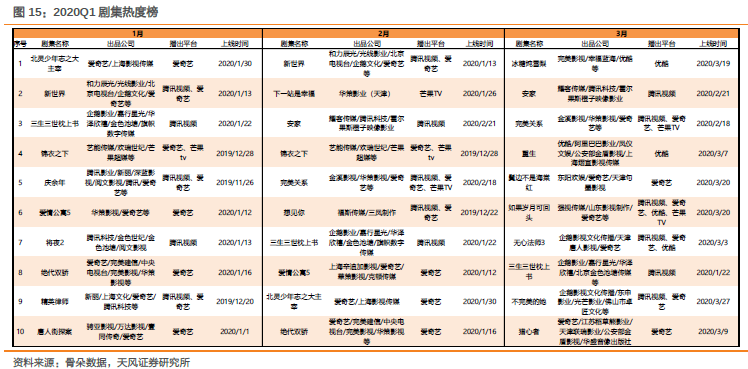

爱奇艺2020Q1上新剧集、综艺、网络电影数量、热度及质量行业领先,且不乏自制独播剧与自制独播综艺。剧集方面,爱奇艺20Q1播出剧集表现优异,共计15部播出剧集在1-3月的月热度排行榜排名前十,包括《唐人街探案》、《想见你》等热度口碑俱佳的剧集。分月来看,1月份热度前十剧集有8部在爱奇艺播出,其中4部为爱奇艺独播;2月份热度前十剧集有7部在爱奇艺播出,其中3部为爱奇艺独播;3月份热度前十剧集有6部在爱奇艺播出,其中2部为爱奇艺独播。

综艺方面,爱奇艺20Q1共有8部播出综艺在1-3月的月热度排行榜上排名前十。分月来看,1月份热度前十综艺有5部在爱奇艺播出,其中有2部为爱奇艺独播,播出综艺《我们的歌》1月热度排名第一,独播综艺《奇葩说 第6季》热度排名第三;2月份热度前十综艺有5部在爱奇艺播出,其中1部为爱奇艺独播,热度前三综艺《歌手·当打之年》、《王牌对王牌 第五季》、《潮流合伙人》均在爱奇艺平台播出;3月份热度前十综艺有4部在爱奇艺播出,其中有1部为爱奇艺独播,热度前三综艺《歌手·当打之年》、《青春有你第二季》、《王牌对王牌第五季》均在爱奇艺平台播出。其中,爱奇艺自制综艺表现十分亮眼,自制现象级综艺《青春有你第二季》、以及《潮流合伙人》、《奇葩说第六季》均曾上榜热度前三。

网络大电影方面,爱奇艺处于优势地位,20Q1月热度前十网大合计20部,其中大部分是爱奇艺独播。分月看,1月份热度前十的网络大电影有4部在爱奇艺上线,其中独播网大《大天蓬》排名热度第二;2月表现尤为出色,热度前十的网络大电影有8部在爱奇艺上线,其中有6部为爱奇艺独播,占据热度排行榜前四名;3月热度前十的网络大电影有8部在爱奇艺上线,其中7部为爱奇艺独播。

另外,20Q1由于公共卫生事件的影响院线电影缺席,网大市场频频出现高票房影片,仅在20Q1,优爱腾三大头部平台便诞生了22部分账破千万的网络电影。其中,爱奇艺在网络大电影领域无论是数量还是质量都占据绝对的优势。另外,爱奇艺与腾讯视频联合推出的线上超前点映院线电影《肥龙过江》,进一步探索视频平台电影付费点播模式,助推互联网和传统影视生态融合。

3.盈利预测及投资建议

20Q1因公共卫生事件影响一方面推动爱奇艺付费会员数高速增长,但由于经济活动停滞造成宏观经济面临下行压力,企业品牌广告投放需求疲软,广告收入出现同比明显下滑。我们持续看好爱奇艺付费会员长期增长空间,同时期待公共卫生事件缓和后广告投放需求的回暖。考虑到受公共卫生事件影响广告收入增长承压,我们将2020-2021年爱奇艺营业收入预期由348.1亿元/418.1亿元下调至322.1亿元/390.4亿元,分别同比增长11.1%/21.2%。其中,预期付费收入分别为190.0亿元/233.2亿元,分别同比增长31.6%/22.8%,用户数分别增长2000万/1800万至1.26亿/1.45亿,ARPPU分别增长至13.5元/月和14.3元/月。由于收入增长放缓,我们将2020-2021年归母净利润由亏损73.8亿元/40.5亿元下调至亏损88.7亿元/58.9亿元,亏损幅度分别为27.5%和15.1%。

当前市值对应2020-2021年P/S分别为2.7x/2.2x,关注后续广告需求改善情况,维持“买入”评级。

风险提示:行业监管趋严,广告主投放需求持续疲软,项目上线进展不达预期,融资进展不及预期。

(编辑:罗兰)