本文来自微信公众号“固收彬法”,作者:孙彬彬团队。

摘要:

从信用债市场表现观察,美国一系列救助政策确有明显的效果,一级市场发行融资较为顺畅,目前美国公司债市场的一级发行已经超越2019年同期水平,包括波音在内都有不错的融资表现,再融资压力明显缓解。二级市场在公共卫生事件初期,受流动性影响,信用利差快速走阔;随着市场流动性压力缓解,美国信用利差明显收窄,但目前高收益级公司债利差仍然处于相对较高的水平。其中,能源高收益级公司债信用利差超越历史最高水平,会落后目前仍然超过2008~2009年的最高利差水平。

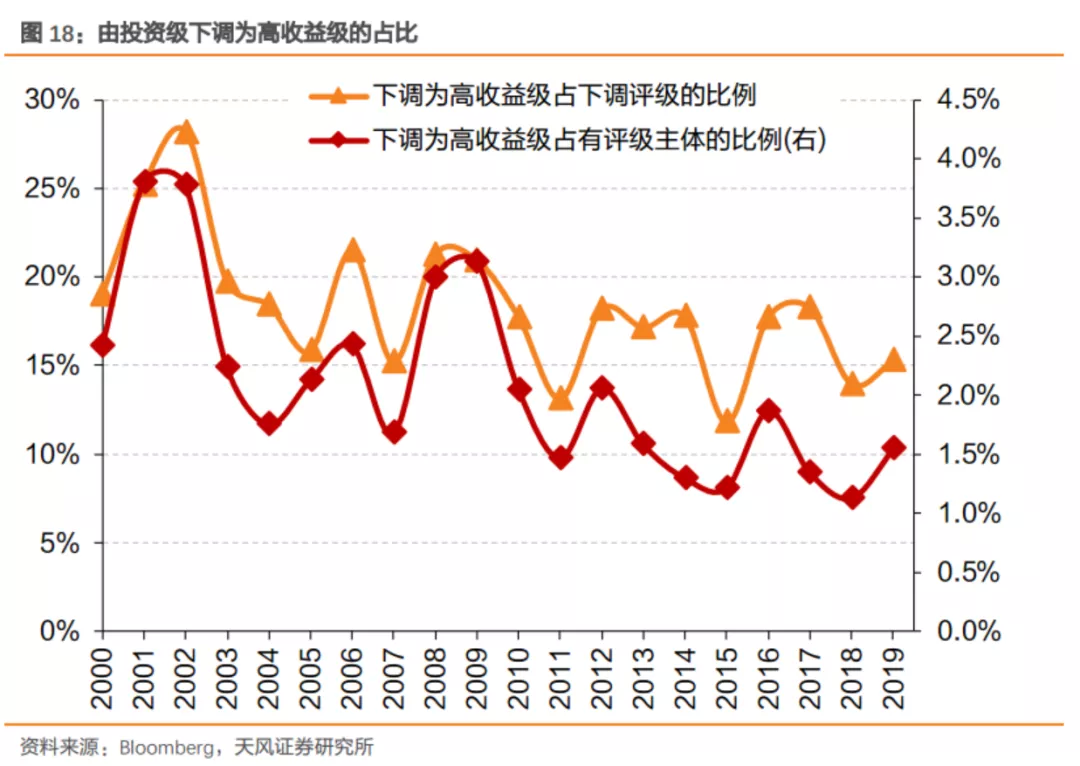

从发债企业的信用资质来看,并未出现明显恶化。结合历史评级变动可知,尽管在2001年和2008年美国金融市场动荡的情况下,主体评级下调比例明显提高,但是由投资级下调为高收益级的比例仅达到3.8%和3.0%。考虑到正常年份下,也会有1%~2%的主体由投资级下调为高收益级,那么实际金融市场动荡而造成的主体评级下调至高收益级的比例并不大,这可以作为后续观察信用状况的一个参考。

怎么看美国公司债务后续违约情况?

我们认为美国公司债违约率的攀升很难避免,这里面既有公共卫生事件冲击的客观因素影响,也与美国公司高杠杆经营、盈利下滑等内部因素有关。当然,考虑到强有力的政策支持,违约率可能低于2008~2009年的峰值。

公共卫生事件冲击之下,美国经济遭受重创,企业经营活动停顿,在美国财政部和联储强力支持下,美国信用债市场有何变化?

美国信用债市场表现如何?

1、一级市场有何反应?

在一系列的救助政策之下,美国公司债的一级市场有何反应?

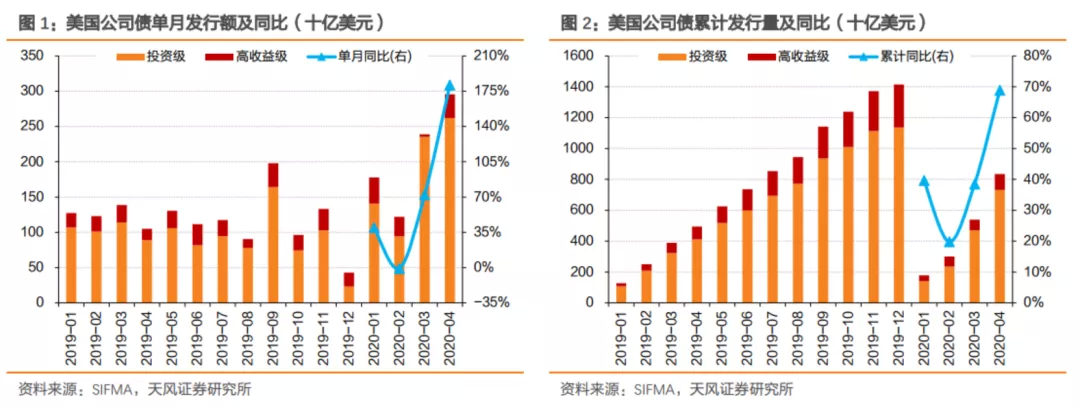

在一系列救助政策之下,美国公司债的再融资压力明显缓解。根据SIFMA统计的美国公司债(1年以上,不含CD和可转债)发行情况来看,目前公司债一级市场发行已经超越2019年同期水平。4月单月发行量同比增长181.2%达到2955亿美元,而2020年1~4月累计发行量达到8343亿美元,同比增长68.8%。从结构上来看,1~4月投资级债券的发行量732.1亿元,同比增长78%;高收益级债券累计发行量102.2亿元,同比增长23%。

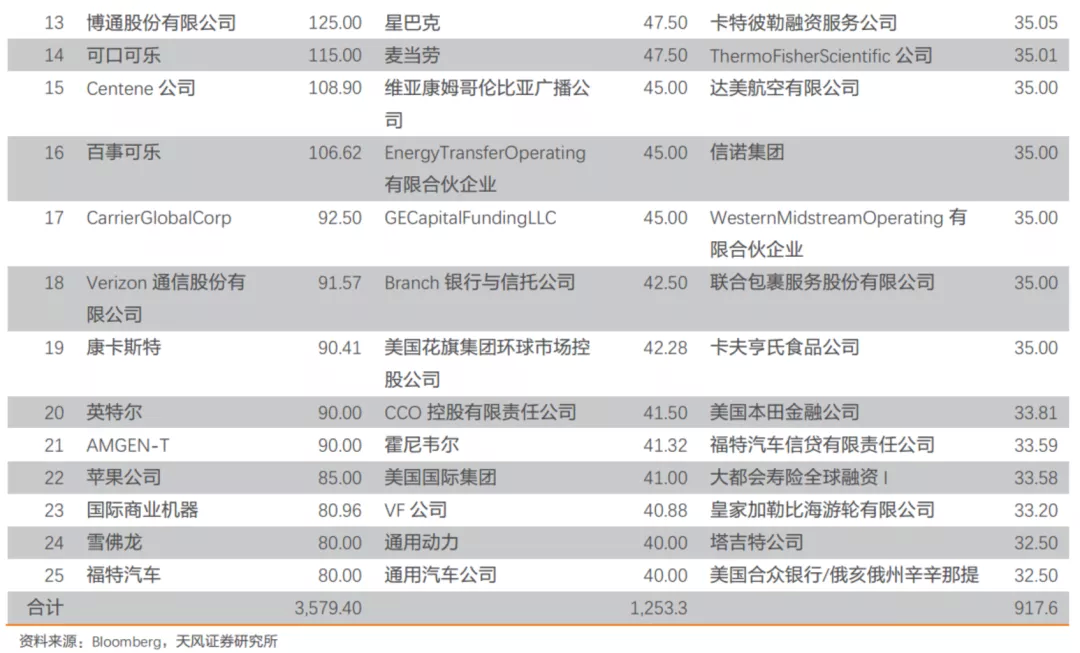

从发行主体来看,富国银行、波音、摩根大通、甲骨文、美国银行等发行规模较大,受公共卫生事件影响较大的波音发行了规模达到250亿美元的从3年到40年等各类期限的债券。

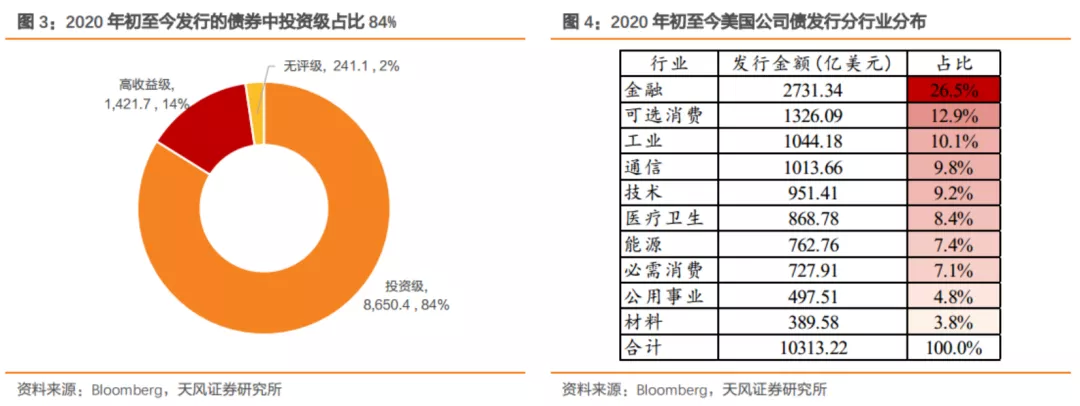

从发行的债券评级来看,投资级占比84%,略高于目前存量债券规模中投资级74%的占比;行业分布上,金融发行量最高,占比26.5%,其次是可选消费和工业,分别占比达到12.9%和10.1%。

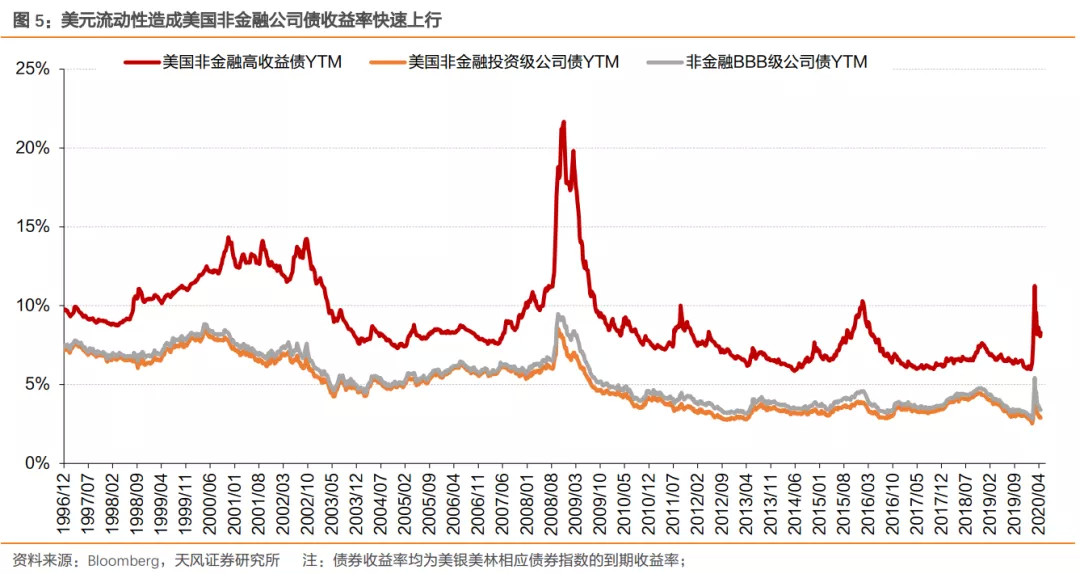

2、二级市场:流动性冲击过后,收益率整体快速回落

美国各类公司债收益率快速上行随后快速下行,其中非金融高收益债上行幅度较大,投资级也有明显上升。目前,非金融投资级和非金融BBB等级公司债利差已经基本恢复到正常水平,等级较低的BBB级整体到期收益率为3.4%(5月15日),略高于投资级整体的2.9%(5月15日)。

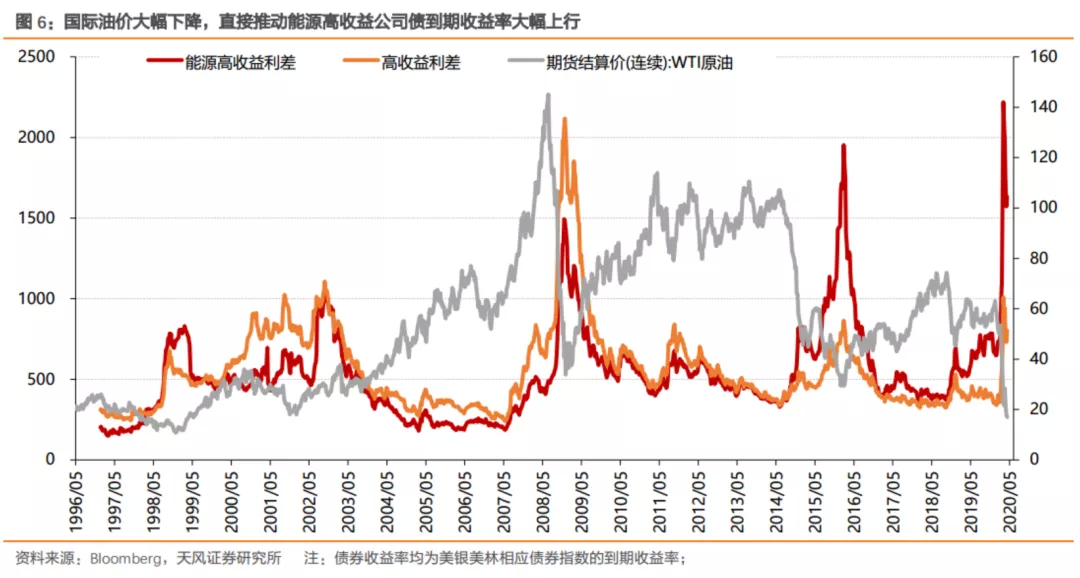

市场所关注的能源类高收益债券随着油价下行,收益率快速上行,远高于普通高收益级债券的收益率。结合历史来看,国际油价的大幅下行是本轮能源高收益级债券收益率大幅上行的主要原因,类似的情况在2008年国际金融危机和2015年油价快速下行时均有出现。从指数追踪的规模上来看,能源高收益级公司债规模2161.5亿美元,占高收益公司债规模的16.1%,占比较高,也是造成高收益级公司债收益率上行的主要原因之一。目前,能源高收益债券和所有高收益债券利差仍处于相对高位,但已较前期高点有所回落。

3、高收益债占比有所上升

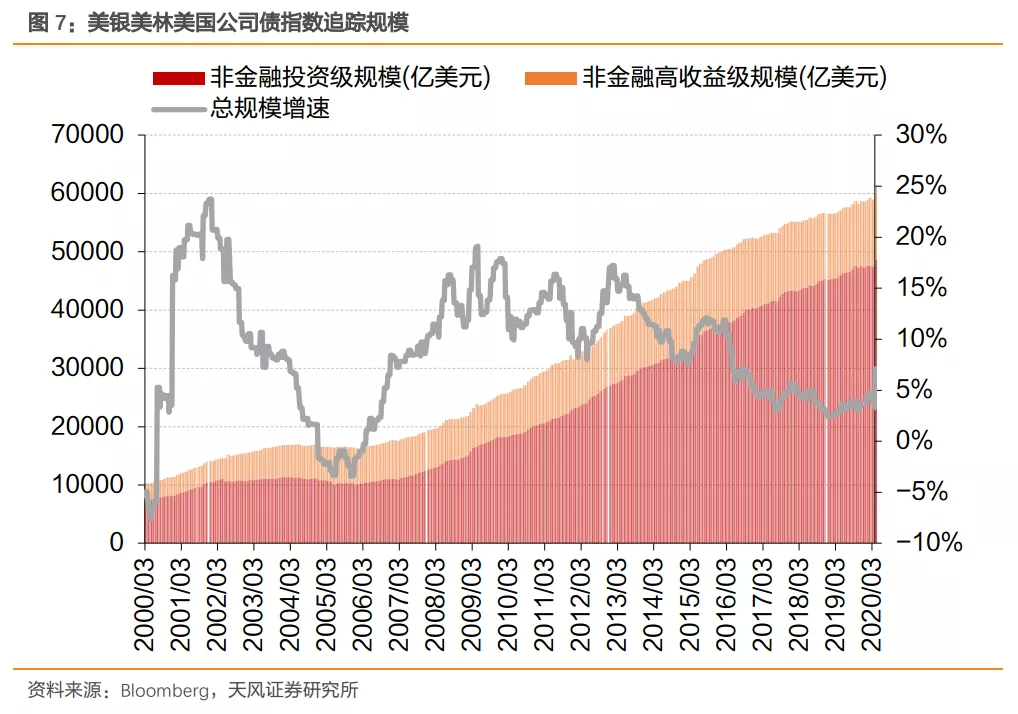

以美银美林美国公司债指数规模来看,美银美林美国公司债指数追踪的债券规模分别为2.39万亿和7.64万亿,追踪规模占存量规模的比例从52%提升到83%,追踪规模占比的提升,说明存量债券中有评级债券占比明显提升。

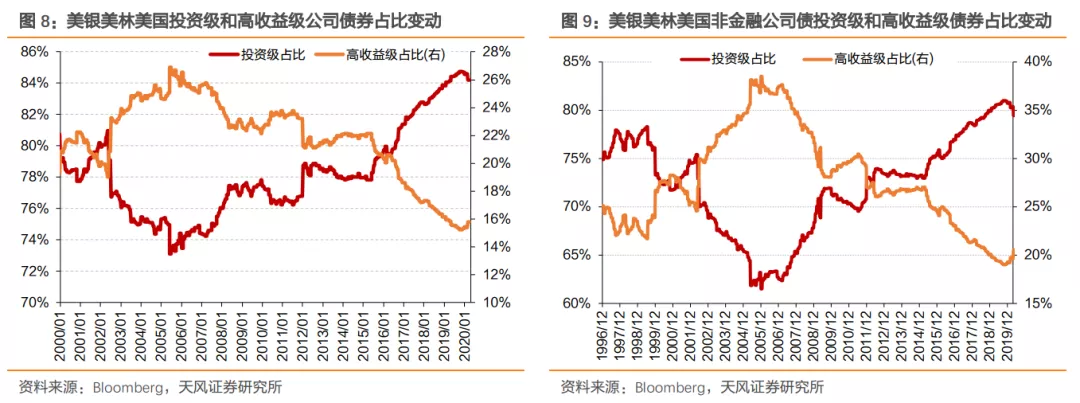

其中,2020年至今,投资级占比呈现出明显下滑的趋势。

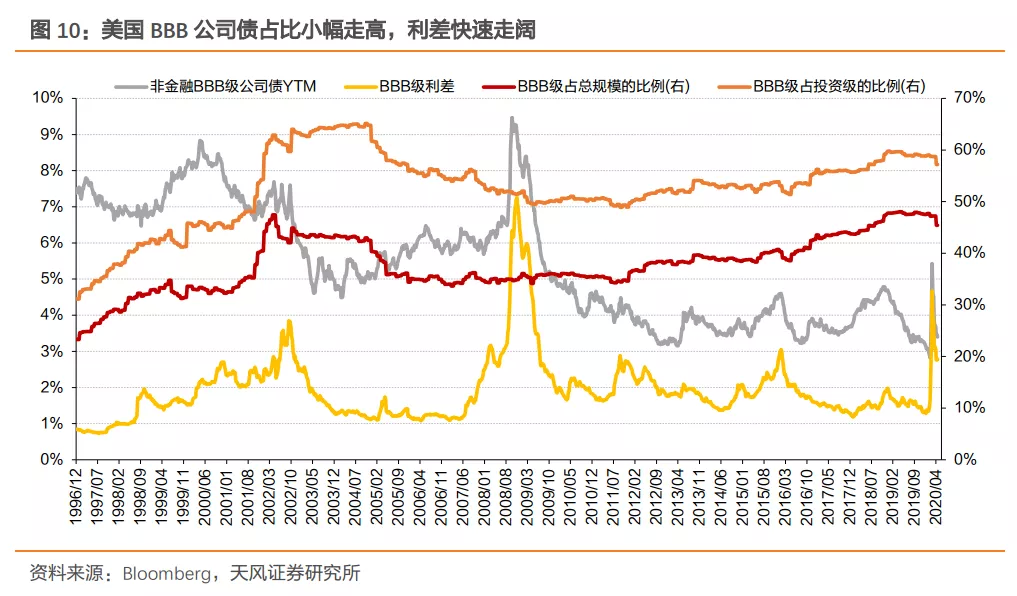

投资级中评级最低的BBB等级(BBB-~BBB+)债券是投资者比较关心的部分,从历史来看,非金融BBB等级公司债在投资级债券中的规模占比一直维持在50%左右,但从2012年以来一直处于上升趋势,目前占比约58.8%;BBB等级债券在所有追踪债券中占比提升到47.2%。尽管BBB等级债券占比较高,但是从历史数据来看,这一比例并非历史高位。

BBB级债券收益率走高后回落,信用利差仍处于相对高位。截止5月15日,BBB等级美国公司债券利差走阔后回落至2.77%,已经与2016年的高点相当。流动性压力有所缓解后,投资者对BBB等级债券的担忧明显缓解。

该不该担忧评级下调?

投资级占比回落,BBB占投资级的比例达到58.8%,是否需要进一步关注评级调整的变化?

1、存量公司债概况

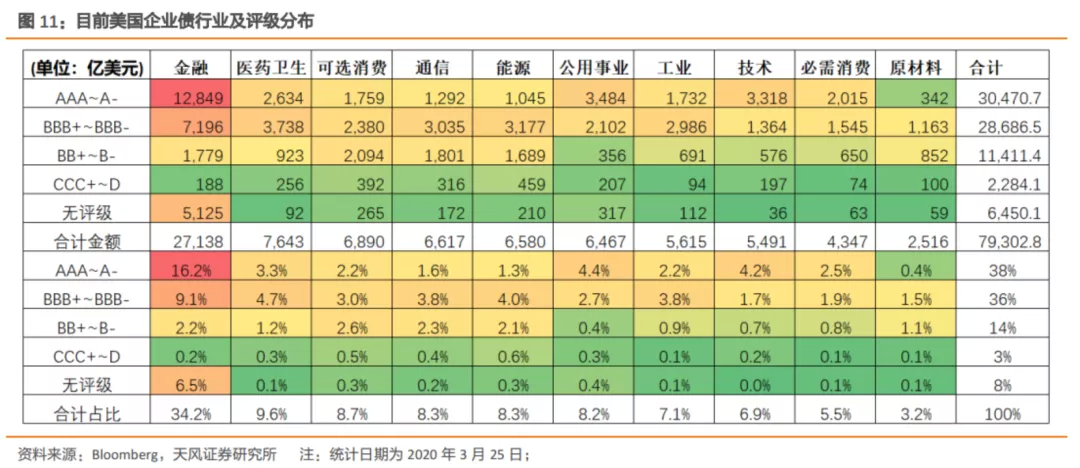

为了更进一步了解美国公司债的情况,我们以彭博中现在存续的美国美元公司债券为基础进行进一步分析:金融行业占比较高,医药卫生、可选消费、通信、能源、公用事业、工业、技术等行业规模相当。金融、公用事业、技术和必须消费等行业信用资质较好,AAA~A-等级的信用债占比较高,医药卫生、可选消费、通信、能源、工业、原材料等行业中,BBB+~BBB-等级的信用债占比明显低于AAA~A-等级的信用债。

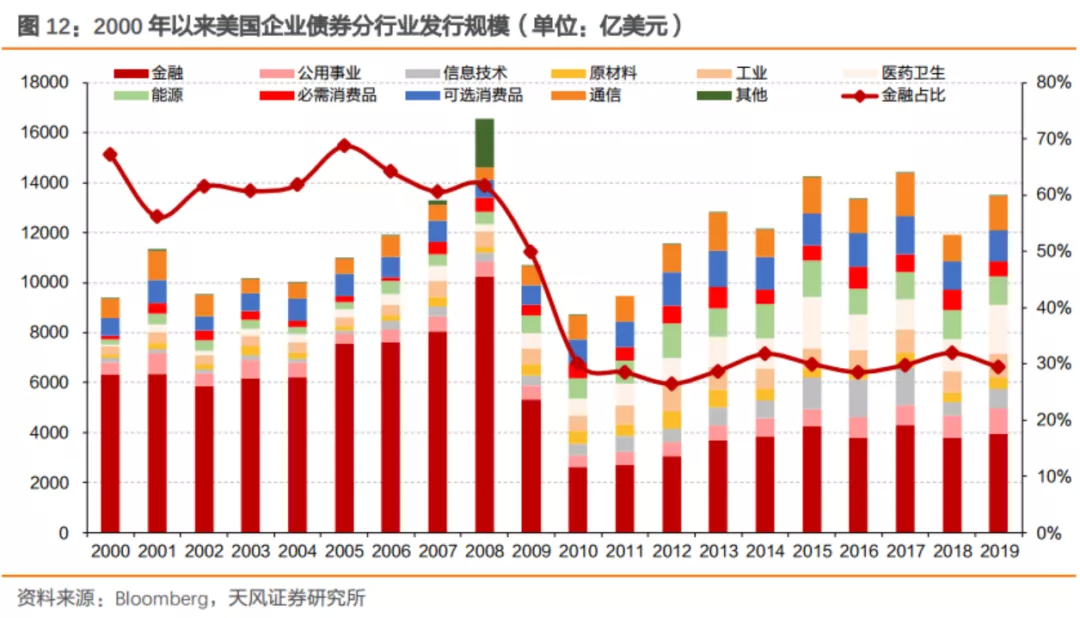

2008年次贷危机前,金融类企业发行的债券在总发行量中占比较高(60%以上),次贷危机后占比迅速下降,2010年至今基本稳定在30%左右。

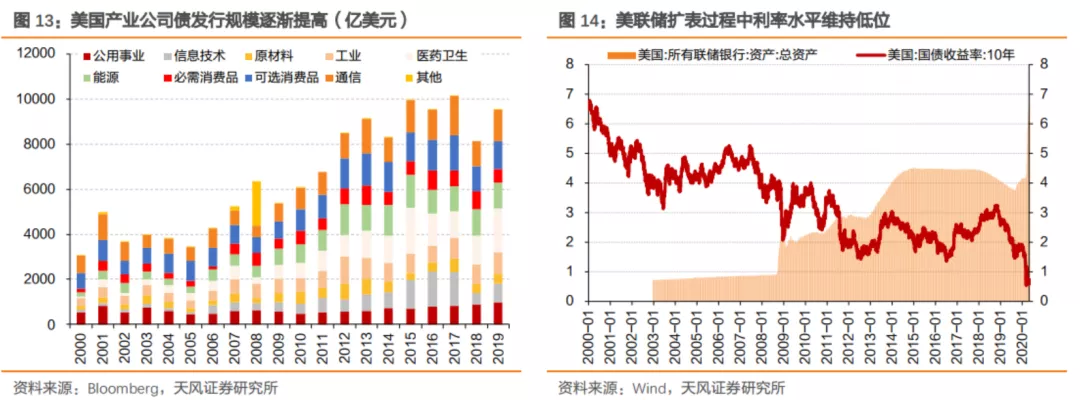

次贷危机后产业债发债规模逐渐提升,成为美国企业加杠杆的主体。2008年次贷危机之后,美联储持续扩表,利率水平维持在低位,推动了美国产业类主体大量发行债券进行融资。2015年开始,美联储开始缩表后,美国产业类主体的债券发行规模也有所下滑。

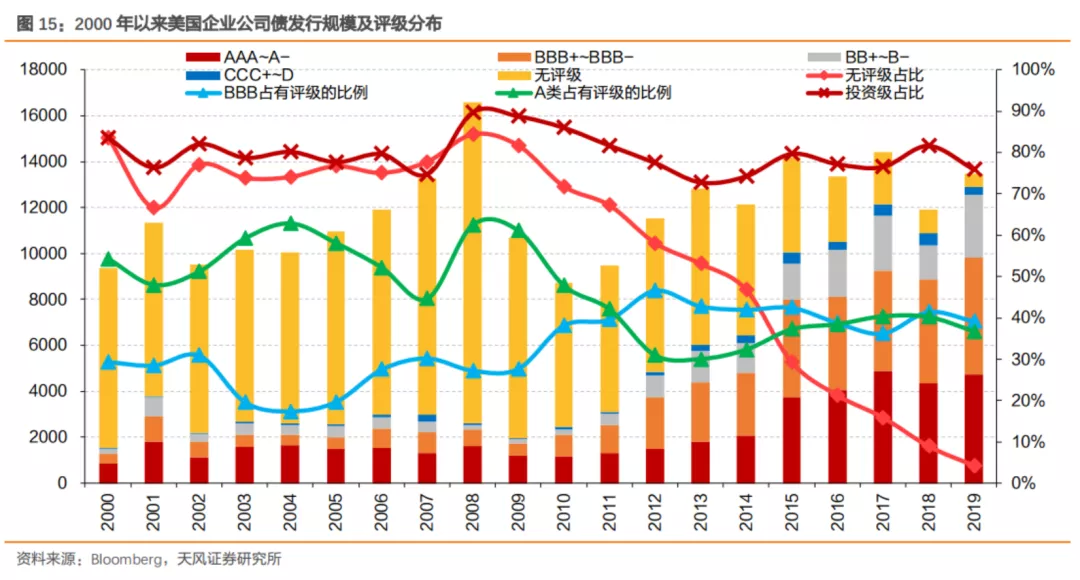

我们以彭博指数综合评级[1]作为债券的评级,统计美国企业发行的美元债券(剔除可转债及CD)。从2008年金融危机以来,无彭博指数综合评级的债券占比逐年下降,2019年全年发行的债券中无评级的仅占4.2%。这也与美银美林债券指数追踪的债券规模占公司债券的比例上升呈现出一致的趋势。

BBB评级债券占比相对稳定。有评级的债券中,BBB债券的占比相对稳定,从2010年至今一直在40%上下波动,这也说明发债企业并未出现明显的资质恶化,而美银美林债券指数中呈现出的BBB占比提高可能是由于纳入指数统计范围债券变化造成的。

2、评级变动

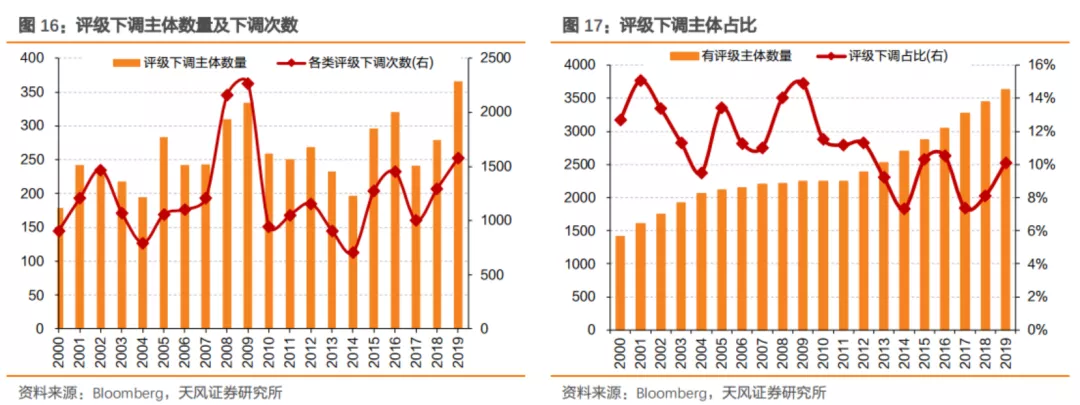

我们针对上述统计的美国债券进行其评级变动分析,主要考虑评级下调的情况:2008年金融危机造成评级下调主体数量大幅增加,2019年评级下调数量较多。2001年美国股市互联网泡沫破裂,评级下调次数明显增多,2008年金融危机期间,评级下调数量也出现显著增多。而从主体数量来看,2008年下调主体数量大幅增加,需要注意的是2019年评级下调主体数量创新高。但是如果考虑到发债主体数量增多,评级下调主体的占比变动则与2001年和2008年的两次金融市场动荡有非常高的一致性。

考虑到当前存量债券中,投资级中最低的BBB等级占比较高,那么是否应该担忧BBB等级债券评级下调至高收益级带来的信用风险?

我们对2000年以来的标普、穆迪和惠誉的信用评级下调情况进行分析,统计由投资级下调至高收益级的主体数量(不区分评级类型,只要有评级由投资级下调至高收益级即认为其符合统计标准)。从统计数据来看:2001~2002年和2008~2009年从投资级下调为高收益级的主体数量占比较高,其中2001~2002年从投资级下调为高收益级的主体数量占有评级主体的比例达到3.8%,2008~2009年这一比例分别达到3.0%和3.1%,而2010年以来,这一比例在1%~2%之间波动。

另外,我们以穆迪提供的北美范围内“堕落天使”[2]历史占比(2006~2016)来看,由投资级下调为投机级的“堕落天使”占比在2008年和2015年出现过两次高峰,季度占比分别达到2%和2.8%,但一般情况下均低于0.5%。

综合来看,尽管在2001年和2008年美国金融市场动荡的情况下,主体评级下调比例明显提高,但是这一比例并不算高,由投资级下调为高收益级的比例仅达到3.8%和3.0%。考虑到正常年份下,也会有1%~2%的主体由投资级下调为高收益级,那么实际金融市场动荡而造成的主体评级下调至高收益级的比例大概为2%,穆迪提供的数据也显示出相似的规律。而相应评级调整涉及的债券金额占比难以精确追溯,按照与主体数量占比相当进行估算,那么单纯由于评级从投资级下调至投机级(“堕落天使”)带来的信用风险整体仍然是可控的。

[1]穆迪、标普和惠誉的中等评级分别用于确定证券的指数资格。当所有这三个机构对发行进行评级时,将采用“三中去二”评级的中值来确定指数资格,也即删除最高评级和最低评级。当只有两个机构提供的评级时,将使用两者中的较低评级(“最保守”)。当只有一个机构提供的评级时,该评级将用于确定指数资格。

[2]“堕落天使”(FallenAngel)一般指原来属于投资级(Baa3及其以上)、由于公司经营状况恶化或某些特殊事件发生,导致信用资质下降至较低的投机级(Ba1及其以下)的债券发行人。

怎么看美国公司债违约率?

为了准确判断美国公司债的违约率,我们从前瞻性指标(信用利差、穆迪EDF等)、企业债务和盈利情况、违约高风险行业情况以及到期债务压力等几个方面综合来判断。

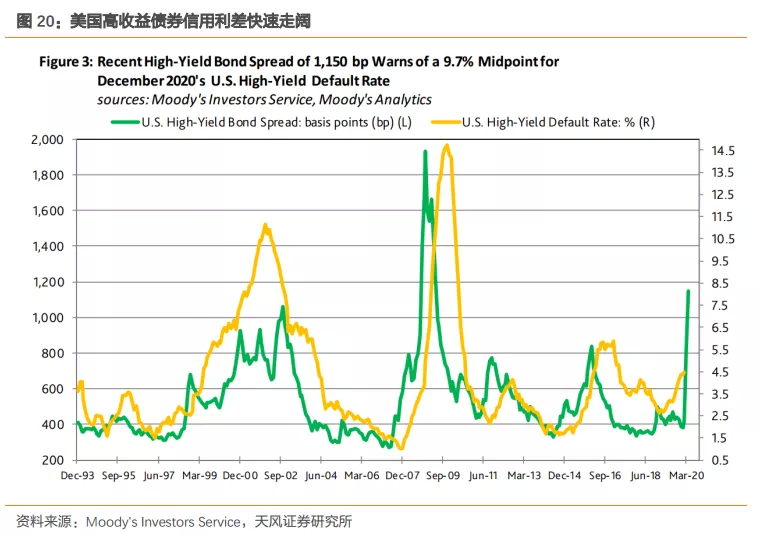

(1)首先,从违约前瞻性指标美国高收益债利差和穆迪EDF来看,二者均预示美国高收益债的违约率将提高:

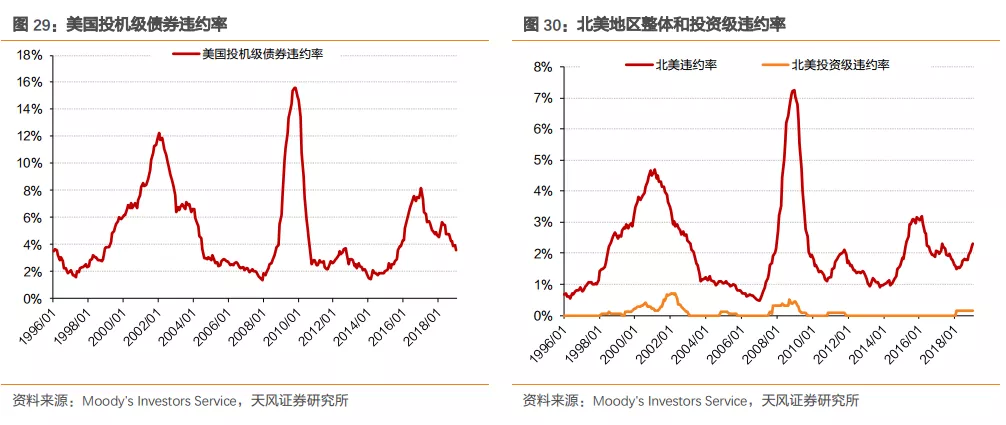

高收益债利差快速走阔,预示美国高收益债券违约率将提高。从以往经验来看,美国高收益债券利差一般领先于高收益债券的违约率,2008年、2015年均出现了高收益债券利差快速走阔,随后高收益债券违约率快速攀升的情况,且利差走阔的幅度往往与最终违约率的高低呈现出非常强的相关性。目前,2020年3月份以来,美国高收益公司债的利差已经超过2016年的高点,预示美国高收益债券的违约率可能将出现快速攀升。

尽管目前高收益债券的信用利差已经从峰值回落,但从历史来看,信用利差的峰值与违约率的峰值之间往往存在一定的时间差。

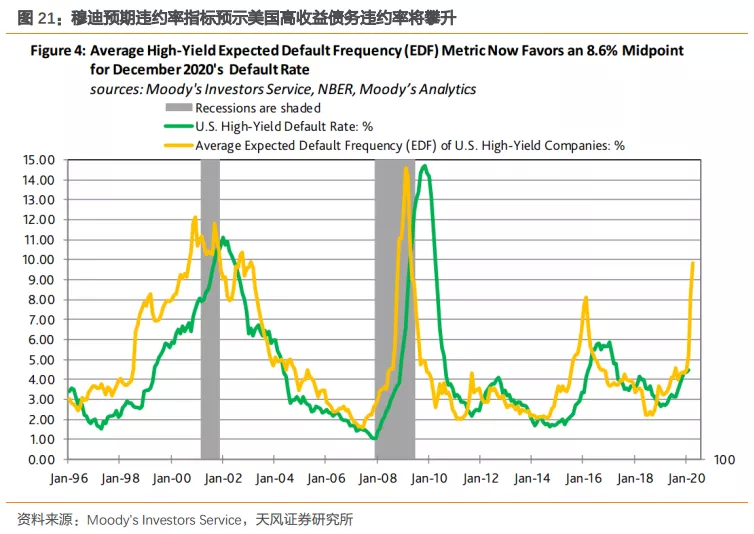

美国高收益公司预期违约频率指标(EDF)攀升,预示美国高收益违约率将提高。受股市快速下跌影响,穆迪构建的EDF指标出现了快速提高,该指标很好的预示了1996年以来历次美国高收益债违约率的攀升。

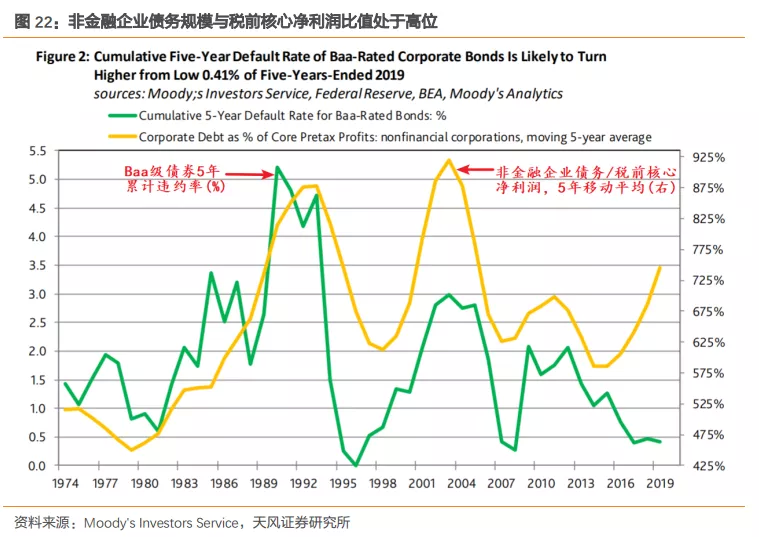

(2)从企业债务和盈利情况来看,同样不容乐观。非金融企业的扣非净利润下滑,债务与扣非净利润的比值攀升,预示着美国高收益违约率可能攀升。

非金融企业债务规模与税前扣非净利润比值处于高位,Baa级(即BBB级)债券违约风险较大。从该比值来看,5年移动平均值处于相对高位,但仍低于2001年的高位。尽管2014年以来比值上升并未带来Baa级债券违约率的上行,但是这仍然意味着美国公司债务压力较大,承受冲击的能力较差。

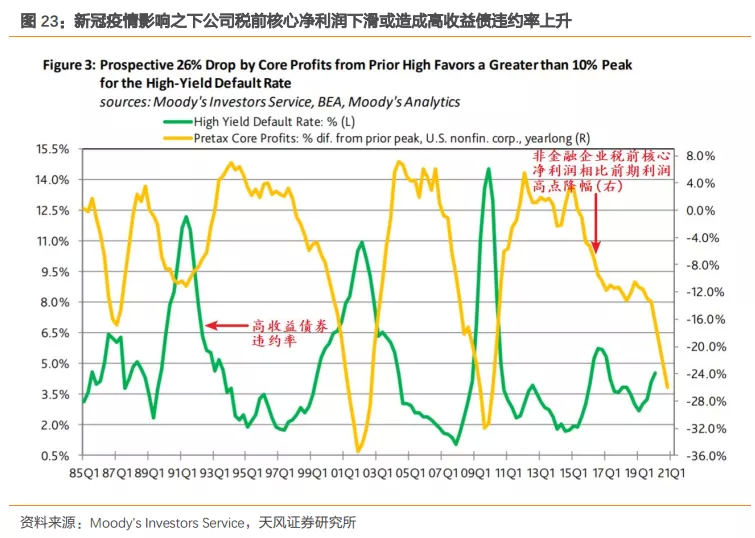

公共卫生事件对企业盈利的冲击或将造成高收益债违约率上升。穆迪研究显示,2019年美国非金融企业扣非净利润相比2015年6月的高点小幅下滑,如果公共卫生事件冲击之下2020年非金融企业扣非净利润下滑14.6%,将造成2020年全年扣非净利润相比于高点下滑达到26%,接近2001年和2008年金融危机下滑的降幅,或也将造成美国高收益债券违约率的上升。

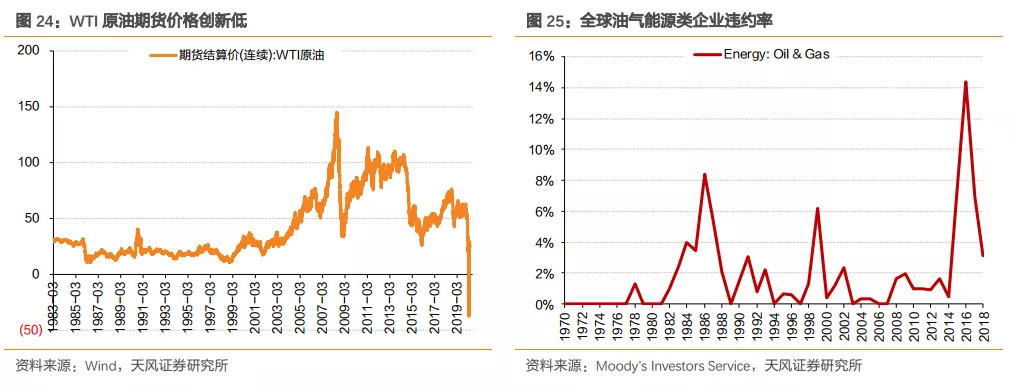

(3)从重点行业来看,国际油价的持续低迷,对美国页岩油等能源相关企业冲击较大,其违约率大概率将大幅攀升。

沙特、俄罗斯为保证自己的市场份额,并满足自身的政治利益诉求,在需求大幅萎缩的情况下,大规模减产协议难以达成,国际油价低位运行,目前已经处于历史较低位置。从历史经验来看,在国际油价大幅走低的1986年、1998年和2015年,均导致了随后年份油气能源类企业违约率的大幅提升。2015年国际油价暴跌,导致全球油气能源类企业的违约率在2016年创下14.34%的历史记录。目前国际油价的持续低位,预计2020~2021年美国页岩油等油气能源类企业违约率将大幅攀升。

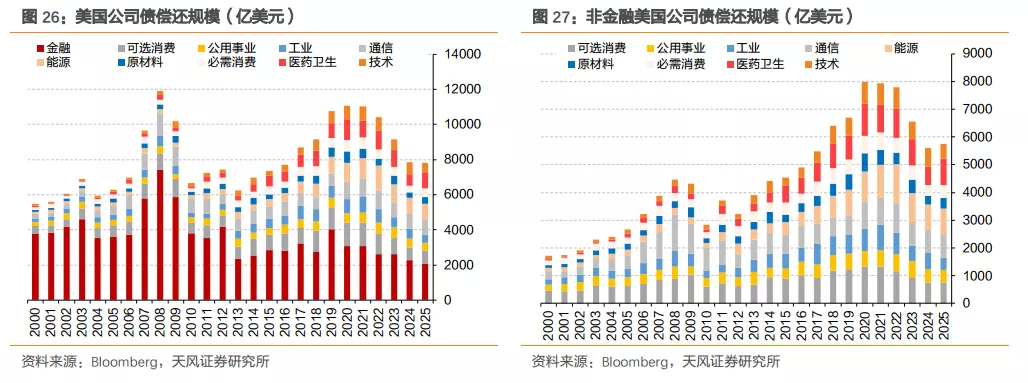

(4)2020年美国公司债到期压力较大,再融资压力较大。非金融美国公司债2020年到期规模较大。从到期规模来看,随着发行规模的逐渐提高,到期规模也快速上升。2020年,美国公司债总到期规模超过1.1万亿美元,其中非金融的产业债到期规模约8000亿美元,企业将面临较大的到期压力。目前,在美联储和财政部一系列救助政策之下,一级市场融资非常宽松,但随着公共卫生事件进入长尾阶段,公共卫生事件冲击下的基本面恶化进一步显现,一级市场是否还能维持超常规宽松,尚需进一步观察。

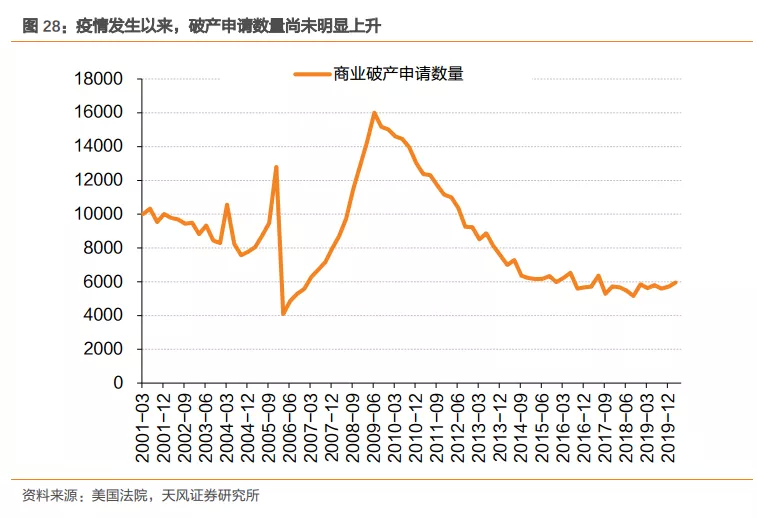

(5)从破产申请数量来看,公共卫生事件的影响尚不明显。

公共卫生事件发生以来,美国破产法院收到的破产申请数量尚未出现明显上升。但从2008年金融危机的经验来看,破产申请数量的上升存在一定的时滞,破产企业的情况尚需进一步观察。

(6)结合历史来看,经济衰退背景下违约率均大幅攀升。

结合历史来看,1996年以来美国出现了两次违约潮:2001~2002年和2008~2009年,分别对应美国21世纪以来两次经济衰退,即2001年互联网泡沫和2008年金融危机。2016年尽管也出现了较高的违约率,投机级债券违约率最高达到8%以上,但违约率整体低于2001年和2008年的峰值,也并未出现经济衰退.

以史为鉴,公共卫生事件冲击之下,企业面临的经营压力超过最近的两次违约频发的时期,但是我们同时也看到了在公共卫生事件冲击之下美联储、美国财政部超预期的宽松。从一级市场、信用利差的角度来看,救助政策短期内显示出了非常明显的效果。

公共卫生事件在美国显示出明显的长尾特征,对经济的影响预计很难在短期内消除,财政货币政策的持续加码可能将因大选影响而面临困难。

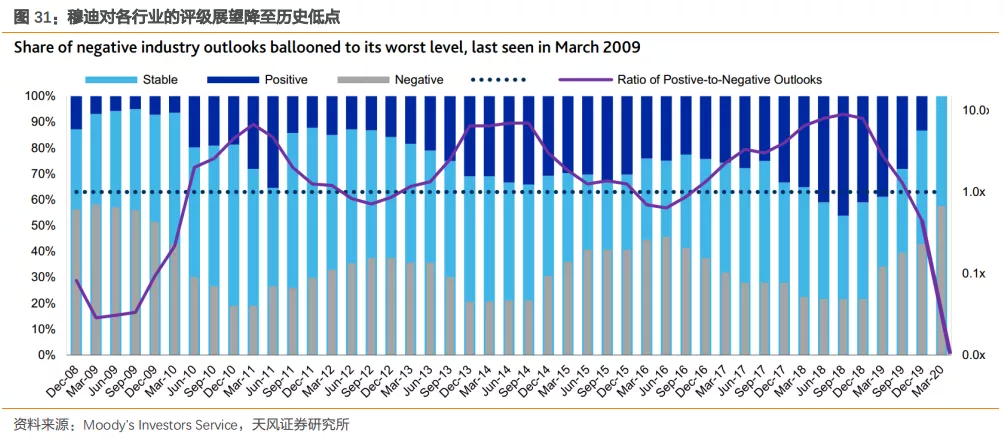

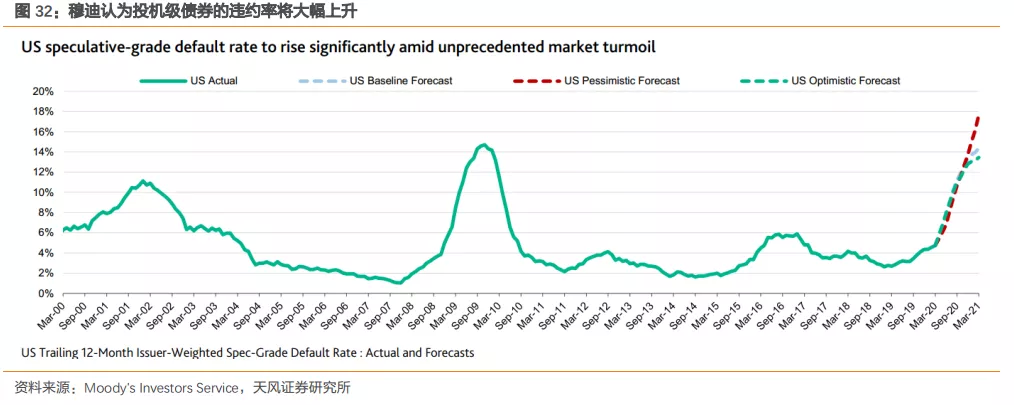

海外评级机构怎么看美国公司债的违约风险?

目前穆迪对美国各行业的评级展望为稳定或负面,没有任何一个行业评级展望为正面。其预测2020~2021年美国投机级债券的违约率将接近甚至超过2008年金融危机期间。

我们认为美国公司债违约率的攀升很难避免,这里面既有公共卫生事件冲击的客观因素影响,也与美国公司高杠杆经营、盈利下滑等内部因素有关。

美国公共卫生事件的大规模爆发始于3月中旬,到目前仅2个月,美国公司债违约率的攀升尚需时间发酵。当然,考虑到强有力的政策支持,违约率峰值可能低于2008~2009年的峰值。

小结

市场关注公共卫生事件之后美国企业信用状况。

从信用债市场表现观察,美国一系列救助政策确有明显的效果,一级市场发行融资较为顺畅,目前美国公司债市场的一级发行已经超越2019年同期水平,包括波音在内都有不错的融资表现,再融资压力明显缓解。二级市场在公共卫生事件初期,受流动性影响,信用利差快速走阔;随着市场流动性压力缓解,美国信用利差明显收窄,但目前高收益级公司债利差仍然处于相对较高的水平。其中,能源高收益级公司债利差超越历史最高水平,回落后目前仍然超过2008~2009年的最高利差水平。从发债企业的信用资质来看,并未出现明显恶化。结合历史评级变动可知,尽管在2001年和2008年美国金融市场动荡的情况下,主体评级下调比例明显提高,但是由投资级下调为高收益级的比例仅达到3.8%和3.0%。考虑到正常年份下,也会有1%~2%的主体由投资级下调为高收益级,那么实际金融市场动荡而造成的主体评级下调至高收益级的比例并不大,这可以作为后续观察信用状况的一个参考。

怎么看美国公司债务后续违约情况?

我们认为美国公司债违约率的攀升很难避免,这里面既有公共卫生事件冲击的客观因素影响,也与美国公司高杠杆经营、盈利下滑等内部因素有关。当然,考虑到强有力的政策支持,违约率可能低于2008~2009年的峰值。

风险提示

公共卫生事件发展超预期,美国大选超预期,宏观经济发展超预期。

(编辑:玉景)