本文来自微信公众号“MS互联网传媒”,文中观点不代表智通财经观点。

报告摘要:

长视频行业:“两强”芒果B站持续追赶“三超”优爱腾

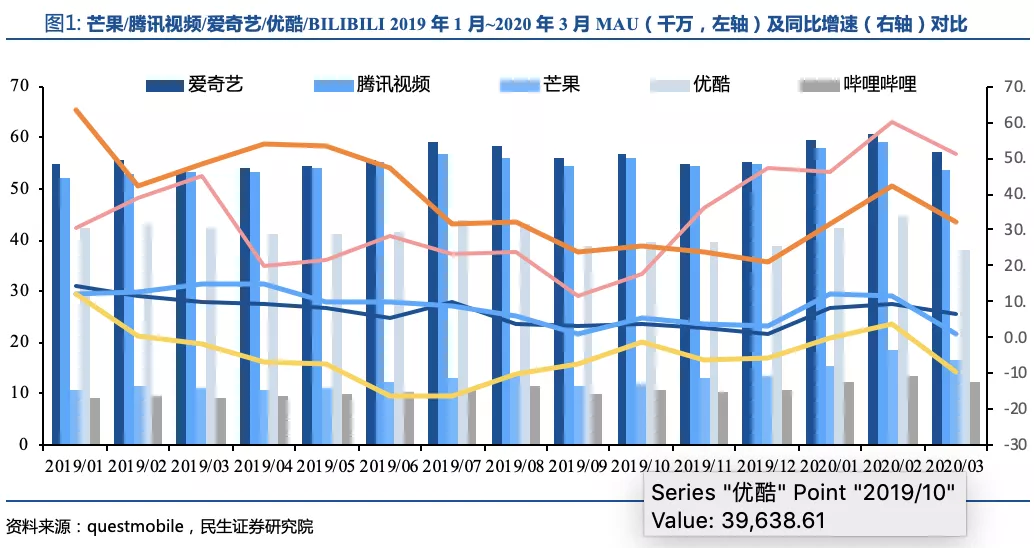

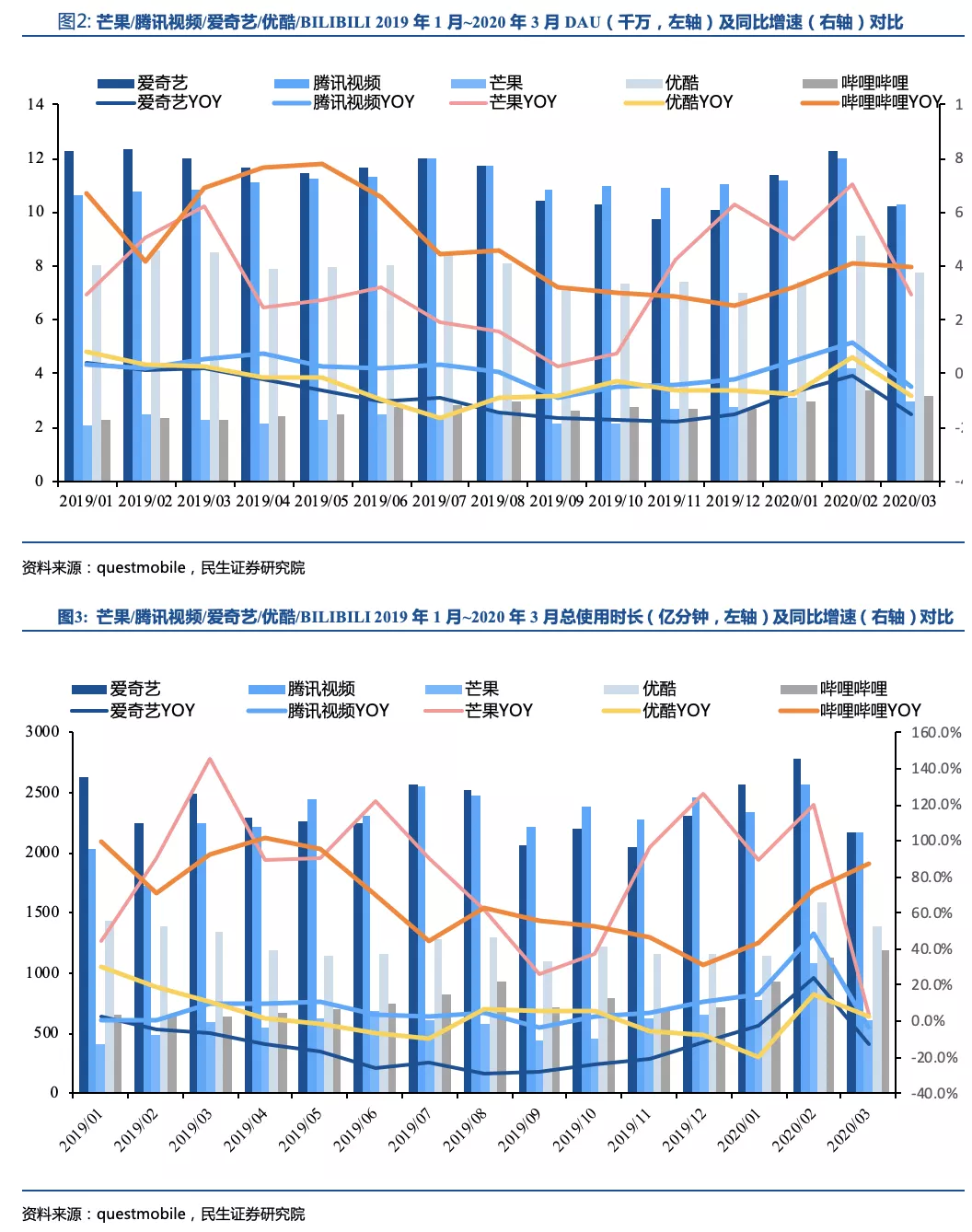

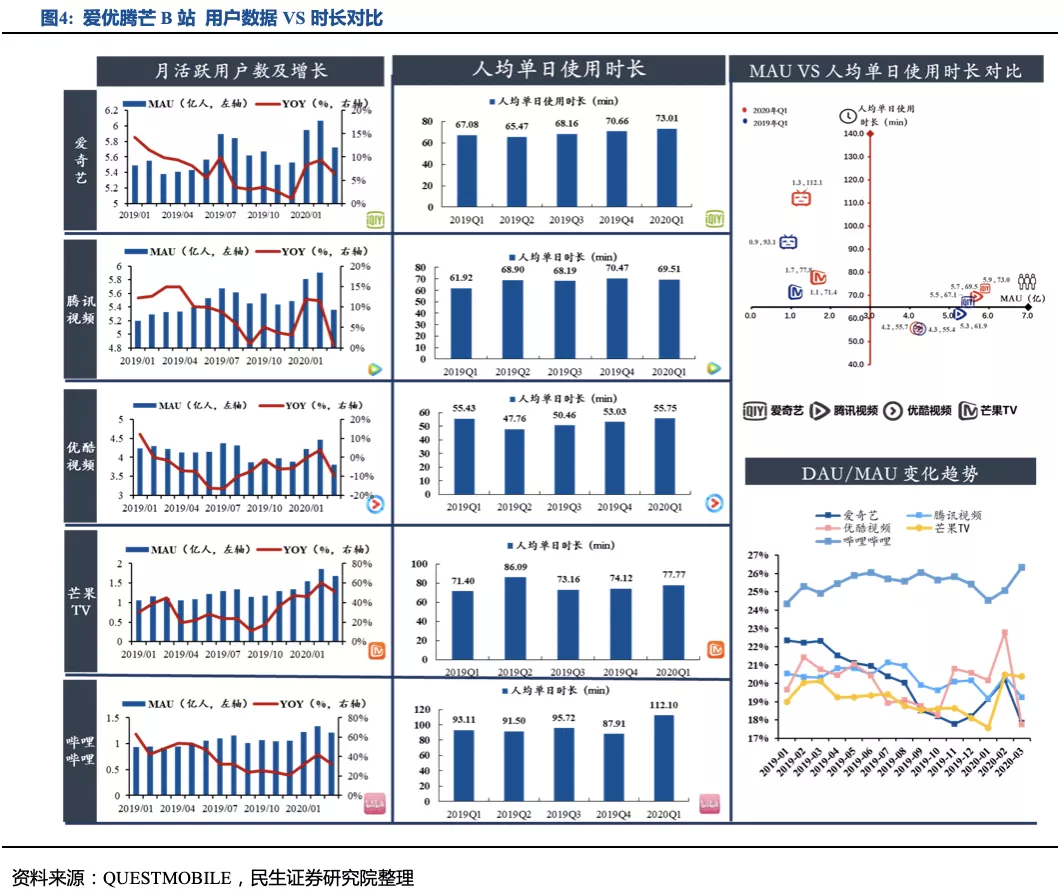

芒果B站维持高增长,优爱腾用户和时长增长放缓趋势明显。根据QUESTMOBILE数据,爱奇艺(IQ.US)/腾讯视频/优酷视频/芒果TV/哔哩哔哩(BILI.US)五家公司2020年3月MAU分别为5.7/5.4/3.8/1.7/1.2亿(同比+6.4%/+0.7%/-9.6%/+51.1%/+32.0%);2020年Q1总用户时长分别为125.2/117.8/68.7/41.2/54.3亿小时(同比+1.9%/+17.7%/-1.1%/+65.7%/+67.7%)。

爱奇艺2020年一季报:营收同比增长9%,会员增长广告下滑

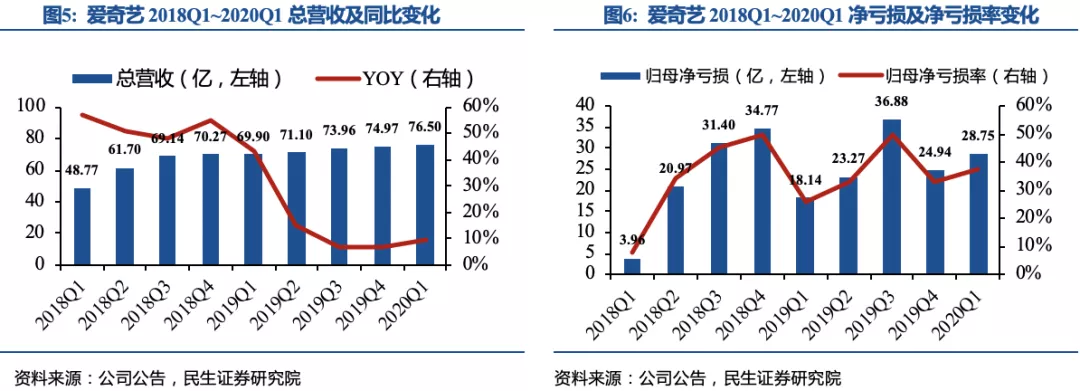

爱奇艺2020年Q1总营收76.50亿(YOY+9%),略超过公司2019年四季度同比增速2%~8%的业绩指引,同时超出市场一致预期的73.1亿;归母净亏损28.75亿,亏损规模基本符合市场一致预期;亏损率37.6%,环比2019年Q4提高4.3pct。

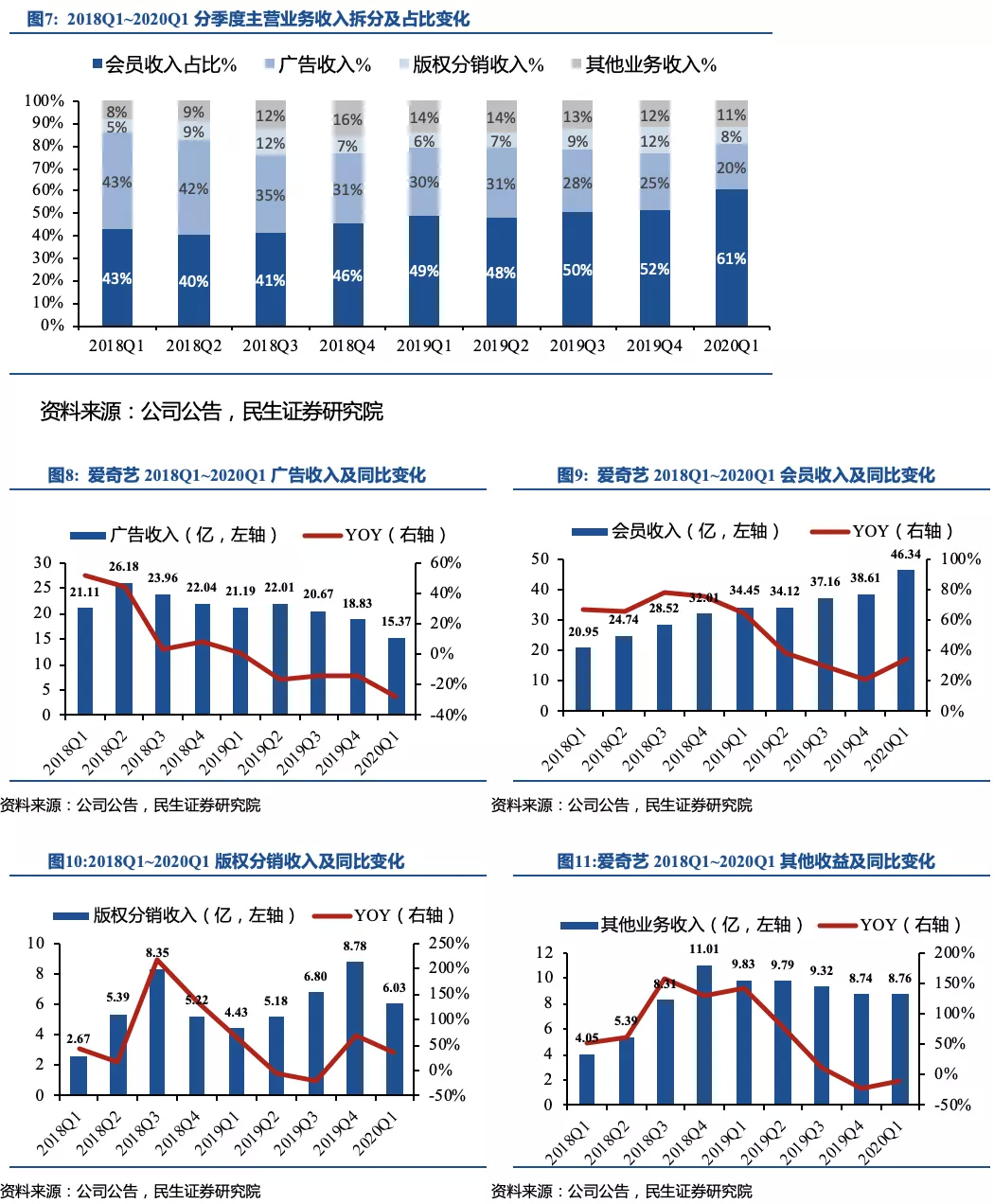

拆分来看:会员业务营收46.34亿元(YOY+35%),占总营收比61%。其中付费会员数1.18亿,同比增长21.85%,主因付费率持续提高;Q1ARPPU 值39.3元,环比2019Q4上升3.2元。公司未来将推出新的会员“打包“服务,将“超前点播模式”及针对适用内容的视频点播特权相融合,同时获得其生态内的黄金VIP会员、文学、体育大众、VR、FUN会员权益等多项特权。广告业务营收15.37亿元(YOY-27%),占总营收比20%,主因宏观经济增速下滑背景下广告行业景气度下行,以及信息流广告复苏速度低于预期。版权分销业务收入6.03亿元(YOY+36%),主因一季度精品剧的多渠道分发。其他业务营收8.76亿元(YOY-11%),主因垂直业务表现较差,部分抵消游戏业务的增长。

Q2业绩指引:爱奇艺预计2020年Q2总收入在72.5亿至76.7亿之间,较2019年同期增长2%至8%。

哔哩哔哩2020年一季报:营收增长超市场一致预期,收入结构持续优化,活跃用户持续高增长

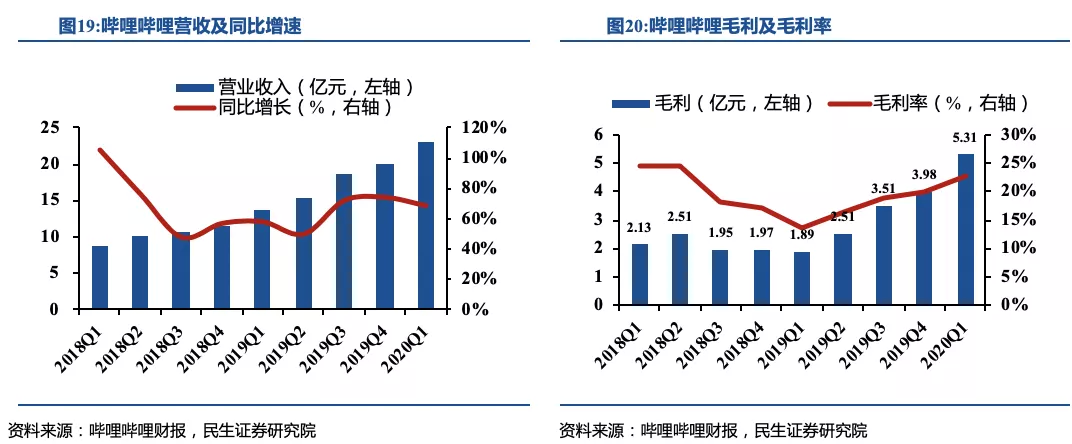

哔哩哔哩2020Q1营收23.16亿元,同比增长68.6%,好于市场一致预期21.79亿元;毛利5.31亿元,同比增速超180%;毛利率连续四季度上涨至22.9%,好于市场一致预期19.9%;净亏损5.39亿元,亏损同比扩大175%,Non-GAAP净亏损4.75亿元,亏损同比扩大228%,亏损程度超出市场一致预期,主因销售费用投放力度超出市场预期。

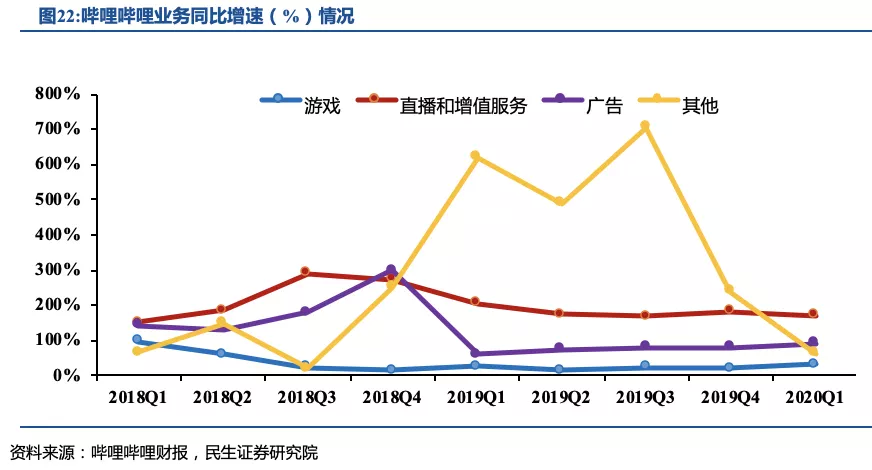

拆分来看:游戏稳固基本盘,广告、直播、电商及其他业务继续保持高增长。游戏业务同比增速从2019Q4的22.0%提高至31.7%,公司代理发行的二次元游戏《公主连结Re》于4月17日上线,生命周期有望超过三年;广告业务虽然基数由2019年四季度2.9亿下滑至2.1亿,但同比仍保持90.5%的高增速,在一季度整体广告市场低迷背景下仍可实现同比高增长;电商及其他业务增速有所下滑,从19Q4的241%下降至63.8%;直播和增值服务继续保持同比172.1%高增速。

Q2业绩指引:爱奇艺预计2020年Q2总收入在72.5亿至76.7亿之间,较2019年同期增长2%至8%。

风险提示

自制内容效果不及预期,广告招商不及预期,内容成本改善不及预期。

一、互联网视频行业表现:“两强”持续赶“三超”

2020Q1长视频行业表现:“两强”持续追赶“三超”——芒果B站维持高增长,优爱腾用户和时长增长放缓趋势明显。根据QUESTMOBILE数据,爱奇艺/腾讯视频/优酷视频/芒果TV/哔哩哔哩五家公司2020年3月MAU分别为5.7/5.4/3.8/1.7/1.2亿(同比+6.4%/+0.7%/-9.6%/+51.1%/+32.0%);2020年Q1总用户时长分别为125.2/117.8/68.7/41.2/54.3亿小时(同比+1.9%/+17.7%/-1.1%/+65.7%/+67.7%)。

注:人均单日使用时长为每个季度三个月人均单日使用时长的算术平均,如2020Q1数据为2020年1~3月人均当日使用时长算术平均值。

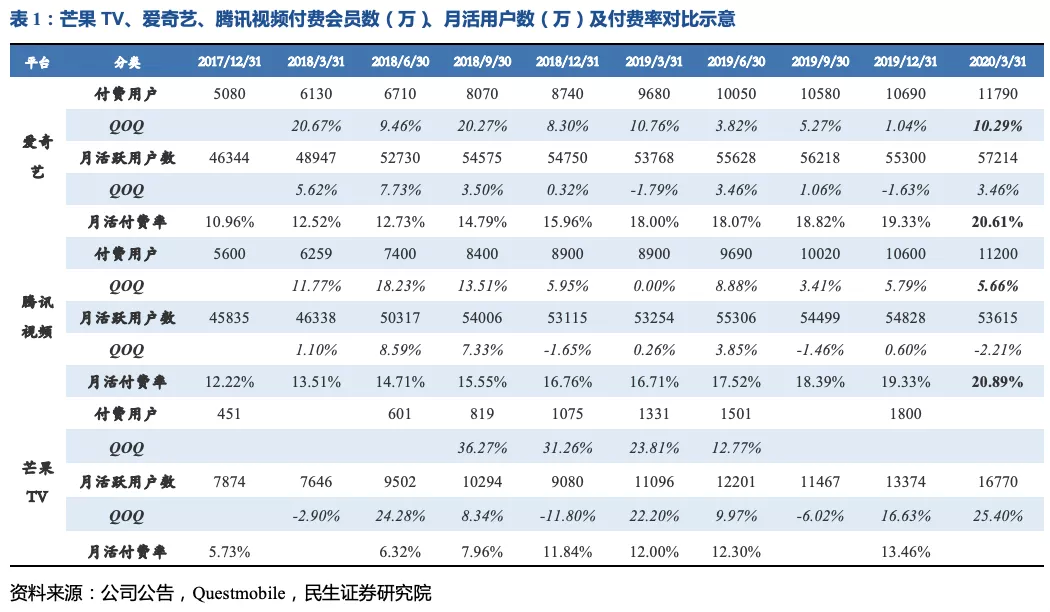

爱奇艺及腾讯视频付费用户分别达1.18亿和1.12亿,付费率提高拉动付费会员增长。2020Q1爱奇艺和腾讯视频付费用户分别达1.18亿和1.12亿,同比分别增长21.8%和25.8%,我们进一步将付费会员拆分为用活用户*月活用户付费率,在月活用户增速放缓甚至停滞的背景下,头部视频平台付费用户数增长主要靠付费率提高驱动,一季度爱奇艺和腾讯视频付费率分别达20.61%和20.89%,环比分别提升1.28pct和1.56pct。

二、爱奇艺2020年一季报:营收同比增长9%,会员增长广告下滑

营收76.5亿元,同比增长9%,净亏损29亿元,亏损率有所扩大。 爱奇艺2020年一季度总营收76.50亿(YOY+9%),略超过公司2019年四季度同比增速2%~8%的业绩指引;归母净亏损28.75亿,亏损规模符合市场一致预期;亏损率37.6%,环比2019年Q4提高4.3pct。

会员收入同比增长35%,广告收入同比下滑27%。拆分来看:会员业务:营收46.34亿元,占总营收比61%,同比增长35%。其中付费会员数1.18亿,同比增长21.85%;一季度ARPPU(季度会员收入/季度末付费会员数)值39.3元,环比2019Q4上升3.2元;MAU口径付费率20.62%,环比2019Q4增加1.28pct。一季度会员收入增加主因是付费会员数和ARPPU值均出现增加,推测与平台优质内容提供和春节娱乐性需求增加有关。公司未来将推出新的会员“打包“服务,将“超前点播模式”及针对适用内容的视频点播特权相融合,同时获得其生态内的黄金VIP会员、文学、体育大众、VR、FUN会员权益等多项特权。广告业务:营收15.37亿元(YOY为27%),占总营收比重降低至20%,主因宏观经济增速下滑背景下广告行业景气度下行,以及信息流广告复苏速度低于预期。版权分销业务:收入6.03亿元(YOY为36%),主因一季度精品剧的多渠道分发。其他业务营收8.76亿元(YOY为11%),主因垂直业务表现较差,部分抵消游戏业务的增长。

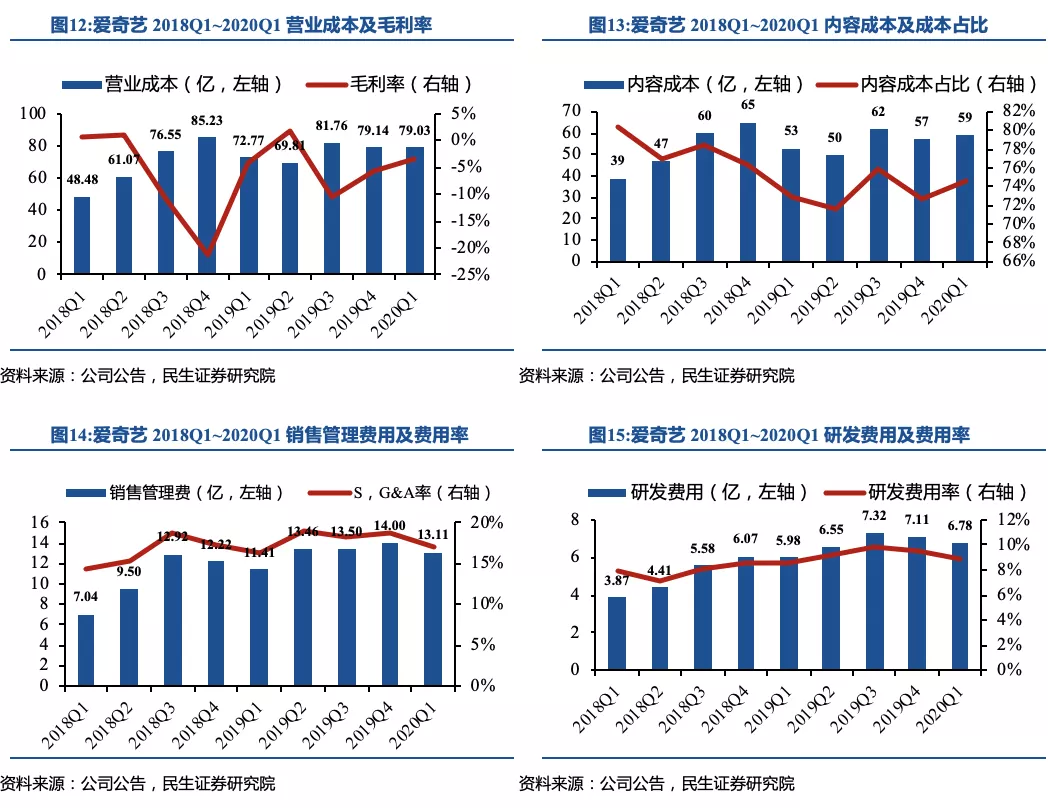

利润端:毛利率环比同比均出现改善,内容成本占比略有增加。2020Q1营业成本79.03亿(YOY+9%), 其中内容成本贡献75%;一季度毛利率为-3%,相比去年同期提升1pct(2019Q1为-4%)。一季度销售管理费率达17.14%,同比增加0.82pct,主因为应用程序的营销支出增加;研发费用率8.9%,同比提升0.3pct。

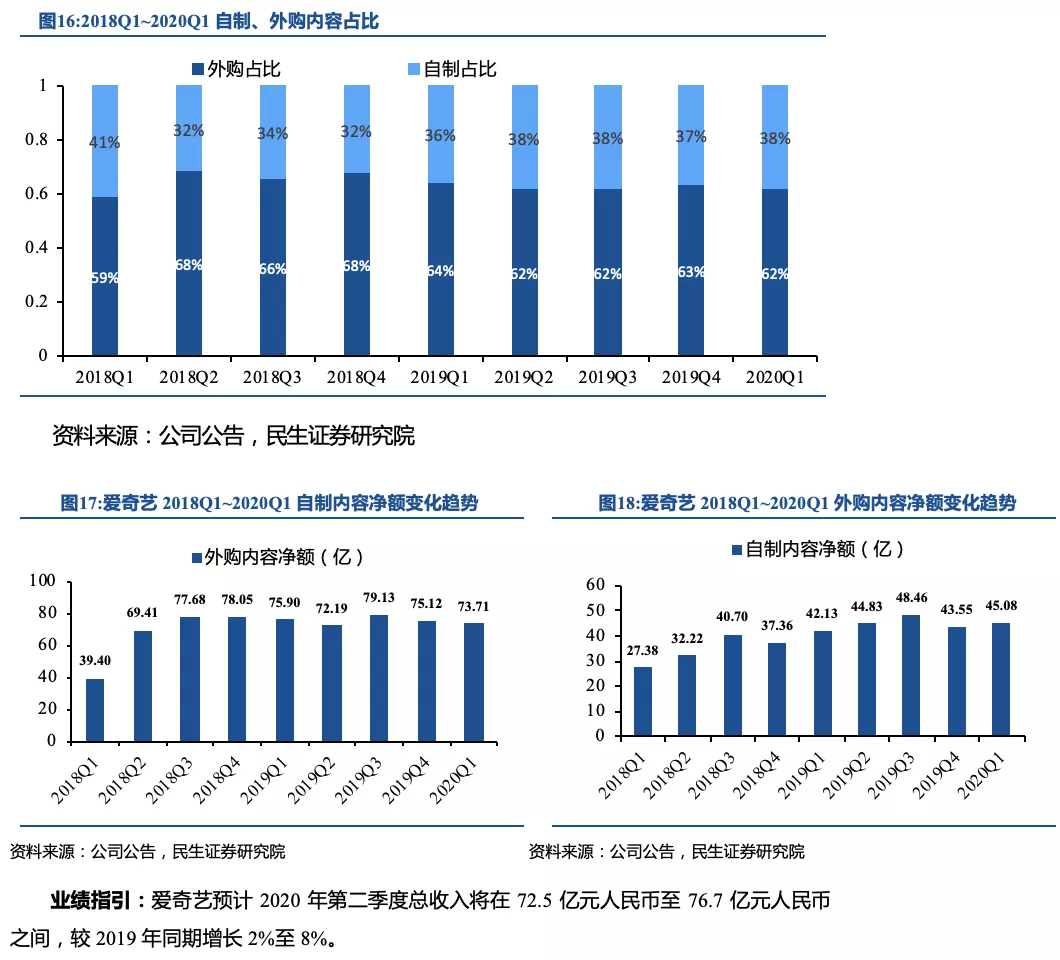

资产端:自制战略初心不减。截至2020Q1,爱奇艺外购内容资产净额73.71亿,自制内容资产净额45.08亿(这里为体现在资产端的金额,并非平台在自制内容的总投入额),自制内容占比38%,较上期增加1pct。

业绩指引:爱奇艺预计2020年第二季度总收入将在72.5亿元人民币至76.7亿元人民币之间,较2019年同期增长2%至8%。

三、哔哩哔哩2020年一季报:营收增长超市场一致预期,收入结构持续优化,活跃用户持续高增长

哔哩哔哩(BILI.O)5月19日发布2020年一季度业绩,2020Q1营收为23.16亿元,同比增长68.6%,好于市场一致预期21.79亿元;毛利为5.31亿元,同比增速超180%;毛利率连续四季度上涨至22.9% ,好于市场一致预期19.9%;净亏损5.39亿元,亏损同比扩大175%,Non-GAAP净亏损4.75亿元,亏损同比扩大228%,亏损程度超出市场一致预期,主因销售费用投放力度超出市场预期。

拆分来看:广告、直播、电商业务持续发力,结构不断优化。2020Q1游戏业务营收为11.51亿元,约占总收入49.7%,同比增长31.7%;直播和增值服务营收为7.94亿元,约占总收入34.3%,同比增长172.1%;广告营收为2.14亿元,约占总收入9.3%,同比增长90.5%;其他及电商服务营收为1.57亿元,约占总收入6.8%,同比增长63.8%。

游戏稳固基本盘,广告、直播、电商及其他业务继续保持高增长。游戏业务同比增速从2019Q4的22.0%提高至31.7%,公司代理发行的二次元游戏《公主连结Re》于4月17日上线,生命周期有望超过三年;广告业务虽然基数由2019年四季度2.9亿下滑至2.1亿,但同比仍保持90.5%的高增速,在一季度整体广告市场低迷背景下仍可实现同比高增长;电商及其他业务增速有所下滑,从19Q4的241%下降至63.8%;直播和增值服务继续保持同比172.1%高增速。

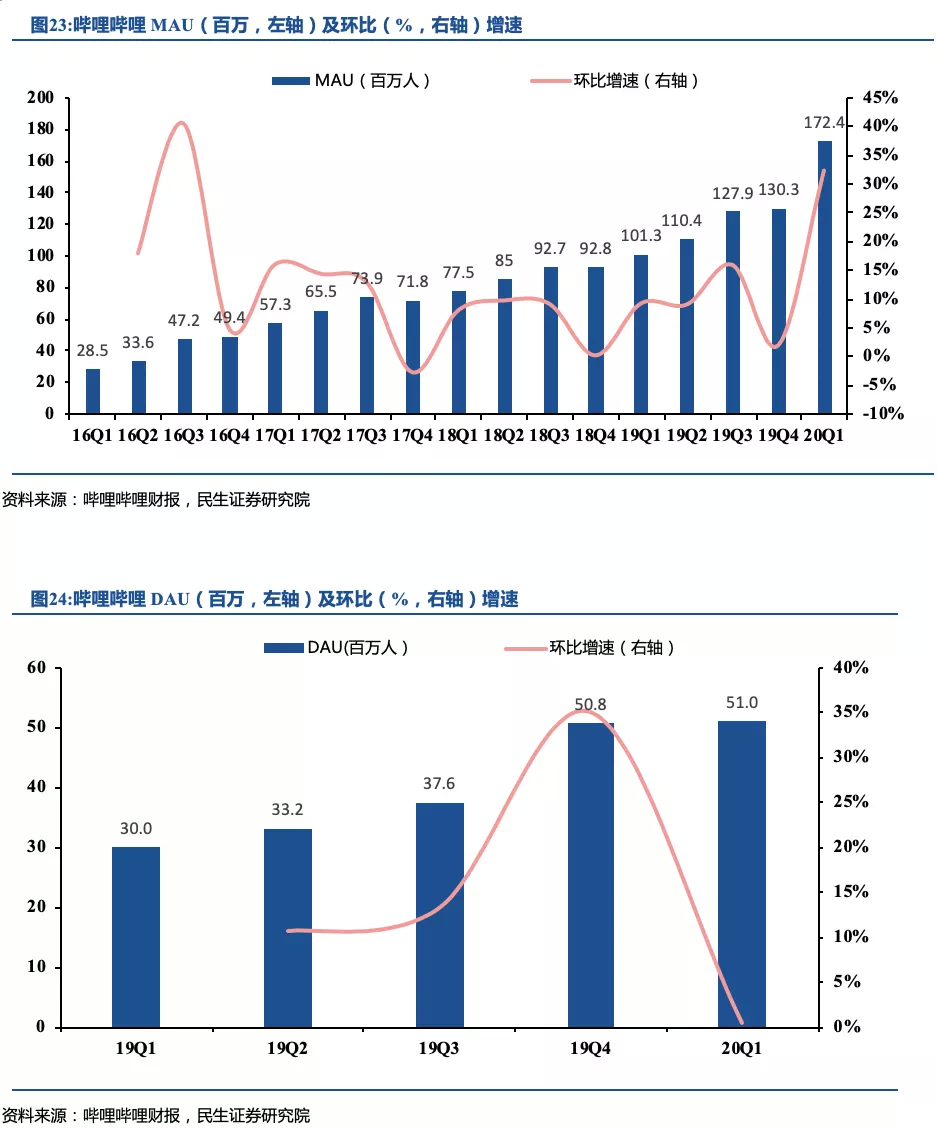

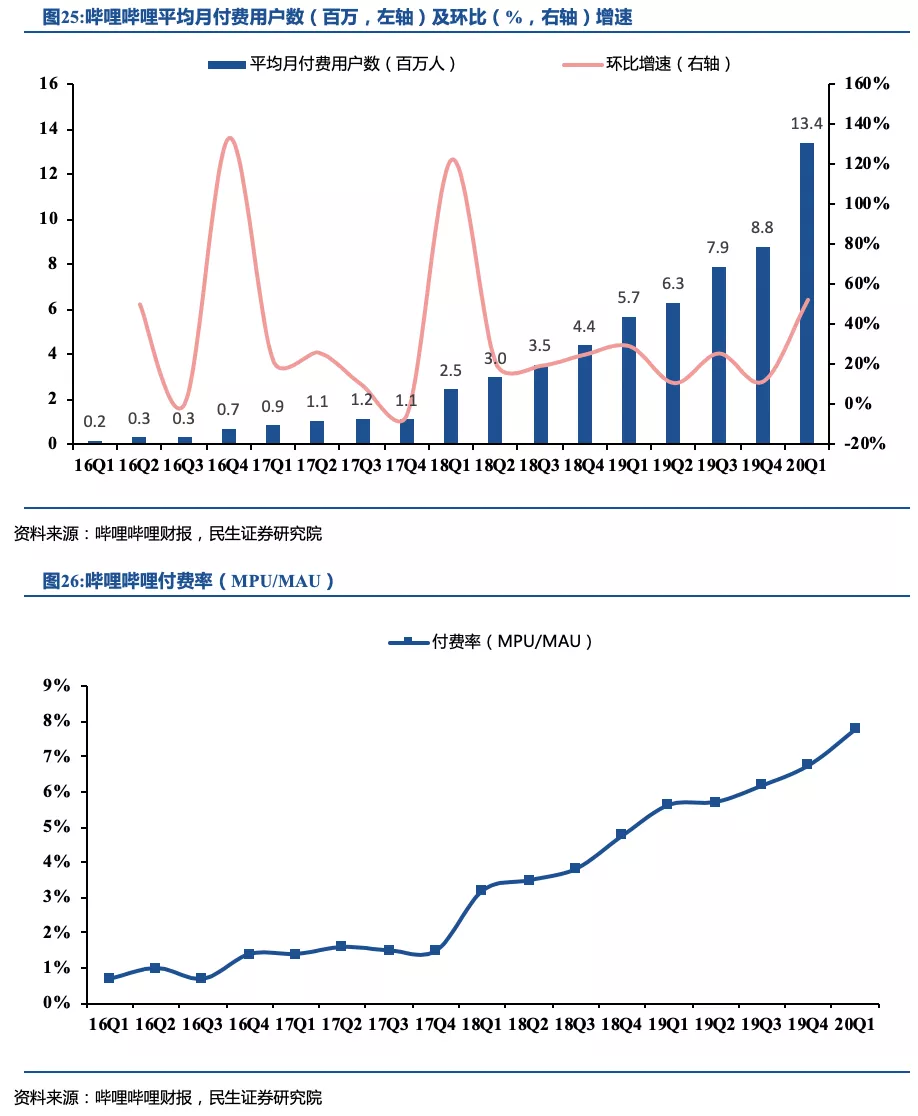

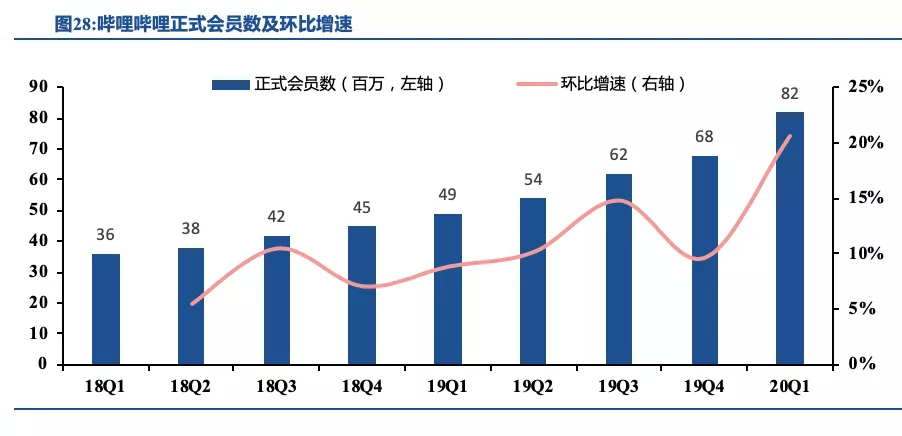

用户数据持续高速增长。 MAU由2019Q4的1.3亿人大幅上升至2020Q1的1.7亿人,环比增长32.3%,同比增长70.2%,移动端月活人数达到1.56亿人,同比增长77.1%。一季度DAU再创新高达到5100万,同比增长70.0%。另外,付费用户增长同样迅速:平均月付费用户增长到1340万人,环比增长52.3%,同比增长80.5%;B站大会员订阅人数1090万,单季度环比净增330万。2020Q1付费率(MPU/MAU)继续提高至7.8%,随着社区内容生态建设的不断完善、商业化能力进一步提升,B站的付费用户仍有非常广阔的上涨空间,对新用户吸引力增强。

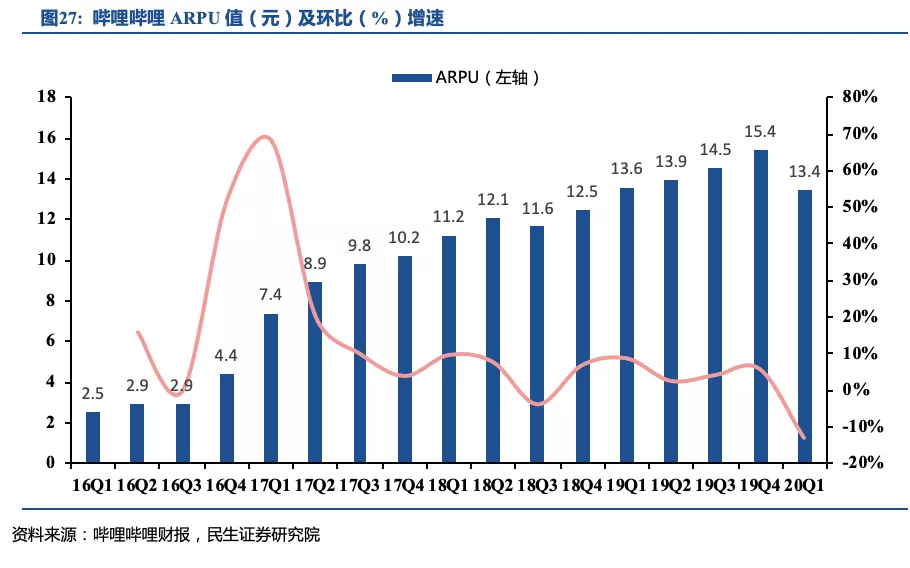

ARPU值由19Q4的15.4元/人下降到13.4元/人,环比下降12.8%,同比下降0.9%。与此同时,2020Q1日均视频播放量达11亿次,月均互动数达49亿次,分别同比提升113%和260%;用户日均使用时长则高达87分钟,环比增长10分钟。

用户粘性增强,用户增长创新高,社区参与度继续增长。目前正式会员数达到8200万,同比增长66%,第12个月留存率更是超过80%。

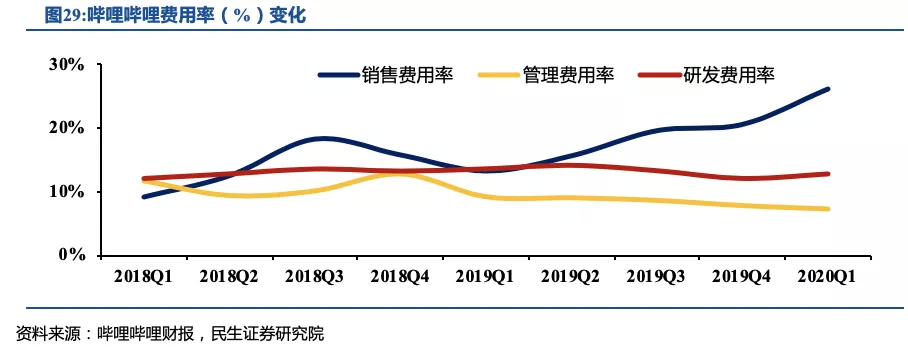

2020年一季度销售费用大幅提升。2020Q1销售费用、管理费用、研发费用分别为6.06、1.71、2.97亿元,销售费用率、管理费用率、研发费用率分别为26.2%、7.4%、12.8% ,销售费用同比增长234.9%,主要原因系Bilibili应用和品牌相关的渠道和营销费用增加。

业绩指引:哔哩哔哩预计2020年第二季度总收入将在25亿元人民币至25.5亿元人民币之间,较2019年同期增长63%至66%。

四、风险提示

自制内容效果不及预期,持续亏损的财务压力,内容成本改善不及预期。

(编辑:李国坚)