本文来自微信公众号“财报看公司”。

共享出行企业能否实现盈利?在公共卫生事件的影响下,哪种共享出行模式的业绩更能经得住考验?带着这些疑问,我们将Uber(UBER.US)和Lyft(LYFT.US)的财报数据作出对比,探讨一下共享出行市场的可能性。

Uber又裁员了!5月19日,Uber首席执行官达拉·科斯罗萨西发布公开信,宣布拟再裁员3000人,关闭45个办事处,并重新评估从货运到自动驾驶技术等领域的巨额押注,甚至出售非核心业务。

2020年4月以来,美国共享出行巨头Uber和Lyft均进行了不同程度的裁员操作。5月6日,Uber宣布将裁员3700人,约占公司员工总数的14%,并将永久关闭180个司机服务中心,这占据了Uber全球运营中心数量的40%。加上本次裁员,Uber将在不到1个月的时间内裁员约四分之一;4月30日,Lyft宣布裁员982人,约占员工总数的17%。

而就在不久之前,滴滴总裁柳青在接受外媒采访中表示,滴滴的核心网约车业务已实现小幅盈利,中国市场在逐步恢复。

尽管未给出具体数据,但值得关注的是,这是滴滴首次公开宣称具体业务盈利。目前,滴滴在国内的客流量已经恢复卫生事件爆发之前60%到70%的水平。受突如其来的卫生事件影响,所有出行相关企业都遭受了沉重一击,网约车市场更是面临着生死存亡的考验。

而在卫生事件之前,包括Uber、Lyft和滴滴在内的一众共享出行玩家,由于长期亏损和盈利前景,被资本市场表达了强烈质疑。成立了11年的Uber如今还在亏损,甚至受卫生事件影响,Uber最新发布的财报中,净亏损额创下近三个季度来最高。

滴滴CEO程维曾表示,滴滴自2012年起就从未盈利,公司6年累计亏损390亿元,2018年全年亏损高达109亿元人民币,113亿元的司机补贴甚至超过全年亏损。Uber已经将其实现盈利的时间点从今年第4季度推迟至明年,更早之前,Lyft预计将在2021年第四季度实现盈利。

5月7日、8日,Lyft和Uber相继公布了截至3月31日的2020财年第一季度财报。共享出行企业能否实现盈利?在卫生事件的影响下,哪种业务模式的业绩更能经得住考验?

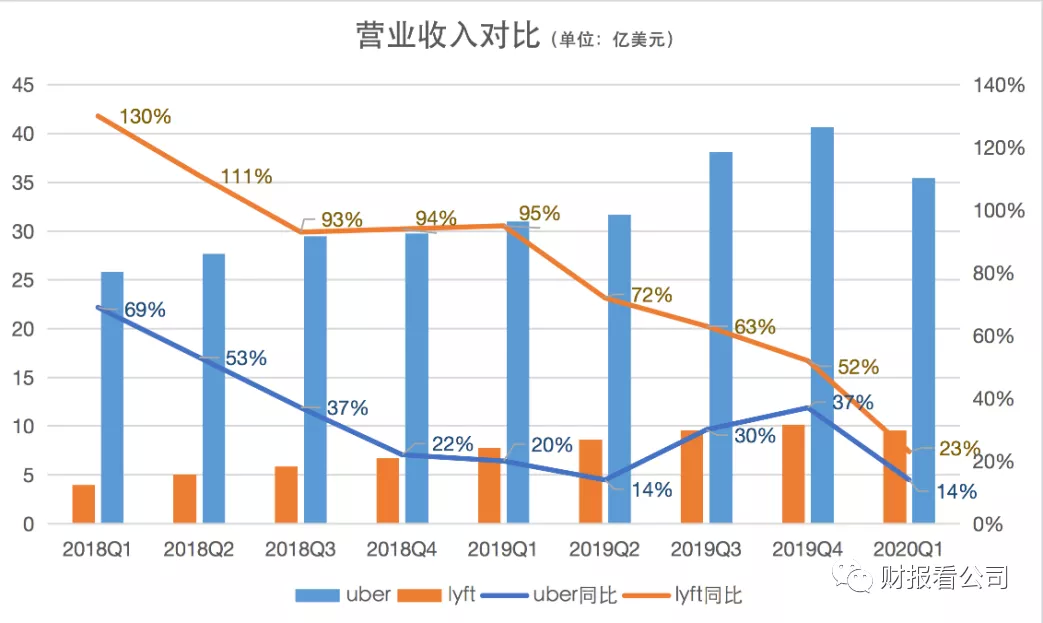

出行市场接近天花板,营收告别高速增长

其中,个人出行业务收入为24.7亿美元,同比增长2%;外卖业务收入为8.2亿美元,同比增长53%。受卫生事件影响,Uber的出行业务量下降了5%,今年4月,Uber的订单数量同比骤降80%。

Lyft公布的数据显示,2020年Q1其实现营收9. 557亿美元,较上年同期的7. 76亿美元增长23%,较上一季度的10.1亿美元下降6%,超出分析师预期的8.93亿美元。Lyft财报数字在卫生事件中展现出的韧性,也超出了外界预期。

Uber的全球化战略已延伸到世界各地,相比之下,Lyft更专注于北美市场,后者的市场份额从2017年9月的22%增长到2020年2月的30%,Uber则从74%下降到69%,尽管如此,Uber仍占据着更大规模的体量优势。

Lyft与Uber的体量差异非常明显,想要追上Uber并非易事,但好在Lyft的增速一直高于Uber。2020年第一季度,Uber总营收同比增长14%,其中,打车业务营收的增速仅为2%,Lyft的营收同比增速则保持了23%。

但值得注意的是,面对卫生事件的冲击,Uber的多元业务(例如外卖)则为企业提供了喘息之机。

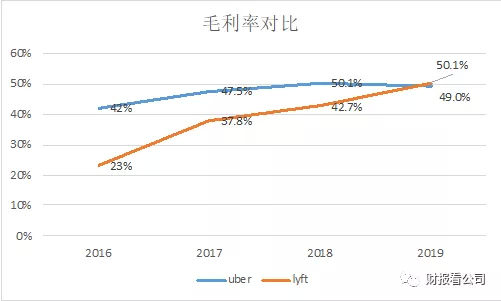

毛利率水平方面,Uber近三年来都相对平稳,基本维持在50%上下。

从美团的财报可以看到,外卖业务毛利率非常低(如2019年Q4是14%),在外卖业务占比不断上升的情况下,Uber毛利率能保持在这个水平已是不易。

而Lyft则一路追赶,从2016年23%水平到2019年50.1%的毛利率水平,甚至对Uber实现了反超。

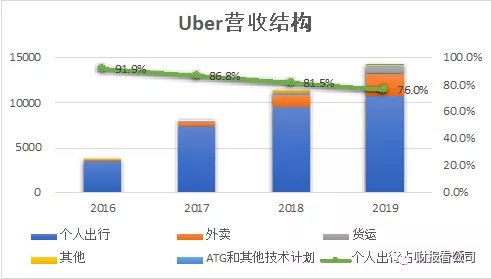

毛利率是业务商业模式的直观映照。Uber和Lyft在业务结构上有很大不同,除了个人出行业务之外,几乎没有什么共同点。

Uber的业务发展更为多元化,由个人出行、Uber Eats(外卖)和货运服务三大业务构成,Uber试图通过优势业务建立起竞争壁垒,再通过丰富的生态降本增效,实现盈利。

随着个人出行业务的市场饱和,外卖业务的确能给其带来新增量的曙光,不过随着外卖业务占比的逐渐增长,未来Uber的毛利率或许还将进一步降低。

Lyft则更专注于打车业务,虽正在效仿Uber的多元化,但Lyft目前仅拓展了共享单车及滑板车租赁、无人驾驶业务,希望在打车的细分市场中提高竞争力。另外这些业务的营收比例还非常小,发展也是一路坎坷。

2018年,Lyft收购了共享单车司初创公司Motivate之后,推出了自己设计的共享单车品牌Lyft Bikes。但共享单车自身的盈利模式本就存在质疑,加上电动车爆炸事件的影响,让新兴业务的前景也非常不明朗。

持续烧钱之下 谁更可能率先告别亏损?

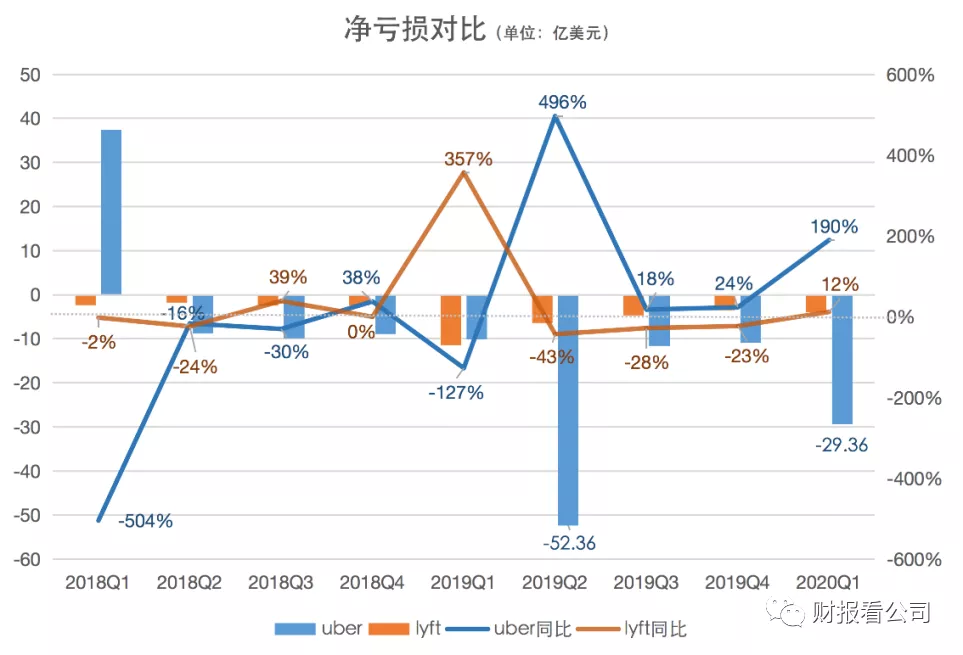

2020年第一季度,归属于Uber的净亏损为29.36亿美元,相比之下去年同期净亏损为10.12亿美元,同比扩大190%。

这一数字也创下了近三个季度的新高。Uber 一季度运营亏损为12.63亿美元,去年同期的运营亏损为10.34亿美元。

虽然Uber的外卖业务成为了卫生事件之下的受益者,营收达到了50%以上的增长。但目前Uber的外卖业务尚未成熟,还在持续烧钱,外卖业务Q1亏损额达到了3.13亿美元,创下历史新高。

最近四个季度,Uber的净亏损都保持着扩大的态势.

控制成本开支:补贴大幅退潮

无论是Uber、Lyft,还是滴滴,各家企业基本上是以巨额补贴维系司机与用户,网约车的烧钱速度一直是其痛点。

每个季度,Uber和Lyft花费的钱都能超过其收入,佣金收入都用于运营支出、销售与市场营销、研发费用等等。

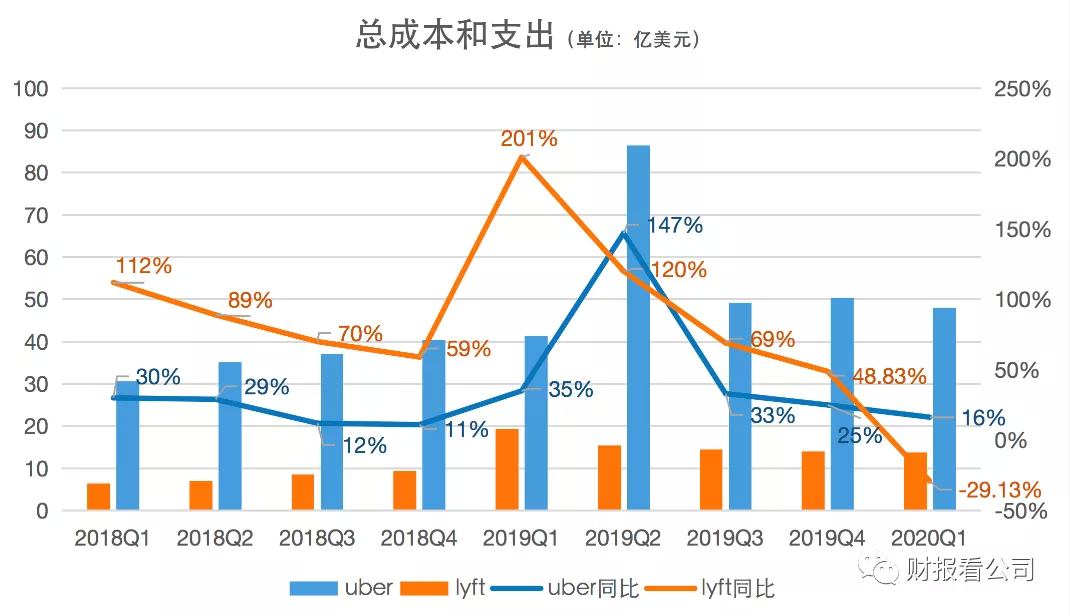

2020年第一季度,Uber总成本和支出为48.06亿美元,相比之下去年同期为41.33亿美元,其中营收成本为17.86亿美元,相比之下去年同期为16.81亿美元;

Lyft总成本和支出为13.70亿美元,上年同期为19.33亿美元,其中,营收成本为5.42亿美元,上年同期为4.63亿美元。

可以看到,Lyft本季度的亏损收窄得益于优秀的总成本和支出控制,不过Uber最近三个季度也已经实现了总成本的增长放缓,甚至2020年Q1环比有所下降。

卫生事件期间,企业从减少成本开支方面下手,正成为一个明显的趋势。

Lyft CFO布莱恩·罗伯茨表示,在当前这个不确定时期,公司正在采取果断的行动来降低成本,并进一步提高运营效率以巩固这种进展。

预计到2020年第四季度时,年度费用将会减少约3亿美元。

回顾中国网约车混战时期,市场最大的问题在于忠诚度低的司机和用户。

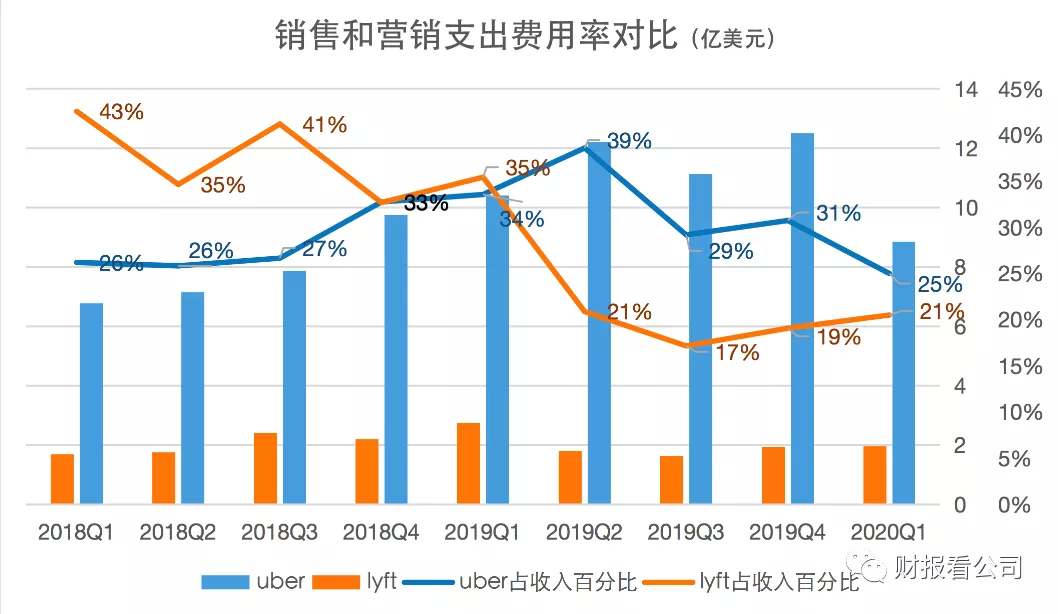

所以在面对司机与用户的流失问题上,补贴成为了网约车企业最昂贵的运营支出。销售和营销支出费用主要就是广告支出,以及针对乘客和司机的推广补贴费用。

2020第一季度,Uber销售和营销支出减少了1.55亿美元,同比下降了15%,主要归因于消费者广告和其他营销计划的减少了8600万美元,以及消费者折扣、司机忠诚度费用,信贷和退款减少了7800万美元。

Lyft的这一指标也大幅下降,Q1销售和营销支出为1.96亿美元,相比之下去年同期为2.75亿美元。与激励计划相关的费用都在减少,其中,用于吸引驾驶员使用并提高用户乘车频率的费用减少了2080万美元,用于驾驶员和乘客获取的相关费用减少了1620万美元,品牌和其他营销活动减少了1230万美元。

在对支出的费用控制方面,Lyft做得更好。2020第一季度销售费用率21%,远低于去年同期的35%;

Uber则从去年的34%下降到如今的25%,从费用率变化曲线可以看到,2019年Q1是一个关键点,此后Lyft的费用控制都做得比Uber更有效。

但在补贴投入减少后,效果对比也相当明显。

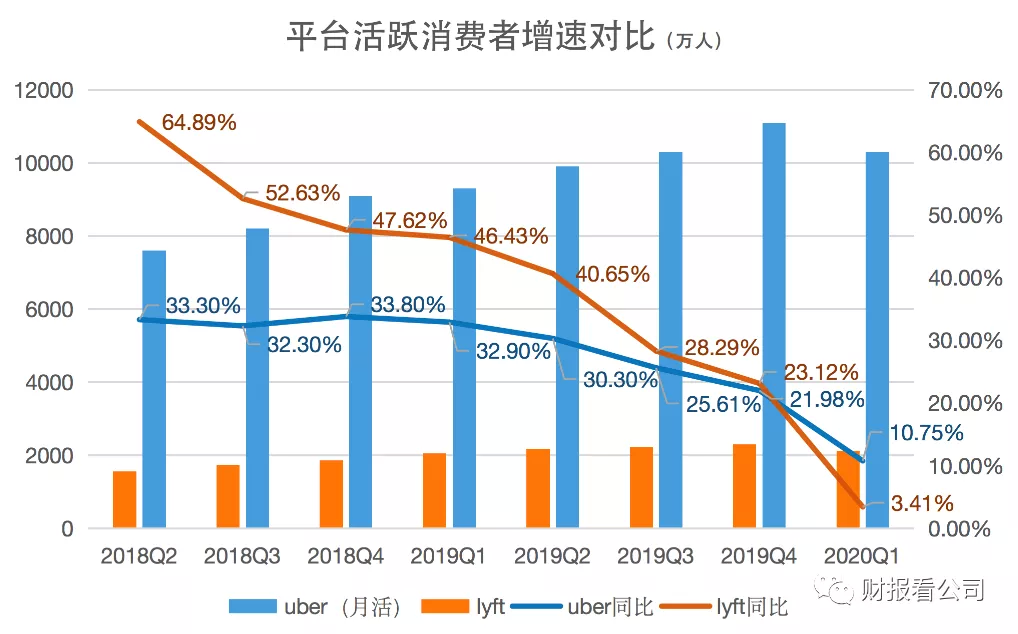

在持续的营销投入下,Uber第一季度月度活跃平台消费者人数为1.03亿人,与去年同期的9300万人相比保持了10.75%的增长,

此前Lyft由于基数更小,过去平台活跃消费者的增速都超过Uber,而这一季度拐点的到来,或许意味着市场已渐渐饱和,面对用户的争夺,未来或许更加激烈。

市场等待盈利

目前,无论是Uber还是Lyft,都未能实现网约车模式的盈利。

从财报表现来看,Lyft通过控制费用率,专注于打车细分市场的增长动力,试图实现盈亏平衡,目前效果有限。

只要放弃了营销费用,用户增长数据立马就作出反应,而在网约车模式中,实现网络规模效应又是关键一环,所以仅仅依靠费用控制,是无法实现外界期待的理想盈利。

由于全球化布局和多元业务的开展,相较Lyft,Uber对滴滴来说更具有可参考性。

滴滴尚未上市,具体运营数据还不得而知,在国内,尽管滴滴已经占据了网约车市场的大部分份额,但目前也未实现全面盈利,营业成本、销售费用、运营与安全监管费用是亏损的主要原因。

从滴滴官网的业务分布看,滴滴业务主要分为出行服务、国际业务和金融服务三大板块。出行服务为主营业务,包括快车、礼橙专车、顺风车、滴滴出租车、滴滴豪华车等等。

“滴滴核心网约车业务已经小幅盈利”无疑是个好消息,但面对高德地图等新入局者的竞争,以及安全监管的压力,这一盈利的持续性和稳定性尚待观察。

除去核心的打车业务外,滴滴其他业务都更有可能是亏损状态。

例如青桔单车,据《晚点LatePost》报道,青桔单车已获得超过10亿美元融资,君联资本领投,另一家国外大基金跟投。

国内共享单车市场血雨腥风,阿里系的哈啰出行和美团的摩拜,以及滴滴的青桔单车,构成了新一轮竞争格局。

货运业务同样有先行者在前,滴滴的相关业务则刚刚开始启动。

5月18日,滴滴货运开始正式招募司机,首批试点城市为杭州和成都。招募信息显示,司机加盟需先缴纳800元押金以及50元物料费用,抢先注册的司机可享受免30天平台服务费的福利,开放加盟的车型为小面、中面、小平板、中平板、4.2米货车。滴滴货运业务由滴滴代驾团队负责。但这些业务未来或许可以给滴滴更多的想象空间。

受卫生事件带来的一系列不确定性影响,又将推迟行业的盈利时间表,虽然这一次财报,Uber和Lyft都展现了不同程度的韧性,但预计在二季报上,双方还将面临更艰巨的考验。

Uber、Lyft和滴滴,究竟谁能成为第一个实现全面盈利的共享出行公司?市场都在等待。

盈利和拓新,这是一个问题。