本文转自微信公众号“固收彬法”,文中观点不代表智通财经观点。

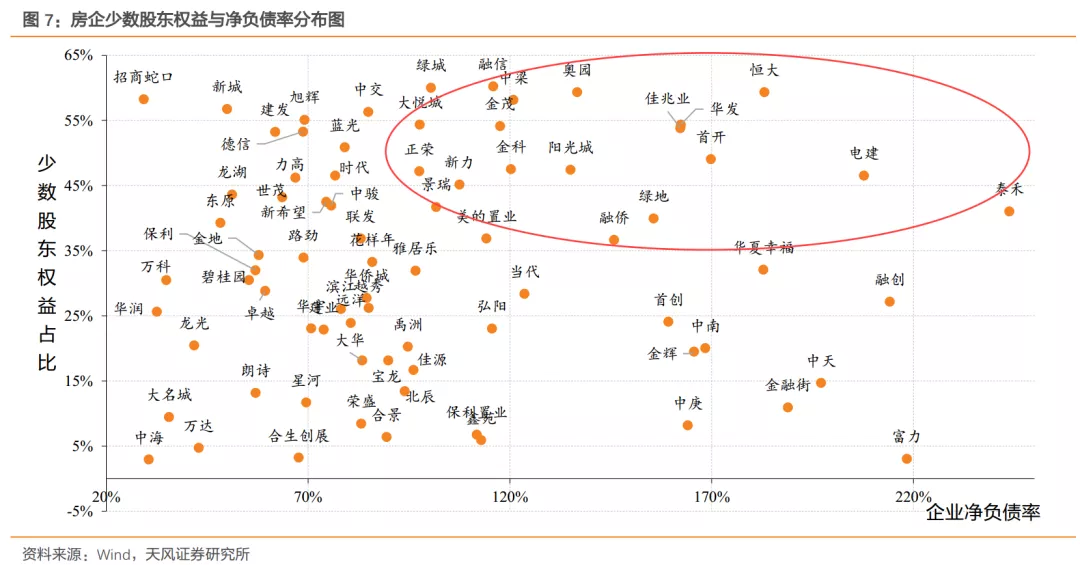

房企降低杠杆的手段有多种,如明股实债、有息债务无息处理、发行永续债和真股权融资等,能够真实降低杠杆水平的有股权融资,或提高运营管理水平以减少资金占用。而明股实债、有息债务无息处理和发行永续债等财务手段只是降低了财报的杠杆数据,并未真实的降低房企的杠杆。从2019年房企表内财务数据估算来看,部分高杠杆房企净负债率下行。但结合少数股东权益占比的“不正常”提高来看,尚难言真正的降杠杆。对于一些高杠杆、高少数股东权益占比的房企仍要高度关注。

2019年房企融资由松入紧。年初的“小阳春”不仅体现在销售与拿地,融资端同样“暖风吹”,银行、海外债和ABS均有明显增长。但时间进入5月后,房企融资开始收紧。5月的银保监会23号文、8月初的信托64号文逐步收紧非标融资,7月的发改委778号文收紧房企海外债融资,8月开始ABS进入“借新还旧”的状态。7月底的中央政治局会议再次强调“房住不炒”并提及“不将房地产作为短期刺激经济的手段”[1]。在经历这些政策监管之后,房企的财报表现如何?房企的信用资质呈现出什么样的边际变化?

杠杆情况

为了准确统计房企的财务数据,观察行业的发展趋势,我们以2019年克尔瑞销售规模Top100的房企为基础,筛选出能够查找到财务数据的80家房企为样本。筛选过程中,若同一公司有多个证券发行主体,则选取规模更大、更具代表性的主体;若同一主体涉及A股、港股和债券等多种公开证券发行,按照港股、A股和债券的先后顺序,优先提取顺序靠前证券的财务数据。

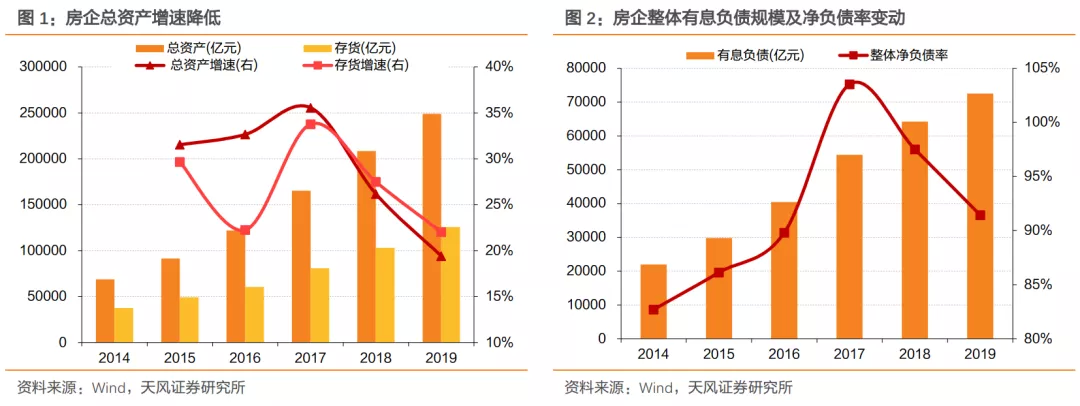

样本房企总资产规模增速持续下滑。受益于相对宽松的融资环境,房企在2015~2017年均保持了较快的资产规模增速,2018~2019年随着融资收紧,房企的资产规模增速快速下滑,2019年总资产规模增速19.4%。

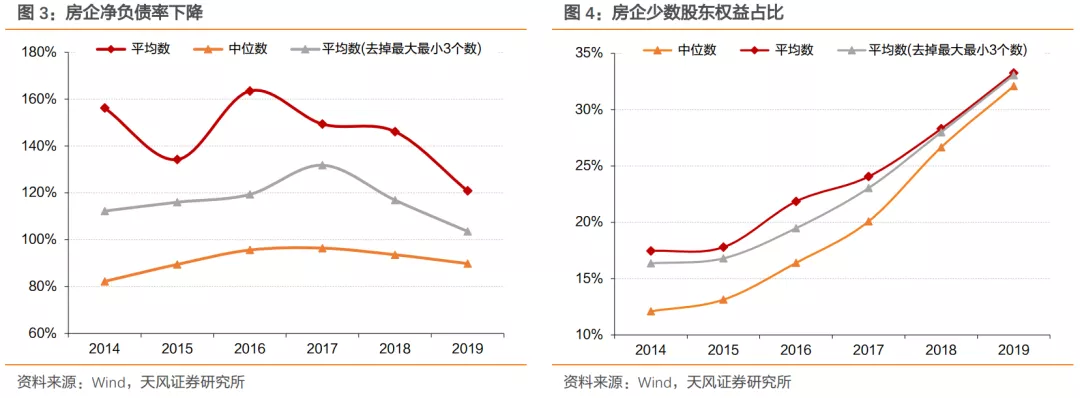

有息负债增速下降,净负债率下降,但下降的主要动力或来自少数股东权益的增长。无论是整体法计算出来的样本房企的净负债率,还是房企净负债率的平均数和中位数,均显示房企净负债率呈现明显的下滑趋势。但少数股东权益占比持续快速上升,反映出房企净负债率下降的主要动力或来自少数股东权益的增长。

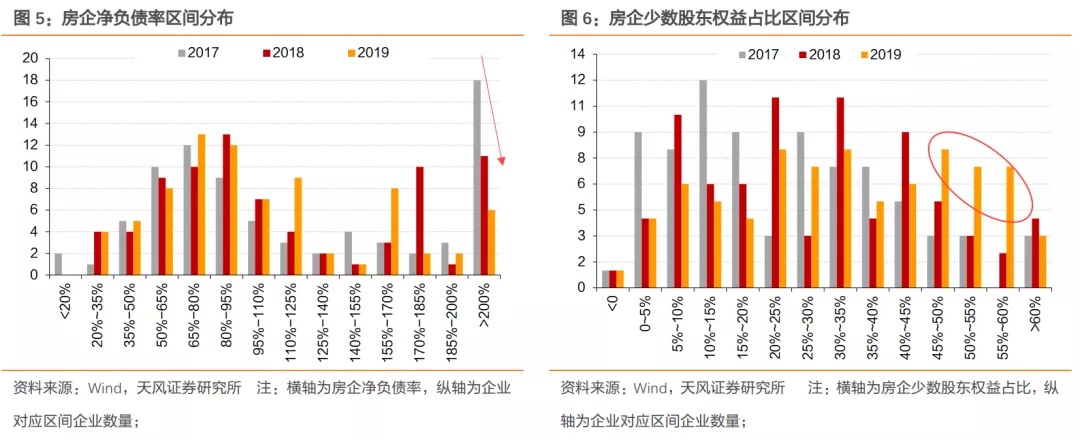

高杠杆房企数量减少,但高少数股东权益的企业数量增长明显。样本房企净负债率下降主要是由于高杠杆房企数量减少,但少数股东权益占比在45%以上的房企数量显著增多。少数股东权益如果作为真正的股权投资,在一定范围内上升是合理的,也是降杠杆的较好手段,但是相比于普通行业,房地产行业的少数股东权益普遍高占比,尤其是部分房企“少数”股东权益占比超过“控制性权益”,具有比较典型的“明股实债”嫌疑。而房企少数股东权益占比提高而带来的净负债率下降,难言是真正的降杠杆。对于高杠杆、高少数股东权益占比的房企,还是应适当关注。

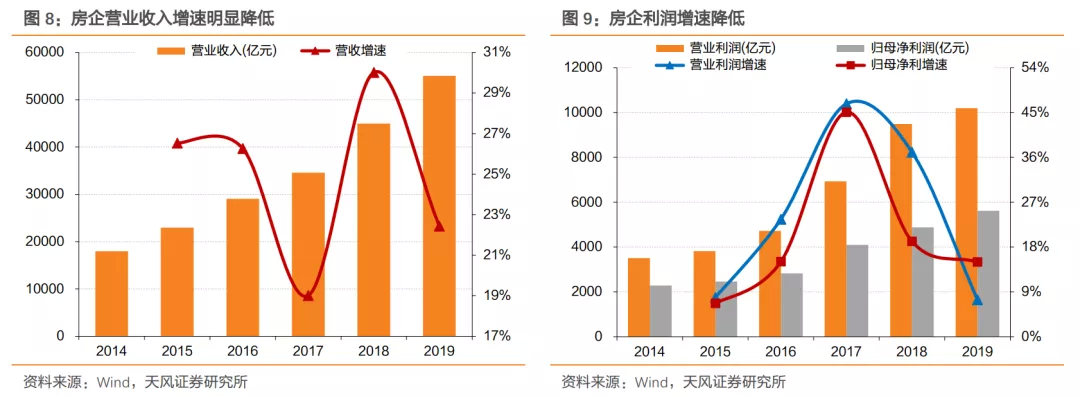

盈利能力

房企营收增速、利润增速均明显降低。2019年全年房企营业收入增速降低,样本房企营收增速降为22%;而受2016~2017年土地市场普遍较高的溢价率影响,房企的利润空间被压缩,房企营业利润增速仅7.4%,即使考虑部分非并表企业的投资收益,归母净利润增速也仅15%,显著低于营收增速。

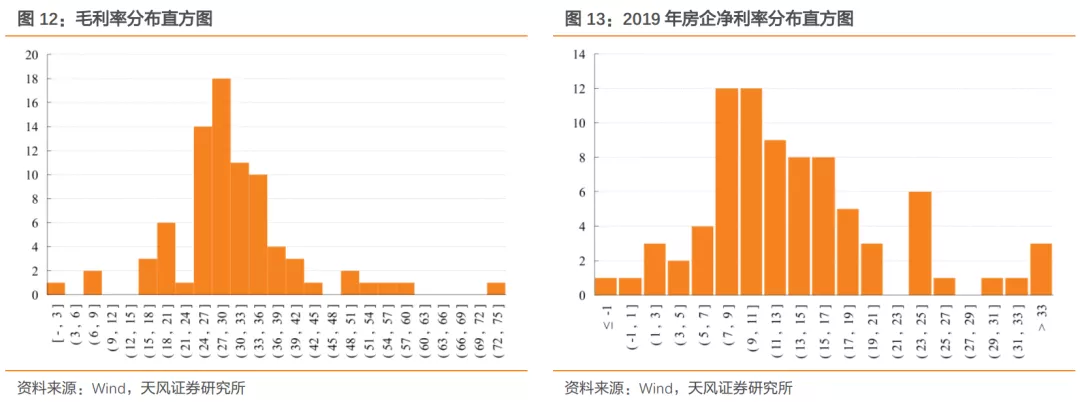

毛利率降低是普遍趋势,但房地产行业仍然保持了较高的毛利率。2019年,80家样本房企中毛利率降低的房企数量达到56家,其中降幅在3%以内的房企27家,降幅超过3%的房企29家。尽管房企利润空间被压缩,但从房企的毛利率、净利率分来来看,房地产行业仍然属于典型的高毛利行业,样本房企的毛利率大多处于24%~36%这一区间,净利率大多处于7%~17%。

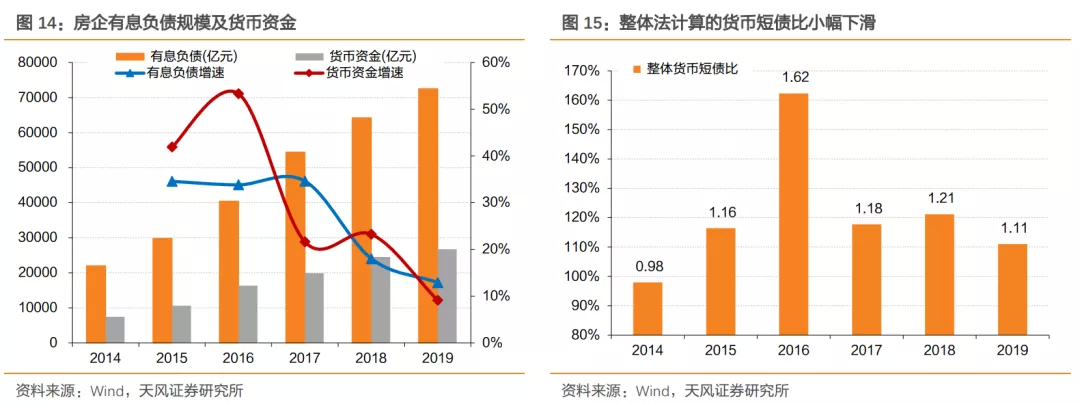

偿债能力

房企有息负债规模持续保持增长,截止2019年末,样本房企有息负债规模已经达到7.25万亿,仍然保持了增长,但增速降低至12.9%。观察房企的有息负债规模增速,能够明显看到融资政策变动的影响。2015~2017年,融资政策相对宽松,房企有息负债规模增速保持在30%以上,而2018~2019年融资政策收紧,有息负债增速则快速降低。

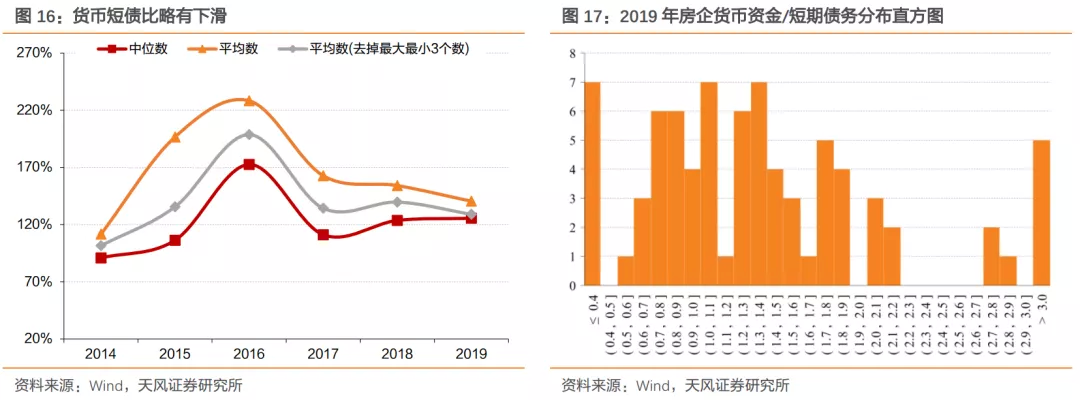

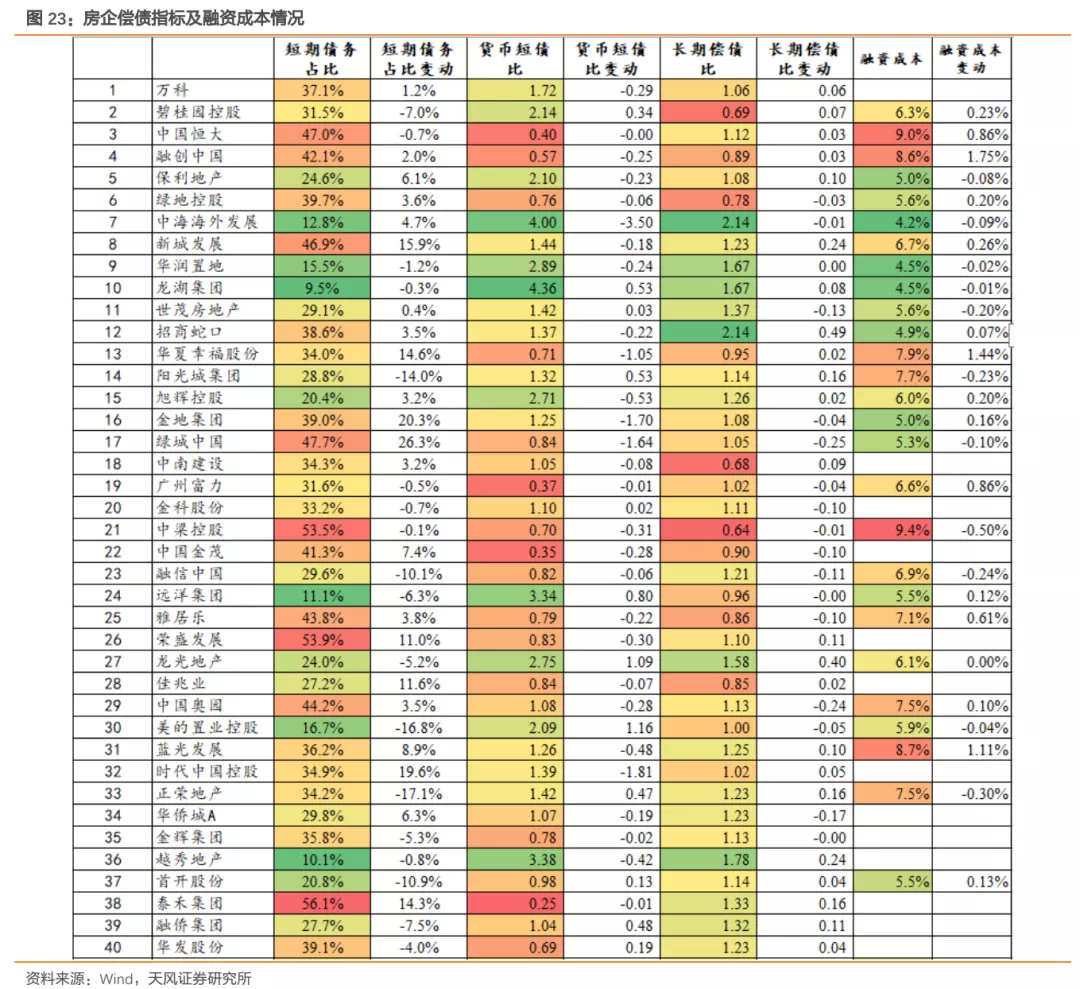

货币短债比小幅降低。房企的货币资金/短期债务是房企风险预警的典型指标,也是房企短期偿债压力的观察指标。2019年,样本房企货币短债比小幅下滑,但仍然处于相对健康的水平。从个体分布来看,大部分房企的货币短债比处于0.7~1.9的区间范围内。个别房企货币短债比低于0.4,需要高度关注。

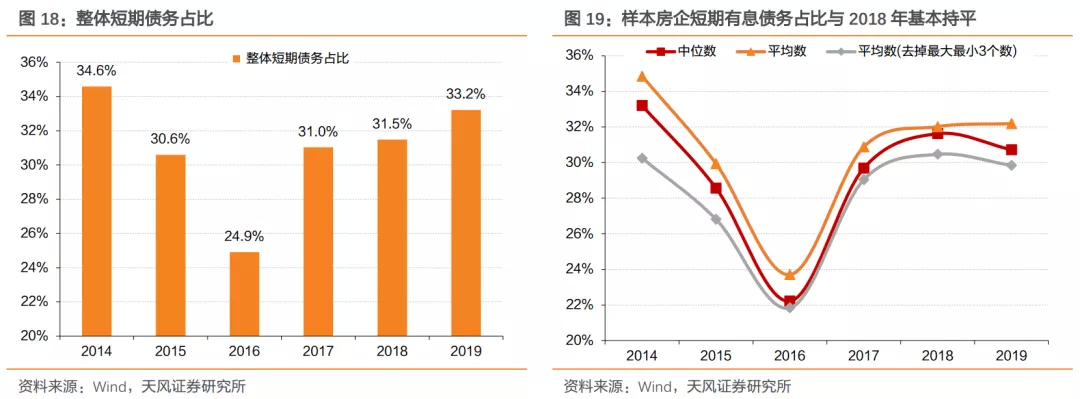

短期债务占比小幅提升。短期债务占比是房企负债结构重要的衡量指标,这一指标同样受融资环境的变化影响非常明显。2014~2016年,房企的短期债务占比呈下降趋势,2017年开始逐渐上升。2019年,房企负债中,整体法计算的短期债务占比33.2%,相比2018年的额31.5%小幅上升。从中位数、平均数来看,基本处于持平于2018年,房企内部小幅分化。

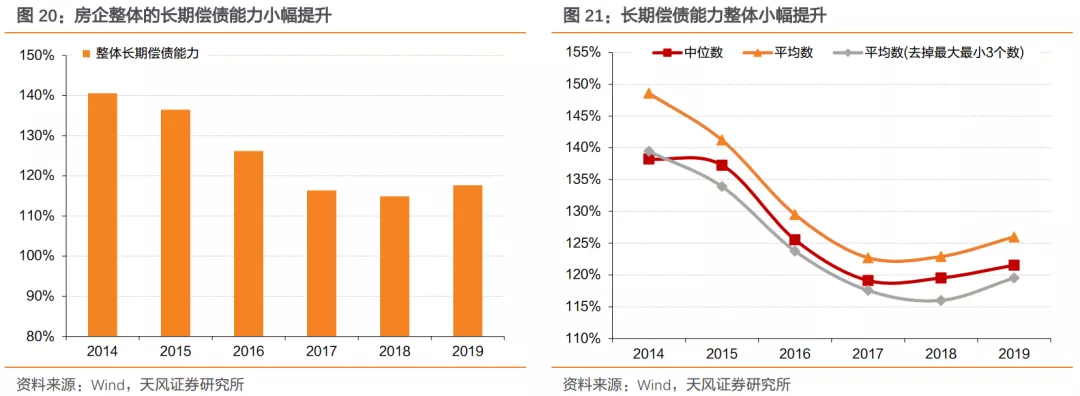

长期偿债能力小幅提升。我们以(存货+投资性房地产+货币资金-预收账款)/(有息负债+应付票据及应付账款)作为衡量房企长期偿债能力的指标,无论是整体法计算出的结果还是中位数、平均数统计出的结果,均显示房企长期偿债能力小幅上升。短期偿债能力小幅下降,长期偿债能力小幅上升,对应来看反映出房企债务结构的小幅弱化,资产周转速度或有小幅下降。

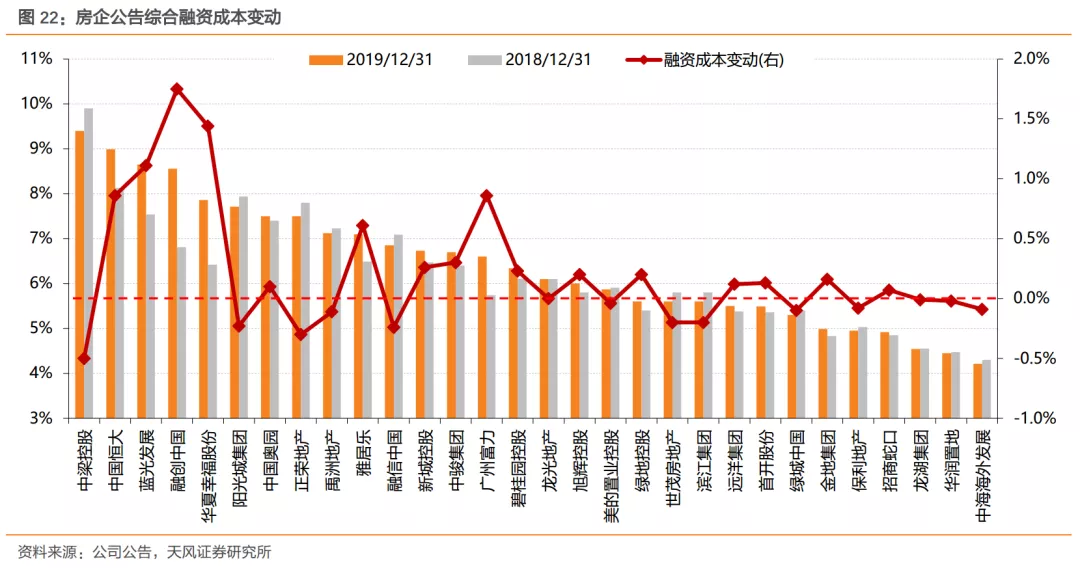

房企融资成本分化。2019年房企的信托、信用债、海外债和ABS融资均遭遇了融资收紧,在此背景下,房企信用资质分化,进而导致融资成本出现明显分化。根据房企年报公布的综合融资成本,中梁(02772)、恒大(03333)、蓝光等房企融资成本较高,融创(01918)、华夏幸福股份、蓝光、恒大和富力(02777)等房企融资成本出现大幅攀升,而信用资质较好的中海(00688)、华润(01109)、龙湖(00960)、保利等房企融资成本仍然出现了小幅的下降。综合来看,警惕各项偿债指标全面恶化的房企,而对于一些单个指标恶化的房企,在兼顾资产质量和收益的情况下,可以适当博弈。

现金流状况

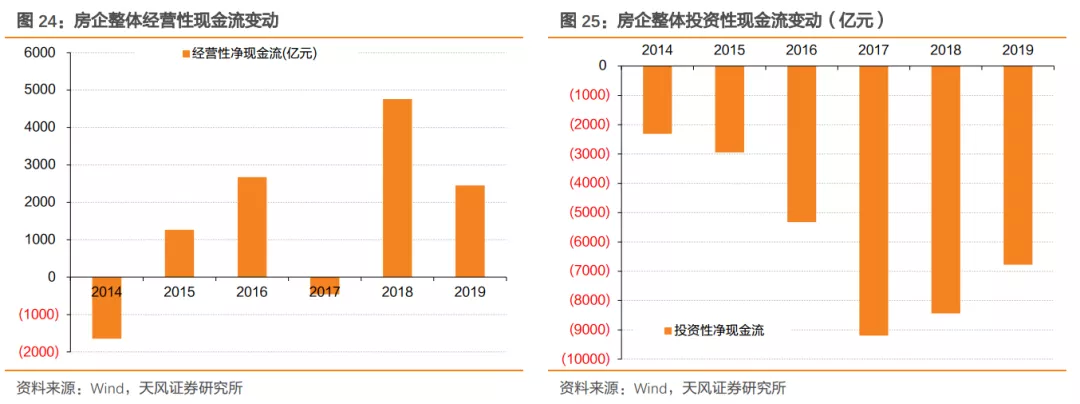

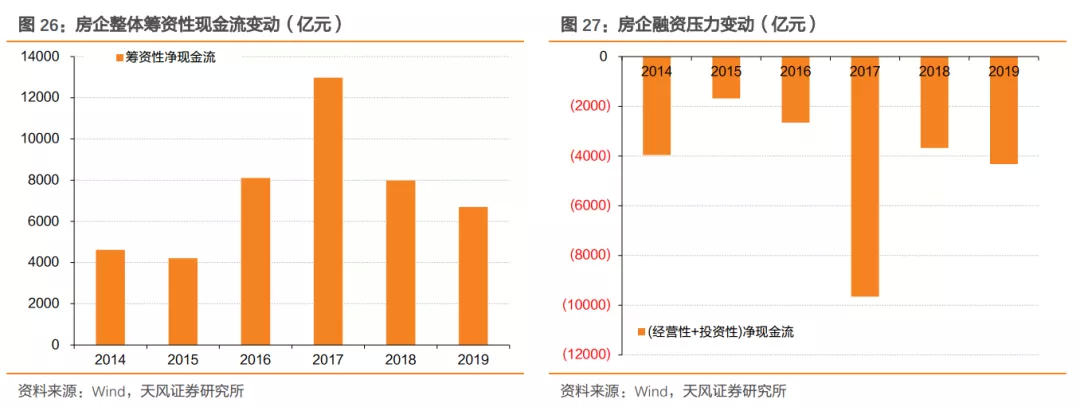

房企经营性现金流下滑,但整体仍然保持了比较高的水平。2019年样本房企经营性现金净流量2450亿元,相比2018年的4761亿元,同比减少45%,但仍然处于相对较高的水平。

扩张速度放缓,投资性净现金流小幅收缩。在房企融资难度加大的背景下,房企扩张速度放缓,投资性净现金流小幅收缩至-6775亿元。

融资难度加大,资金缺口小幅扩大。以经营性净现金流+投资性净现金流的缺口作为衡量房企融资压力的指标,房企2019年融资压力小幅上升。当然,现金缺口从某种程度上也反映出房企扩张的意愿,如2017年融资环境宽松,房企扩张意愿较强,主动形成了较大的资金缺口;2019年房企资金缺口的扩大,难言是由房企主动行为造成的,大概率是经营性现金流下滑下被动形成的资金缺口。

恒大、融创、华夏幸福、旭辉(00884)、富力(02777)、佳兆业(01638)、奥园(03883)等房企资金缺口较大,且相比于2018年资金缺口明显扩大,万科、保利、新城、龙光(03380)等房企资金缺口改善明显。

小结

(1)房企降低杠杆的手段有多种,如明股实债、有息债务无息处理、发行永续债和真股权融资等,能够真实降低杠杆水平的有股权融资,或提高运营管理水平以减少资金占用。而明股实债、有息债务无息处理和发行永续债等财务手段只是降低了财报的杠杆数据,并未真实的降低房企的杠杆。从2019年房企表内财务数据估算来看,部分高杠杆房企净负债率下行。但结合少数股东权益占比的“不正常”提高来看,尚难言真正的降杠杆。对于一些高杠杆、高少数股东权益占比的房企仍要高度关注。

(2)2019年,毛利率降低成为行业的共同特征,80家样本房企中56家房企毛利率降低。这主要是由于2016~2017年,土地市场的火热造成部分房企的拿地均价较高,压缩了其利润水平。而随着土地市场的规范化,招拍挂成为主流的拿地方式,房企的毛利率水平将维持或小幅下行。

(3)房企融资受政策影响相当明显,2019年融资政策收缩,房企有息负债增速显著降低,货币短债比小幅下降,但整体2019年房企短期债务占比与2018年基本持平。在2019年房企融资收紧的背景下,房企融资成本分化,融创、华夏幸福股份、蓝光、恒大和富力等房企融资成本出现大幅攀升,而信用资质较好的中海、华润、龙湖、保利等房企融资成本仍然出现了小幅的下降。(4)房企经营性现金流小幅下降,投资性现金流小幅收缩,在融资政策收紧的背景下融资压力小幅被动上升。部分房企现金流恶化比较明显,需要关注。

(5)综合来看,2019年房企实际杠杆情况难言改善,但行业盈利能力普遍下滑,在“房住不炒”的定位下,房企的现金流小幅恶化。当前,在利率下行至低位的背景下,大型优质房企的发债成本降至历史低位,参与价值有限;可以适当参与土储布局较好、各项财务数据处于合理水平的房企博取收益。

风险提示:宏观经济、地方政府债务压力、信用风险事件超预期集中爆发

(编辑:赵芝钰)