京东(JD.US)前脚刚被传出要回归港股,预计将于5月25日开始新股申购,而达达集团(DADA.US)后脚就向纳斯达克递表,奔赴美股上市。

智通财经APP了解到,5月12日,达达集团向SEC递交招股书,计划筹资约1亿美元,高盛亚洲、美银证券和杰富瑞担任联席主承销商,并将以“DADA”为交易代码在纳斯达克挂牌上市。招股书显示,京东旗下JD Sunflower Investment Limited持有达达51.4%的股权,京东为其控股股东。

实际上,早在2016年4月份,京东到家和达达合并成新达达,京东为单一最大股东,持股47.4%。在去年8月份时就有信息传出新达达要在今年5月份赴美上市的信息,且计划融资金额5-10亿美元,同年12月份,新达达正式更名为达达集团。此次达达递表佐证了之前的传闻。

同样是五月份,京东要回归港股,而其旗下的达达集团却奔赴美股,其实这或与融资场所对盈利要求差别有关,达达目前仍未实现盈利,处于持续亏损状态,纳斯达克会更适合,不过瑞幸咖啡事件后,在“中概股”信任危机下,达达能否获得美股投资者认可呢?

行业带动的高成长

智通财经APP了解到,达达集团旗下有达达快送和京东到家两大核心业务平台,其中达达快送业务为本地即时配送平台,提供的最后一公里和同城配送服务,而京东到家为即时零售平台,主要向平台商家提供配送服务以及向品牌方提供的在线营销服务。

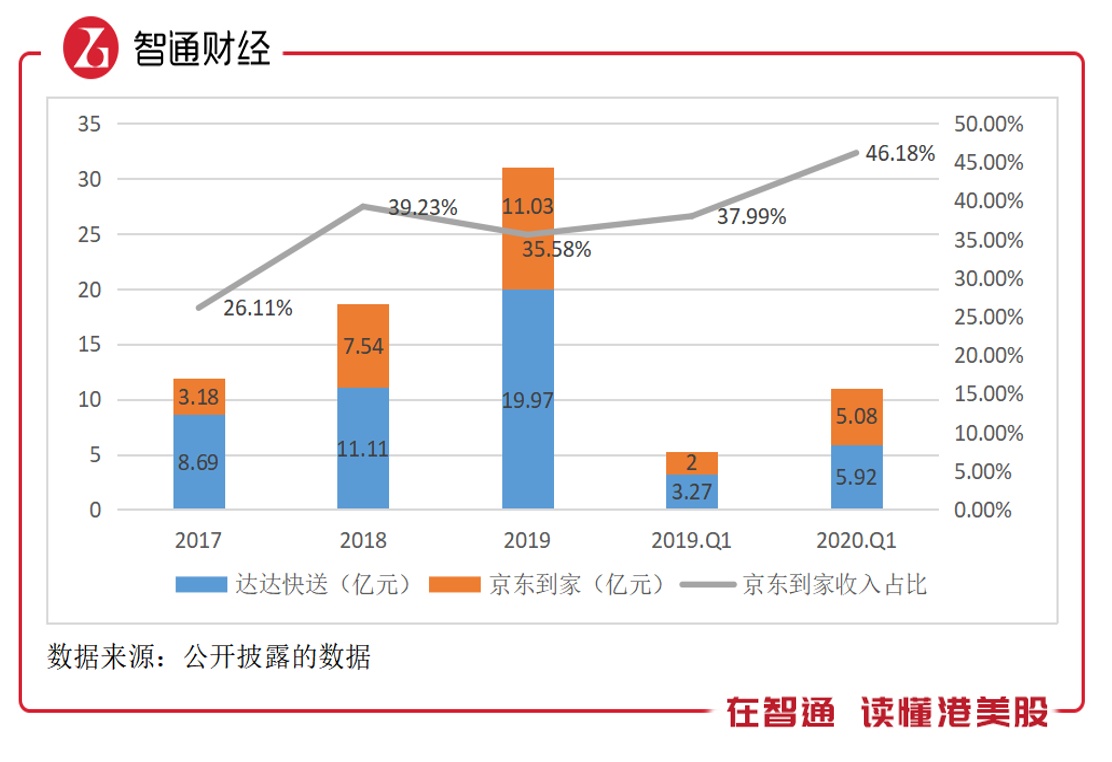

达达集团这几年发展很快,近三年整体收入复合增长率为59.54%,其中达达快送为51.6%,而京东到家为86.24%,2020年Q1,整体收入增长了108.9%,达达快送和京东到家收入分别增长81.04%和154%。京东到家的成长速度高于达达快送,2020年Q1京东到家收入贡献为46.18%,较2017年提升了20.07个百分点。

达达快送提供的服务主要包括市区内送货服务及最后一公里服务,每种服务都有不同的定价体系。

市区内送货服务订单来源包括连锁商家,中小型企业(SME)商家和个人发件人,一般覆盖半径在3公里范围,在下订单后不到一小时的时间内交付订单。该服务有两种定价模型,一是针对连锁商户,每个包裹均附有固定费率,二是主要针对中小型企业及个人,订单费率根据城市、包裹重量体积及天气情况变化。

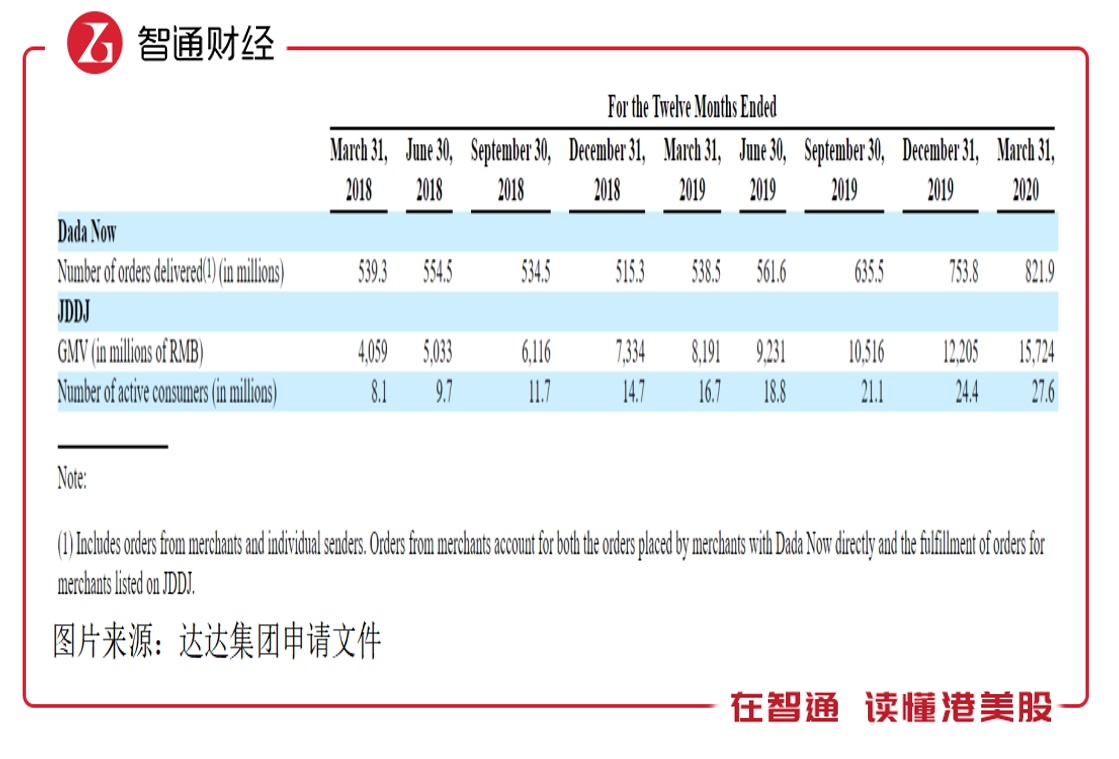

最后一公里服务为商户可以按需求将包裹从商户的递送站递送到最终目的地,该服务定价一般为跟商家达成协议规定送货服务的定价条款,针对最后一公里的交付订单收取固定费用,大部分每年续订一次。截止2020年3月,达达快送已交付的年订单数量为8.219亿件,三年复合增长率23.5%。

而京东零售是本地按需零售平台,平台参与方包括消费者,零售商和品牌厂商,其中零售商的类别丰富,包括超级市场,新鲜农产品市场,药店,花店,面包店和时装店等,该平台和华润万家、沃尔玛及永辉超市均有合作关系。根据该平台官,目前覆盖了超过700个县区市,合作门店近10万家,连接数千万消费者。

从数据上看,截止2020年3月,京东零售年GMV为157.24亿元,年活跃消费者数量为2760万名,三年复合增长率分别为96.82%和84.6%。

达达快送及京东到家之所以快速成长,主要得益于行业处于成长期。根据艾瑞咨询报告,本地交付市场平均每日订单和本地按需零售GMV近三年复合增长率分别为30.15%和87.4%,预计未来五年复合年增长率分别为18.1%和69.5%。 而且,目前中国零售市场线上到线下渗透率还很低,2019年仅为1.4%。

收入基本用来养骑手

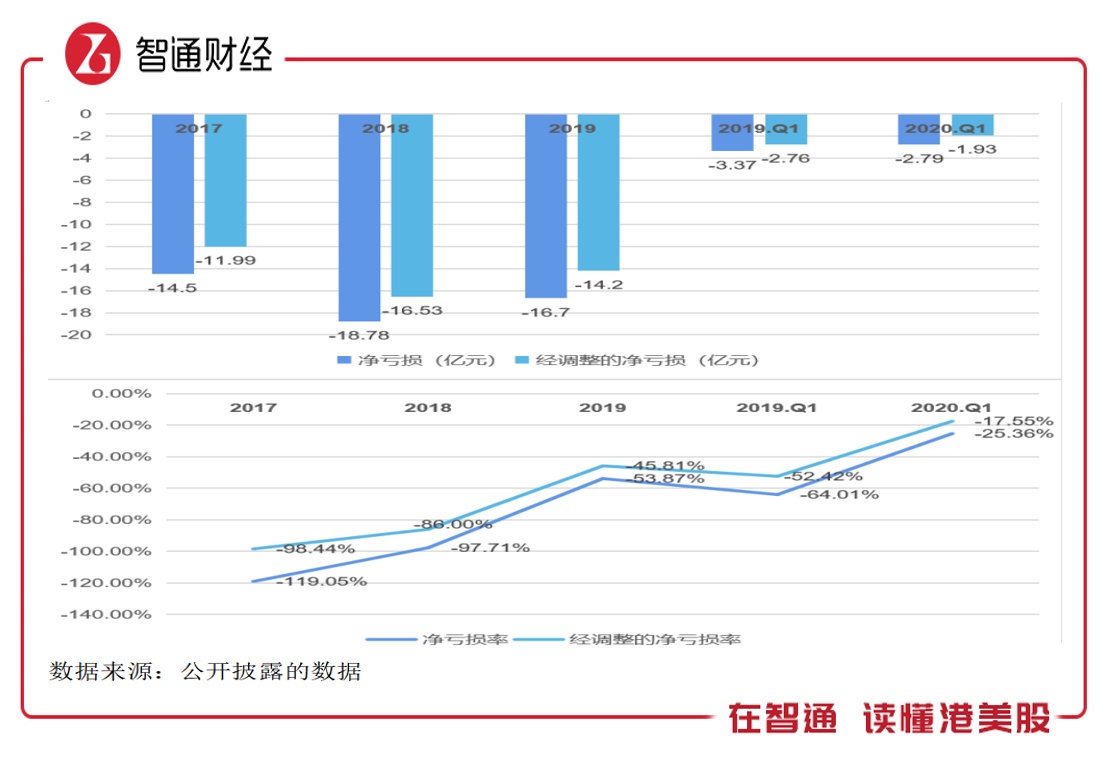

即便处于高成长性行业,达达集团实现了高成长的业绩,但目前仍未实现盈利,仍处于持续烧钱阶段,从最近三年看,累计净亏损49.97亿元,加上2020年Q1,则累计烧掉了52.76亿元。

智通财经APP观察到,该公司之所以持续亏损,主要受到两个费用影响,一是运营费用,这部分费用核心为支付给骑手的费用,二是销售费用,主要为在京东到家平台上向消费者支付优惠券等奖励金。不过从趋势看,这两项费用率都在下降,2020年Q1合计为111.5%,较2017年下降了78.7个百分点。

以下为达达集团费用构成:

从费用结构看,该公司的研发费率及行政费用率已下降至单位数,未来可下降空间有限,而销售费用2020年Q1为23.7%,主要为京东到家的优惠券奖励,而京东到家目前收入及活跃消费者均高速增长,但目前基数仍比较小,新获客及保持粘性仍为主要工作,预计销售费用保持两位数的水平。

目前达达集团的运营成本是费用大头,也是具备可控制的具有较大下降空间的费用,2020年Q1,该费用率高达87.8%。该费用包括支付给骑手交付订单的费用及奖励、外包交付机构收取的费用以及支付渠道收取的交易费等,核心为骑手费用,往年骑手费用占比运营成本超过90%。

骑手费用包括两个部分,一是正常交易订单的给的费用,二是奖励费用,达达集团骑手费用率很高,但由于收入规模的扩大,该费用率处于下降趋势。2020年Q1,整体骑手费用率79.55%,而2017年曾高达125.29%,奖励费是该公司为吸引和留住骑手而设,Q1奖励费率为6.3%,保持2019年年度水平。

截止2020年3月的12个月里,达达快送超过63.4万名骑手,如果以2019年骑手费算,平均给骑手年支出0.42万元。实际上,多数骑手和达达集团之间并没有直接的雇佣关系,但骑手确实是在为达达集团提供服务。这主要是为了降低费用,若法律发生变化,骑手均为公司员工,该项费用率或将提升。

得益于骑手费用率及销售费用率的下降,达达集团的亏损逐年缩窄,但从亏损率上看,仍比较大,2020年Q1,净亏损率及经调整的亏损率分别为25.36%和17.55%。该公司目前处于高成长阶段,且收入规模较小,以京东(控股股东)以往的策略看,预计达达集团未来几年仍以做大规模为主。

“小而美”取决于投资者

达达集团归属于京东的服务板块,从收入体量上看,达达集团占的比重并不大,这几年京东也一直在孵化达达,贡献了50%左右的收入。跟京东不一样,京东的商品销售业务造血能力很强,而达达的不行,其经营现金流净额常年处于负数状态,资金补给完全靠融资。之前主要通过一级市场融资,其中沃尔玛及京东持续投资,如今转战二级市场。

2017-2020年Q1,该公司经营现金流净额分别为-12.12亿元、-18.19亿元、-12.98亿元及-2.45亿元,从数字上看,对比收入表现逐步转好,2020年Q1对比收入-22.3%,相比于2018年提升了72.34个百分点。截止2020年3月,该公司拥有现金等价物9.71亿元,加上短期投资共有19.3亿元现金。

达达集团往年基本都是股权融资,因此没什么有息债务,整体负债率也很低,目前的资金储备量以及背靠京东这座大山,资金方面并不愁,此次上市融资规模仅为1亿美元,折合人民币7亿元,相对于一级市场的融资,这次融资额很少。

出现这种情况可能原因是:一原股东不想过多稀释股权,二不为上市融资,而是打响名声,获得国际名气,三是股东价值提升,部分获得退出渠道。

综上看来,达达集团体现了“小而美”的特征,成长性高,行业前景好,资金储备充足,股东强大,未来发展空间大,不过目前仍处于亏损状态,预计未来几年因成长需求也将不会产生盈利。达达登录美股,能否上演金山云(KC.US)的首日暴涨,要看投资者给不给信任票了。