本文源自微信公众号“杨仁文研究笔记”。

事件:

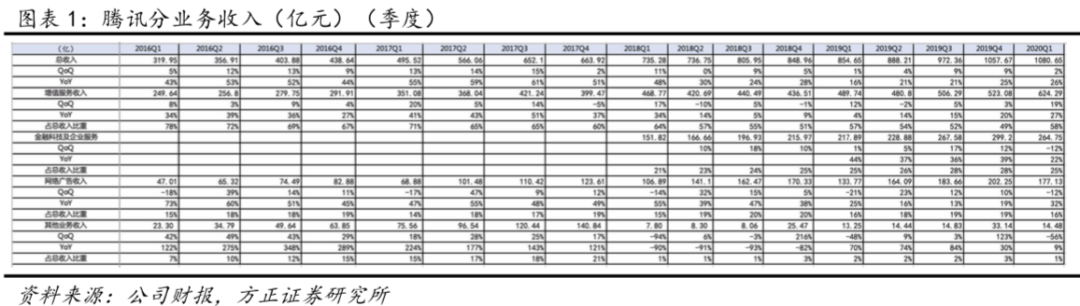

腾讯控股(0700)公告2020Q1财报,实现营收1080.65亿元(YoY+26%,QoQ+2%),营业利润372.60亿元(YoY+1%,QoQ+30%),净利润294.03亿元(YoY+6%,QoQ+31%),归母净利288.96亿元(YoY+6%,QoQ+34%)。

核心观点:

1、主要财务指标分析:整体表现超预期,增值服务、网络广告、金融科技与企业服务三大板块全线增长,毛利率、营业利润率持续改善。

(1)20Q1业绩总览:实现营业收入1080.65亿元(YoY+26%,QoQ+2%),高于彭博一致预期的1010.71亿元;实现营业利润372.60亿元(YoY+1%,QoQ+30%);归母净利润288.96亿元(YoY+6%,QoQ+34%),远超彭博一致预期的236.42亿。

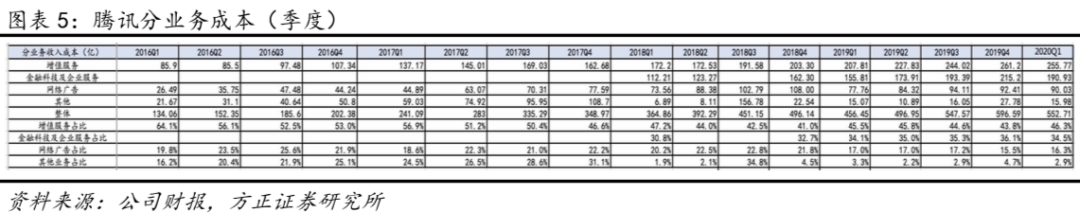

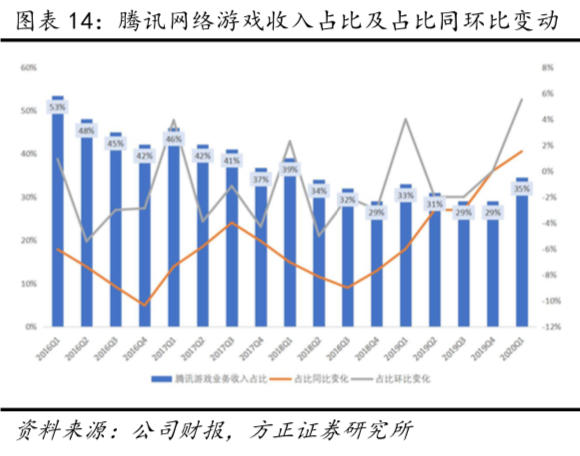

(2)20Q1分业务收入及毛利率:①增值服务收入624.29亿元(YoY+27%,QoQ+19%), 营收占比58%,毛利率59.0%(YoY+1.5pct,QoQ+9.0pct)。其中网络游戏收入372.98亿元(YoY+31%,QoQ+23%),营收占比35%(YoY+1pct,QoQ+6pct);社交网络收入为251.31亿元(YoY+23%,QoQ+14%),营收占比23%(YoY-1pct,QoQ+2pct)。②金融科技及企业服务收入为264.75亿元(YoY+22%,QoQ-12%),营收占比25%,毛利率27.9%(YoY-0.6pct,QoQ-0.2pct)。③网络广告业务收入达177.13亿元(YoY+32%,QoQ-12%),营收占比16%,毛利率49.2%(YoY+7.3pct,QoQ-5.1pct)。其中媒体广告收入达31.21亿元(YoY-10%,QoQ-21%),社交及其他广告145.92亿元(YoY+47%,QoQ-10%)。

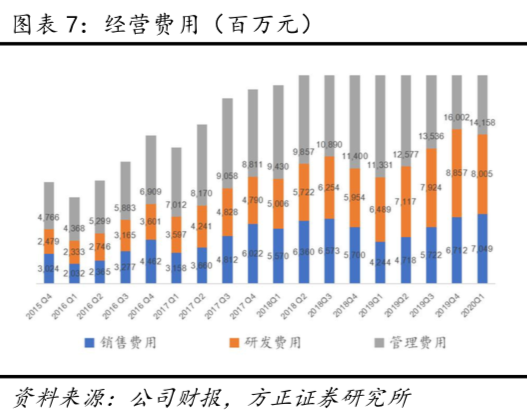

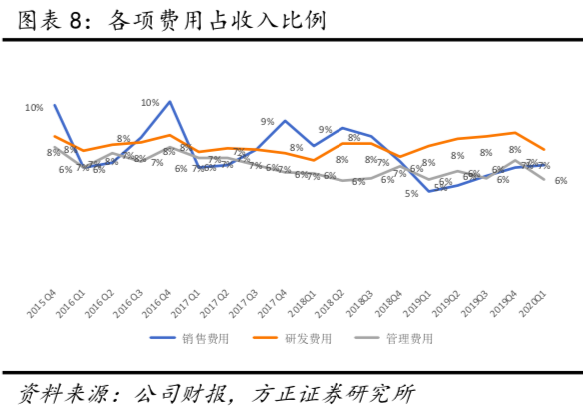

(3)20Q1费用情况:销售费用率7%(YoY+2pct,QoQ持平),管理费用率(包含研发费用)13%(YoY持平,QoQ-2pct),研发费用率7%(YoY持平,QoQ-1pct)。

2、春节叠加公共卫生事件,20Q1整体手游业务增势迅猛(YoY+64%,QoQ+34%),《王者荣耀》《和平精英》等手游长期位居IOS游戏畅销榜TOP2,递延收入创历史新高,《PUBG MOBILE》等游戏出海表现亮眼,腾讯跃居20年3月中国发行商出海收入榜TOP2,全球化能力不断增强。目前储备包括《一人之下》(预计5月27日全平台上线)、《地下城与勇士手游》(预计20年暑期上线)、《英雄联盟手游》、《使命召唤手游》(国服版)、《天涯明月刀手游》等多款重磅游戏。

3、视频及音乐流媒体增长趋势向好,付费订阅用户增速强劲,2020Q1腾讯视频、腾讯音乐的订阅用户分别同比增长26%、50%至1.12亿、4270万;阅文集团管理团队调整有望加强IP联动,输出更多优质改编作品;短视频起量,微视DAU增长显著,微信视频号正式开启内测。

4、20Q1广告业务逆势实现强劲增长(YoY+32%),公共卫生事件期间用户APP内使用时长的增加使得广告曝光量增加明显,带动社交广告实现47%同比增长,但展望全年,仍面临较多挑战。

5、公共卫生事件导致公司金融科技与企业服务收入增速短期回落(YoY+22%/QoQ-12%),但支付数据已出现反弹,4月最后一周日均商业交易额恢复至19年底水平,且公司及时把握远程办公、视频、教育等业务机会,云及其他企业服务业务的长期增势不改。

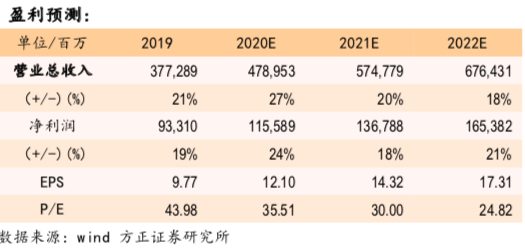

6、盈利预测与投资评级:我们预计公司FY20-22年营收分别为4790/5748/6764亿元,归母净利润分别为1156/1368/1654亿元,对应EPS为12.10/14.32/17.31元,对应PE分别为36/30/25X,维持“推荐”评级。

7、风险提示:活跃用户增速放缓风险、游戏内容监管风险、新游审批进度风险、稳定优质内容生产风险、互联网信息发布政策变更风险、视频内容监管风险、内容成本快速增加风险、渠道成本快速增加风险、竞争风险、反垄断风险、金融政策变更风险、投资风险、估值调整风险、汇率风险等。

事件:

1、20Q1收入和利润:

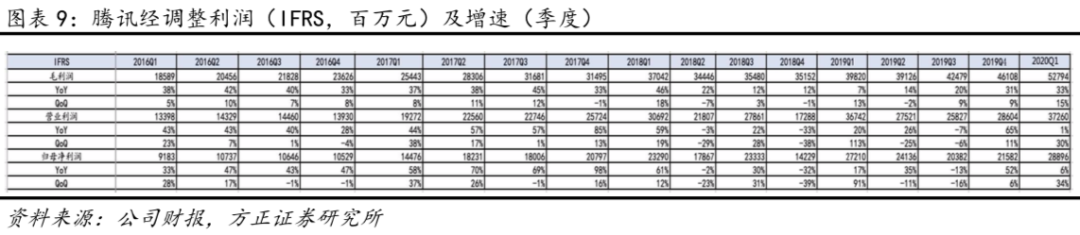

(1)IFRS数据:20Q1营收1080.65亿元(YoY+26%,QoQ+2%),营业利润372.60亿元(YoY+1%,QoQ+30%),净利润294.03亿元(YoY+6%,QoQ+31%),归母净利润288.96亿元(YoY+6%,QoQ+34%)。

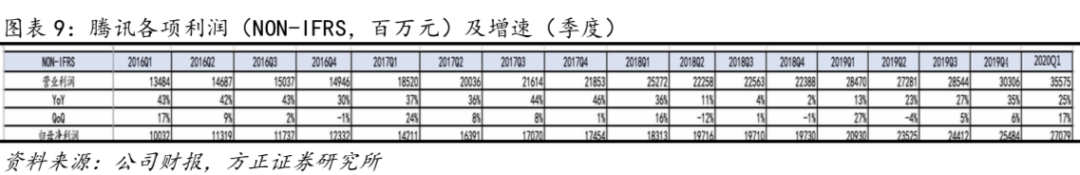

(2)Non-IFRS数据:20Q1营业利润355.75亿元(YoY+25%,QoQ+17%),归母净利润270.79亿元(YoY+29%,QoQ+6%),每股摊薄盈利2.817元(YoY+29%,QoQ+7%)。

(3)20Q1分业务收入和毛利率:

增值服务收入为624.29亿元(YoY+27%,QoQ+19%), 营收占比58%(YoY持平,QoQ+8pct)。其中网络游戏收入372.98亿元(YoY+31%,QoQ+23%),营收占比35%(YoY+1pct,QoQ+6pct);社交网络收入为251.31亿元(YoY+23%,QoQ+14%),营收占比23%(YoY-1pct,QoQ+2pct)。

金融科技及企业服务收入为264.75亿元(YoY+22%,QoQ-12%),营收占比25%(YoY持平,QoQ-3pct)。

网络广告业务收入达177.13亿元(YoY+32%,QoQ-12%),营收占比16%(YoY+1pct,QoQ-3pct)。媒体广告收入达31.21亿元(YoY-10%,QoQ-21%),占网络广告收入18%(YoY-8pct,QoQ-2pct),占总营收比2.9%;社交及其他广告145.92亿元(YoY+47%,QoQ-10%),占网络广告收入82%(YoYpct,QoQ+2),占总营收比13.5%。

其他业务收入为14.48亿人民币(YoY+9%,QoQ-56%),营收占比1%(YoY持平,QoQ-2pct)。

2、其他财务数据:

毛利及毛利率:20Q1毛利527.94亿元(YoY+33%,QoQ+15%),毛利率48.9%(YoY+2.3pct,QoQ+5.3pct)。

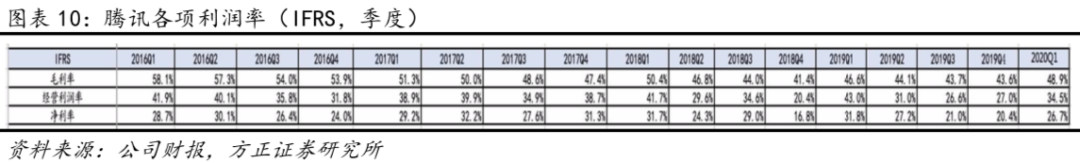

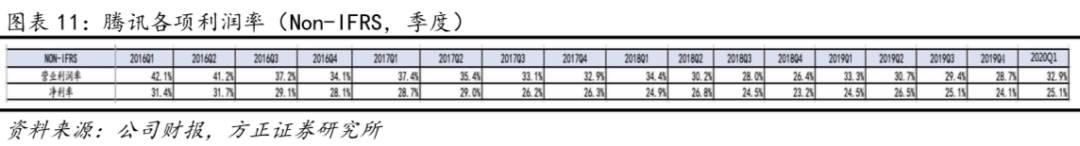

营业利润率及净利率:20Q1营业利润率为34.5%(YoY-8.5pct,QoQ+7.4pct),归母净利率26.7%(YoY-5.1pct,QoQ+6.3pct)。Non-IFRS营业利润率为32.9%(YoY-0.4pct,QoQ+4.3pct),归母净利率25.1%(YoY+0.6pct,QoQ+1.0pct)。

费用:20Q1销售费用70.49亿元,同比增长66%,营收占比7%(YoY+2pct,QoQ持平)。公司一般及行政支出141.58亿元(包含研发费用)(YoY+25%,QoQ-12%),营收占比13%(YoY持平,QoQ-2pct)。其中研发费用80亿元(YoY+23%,QoQ-10%),营收占比7%(YoY持平,QoQ-1pct),除去研发费用后的一般行政支出费用61.53亿元(YoY+27%,QoQ-14%)。

现金流:20Q1公司自由现金流为392亿元,同比增长64%,环比增加3%。20Q1经营活动现金流为546.61亿元,同比增加90%,环比增加8%。资本开支94.42亿元,媒体内容付款51.85亿元及租赁负债8.24亿元。

*自2020年起,自由现金流调整为:经营活动所的现金流量在减去所支付的资本开支基础上,再减去所支付的媒体内容开支及租赁负债。于2019年Q1、Q2、Q3、Q4重新呈列的自由现金流分别为人民币168亿元、126亿元、281亿元、以及313亿元。

3、运营情况:

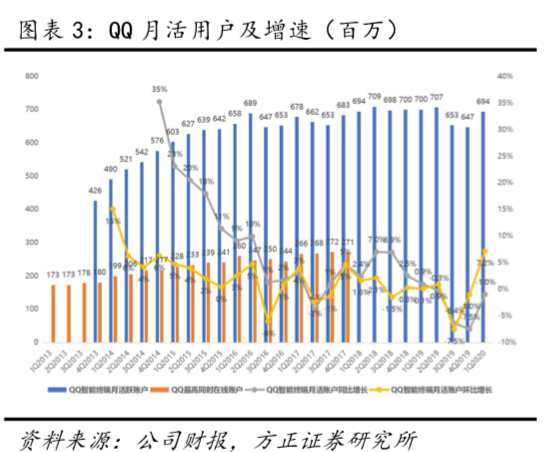

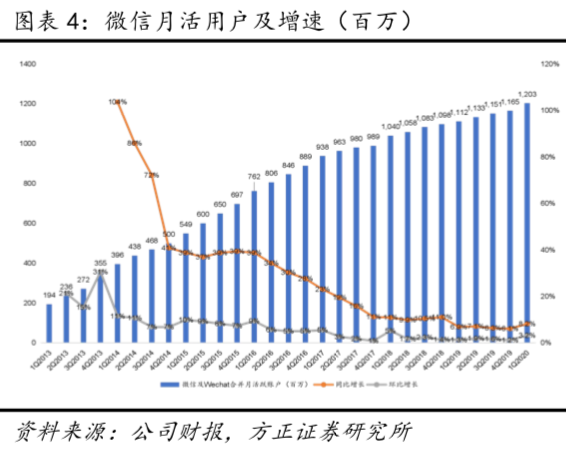

20Q1微信和WeChat合并MAU为12.03亿(YoY+8.2%,QoQ+3.2%);QQ智能终端MAU达6.94亿(YoY-1.0%,QoQ+7.2%);收费增值服务注册账户达1.97亿(YoY+19.3%, QoQ+9.6%)。

核心观点:

1、主要财务指标分析:整体表现超预期,增值服务、网络广告、金融科技与企业服务三大板块全线增长,毛利率、营业利润率持续改善。

(1)业绩总览:公司20Q1实现营业收入1080.65亿元(YoY+26%,QoQ+2%),高于彭博一致预期的1010.71亿元;实现营业利润372.60亿元(YoY+1%,QoQ+30%),归母净利润288.96亿元(YoY+6%,QoQ+34%),远超彭博一致预期的236.42亿元。

(2)分业务收入、成本及毛利率:

①分业务收入:

增值服务收入为624.29亿元(YoY+27%,QoQ+19%), 营收占比58%(YoY持平,QoQ+8pct)。其中网络游戏收入372.98亿元(YoY+31%,QoQ+23%),营收占比35%(YoY+1pct,QoQ+6pct),网络游戏业务增长主要是由手游(如《王者荣耀》及《和平精英》的收入增长以及端游(包括《英雄联盟》)的收入贡献所致;社交网络收入为251.31亿元(YoY+23%,QoQ+14%),营收占比23%(YoY-1pct,QoQ+2pct),增长主要是由于用户在公共卫生事件居家期间对游戏虚拟道具的消费增加以及旺季影响所致。

金融科技及企业服务的收入为264.75亿元(YoY+22%,QoQ-12%),营收占比25%(YoY持平,QoQ-3pct)。环比下降主要是由于公共卫生事件居家期间商业支付交易减少及公共卫生事件导致云项目交付推迟,使得支付相关服务及云服务的收入减少。

网络广告业务收入达177.13亿元(YoY+32%,QoQ-12%),营收占比16%(YoY+1pct,QoQ-2pct)。其中媒体广告收入收入达31.21亿元(YoY-10%,QoQ-21%),占网络广告收入18%(YoY-8pct,QoQ-2pct),占总营收比2.9%,社交及其他广告145.92亿元(YoY+47%,QoQ-10%),占网络广告收入82%(YoYpct,QoQ+2),占总营收比13.5%。

①分业务成本:20Q1公司收入成本达552.71亿元,同比增长21%,环比下降7%,环比下降主要是由于内容成本及金融科技服务成本下降所致。增值服务收入成本255.77亿元(YoY+23%,QoQ-2%),环比下降主要反映直播服务内容成本下降及受公共卫生事件影响影音视频制作延迟导致的视频流媒体订购的内容成本下降,部分被手游收入增加导致的渠道成本增加抵消。金融科技及企业服务收入成本190.93亿元(YoY+23%,QoQ-11%),环比下降主要受居家令期间支付相关的服务成本下降以及受公共卫生事件影响的云服务成本下降所致。网络广告收入成本90.03亿元(YoY+16%,QoQ-3%),环比下降主要由于内容成本下降所致。其他业务收入成本15.98亿元(YoY+6%,QoQ-43%)。

②分业务毛利率:20Q1实现毛利润527.94亿元(YoY+33%,QoQ+15%),毛利率48.9%(YoY+2.3pct,QoQ+5.3pct)。其中增值服务毛利率59.0%(YoY+1.5pct,QoQ+9.0pct),金融科技及企业服务毛利率27.9%(YoY-0.6pct,QoQ-0.2pct),网络广告业务毛利率49.2%(YoY+7.3pct,QoQ-5.1pct),其他业务毛利率-10.4%(YoY+3.4pct,QoQ-26.5pct)。

(3)费用情况:20Q1销售费用70.49亿元,同比增长66%,费用率为7%(YoY+2pct,QoQ持平),增长主要反映微视等内容服务的市场推广开支增加。公司管理费用(包含研发费用)141.58亿元(YoY+25%,QoQ-12%),费用率为13%(YoY持平,QoQ-2pct),环比下降主要系公共卫生事件导致的研发项目外包活动减少所致的研发开支下降,以及公共卫生事件居家期间差旅及招待活动减少。研发费用80亿元(YoY+23%,QoQ-10%),费用率7%(YoY持平,QoQ-1pct),除去研发费用后的管理费用为61.53亿元(YoY+27%,QoQ-14%)。

(4)利润率情况:

IFRS利润及利润率情况:公司20Q1实现营业利润372.60亿元(YoY+1%,QoQ+30%),归母净利润288.96亿元(YoY+6%,QoQ+34%)。20Q1营业利润率为34.5%(YoY-8.5pct,QoQ+7.4pct),净利率26.7%(YoY-5.1pct,QoQ+6.3pct)。

Non-IFRS利润及利润率情况:公司20Q1实现经调整营业利润355.75亿元(YoY+25%,QoQ+17%),归母净利润270.79亿元(YoY+29%,QoQ+6%)。经调整营业利润率为32.9%(YoY-0.4pct,QoQ+4.3pct),经调整归母净利率25.1%(YoY+0.6pct,QoQ+1.0pct)。

2、春节叠加公共卫生事件,20Q1整体手游业务增势迅猛(YoY+64%,QoQ+34%),《王者荣耀》《和平精英》等手游长期位居IOS游戏畅销榜TOP2,递延收入创历史新高,《PUBG MOBILE》等游戏出海表现亮眼,腾讯跃居20年3月中国发行商出海收入榜TOP2,全球化能力不断增强。

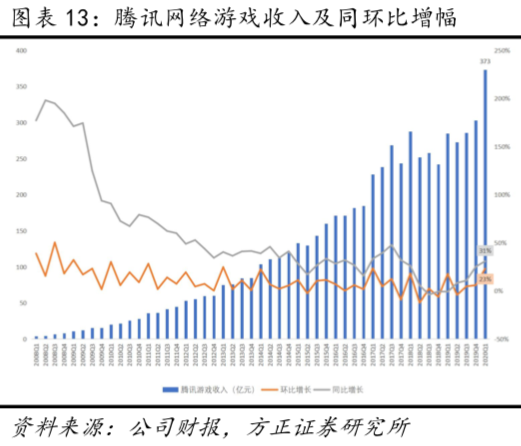

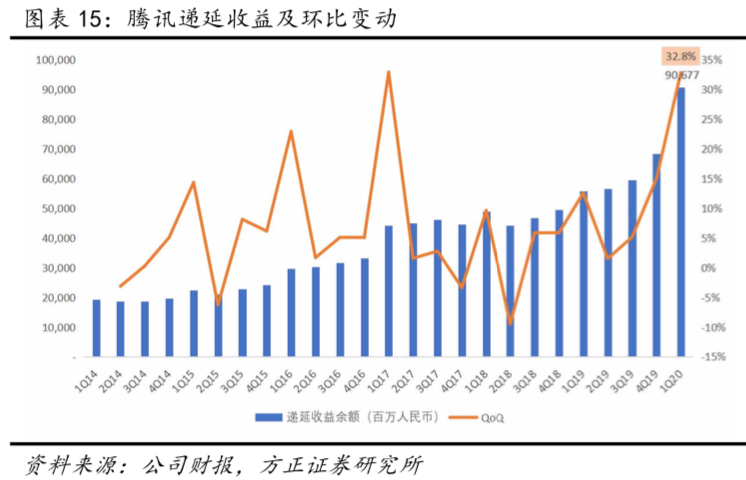

20Q1腾讯网络游戏收入372.98亿元(YoY+31%,QoQ+23%),占总收入比35%(YoY+1pct,QoQ+6pct),20Q1腾讯的递延收益余额为906.77亿人民币(YoY+33%,QoQ+33%),同比上升显著,创造历史高点,后续将陆续贡献收入增长。

20Q1腾讯手游收入为348亿元(YoY+64%,QoQ+34%)(包括归属于社交网络业务的智能手机游戏收入),占网络游戏总收入比为93%(YoY+19pct,QoQ+7pct)。根据游戏工委发布的数据,2020Q1我国游戏市场实际销售收入732.03亿,手游市场实际销售收入553.70亿元,占比75.64%。由此推算腾讯20Q1网络游戏收入市占率达51.0%,手游市占率达62.8%。(该数据包含海外游戏收入,由于公司未公布具体手游数据,故此处市占率存在高估)。

手游发行团队举办的游戏内活动提高了日活跃用户数。例如升级后的《王者荣耀》游戏引擎,使游戏内道具的音频与视觉效果质量大大提升,《和平精英》与火箭少女101合作成功,令用户活跃度再创新高,也显示出腾讯内部跨IP合作的协同效应。在端游方面,由于网吧在公共卫生事件期间暂停营业,加上《地下城与勇士》表现不佳,国内业务受到一定影响。

游戏行业政策及游戏版号储备:20Q1腾讯游戏上线进程持续放缓。据微信游戏中心新游预约统计,腾讯2020年待发行游戏43款,包括重磅IP产品《英雄联盟手游》,《使命召唤手游》(国服版)、《地下城与勇士手游》、《天涯明月刀手游》、《一人之下》等。截至5月10日统计数据,《地下城与勇士手游》、《天涯明月刀手游》、《一人之下》TapTap预约人数分别达93.8万、89.7万、62.5万。19Q4腾讯共上线6款手游,1款端游,截至5月13日,6款手游最高免费榜最高排名均登顶。《我的起源》于11月12日开启预下载,截止11月15日正式登陆当日0点,已超过400万下载量,凭借创新沙盒机制和高自由度玩法深受玩家认可,并获得“App Store 中国区Today大图推荐”。《雪鹰领主》是北极光工作室2018年开发的一款自研手游,由小说原作者白金写手“我吃西红柿”正版授权IP,游戏以东方玄幻为创作题材,同时拥有自创绝学玩法、短视频社交功能、方言剧情和3D海陆空战斗等核心特色,根据七麦数据统计,《雪鹰领主》上线当日即登顶IOS免费游戏榜单,目前稳定在冒险游戏畅销榜TOP20。19年7月腾讯代理的《龙族幻想》在国内上线,最高取得App Store畅销榜第2位,2020年长期位居IOS游戏畅销榜TOP50名,20年3月发布《龙族幻想》欧美版本,最高位列iOS免费榜第5,4月《龙族幻想》上线日本地区,首日即登顶了日本App Store免费榜。

腾讯20Q1至今共获8款国产手游版号,分别为《画境长恨歌》、《不可思议之梦蝶》、《乱斗之星》、《天涯明月刀》、《秦时明月世界》、《螺旋风暴》、《光与夜之恋》、《战歌竞技场》,2款进口Switch主机游戏《马力欧卡丁车8豪华版》和《超级马力欧奥德赛》。其中,《天涯明月刀》自手游化开始已积累庞大的预约用户,其端游版本历史表现力强劲,多项技术指标达次世代水准,除了本身的优质IP加持,还具备腾讯自研的游戏引擎优势。《乱斗之星》是Supercell首次将TPS与MOBA元素相结合的休闲竞技游戏,在海外一经发布后就成为了全球爆款,据SensorTower的数据,这款休闲竞技手游已经为Supercell带来了4.22亿美元的收入,国内也有大量玩家期待其国服版上线。

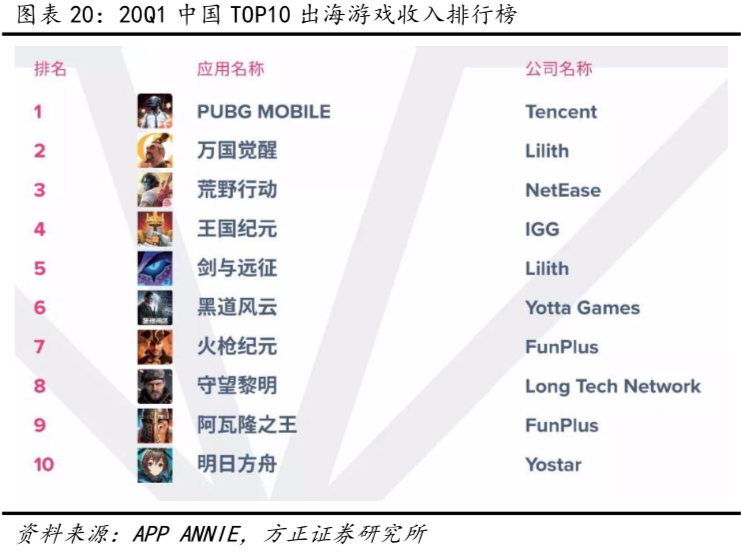

游戏出海:20Q1《PUBG Mobile》两周年庆祝活动大获成功,公司也进一步增强了本地化能力,以满足不同地区用户的多元化品味。《荒野乱斗》通过优化玩家匹配算法,提升了用户体验;Riot Games推出《云顶之弈》手游,拉动《英雄联盟》系列用户留存率及游戏时长提升;并在2020年4月推出另一款卡牌游戏《符文大地传说》及开始测试新游戏《Valorant》。

根据App Annie《2020年3月中国发行商出海收入排行榜TOP30》,腾讯上升一个位次至第2。腾讯自研游戏《PUBG MOBILE》海外持续表现强劲,据APP ANNIE该产品在2020年第一季度中国出海游戏收入榜中排名第一。在Sensor Tower发布的2020年3月全球手游收入榜中,《PUBG Mobile》海外收入超过9100万美元,环比增长66.8%,同比增长33.6%。《王者荣耀》及其海外版3月全球收入达1.12亿美元,且长期处东南亚畅销榜TOP3。此外,与暴雪联合研发产品《使命召唤》手游登顶多个海外市场IOS畅销榜。

重点产品数据及展望:

《王者荣耀》:长期稳居中国畅销榜TOP1,根据伽马数据,《王者荣耀》居2020年春节手游流水TOP1,2020年1月份日均流水较2019年2月份增长31.2%,累计流水同比增长44.6%,其增长主要与除夕前开启的鼠年限定皮肤带来的热度相关。2020年3月统计数据仍然在流水排行榜第二。

《和平精英》:长期稳居中国畅销榜TOP5,根据伽马数据,2020年1月流水稳居市场第二位。3月统计流水排行榜第一。其排位提升主要由于整体FPS类市场的火爆。

《穿越火线:枪战王者》:长期稳居畅销榜TOP30,根据伽马数据,2020年3月流水居市场第六位。其排位提升主要由于整体FPS类市场的火爆。

《QQ飞车》:长期稳居中国畅销榜TOP20,根据伽马数据,2020年3月流水居市场第7位,春节流水增量第二位。综合竞速类第一名。

《火影忍者》:长期稳居中国畅销榜TOP20, 根据伽马数据,2020年春节流水第8名,流水增量居市场第3位,增长率第10位。综合ARPG类第一名。

《乱世王者》:长期稳居中国畅销榜TOP30,策略类第三名。

《FIFA足球世界》:长期稳居中国畅销榜TOP50,根据伽马数据,2020年春节流水增长率居市场第2位,增量居第7位。综合体育竞技类第一名。

《新剑侠情缘》:长期稳居中国畅销榜TOP20,MMORPG类综合第4名。

《PUBG MOBILE》:126个国家居畅销排行榜前十位,并在主要国家市场(亚洲,欧美)均获得前十畅销。根据Sensor Tower数据,2020四月下载量三百万,收入3600万美元。(iOS)

即将推出的游戏新品包括《一人之下》(预计5月27日全平台上线)、《地下城与勇士手游》(预计20年暑期上线)、《英雄联盟手游》、《使命召唤手游》(国服版)、《天涯明月刀手游》等。

3、视频及音乐流媒体增长趋势向好,付费订阅用户增速强劲,阅文集团管理团队调整有望加强IP影视联动,打造更多优质影视作品;短视频起量,微视DAU增长显著,微信视频号正式开启内测。

20Q1增值服务收入624.29亿元(YoY+27%,QoQ+19%),其中社交网络收入为251.31亿元(YoY+23%,QoQ+14%),占总收入比23%(YoY-1pct,QoQ+2pct),主要来源于直播服务及音乐流媒体等数字内容服务的收入贡献。20Q1数字内容收费增值服务账户数1.97亿,同比增长19%,反映视频及音乐服务会员数大幅上升。

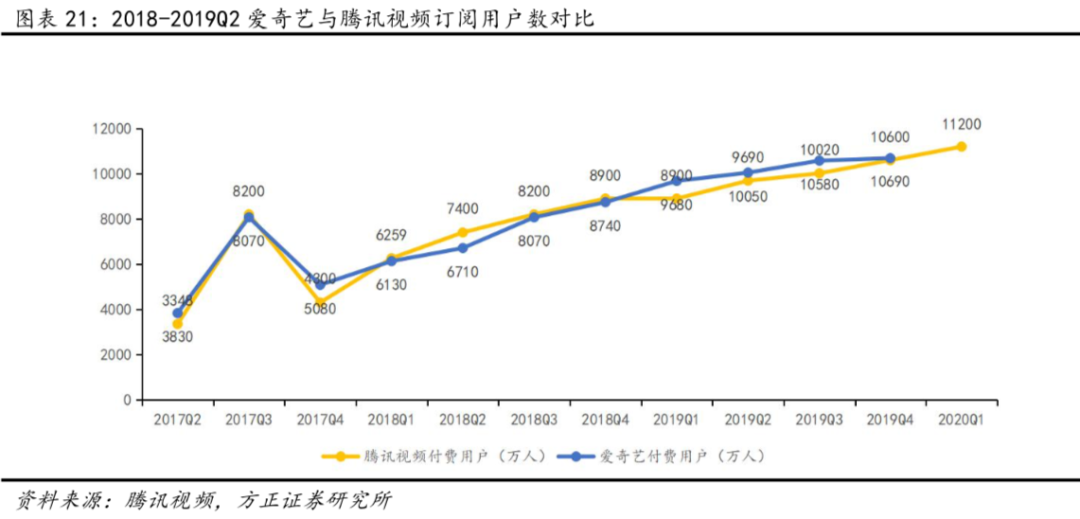

腾讯视频:20Q1腾讯视频的订阅用户数增长至1.12亿(YoY+26%,QoQ+6%),腾讯视频日活跃用户数及流量上升,主要系优质自制动画及剧集成功吸引用户,《斗罗大陆第三季》、《三生三世枕上书》等播放表现良好。

腾讯视频20Q1推出卫视上新热播剧集《清平乐》、《秋蝉》、《猎狐》,根据艺恩数据显示,三部剧集分列第一第二和第三位,播映指数80.46、79.58和71.3,观看度均破75,其中《清平乐》为81.41。豆瓣评分《清平乐》7.1,《秋蝉》6.4,《猎狐》7.2。微博话题#清平乐#100.4亿阅读,讨论量241.7万、#电视剧秋蝉#14亿阅读,讨论量305万、#电视剧猎狐#16.5亿阅读,讨论量211.7万。

20Q1综艺方面,腾讯视频推出的能量女团成长综艺《创造营2020》于5月2号正式上线,至5月13日持续霸榜艺恩综艺播映指数第一。骨朵数据显示播放量累计10.1亿,微博话题#创造营2020#99.6亿阅读,2110.5万讨论,豆瓣评分6.8;此外真人秀综艺《拜托了冰箱第六季》4月28日上线,艺恩数据综艺播映指数排行榜居第六位,骨朵数据全网热度排行榜第三位,累计播放量1.3亿,豆瓣评分7.8,微博话题#拜托了冰箱#77.2亿阅读,1013.5万讨论。

20Q1网剧方面,据云合数据,20年1月上线的腾讯视频网络剧《三生三世枕上书》改编自唐七同名小说,是继《三生三世十里桃花》的又一大IP剧,该剧日前在腾讯视频的累计播放量高达68.6亿次;2020年4月上线的《我是余欢水》播放量5亿,因其讨论当下社会中青年现实的题材成为网剧话题之王,豆瓣参与评分人数超过同期爆款剧数量之和,相关新闻收录数量稳居Q1第一位;2020年4月1日上线的《龙岭迷窟》是鬼吹灯系列的大IP,质量上佳,豆瓣评分8.3。艺恩数据播映指数排行第六位,骨朵数据累计播放量21.6亿,收官两周后仍在热度榜上排名TOP10;5月10号上线的《古董局中局2》为马伯庸同名小说改编的大IP,上映3天播放量6555万,骨朵数据连续三天霸榜,为下一个最有潜力成为爆款的剧作。

4月27日,阅文集团宣布管理团队调整,由腾讯影业首席执行官程武出任首席执行官和执行董事,腾讯平台与内容事业群副总裁侯晓楠出任总裁和执行董事。阅文集团旗下拥有810万名创作者和1220万部作品储备,随着阅文新管理团队上任,公司将深化与该附属公司的合作,将其文学类IP改编为各类媒体形式,包括剧集、动画及游戏等,未来有望为腾讯视频输送更多优质作品。

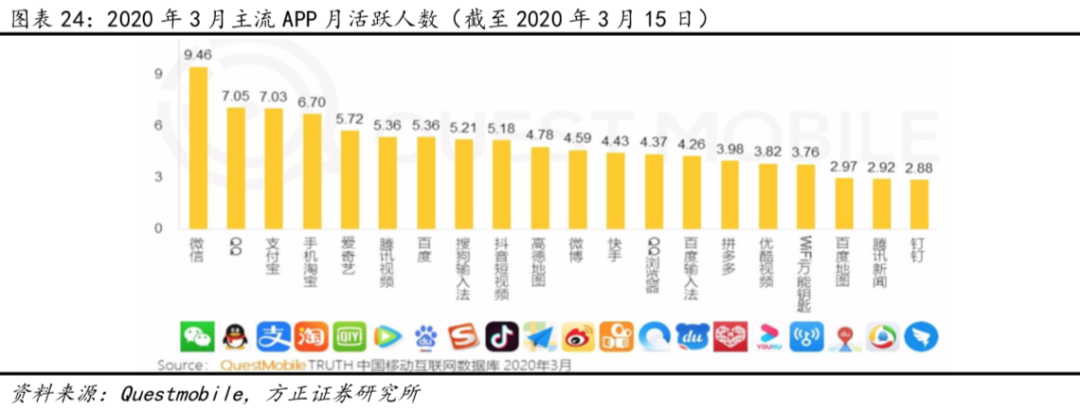

根据QuestMobile的数据,2020年3月视频行业头部App爱奇艺、腾讯视频、优酷视频月活跃人数分别为5.72亿、5.36亿和3.82亿。

短视频:短视频方面,20Q1公司加强了短视频内容,使微视、新闻信息流平台及小程序用户流量及短视频浏览量均有所提升。腾讯微视于4月29日正式发布乡村品牌计划,打造三农电商生态,包括一键链入亿级流量频台、零门槛挂货零门槛销售、平台运营体系助力销售、专人对接赋能品牌提升四大扶持政策,未来将扶持百家优秀农企,千款优秀农产品,万个优秀三农账号,打造健康完善的三农内容电商生态。

据QuestMobile的报告,2020年春节假期期间短视频行业头部App抖音短视频、快手春节日均DAU分别为3.2亿、2.3亿,较19年春节期间分别增长38.9%、35.2%;同期微视日均DAU 3,612万,同比增长400.7%,取得显著进展。

视频号:2020年1月22日微信视频号正式开启内测,对标抖音短视频。内容呈现方面主要是信息流呈现方式并关联所有好友。在用户渗透上依托微信全方位渗透,注重社交属性,未来会联动微视等其他产品合作电商、广告等业务。

腾讯音乐:20Q1付费用户数与订阅收入双双强劲增长,在线音乐业务营收达20.44亿(YoY+27.4%),其中在线音乐订阅收入达12亿元(YoY+70.0%),创腾讯音乐历史最大增速。20Q1腾讯在线音乐业务的移动MAU达6.57亿人(YoY+0.5%),付费用户突破4270万(YoY+50.4%),月度ARPPU达9.4元(YoY+13.3%)。在MAU基本持平的情况下,用户付费率提升明显,主要得益于公共卫生事件期间用户在线娱乐消费需求的增长+腾讯持续多元支持原创内容建设+加大营销推广能力。20Q1腾讯音乐继续投资并支持快速成长的独立音乐人,平台入驻的独立音乐人和发表的原创歌曲数量均同比增长了一倍,同时基于深刻的用户洞察与不断提升的宣发能力,成功挖掘并推广《少年》和《世界这么大还是遇见你》等原创作品,成为全国性的热门歌曲。截至2020年3月底,这两首作品在腾讯音乐旗下平台实现了近25亿的总播放量,截至2020年5月10日已实现近50亿的总播放量。2020Q1腾讯牵头的财团已完成向Vivendi SE收购环球音乐集团UMG10%股权的交易,财团享有认股权,在2021年1月15日之前,可按此次交易中的相同企业价值额外收购UMG最多10%的股权。腾讯音乐同时与UMG达成协议,授予腾讯音乐认股权,可在交易完成后的两年内,收购UMG大中华业务的少数股权。未来二者将在版权、内容培育与共创、创新音乐互动形式等方面展开更多合作,为艺人带来更多机会,促进音乐娱乐行业的发展。

4、20Q1广告业务逆势实现强劲增长(YoY+32%),公共卫生事件期间用户APP内使用时长的增加使得广告曝光量增加明显,带动社交广告实现47%同比增长,但展望全年,仍面临较多挑战。

2020Q1公司实现网络广告收入177.13亿(YoY+32.4%、QoQ-12.4%),同比实现增长主要得益于公共卫生事件期间消费者在腾讯应用内的使用时长增加,同时腾讯为广告主提供具备吸引力的广告投放效率,环比出现下滑主要受季节性影响,Q1为市场推广活动的传统淡季。从广告投放行业分布来看,受公共卫生事件居家因素的影响,游戏、互联网服务、在线教育广告支出有所上升,而快速消费品、汽车及旅游的广告支出下降。

2020Q1公司实现社交及其他广告收入145.92亿元(YoY+47%、QoQ-10%),同比增长强劲,主要系广告曝光量尤其是朋友圈广告曝光量上升明显,腾讯此前于2019年5月和12月分别全量开放第三条和内测第四条朋友圈广告位,并于今年2月中旬全面开放第四条广告。此外Q1腾讯移动广告联盟流量上升,且由于视频广告占整体广告曝光量的比重超三分之一,eCPM上升,共同推动收入增长。

2020Q1公司实现媒体广告收入31.21亿元(YoY-10%、QoQ-21%),同比、环比下滑主要系广告主预算削减、综艺节目拍摄延期及NBA赛事停播等因素,赞助广告收入同比及环比下跌明显。但由于头部剧集大受欢迎,加上公共卫生事件居家期间用户对可靠新闻及信息的需求增加,视频和新闻平台的信息流广告收入同比及环比有所增长。

展望未来,公司广告业务仍面临较多挑战,包括伴随公共卫生事件结束,消费者的互联网使用时长回复正常水平,广告曝光量增幅可能回落,此外互联网服务广告主重新调整获客预算,以反映对客户生命周期价值假设的修订,而跨国品牌也受到本土市场公共卫生事件的影响,其全球推广预算仍具有较大的不确定性。

5、公共卫生事件导致公司金融科技与企业服务收入增速短期回落(YoY+22%/QoQ-12%),但支付数据已出现反弹,4月最后一周日均商业交易额恢复至19年底水平,且公司及时把握远程办公、视频、教育等业务机会,云及其他企业服务业务的长期增势不改。

2020Q1公司实现金融科技与企业服务收入264.75亿元(YoY+22%、QoQ-12%),同比增长主要系商业支付及理财平台的收入增加,同时通过把握在视频、教育及零售行业的机会而带来云业务的收入增长所致。金融科技服务的收入环比出现下滑,主要由于公共卫生事件居家期间,支付活动(特别是线下交易)及提现均有所减少,但业务利润率仍保持稳定,主要由于理财平台及贷款等利润率较高的业务持续增长,同时公司对市场推广及补贴开支有所控制。目前金融支付数据已出现反弹,四月最后一周的日均商业交易额已恢复至2019年底的水平。公司理财平台20Q1继续稳步扩大业务,资产保有量取得同比及环比的增长,微粒贷的贷款状况保持健康。

受公共卫生事件影响,云业务的项目交付及新客户获取均有所延迟,导致收入环比下降。但公共卫生事件也让腾讯产业互联网B端产品和云服务能力得到试炼,腾讯陆续推出企业微信、腾讯会议、腾讯文档、腾讯乐享、TAPD 腾讯敏捷协作平台、腾讯工蜂、腾讯微云等在内的远程工具矩阵,其中腾讯会议自2019年12月底推出后的两个月内,DAU已超1000万,成为中国领先的视频会议应用。20年3月其国际版VooV Meeting上线,借助腾讯云遍及全球5大洲25个地理区域的53个可用区,成为130个国家和地区的众多用户的沟通工具。腾讯同时积极响应民生需求,推出健康码、复学码等工具。腾讯健康码已成为最多人使用的健康及出行纪录电子通行证,截至5月12日腾讯健康码相关小程序总访问量超235亿,亮码80亿人次,覆盖超过21省400多个城市的10亿人口。伴随多地开学时间明确,迎来复学潮,为做好校园公共卫生事件防控,腾讯率先推出“复学码”,建立校园电子健康系统,为大学、中小学各级各类学校公共卫生事件防控工作提供数字化管理和服务手段。

腾讯持续加大相关投入,维护强大的云基础设施,为用户提供安全可靠的服务。展望未来,虽短期内云行业仍将面临挑战,但云服务及企业软件将在线下行业及公共部门加速普及,业务长期增势不改。

6、盈利预测与投资评级:我们预计公司FY20-22年营收分别为4790/5748/6764亿元,归母净利润分别为1156/1368/1654亿元,对应EPS为12.10/14.32/17.31元,对应PE分别为36/30/25X,维持“推荐”评级。

7、风险提示:活跃用户增速放缓风险、游戏内容监管风险、新游审批进度风险、稳定优质内容生产风险、互联网信息发布政策变更风险、视频内容监管风险、内容成本快速增加风险、渠道成本快速增加风险、竞争风险、反垄断风险、金融政策变更风险、投资风险、估值调整风险、汇率风险等。

(编辑:宇硕)