本文来自微信公众号“克而瑞地产研究”,作者:谢杨春、吴嘉茗。

销售百强企业总货值规模已经达到42万亿,其中10强房企的总土储货值高达18万亿,占百强总货值的4成以上,规模房企的土地储备仍具有断层优势。但同时,在市场波段调整时期,龙头企业的投资策略也不尽相同。战略上仍旧以深耕聚焦、谨慎投资为主,收并购成为获取资源的重要途径。战术上,不再一味“囤粮”,更注重运营的节奏。

1 提质增效与冲击规模并存,融创(01918)、世茂(00813)通过收并购持续增储

销售TOP10与总土储货值TOP10排名高度重叠,规模房企依旧强者恒强。

其中销售TOP10企业占据了土储货值TOP10企业的8个席位,且历年总土储货值排名都保持在较为稳定的水平,体量庞大的土地储备是房企业绩持续增长的基石。

规模达到一定高度后,在有质量发展的带动下,龙头房企增储之路也出现分化:

第一,融创、世茂通过收并购继续规模进阶之路。两者总土储货值较2018年分别增长33.8%和20.5%,与企业在2019年积极收并购不无关系。其中融创6成土储来自收并购,世茂也在2019年收购了部分新城的项目、且2020年初还完成了对福晟的大笔收购。

第二,提出控制土储规模后,恒大(03333)2019年末总土储货值从第1名下降至第四位,实现了土储的“负增长”,销售维持高位下体现了恒大“提质增效”战略的效果。

第三,绿地、华润(01109)等通过调结构、调节奏、调布局的战略,积极拓宽拿地渠道稳健增储。华润总土储排名从2017年的第20上升到12位,土储货值几乎翻倍。绿地在三四线坚定高铁新城战略,优质布局核心三四线,土储货值同比涨幅超50%。

2 注重运营节奏,龙头房企土储去化加快

从总土储的去化周期来看,龙头房企逐渐走出“疯狂囤地”的怪圈,平均去化周期连续两年下滑,从2017年末的4.81年下降至2019年末3.98年。

10强中有6家房企的去化周期都降到了4年内,万科的总土储去化周期更是连续3年维持在2.9年左右的,是10强房企中去化周期最短的企业。

对比2018年末和2019年末10强房企的去化周期,有5家房企去化周期下行,包括恒大、保利、中海、新城和世茂。

而碧桂园(02007)、融创、绿地和华润4家房企土储去化周期不同程度地上升,其中绿地表现显著。2019年在全国地市下行的背景下,绿地逆市拓展,尤其在二线核心城市占比提高,落子了上海董家渡、哈尔滨国博城、南昌VR科创城、天津贸易港等大规模项目,总土储去化周期也由2018年末的3.45年大幅上升至5.2年。

3 中海、融创聚焦一二线、占比再提升,碧桂园持续重仓三四线

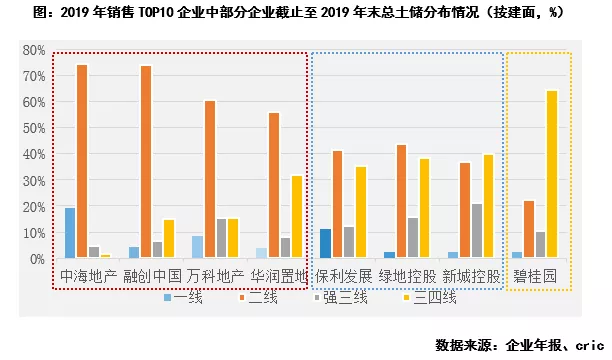

土储分布上,10强房企的土储分布主要可分为3个不同的类型:

第一类企业土储集中于高能级城市:以中海、融创、万科(02202)和华润典型代表,这些企业总土储中有半数以上位于一二线城市。

中海、融创的一二线土储占比甚至达到了93%、78%,且比例较2018年末还有小幅度提升。结合2019年的新增土储来看,此类企业仍在持续加码、重仓一二线城市,中海三四线拿地比例有小幅提高,但主要位于经济发展较好的强三线城市。

第二类企业土储分布相对均衡,如保利、绿地和新城控股,一二线和三四线比例比例相近,且布局的三四线城市也以GDP已经突破5000亿元的强三线为主。在一二线土储竞争激烈的背景下,增加强三线城市的布局也是一种战略,但值得一提的是这3个企业2019年新增拿地中普通三四线占比较高。

第三类企业则以碧桂园、恒大为代表,仍然持续重仓三四线城市,截止2019年末碧桂园仍有7成以上土储位于三四线城市。由于长期下沉布局,这两个龙头房企在三四线城市拥有土地成本较低的优势,且已经深度占据了三四线城市市场,其他房企的进驻壁垒较高。

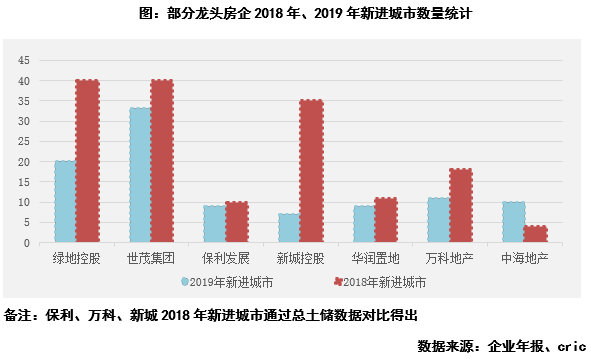

4 2019年新进城市普遍减少,聚焦、深耕成为主要趋势

10强房企从城市进驻的角度来看,代表了行业内最高的全国化布局水平,碧桂园、恒大均布局了超过200个城市,且碧桂园布局城市数量更达到282个,是全国布局城市数量最多的企业;持续聚焦在一二线的融创则是10强中布局城市数量最少的企业,2019年末融创在50个城市有销售或土储。

整体而言,碧桂园、恒大布局多点开花,融创、中海等全国化进程主要以区域深耕为主。

根据不完全统计,10强中近半数房企2019年新增进驻的城市数量在10个以内,在市场波段调整过程中,投资策略普遍谨慎。

相较前几年房企快速扩张布局,聚焦、深耕成为企业2019年主要战略,与2018年相比,除中海外,绿地、新城等企业新进城市数量大幅减少。

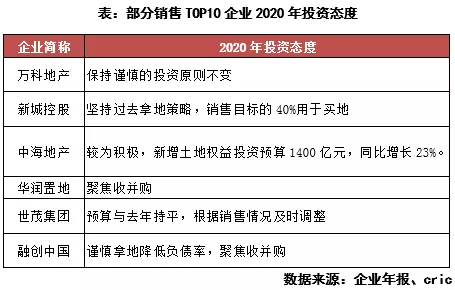

5 龙头房企谨慎投资仍为主旋律,仅中海、世茂2020年投资相对积极

2020年大部分企业认为市场将呈现“前低后高”、“量价整体平稳”的走势,谨慎投资仍是行业的主旋律。

但对于部分龙头房企而言,整体谨慎的形式下伺机拿地或通过收并购的方式纳储,是逆市低价拿地的机遇。中海在业绩发布会上表示2020年将会提高土地权益投资预算至1400亿元,同比增长23%,世茂也表示投资预算与2019年持平,视销售情况还可调整。此外万科、融创、华润等企业均以谨慎投资为主要投资原则,聚焦收并购市场,规模房企的收并购行动从一季度以来已较为活跃。

整体来看,10强房企在总土储上仍然拥有巨大的规模优势和布局优势,且随着行业集中度维持在高位,未来龙头房企的断层优势将更加显著。

从目前总土储的情况来看,融创、中海和华润这些主要布局一二线高能级城市的企业在未来短周期内的优势更为显著,且中海、华润2020年的投资态度相对积极,将为企业获取更多的土地资源;随着大部分企业实施“回归一二线”的战略,碧桂园和恒大在三四线城市的市场份额将进一步扩大,成为业绩的重要支撑。

(编辑:张金亮)