本文来自“华尔街见闻”。

北京时间5月12日清晨,腾讯音乐(TME.US)发布了2020一季报。

总体而言腾讯音乐本季财报仍可圈可点,多项经营数据好于市场预期,整体业绩表现持续稳健,在线音乐订阅收入与付费用户呈现创纪录增长。具体而言:

1、 总营业收入同比增长10%至63.1亿元,好于市场一致预期;

2、 在线音乐订阅业务延续高速增长,营收同比增速已提升至70%+;

3、 长音频、TME live等新业务快速推进,同时经营费用管控得当,利润表现好于市场预期。

毫无疑问,腾讯音乐于在线音乐行业的市场地位仍十分稳固,在用户基数、音乐内容储备、盈利能力方面均远胜其他竞争对手。作为"鹅厂"泛娱乐战略中的重要拼图,手握8亿MAU的腾讯音乐有能力开发出丰富的变现方式,而加速推进的长音频业务即是一个可以期待的观察样本。

以下为财报点评正文:

汹涌!在线音乐订阅业务再次提速

本季度,腾讯音乐在线音乐月度活跃用户(MAU)为6.57亿,得益于丰富的音乐版权储备、满足不同用户需求的产品矩阵,腾讯音乐于在线音乐行业中的江湖地位无人可以撼动。

对于腾讯音乐而言,在海量独家版权的支持下,如何将海量存量用户转化为付费用户、如何提升单付费用户价值是在线音乐业务的运营重心。

本季度,腾讯音乐的在线音乐订阅业务再次实现了超预期的强劲增长,12.1亿元的营业收入对应的同比增速高达70.0%,增速较上个季度的60.1%进一步提升。

数据来源:公司公告

其中,月度平均付费用户数(MPU)增长至4270万,单季度净增280万。MPU的强劲增长是腾讯音乐版权价值、运营能力的综合体现。值得一提的是,腾讯音乐继续增强数据分析能力,本季度基于个性化推荐的歌单日均流量同比增长了1倍以上。

本季度,订阅付费比率已提升至6.5%,而一年前这一数字仅为4.3%,仍具有巨大的蓝海空间。

数据来源:公司公告

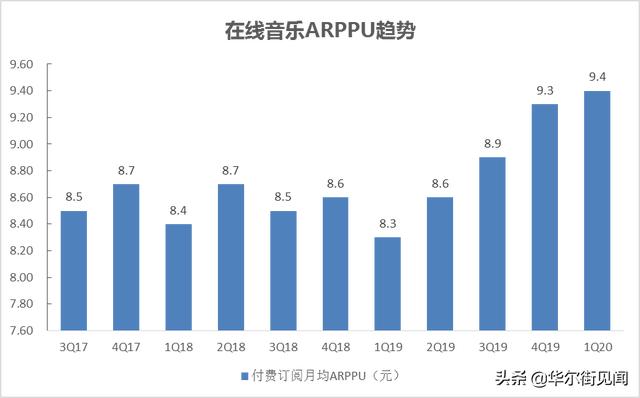

付费用户平均收入(ARPPU)方面,本季度为9.4元/月,环比上个季度增长1.1%,连续第四个季度继续保持上升势头。除了基础会员之外,腾讯音乐同时向用户提供豪华绿钻会员、数字专辑、演出票务等多元产品,有助于推动ARPPU增长趋势。

数据来源:公司公告

其他在线音乐服务主要为音乐版权的转授权。本季度,该项业务的营业收入为8.3亿元。

整体来看,本季度腾讯音乐在线音乐业务的营业收入为20.4亿元,同比增长27.4%。

受到公共卫生事件冲击,社交娱乐业务面临短期逆风:

公共卫生事件对腾讯音乐的社交娱乐服务所产生的影响目前已趋于稳定,其社交娱乐业务单季度营业收入为42.7亿元,营收同比增速放缓至3.3%。需要注意的是,在4Q19财报后电话会议中,腾讯音乐管理层已将一季度面临的经营挑战与资本市场进行了沟通,因此社交娱乐业务短暂的增长放缓并不令华尔街感到意外。

本季度,腾讯音乐的社交娱乐业务MAU为2.56亿,同比大幅增长13.4。其中,付费用户为1280万,同比增长18.5%,环比净增40万,付费率为5.0%。

数据来源:公司公告

见智认为,投资者不宜过度解读社交娱乐业务的短期增长失速。

其一,腾讯音乐的社交娱乐业务以移动直播为主,而移动直播模式已证明了业务可持续性,并以超千亿的市场规模跻身主流互联网泛娱乐消费形式。而当市场规模逐步扩大,行业短期景气度受到宏观经济波动的影响是在所难免的。

其二,社交娱乐业务的业务逻辑是对巨型私域流量的持续变现,并不受到抖音、快手两大短视频平台的正面竞争(更多体现在用户时长的间接竞争),而目前腾讯音乐社交娱乐业务的付费率、ARPPU均有持续提升空间。

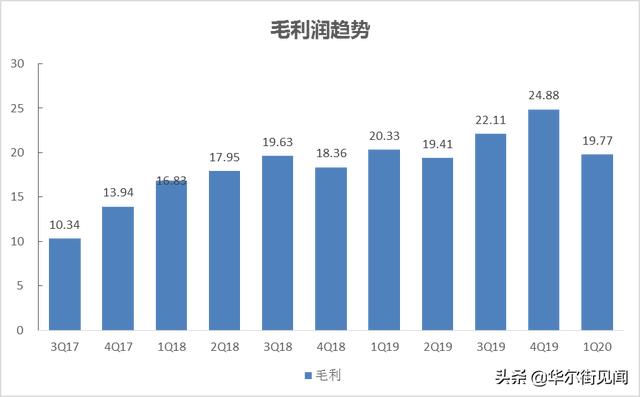

毛利率阶段性下滑

本季度,腾讯音乐的毛利率为31.3%,较去年同期减少4.1个百分点,基本符合市场一致预期。期内,腾讯音乐实现毛利润19.8亿元,同比轻微下滑2.8%。

数据来源:公司公告

在4Q19业绩后电话会议上,腾讯音乐管理层曾经表示2020年整体毛利率或下降2-3个百分点,主要原因在于:①移动直播与在线K歌业务分成比例的提升、②毛利率低的在线音乐业务营收占比提升、③长音频等新业务的前期投入。

数据显示,TME2020年Q1营业成本比去年同期有所上升,该增长主要来自于更高的收入分成费用和内容支出的增加,这也就意味着TME正在以更大力度的反哺音乐产业上游的内容方与创作者,推动行业共同发展。

费用管控得当,业绩表现好于预期

正如见智多次提到的,超过8亿MAU的巨型流量池为腾讯音乐的中长期发展潜力奠定根基。而今年以来,腾讯音乐加速推进了多项新业务,其中包括了颇具中长期发展潜力的内容长音频和将线下音乐会与在线直播观看体验有效结合的创新模式TME live。

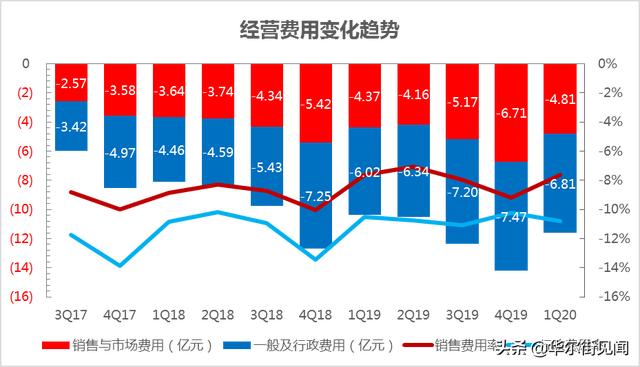

上述新业务正处于早期投资与布局阶段,尚未能产生规模化的经济回报,并可能推动短期经营费用率的上升。而从本季度实际经营数据来看,腾讯音乐的经营费用控制好于预期。

本季度,腾讯音乐的一般及行政费用为6.8亿元,同比增长13.1%,一般及行政费用率提升至10.8%;销售与市场费用为4.8亿元,同比增长10.1%,销售与市场费用率与去年同期基本持平。

数据来源:公司公告

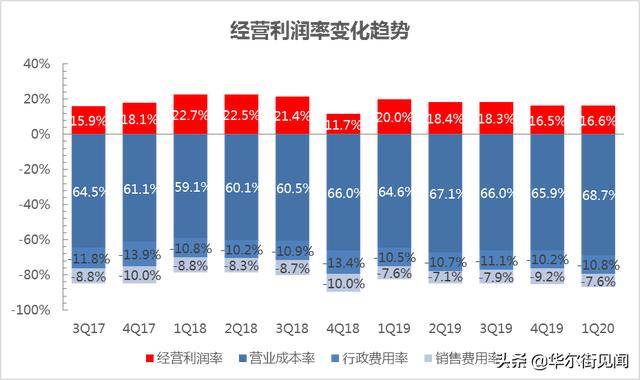

本季度,腾讯音乐的经营利润为10.5亿元,明显好于市场预期的9.2亿元,而16.6%的经营费用率环比增加了0.1个百分点。

数据来源:公司公告

报告期内,腾讯音乐Non-IFRS归属于公司股东净利润为11.0亿元,好于市场预期的10.5亿元。

内容投入升级,腾讯音乐布局未来

众所周知,"鹅厂"始终保持着对于优质内容的积极投入,而"根正苗红"的腾讯音乐自然不会例外。近期,腾讯音乐在基本盘的在线音乐业务领域加大了针对内容原创音乐人的投入。此外,在市场关注的长音频领域,腾讯音乐在内容供给方面取得了重大进展。

1) 内容原创音乐人:

本季度,腾讯音乐通过多管齐下的战略支持音乐人创作更多原创内容,进一步增强了其在内容挖掘与宣发方面的能力。

在内容挖掘方面,通过提供更具针对性的财务与运营资源,继续投资并支持独立音乐人发展,第一季度腾讯音乐人平台入驻音乐人规模与发布原创作品数量相比去年同期均增长了一倍;并与哔哩哔哩建立了合作伙伴关系,一季度"干杯计划"吸引了B站数百位独立音乐人的上千首原创音乐作品的投稿。

在内容宣发方面,腾讯音乐基于深刻的用户洞察与不断提升的宣发能力成功打造了《少年》、《世界那么大还是遇见你》等具备全国影响力的歌曲,起到了积极的示范与标杆作用。

在内容制作方面,腾讯音乐基于旗下平台积累的大数据,依托于产业链的优质资源,为音乐人提供从制作到发行的一站式服务,提升优质内容的产出率。

2) 长音频:

中国的长音频行业正处于快速增长阶段。

一季度,通过与兄弟企业阅文集团及其它领先的在线文学平台达成战略合作,腾讯音乐新增了数千本有声读物内容,其中不乏一些中国在线文学开山之作的独家有声读物作品。根据公司披露,腾讯音乐拥有阅文集团最受欢迎作品Top100榜单中大多数作品的音频作品改编权。除了在线文学作品之外,腾讯音乐还开始与热门电视剧以及国内漫画IP合作进行音频化改编。

而在前端,腾讯音乐推出了全新的长音频应用程序"酷我畅听",进一步为缺乏服务但快速增长的中国长音频领域提供多样化的内容与服务。在商业模式上,现阶段酷我畅听主要采取付费订阅的模式。

为更好地满足用户在听歌基础上延伸出的唱歌需求,并发挥在线音乐与在线K歌业务的协同效应,腾讯音乐推出全新移动应用程序"酷狗唱唱",以便更好地为酷狗音乐用户提供交互式K歌体验及多元化服务。虽然该应用处于早期阶段,但其MAU与付费用户呈快速增长趋势。

(编辑:玉景)

<p style="margin-top: 16px; margin-bottom: 16px; -webkit-tap-highlight-color: transparent; box-sizing: border-box; padding: 0px; color: rgb(34, 34, 34); PingFang SC", "Hiragino Sans GB", "Microsoft YaHei", "WenQuanYi Micro Hei", "Helvetica Neue", Arial, sans-serif; white-space: normal; background-color: rgb(255, 255, 255);">