本文来自万得通讯社。

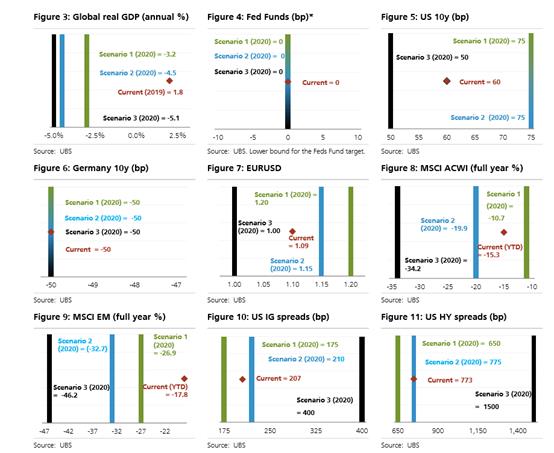

随着各经济体试图重新开放,卫生事件发展对市场的影响将至少与资产估值和经济数据一样重要。瑞银(UBS)认为接下来的1 - 2季度仍不确定较高, 所以重要的投资理念是找到那些可以成功的重新复工,以及那些隔离措施做的不太有效,甚至隔离期需要延长的经济体。

如果卫生事件得不到控制,新兴市场将很可能成为下一个震中,新兴市场货币将是最薄弱的一环。各国央行目前的首要任务是降低利率,为巨额赤字融资,而不是提高利率来缓冲外汇。相对于期权的价格,南非兰特(ZAR)的潜在收益最高。

如今,市场作为一个整体,UBS建议追不要追高股票,而是投资及(IG)信贷相对安全。随着LIBOR-OIS正常化,实际利率将保持在低位,美元兑10国集团(G10)将小幅走弱。在恢复正常的漫长道路上,新兴市场资产会表现落后,即便发达经济体很快开放。

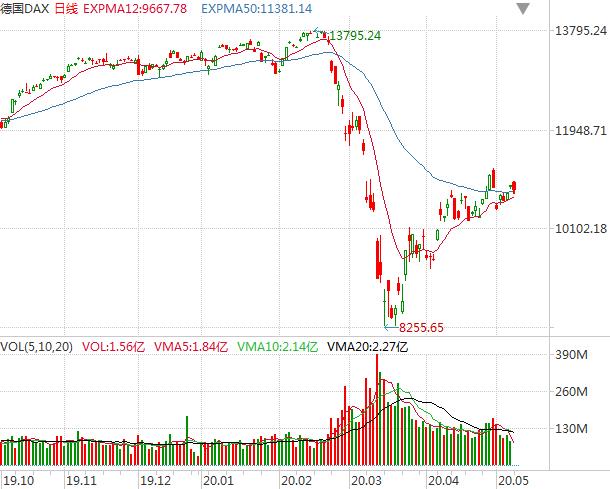

UBS不建议追逐股市反弹,并看好德指

UBS承认,虽然价格有所变动,但交易量和市场情绪并没有太大变化。许多投资者可能会忍不住逢低大举买进,但其建议谨慎行事。刺激计划方面的好消息已被消化。低实际利率和IG利差的有限扩大意味着标准普尔500指数的“真实”市盈率可能已经达到20-21倍。从现在起,即使感染病例没有迅速下降,市场也看不到有多大的进一步刺激。

虽然收益方面的坏消息尚未出现,但如果卫生事件在未来几个月不能得到有效控制,美国的财报收入可能在两年内下降25-30%或更多。

瑞银建议做多DAX(德国股指)。DAX可以让投资者以较低的价格获得较强的周期性敞口。从MSCI ACWI之前的三个市场低谷(2012年6月、2016年2月和2018年12月)来看,DAX指数12个月的平均表现(27.6%)要优于新兴市场(19.7%)。美国标普500的表现虽然更强劲(平均28.6%),但在其20年历史的第88个百分位数的市盈率水平上,它无法提供与DAX指数相同的上行空间,后者的市盈率仅为第10个百分位数。 KOSPI (P/B第一百分位数)也很便宜,是短期周期性投资的有力候选者,但从中期来看,在这里上市的公司未能像德国公司那样实现同样的盈利。当然,UBS谈到做多DAX的风险是该区域对资本货物和汽车的需求疲软。

数据来源:Wind

美国5s30s曲线料将陡峭化

即使美国经济实现了大幅复苏,美联储也可能承诺在很长一段时间内将利率维持在接近于零的水平,因为它在等待劳动力市场和通胀恢复到接近目标的水平,这应该会锁定0-5年部分的曲线。与此同时,通胀盈亏平衡点应该会上升,尤其是如果油价上涨给名义利率带来一些压力的话。此外,2021年市场的持续流动性和供应将增加4 - 5倍(2.5万亿),这会让曲线变得更陡。

在2009年的复苏中,5s30s互换曲线陡峭了超过150个基点。考虑到全球流动性陷阱,UBS预计会出现一个小得多的陡峭化,但即便是在5s30区间内50-75个基点的变动也是非常显著的。

美元一些G10国家货币小幅走弱

美联储采取更有力的货币政策应对措施,应该会对一些10国集团(G10)货币提供适度支持,尤其是如果美联储的工具能够压低美元Libor,进一步侵蚀美元的收益优势。美元在目前较高的水平上,汇率开始对美国的经常账户产生不利影响。但美元如果要全面走弱,还需要全球经济增长的强劲回升。UBS认为即使在当下最好的情况下,这也不太可能在第三季度之前实现。

与此同时,欧元、澳元和日元可能成为美元小幅走软的受益者。如果美国资产的高估值限制了资本流入,那么这个现象或对汇率趋势产生更大的影响。然而,并非所有对风险货币都能同样受益,因为石油价格承压可能继续令挪威克朗和加拿大货币承压,而英国脱欧风险则会再次出现在英镑上。同样,瑞银对新兴市场货币的乐观程度不是太高。