本文来自微信公众号“张忆东策略世界”,作者:余小丽,车昀佶。文中观点不代表智通财经观点。

投资要点

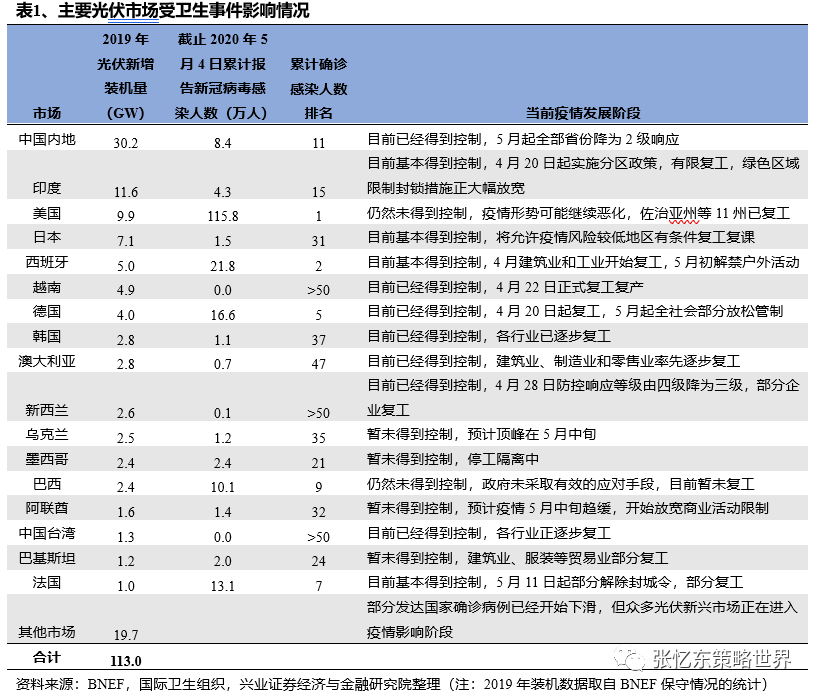

海外光伏需求预计将逐步恢复。全球光伏市场的需求基本都受到了卫生事件的影响,其中装机量最大的中国由于新增项目主要集中在下半年受影响较小,而其他大部分经济发达的市场已经度过了确诊病例的高发阶段并在逐步放开经济活动,预计在二季度末之前有望迎来新增光伏需求的恢复。另外,被给予厚望的光伏新兴市场(印度、南美和非洲等)则仍然受到卫生事件和汇率不稳定等因素影响,需求恢复时间继续被推后。

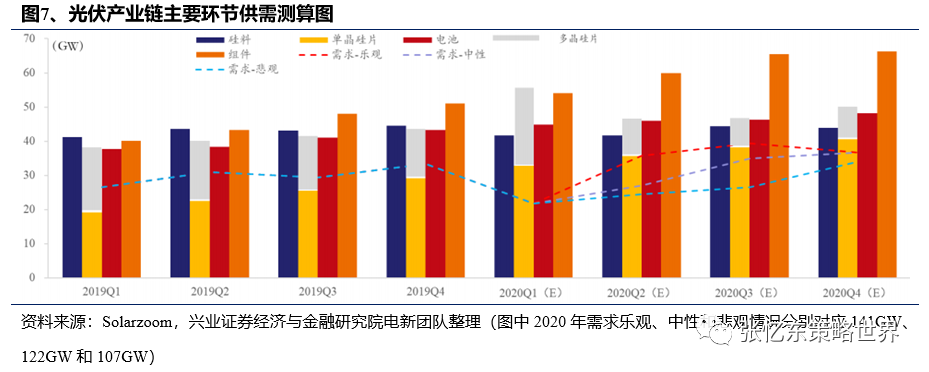

国内项目饱满,支撑未来一年以上的需求。2020年国内预计新增光伏装机45GW以上,Q2开始启动,Q4迎来建设高峰。另外,丰富的平价项目核准也为未来1年国内光伏项目建设规模打下良好基础。

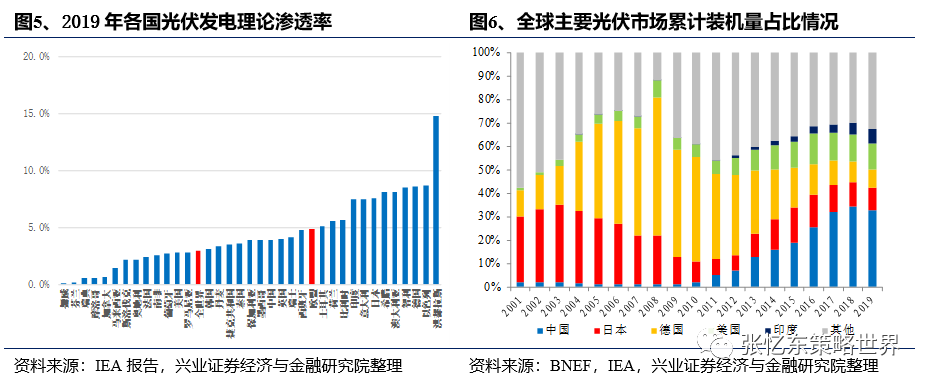

光伏中长期需求增长逻辑不变。从IEA测算的2019年各国光伏发电理论渗透率来看,世界平均值仅为3.0%,欧盟达到了4.9%,诸多新兴市场的渗透率仍然较低,中长期仍有较大发展空间。从历史累计装机数据来看,2010年以来传统光伏装机大国,如日本、德国的新增装机容量全球占比在逐步下降,而美国、印度和其他新兴市场占比在快速上升。BNEF统计2019年有16个新增装机量超过1GW的市场,也预计2020年全球有22个市场在新增装机超过1GW,光伏需求不再依赖于少数几个大型市场的趋势在未来越来越明显。

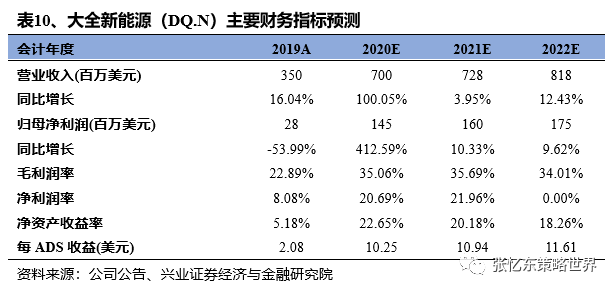

在海外新增装机需求有望自Q2末前开始好转和国内项目饱满的情况下,我们建议把握短期需求边际好转和中长期行业发展趋势带来的机遇:(1)硅料环节:已进入存量博弈,优质产能未来将持续稳定盈利,需求恢复后供需将重新走向偏紧。从目前行业的产能规划来看,这一轮新增产能的投放已经基本完成,在2021年底前基本没有新的产能继续投放。行业格局已经较为稳定,成本继续下降空间不大。此轮需求下滑将加速落后产能退出,需求恢复后硅料行业供需将重新走向偏紧。推荐领先硅料生产商大全新能源(DQ.US)。

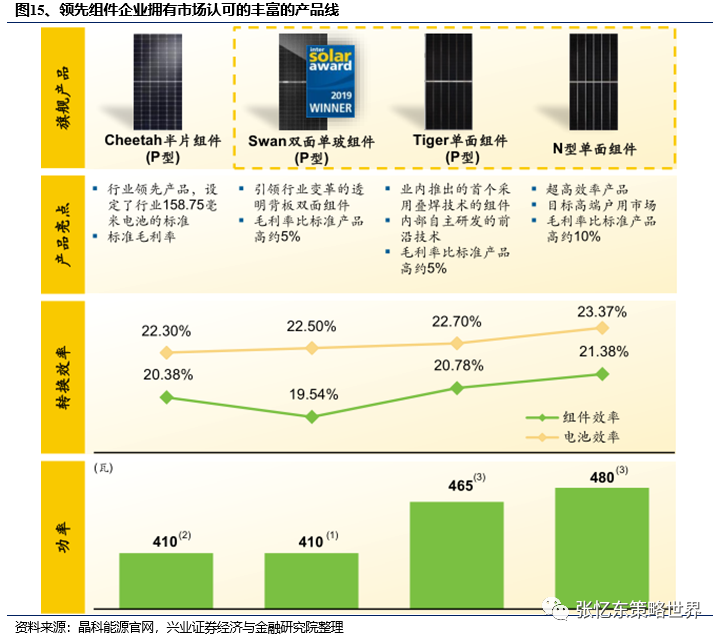

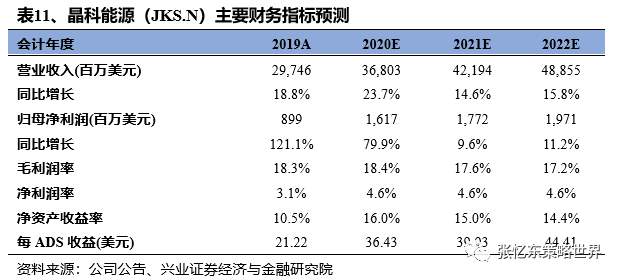

(2)组件环节:拥有高质量高效率的领先组件产品的公司将拥有品牌效应和产品溢价,并凭借既有的销售渠道,维持出货量的增长。领先的组件公司拥有丰富的产品线,其中的明星产品在全球都有较强的吸引力,即便是在需求较弱的情况下明星产品也供不应求。未来行业中,领先的组件公司也将越来越拥有品牌效应和产品溢价,良好的渠道布局也将继续促进出货量的增长。推荐领先一体化组件企业晶科能源(JKS.US)。

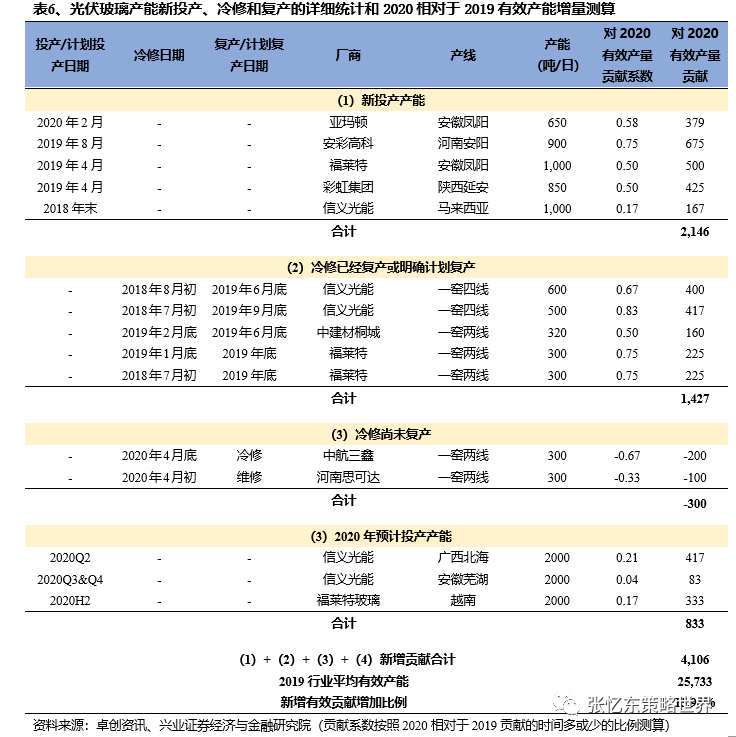

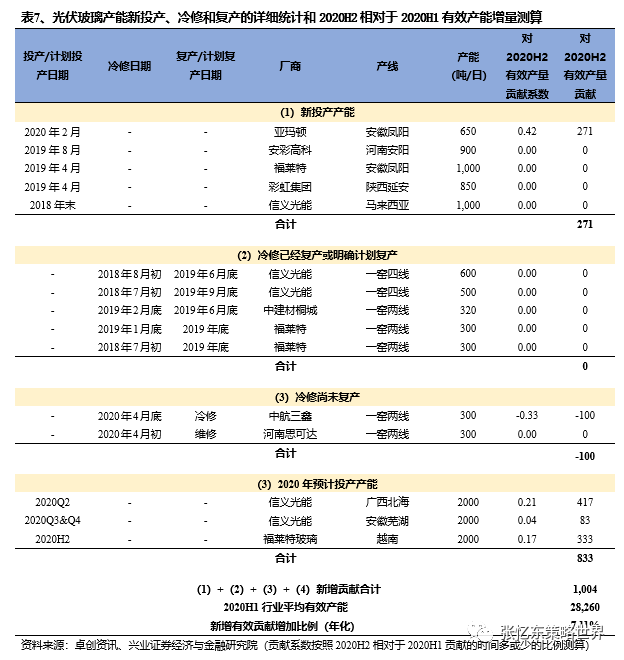

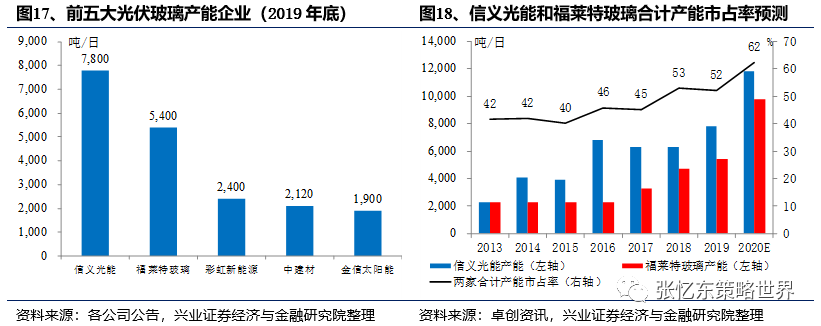

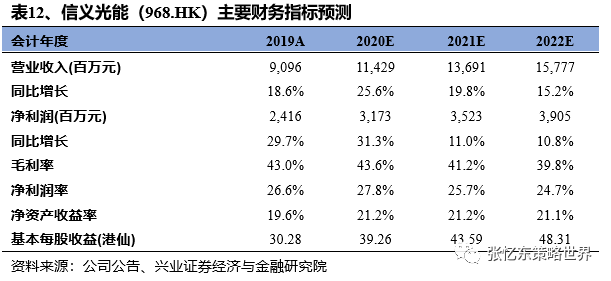

(3)光伏玻璃:短期供过于求,2020H2价格有修复空间,中长期关注行业格局。我们测算2020年全年光伏玻璃实际新增产量相比2019年提升16%左右,短期玻璃价格的下调反映了供过于求的现状。但2020H2 光伏玻璃实际新增产量相比2020H1环比只增加7%左右,可能显著小于需求的增长,光伏玻璃价格有回升空间。目前领先的两大企业的产能和成本优势已经稳固,同时最近一年来,行业中的中小企业对玻璃行业的未来发展也较为看好,规划了十分饱满的扩产计划,但最终建设情况也有待观察。推荐光伏玻璃双寡头信义光能(00968)和福莱特玻璃(06865)。

风险提示:1、国内光伏需求不及预期;2、海外光伏需求恢复缓慢;3、行业价格战持续。

报告正文

1、海外光伏需求有望自Q2末前开始好转,光伏中长期需求增长逻辑不变

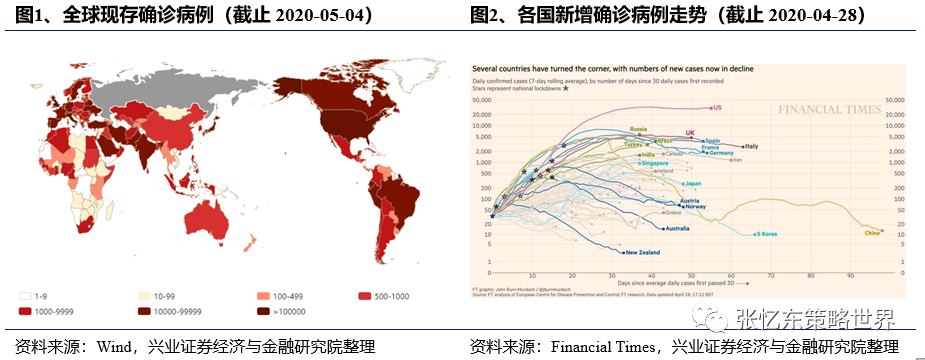

近期新增病例结构上已有变化。全球公共卫生事件持续蔓延,截止2020年5月4日,全球累计确诊Covid-19病例超348万,其中美国超115万例。虽然目前仍然看不到全球卫生事件的明显拐点,但4月至今新增病例在结构上已有这些变化:(1)新增确诊较多的为美国、俄罗斯和印度等国家;(2)之前部分事件严重的欧洲国家(俄罗斯除外)已经呈现新增确诊的逐步减少;(3)中国、韩国、澳大利亚和新西兰等国家已经基本控制住了卫生事件。

海外光伏需求预计将逐步恢复。全球光伏市场的需求基本都受到了卫生事件的影响,其中装机量最大的中国由于新增项目主要集中在下半年受影响较小,而其他大部分经济发达的市场已经度过了确诊病例的高发阶段并在逐步放开经济活动,预计在二季度末之前有望迎来新增光伏需求的恢复。另外,被给予厚望的光伏新兴市场(印度、南美和非洲等)则仍然受到卫生事件和汇率不稳定等因素影响,需求恢复时间继续被推后。

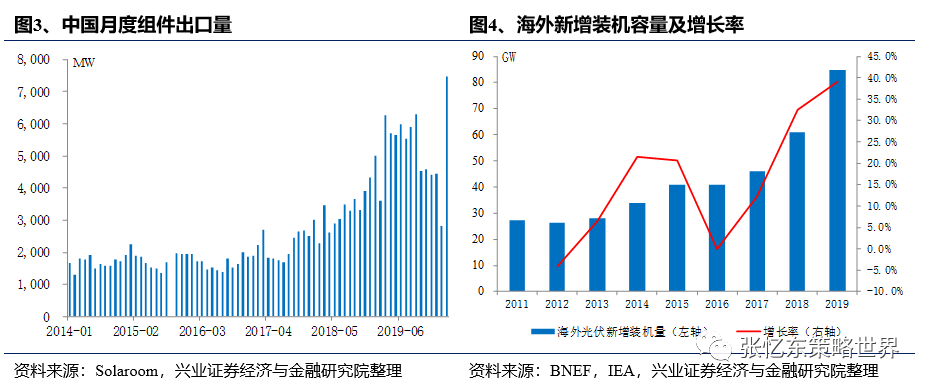

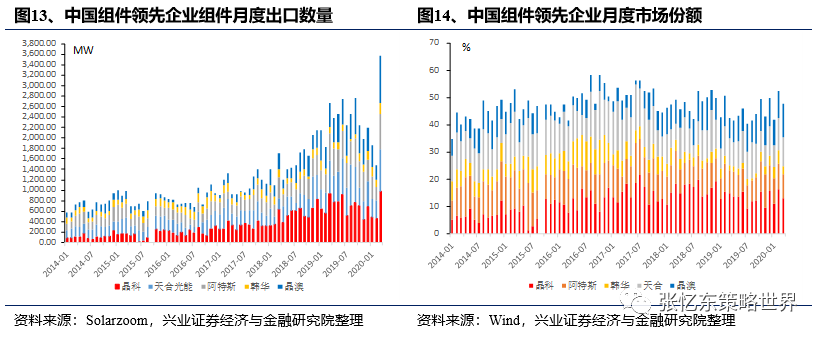

组件出口有望在二季度末之前恢复。尽管2020年2月光伏组件出货受到一定物流影响,但3月在卫生事件明显好转的情况下创下了历史组件出口量的新高,2020年Q1中国组件出口量达14.76GW,与去年同期基本持平。二季度开始,在海外卫生事件影响下,诸多订单执行周期拉长,部分三季度以后的执行新订单暂时被搁置,预计组件出口下滑明显。但随着一些国家逐渐开始复工和执行开放措施,组件出口量有望在6月末之前得到恢复。

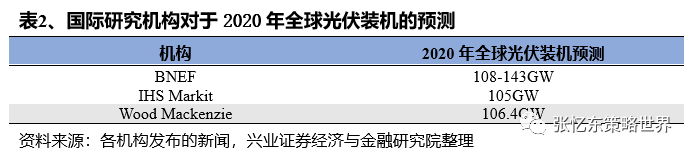

在全球公共卫生事件影响下,各主要研究机构下调了2020年全球光伏装机的预测,将较为悲观情况下的预测下调至105-110GW附近,且这些机构也认为2020年可能是自上世纪80年代以来第一次出现全球光伏新增装机下滑的年份。

光伏中长期需求增长逻辑不变。从IEA测算的2019年各国光伏发电理论渗透率来看,世界平均值仅为3.0%,欧盟达到了4.9%,诸多新兴市场的渗透率仍然较低,中长期仍有较大发展空间。从历史累计装机数据来看,2010年以来传统光伏装机大国,如日本、德国的新增装机容量全球占比在逐步下降,而美国、印度和其他新兴市场占比在快速上升。BNEF统计2019年有16个新增装机量超过1GW的市场,也预计2020年全球有22个市场在新增装机超过1GW,光伏需求不再依赖于少数几个大型市场的趋势在未来越来越明显。

2、国内项目饱满,支撑未来一年以上的需求

2020年国内预计新增光伏装机45GW以上,Q2开始启动,Q4迎来建设高峰。竞价和户用项目:Q2国内项目复工明显,2019年结转的项目抢“630”并网。此外,2020年竞价项目和户用项目年内建设时间充足,兑现度较大。

平价项目:2019年5月,国家能源局批复的第一批14.78GW的平价光伏项目中,约4.47GW计划在2019年底前并网,仍然约有10GW的项目余量。近日,青海、陕西、湖南和辽宁等省份也陆续公布了2020年的光伏平价项目名单,预计最终全国平价项目批复量将超过去年,这些项目也将明显支撑2020-2021年国内的需求。

3、短期产业链价格仍然较弱,电池片触底反弹

3月中下旬以来,光伏产业链价格快速下滑。

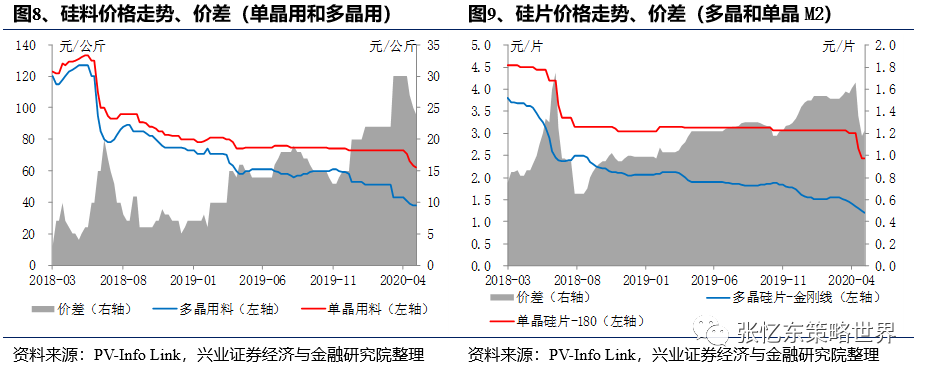

硅料:硅料价格连续5周创历史新低,最新一周单晶致密料均价下滑至6.13万元/吨,单晶用料连续4周跌幅在3-5%,最近一周跌幅收窄。目前硅料价格已经跌至除几家大厂之外产能的现金成本以下,随着部分多晶硅一线大厂已开始逐步进入检修状态,供应压力略有缓解,未来继续降价空间不大。

硅片:过去一月在隆基主导了单晶硅片的降价,隆基158.75和166规格的单晶硅片执行了三次价格下调,分别下降14.7%和14.4%,未来如果需求持续平淡而新增硅片产能继续投放,硅片价格仍有下调空间,但龙头厂商的控价能力较强。

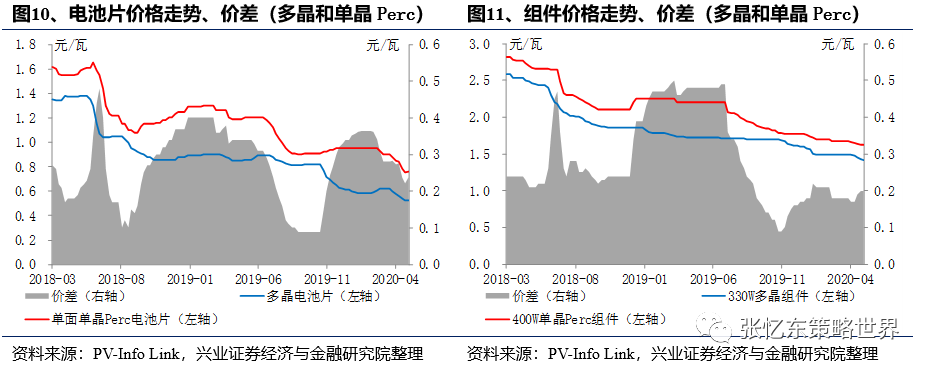

电池片:3月下旬至今,单晶PERC电池片价格跌幅达到17%,当前价格已经触及大多数厂商成本线,电池片开工率也在下滑,在国内需求启动的背景下,最新一周电池片价格触底反弹,未来预计会随着上游硅片价格变化而变化。

组件:短期现货价格下滑幅度小于其他环节,预计会缓慢传导上游价格的下降。

4、硅料环节:已进入存量博弈,优质产能未来将持续稳定盈利,需求恢复后供需将重新走向偏紧

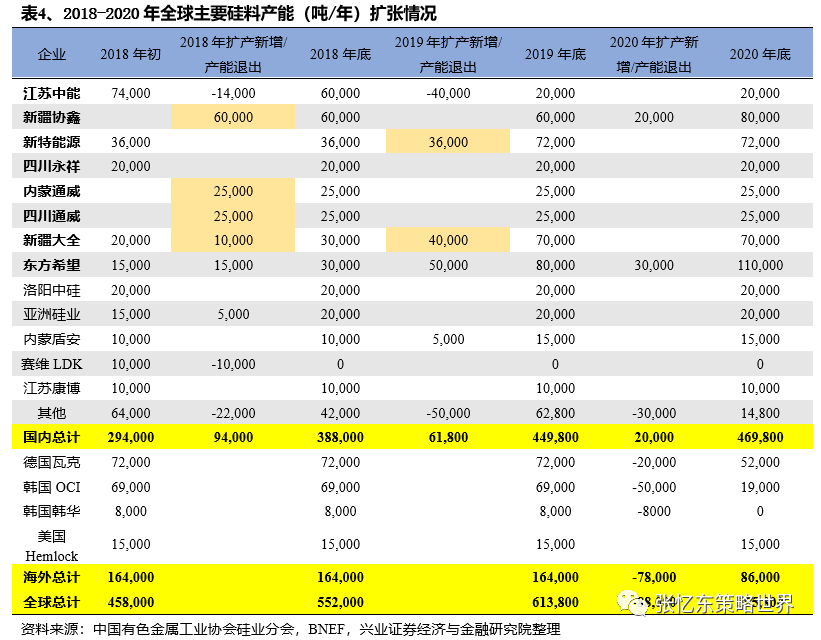

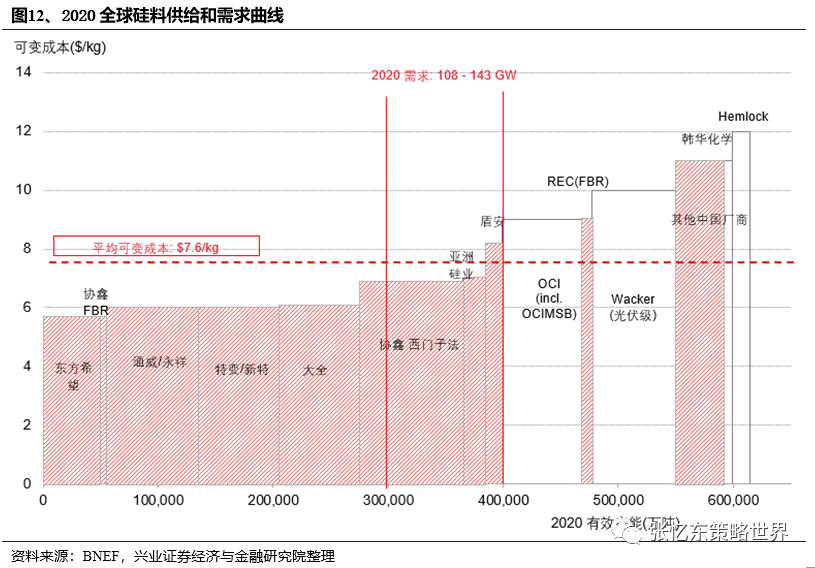

硅料环节已进入存量博弈。近两年硅料行业中投产了较多的新产能,这些主要是2017年行业需求高峰时期各企业做出的投产计划,大多来自协鑫、通威、新特、大全等较为领先的硅料生产商。在当前需求低迷的情况下,行业已经进入新产能的博弈状态。从目前行业的产能规划来看,这一轮新增产能的投放已经基本完成,在2021年底前基本没有新的产能继续投放。

行业格局已经较为稳定,成本继续下降空间不大。未来行业将主要由在通威、大全、协鑫、新特和东方希望这几家厂商的优质产能供应,但由于硅料生产工艺上已经稳定,且未来难有新的低电价资源,成本继续下降空间不大,优质产能将持续稳定盈利。

此轮需求下滑将加速落后产能退出,需求恢复后硅料行业供需将重新走向偏紧。根据韩国硅料厂商OCI 和德国厂商瓦克的2019Q4业绩报告,OCI对其韩国硅料工厂计提7505亿韩元(约44亿人民币)的减值,德国厂商瓦克也计提了7.6亿欧元(约57亿人民币)的减值,均是考虑到受到中国硅料厂商的竞争压力下两者的产能不再具有竞争力。据了解, OCI从2019年下半年开始的开工率已经不高,当前已经处于很低开工率的状态,根据韩国媒体报道OCI和韩华正在考虑退出光伏级硅料市场。我们判断,海外厂商在未来1-2年内有望基本退出硅料行业,而过去一段时间从海外进口硅料的量大约占到中国需求的25%-30%。另外,国内的一些老旧产能在价格和产品品质的压力下,退出市场也是大势所趋。

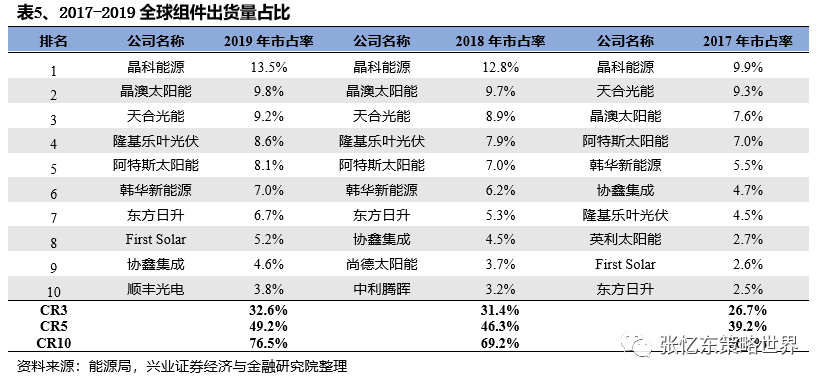

5、组件环节:品牌效应和全球布局将持续提升行业集中度

根据最新的行业数据统计,2019年末国内光伏组件产能大约达到182GW,前十大企业合计占比约为56%,行业产能的集中度低,但越来越明显的趋势是组件的出货集中度在持续提升,领先企业凭借自身的品牌效应和良好的全球市场布局持续提升市占率。

拥有高质量高效率的领先组件产品的公司将拥有品牌效应和产品溢价,并凭借既有的销售渠道,维持出货量的增长。领先的组件公司拥有丰富的产品线,其中的明星产品在全球都有较强的吸引力,即便是在需求较弱的情况下明星产品也供不应求。未来行业中,领先的组件公司也将越来越拥有品牌效应和产品溢价,良好的渠道布局也将继续促进出货量的增长。

6、光伏玻璃:短期供过于求,2020H2价格有修复空间,中长期关注行业格局

光伏玻璃短期供过于求,2020H2价格有修复空间。2020年4月第一周,3.2mm光伏玻璃价格从29元/平米下跌10.3%至26元/平米,5月开始,行业继续下调玻璃价格至24元/平米。我们测算2020年全年光伏玻璃实际新增产量相比2019年提升16%左右,短期玻璃价格的下调反映了供过于求的现状。展望2020H2,需求端随着海外公共卫生事件逐步得到控制和国内需求环比上半年明显增加,而供给端玻璃新增产能实际贡献的时期更多在2020Q4及之后时间,我们测算2020H2 光伏玻璃实际新增产量相比2020H1环比只增加7%左右,可能显著小于需求的增长,光伏玻璃价格有回升空间。

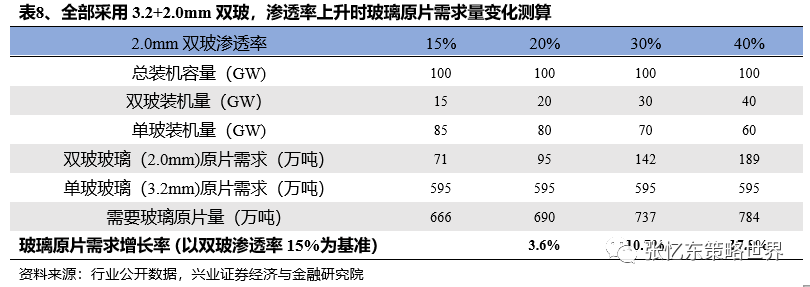

3.2+2.0mm双玻渗透率快速提升中。从行业信息反馈得知,2.0mm双玻渗透率在快速提升中,2020Q1出货占比已经超过20%,年底有望提升至30%。在当前市场对于高效产品的需求强劲,玻璃供给相对宽松和玻璃价格也已经有所降低的情况下,双玻渗透率的提升趋势明显,3.2+2.0mm双玻玻璃已经成为主流。

行业双寡头格局已经成型,中长期关注行业格局。目前领先的两大企业的产能和成本优势已经稳固,我们预计这两大企业在2020年末光伏玻璃行业的市占率将超过60%,双寡头格局已经成型,未来两大企业规模和成本优势很难被超越。同时最近一年来,行业中的中小企业对玻璃行业的未来发展也较为看好,规划了十分饱满的扩产计划,但最终建设情况也有待观察。国内新产线普遍选择了安徽和广西,厂址布局集中度迅速提升。

7、总结与投资建议:把握短期需求边际好转和中长期行业发展趋势带来的机遇

在海外新增装机需求有望自二季度末前开始好转和国内项目饱满的情况下,我们建议把握短期需求边际好转和中长期行业发展趋势带来的机遇,重点关注:

(1)硅料环节:已进入存量博弈,优质产能未来将持续稳定盈利,需求恢复后供需将重新走向偏紧。从目前行业的产能规划来看,这一轮新增产能的投放已经基本完成,在2021年底前基本没有新的产能继续投放。行业格局已经较为稳定,成本继续下降空间不大。此轮需求下滑将加速落后产能退出,需求恢复后硅料行业供需将重新走向偏紧。推荐领先硅料生产商大全新能源。

(2)组件环节:拥有高质量高效率的领先组件产品的公司将拥有品牌效应和产品溢价,并凭借既有的销售渠道,维持出货量的增长。领先的组件公司拥有丰富的产品线,其中的明星产品在全球都有较强的吸引力,即便是在需求较弱的情况下明星产品也供不应求。未来行业中,领先的组件公司也将越来越拥有品牌效应和产品溢价,良好的渠道布局也将继续促进出货量的增长。推荐领先一体化组件企业晶科能源。

(3)光伏玻璃:短期供过于求,2020H2价格有修复空间,中长期关注行业格局。我们测算2020年全年光伏玻璃实际新增产量相比2019年提升16%左右,短期玻璃价格的下调反映了供过于求的现状。但2020H2 光伏玻璃实际新增产量相比2020H1环比只增加7%左右,可能显著小于需求的增长,光伏玻璃价格有回升空间。目前领先的两大企业的产能和成本优势已经稳固,同时最近一年来,行业中的中小企业对玻璃行业的未来发展也较为看好,规划了十分饱满的扩产计划,但最终建设情况也有待观察。推荐光伏玻璃双寡头信义光能和福莱特玻璃。

大全新能源成本优势领先,稳固行业地位

公司4A项目满产后成本下降指引再超预期。大全对4A项目满产后的产能为7万吨,全成本指引为6.0-6.1美元/千克,成本指引较2019Q3业绩后给出的6.5美元/千克有进一步的下降,公司目前的产能和成本均有望持续位于行业第一梯队。

公司对于后续扩产暂时没有明确计划。公司仍然将4A项目的优化作为当前主要任务,认为4B项目的扩产最早也要到2020H2才会考虑。随着盈利水平的好转,公司也不排除未来的股份回购计划。

我们的观点:我们认为在未来1年以上的时期内,硅料在光伏产业链中的格局较为优异,主要是由于这一轮硅料的产能扩张周期已经基本完成。大全新能源也将受益于高质量硅料在下游单晶扩产浪潮中的强劲需求,随着其4A项目满产,有望带来盈利与估值的双修复。我们维持公司的盈利预测,预计2020-2022年公司收入分别达到700,728和818百万美元,归母净利润实现145、160和175百万美元,维持“审慎增持”评级,维持目标价为77.5美元。

风险提升:国内光伏需求不及预期;海外光伏景气度回落;公司生产出现事故。

晶科能源领先一体化组件企业,市占率不断提升

2019Q1毛利率指引乐观。公司2019Q4实现毛利率18.2%,剔除退税影响为18.1%,略低于Q3业绩后18.5-20.5%的指引,主要是因为环比来看,(1)由于中国区组件销售增加,综合ASP有下降;(2)一体化产品出货量提升,但占比由于总出货量明显增加而环比下降;(3)收入中有部分低毛利率的硅片等的销售。对于2020Q1,公司对毛利率的指引较为乐观,认为可以实现19.0-21.0%,主要因为这部分订单基本为海外销售ASP较高,也有一体化生产比例的提升的贡献。

2020年公司订单锁定较好,计划出货18-20GW组件。公司2020年全年计划出货18-20GW的组件,其中目前已经锁定了65%左右的明确订单。虽然部分订单的执行受到当前全球公共卫生事件的影响,整体的已签订单仍然在持续执行过程中。

我们的观点:我们认为,2020年晶科仍将继续受益于一体化高效产品占比提升带来的利润改善和优异的全球市场布局带来的订单的确定性。我们维持公司的盈利预测,预计公司2020-2022年的收入分别为368.0,421.9和488.5亿元,股东净利润分别为16.2,17.7和19.7亿元。我们维持公司的“审慎增持”评级,维持目标价25.46美元。

风险提升:全球光伏需求不及预期,成本下降不及预期。

信义光能规模、成本优势领先,新产能投放有所推迟

公司新产能投放有所推迟。公司原计划于今年每个季度投产一条1000吨光伏玻璃产线计划受到了近期国内复工推迟的影响,目前各产线投产时间分别向后推迟一个季度。受到新产能投放推迟的影响,公司2020年预期有效熔化量同比增长26.1%,较之前指引的42.1%的增长有所下调。

公司电站业务2020年预计增加装机量。2019年受到国内政策下发的推后,公司最终完成了130MW的新增装机规模。2020年,公司预计在当前在手470MW平价项目和即将申报的竞价有补贴项目情况下,新增600MW左右的光伏装机,这些项目也将不再受补贴拖欠的影响。

我们的观点:信义光能(968.HK)背靠母公司信义玻璃(868.HK),通过电站业务的分拆上市实现财务状况的明显优化,公司经历多轮周期后依然稳固行业领先地位,较同行业其他企业的竞争优势明显。我们维持公司盈利预测,预计公司2020-2022年收入分别为11,429,13,691和15,777百万港元,归母净利润分别为3,173、3,523和3,905百万港元,维持“买入”评级,维持目标价为6.41港元。

风险提示:国内光伏装机低于市场预期;海外需求不及预期;产能扩张不及预期。

福莱特玻璃行业地位稳固,越南产线投产推迟

公司越南产线投产日期推迟。受全球公共卫生事件的影响,公司在越南产线的建设进度受到了影响,原计划于2020H1投产的1期产线预计将推迟至下半年投产,2期产线的投产日期也将推后。我们暂时维持公司越南2条1,000吨/日的产线均于2020年内投产的预测,但预计这两条产线对2020年有效产量的实际贡献较小。

A股可转债发行获得证监会发审委员通过。2019年1月9日,公司公告其A股可转债发行获得证监会发审委员通过。根据此前发布的可转债方案,公司计划募集不超过14.5亿元,计划将募集资金投入凤阳的年产75万吨光伏组件盖板玻璃项目(计划投资17.5亿元)。根据可转债获得最终批文的节奏,预计公司近期有望完成可转债的发行,为公司2021年凤阳新增两条1,200吨/日的光伏玻璃产线的建设带来良好资金保障。

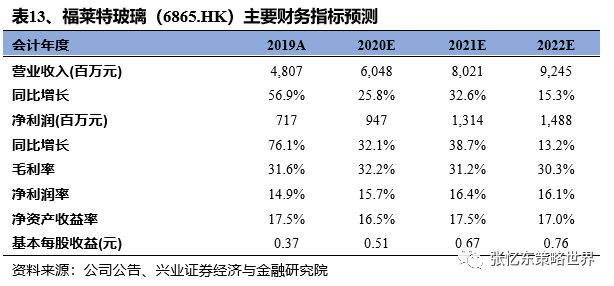

我们的观点:福莱特玻璃是稳居全球光伏玻璃市场份额第二的企业,随着产能扩张,预计未来继续实现市占率的提升。我们维持公司的盈利预测,预计公司2020-2022年的收入分别为6,048、8,021和9,245百万元,归母净利润分别为947、1,314和1,488百万元,维持“买入”评级,维持目标价为5.96港元。

风险提示:国内光伏需求不及预期;海外光伏景气度回落;产能建设慢于预期;

8、风险提示:

1、国内光伏需求不及预期;2、海外光伏需求恢复缓慢;3、行业价格战持续。

(编辑:李国坚)