从正式递表到现在不足一个月时间,金山云(KC.US)已敲定上市估值,市值或在34-38亿美元,市销率(PS)6.1-6.8倍。

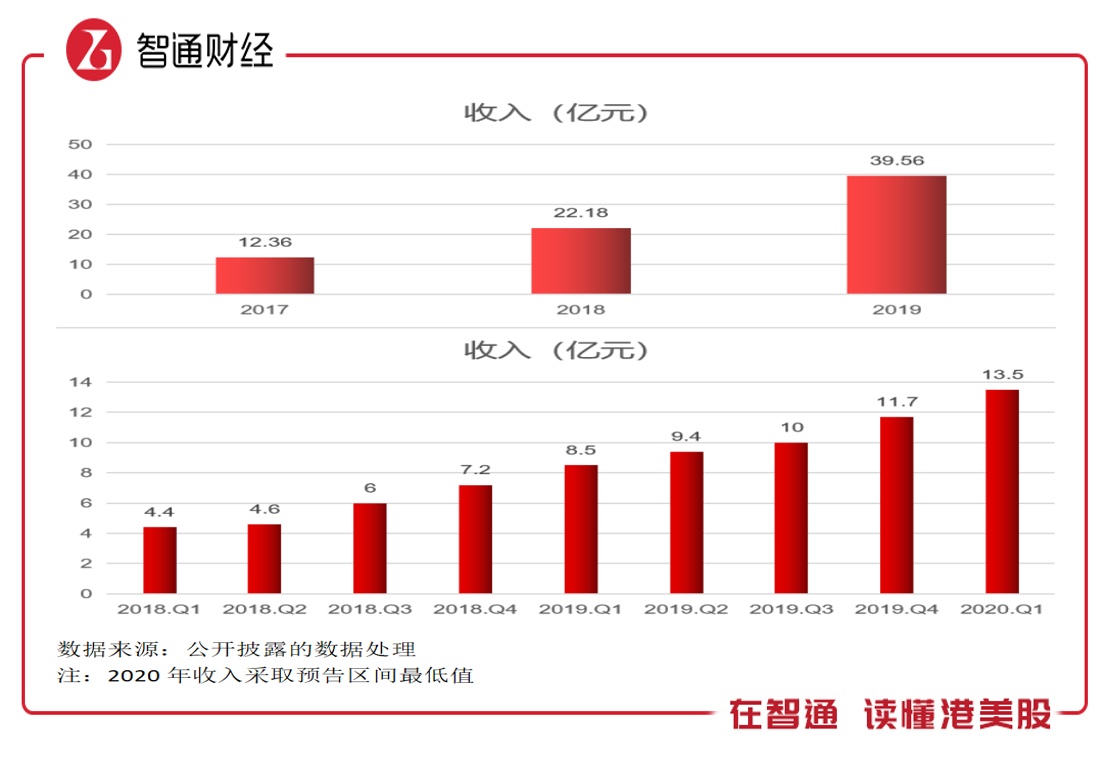

智通财经APP了解到,金山云近日更新招股书,增加了2020年Q1业绩预期以及发行份额,Q1收入预计为13.5亿元至14亿元,同比增长59.6%-65.5%,预计一季度毛利不低于6210万元,此外,该公司将发行2500万份ADS,每ADS代表15股普通股,IPO发行价格区间为每ADS 16-18美元。

金山软件(03888)也随之发布公告,称根据现有价格范围,紧随金山云发售完成后,金山云的市值将介乎约34-38亿美元,而该公司和小米(01810)有意购买金山云发售中发售的最多分别为2500万美元及5000万美元的ADS。金山云是金山软件非常重要的一块业务,此次分拆上市后,金山软件将丧失对金山云控制权。

根据第三方数据,金山云是目前国内最大的独立云服务提供商,同时也是中国第三大互联网云服务提供商。

持续高成长

智通财经APP了解到,金山云创立于2012年,提供的产品及服务包括数据库、大数据、云安全、专有云、人工智能以及企业服务等领域,业务范围遍及全球多个国家和地区。目前该公司收入构成主要分为两块,分别是公有云服务以及企业云服务,其中公有云服务为收入核心。

金山云在被分拆上市前是金山软件的最大的业务板块,贡献了近五成的收入,也是金山软件业绩增长的核心驱动力,从近三年看,金山云的收入复合增长率达78.9%,从季度看,业绩持续创下新高。2020年Q1,该公司预计收入区间最低值为13.5亿元,同比及环比增长分别为58.8%和15.4%。

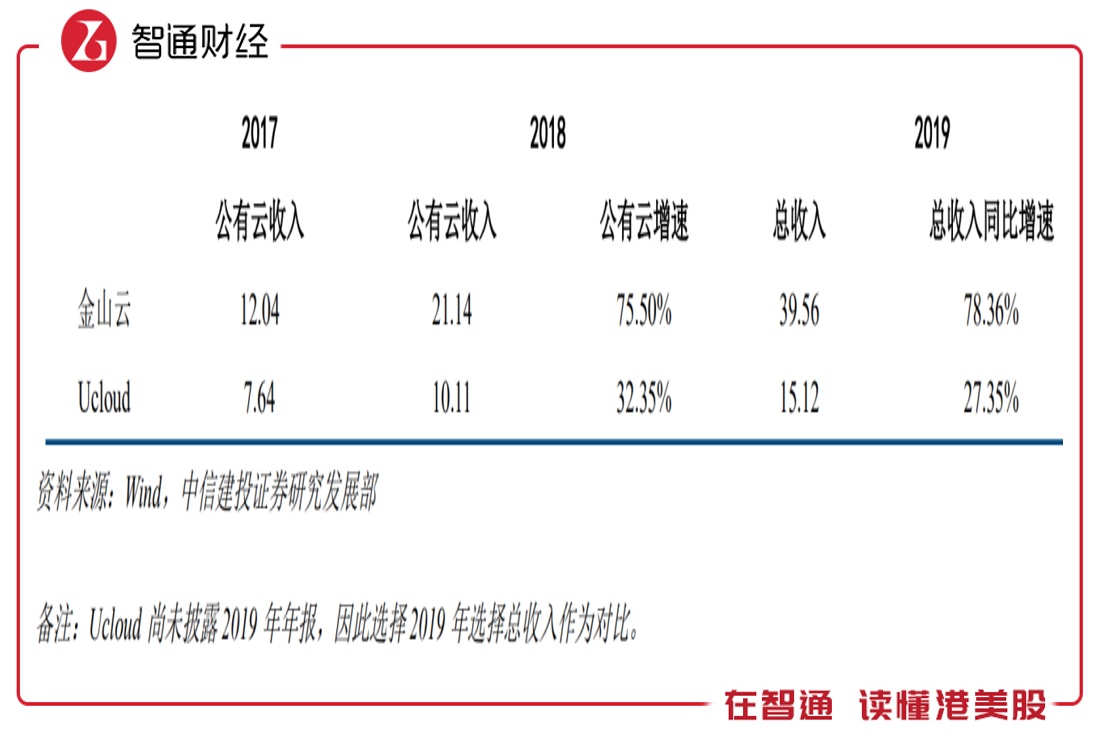

金山云的核心收入为公有云服务,2017-2019年,公有云服务收入贡献分别为97.3%、95.1%及87.4%,近三年收入复合增长率为69.6%。该公司企业云服务目前收入贡献不大,但成长很快,近三年业务收入复合增长率为464.3%,收入贡献从2017年的1.2%提升至2019年的12.3%。

该公司客户集中度比较高,营收主要来自少数高级客户,往年高级客户贡献了超过九成收益,2019年贡献97.4%。2019年,公有云服务的高级客户有175个,较2017年增加63个,企业云服务的高级客户数量67个,较2017年增加65个。在高级客户中,往年前三大客户收入占比均超过五成,2019年为57%,最大客户收入贡献31%。

从细节上可以发现,该公司对关联方客户的依赖度不断降低。小米曾是该公司的最大客户,但收入贡献持续下降,2019年为14%(第二客户),较2017年下降了13个百分点。此外,金山集团和猎豹集团均和金山云有关联关系,连同小米,2019年合共关联收入占比19.36%,较2017年下降12.64个百分点。

实际上,金山云积极拓宽客户来源,实现业务多领域覆盖,比如在云游戏领域,主要客户包括金山软件旗下西山居、巨人网络、完美世界和掌趣科技等,在视频云领域,主要客户包括字节跳动、爱奇艺和 B 站等,在金融服务领域,主要客户包括建设银行和华泰证券等。丰富客户来源,有利于降低其客户依赖度。

值得注意的是,金山云作为云服务行业头部提供商,业绩成长速度要快于行业,在产品及服务上,也比同行具有优势。以Ucloud为例,同样核心收入来源于公有云服务,金山云于国内的可用 CDN节点数要丰富的多,数据上看,Ucloud可用 CDN节点数超过 500个,而金山云国内CDN节点数就达到了1000多个。

费用率改善

虽然金山云成长速度较快,行业地位也在持续提升,但目前仍未能实现盈利,这也是金山软件单独将其分拆上市的核心原因。

不过金山云于2019年盈利状况出现了转折点,经调整的毛利润首次转正,实现0.4%的毛利率,2020年Q1该公司预计实现毛利不低于6210万元,以预计收入区间最低值算,毛利率将为4.6%。该公司经调整的净亏损率也逐年缩窄,2019年为24.2%,较2017年缩窄了28.7个百分点。

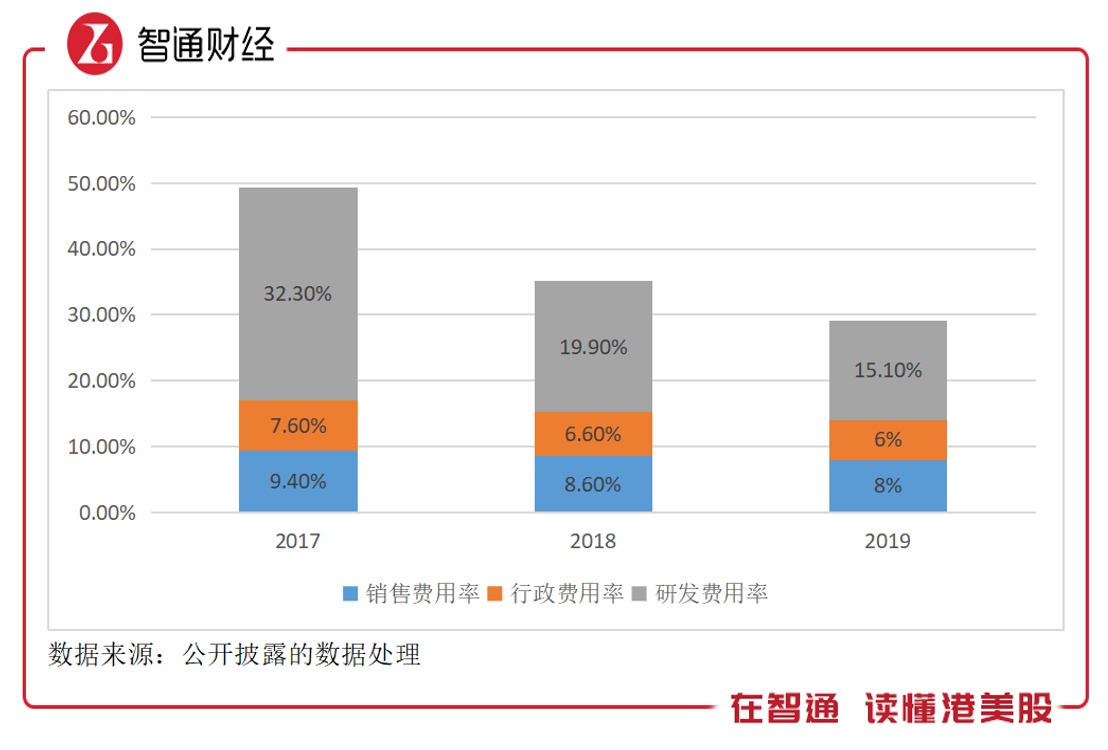

该公司的三大运营费用,即销售费用率、行政费用率及研发费用率均处于下降趋势,核心费用为研发费用率,2019年为15.1%,较2017年下降了17.2个百分点,三项费用率合计为29.1%,较2017年下降了20.2个百分点。该公司目前客户集中度较高,且具有一定的稳定性,在规模效益下,销售及行政费用率仍有进一步下降的空间。

从短期来看,金山云还是要先做大规模,平衡成长和盈利,目前毛利润已经浮盈,毛利率长期会回归行业水平,但考虑规模扩张,短期仍会低于行业水平。亏损率或仍要控制并维持在10-20%区间,主要为研发费用仍持续投入,而客户寻求多元化或加大销售费用支出,预计短期销售及行政费增长趋于收入增长水平。

实际上,金山软件分拆金山云上市,主要考虑两点:一是减负,二是使报表变得好看,减负主要是金山云有更多的外部资金进场,共同承担项目亏损,同时也共同出资推动项目成长,报表变得好看主要为项目不再并表,或按联营或合营计入利润表。而金山云独立上市,主要是获得发展资金。

估值较吸引

近期以来,美国方面对中概股并不友好,主要为中概股频出“雷声”,比如瑞幸咖啡(LK.US)以及跟谁学(GSX.US)事件,在这种情况下,金山云登陆美股是否会影响其估值水平呢?

不管是美股,还是港股及A股,都是融资的场所,不一样的是美股更加国际化,投资者区域分布更全球化,在国际影响力方面较大些。在公平的交易市场里,只要是优质的公司,投资者都会追着买,根据相关报告,由于市场需求旺盛,金山云计划将发行价定在该价格区间的上半部分。

根据金山云的招股书,在上市募资所得款项净额中,拟将50%资金进一步投资于升级及扩展基建,25%资金进一步投资技术及产品开发,尤其是人工智能、大数据、云技术及物联网,15%资金拨资扩充生态系统及国际业务网络,剩下10%资金补充营运资金作一般公司用途。

金山云的估值并不贵,PS在6倍左右,考虑到该公司仍处于高成长阶段,若以50%的平滑复合成长,五年时间就可以实现PS<1倍,考虑到做大规模翻倍的情况,实际实现时间会更短,而规模做大后,若利润率10%,PE值将打至10倍以下。因此,从未来五年内高成长角度看,该公司上市估值并不高。

综上看来,金山云具有高成长性,2019年毛利润出现转正,盈利水平出现拐点,三项费用率逐年下降,在规模效应下,盈利水平有望持续改善,此外该公司上市估值较为吸引,投资者可重点关注。