本文转自微信公号“静观金融”,作者:广发宏观联席首席分析师 张静静

投资要点

美国ISM制造业PMI敏感度看似偏低。

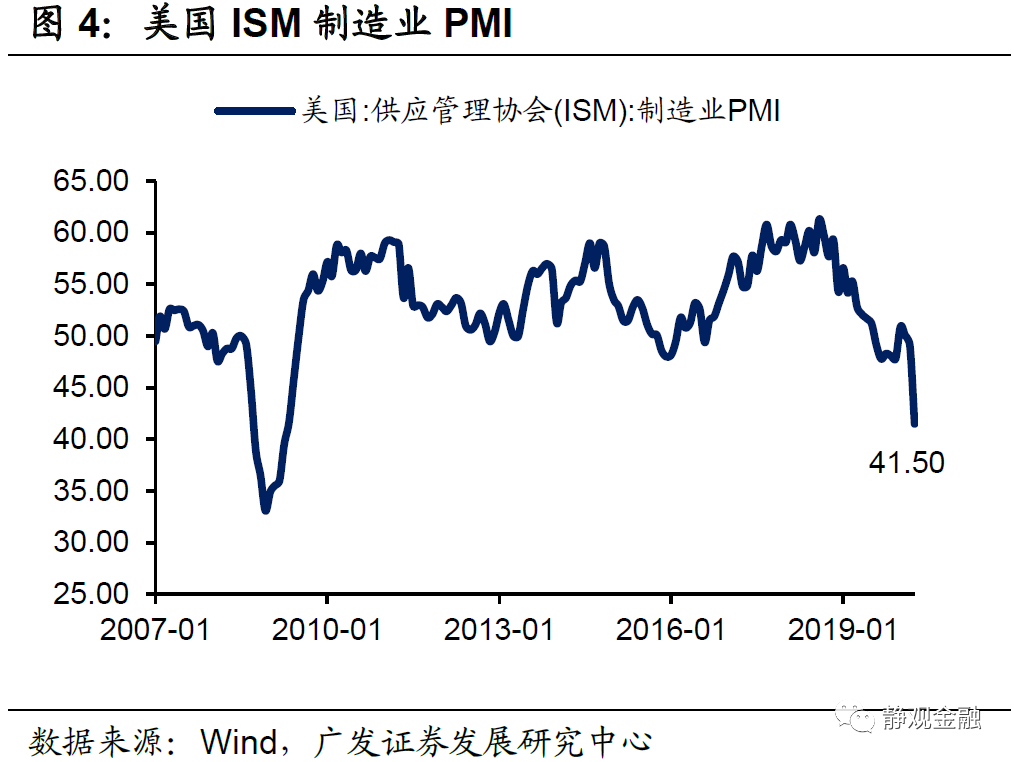

就业数据表明当前局势对美国乃至全球多数国家的经济冲击远超2008年金融危机。制造业PMI是高度敏感指标。在冲击下,2月中国制造业PMI创出有数据以来最低水平;4月欧元区制造业PMI也接近金融危机阶段的最低点。相比之下,尽管美国ISM制造业PMI连续两个月回落至41.5,但仍明显高于金融危机期间的低点33.1,看似与形成的冲击程度不符。

美国ISM制造业PMI的韧性与该指数构建方法有关。

各国制造业PMI中均包含供货时间分项,但该分项在中欧制造业PMI中是负贡献,在美国ISM制造业PMI中则为正贡献。也就是说,供货商交付时间变长对中欧制造业PMI形成掣肘,但对美国ISM制造业PMI形成拉动。指数构建差异对各国制造业PMI走势的影响在需求主导阶段并不明显,只有在这类供给约束因素出现时才会被放大。这一反差导致美国制造业PMI看似格外坚挺。若将该分项剔除,美国4月制造业PMI会降至33.0,接近2008年12月低点29.4。

四因子模型显示美股重现超涨信号。

我们曾在多份报告中介绍过美股四因子模型:美国ISM制造业PMI(代表美国经济)、摩根大通全球制造业PMI(代表全球或者说非美经济)、2年期美债收益率(代表无风险利率)、经济政策不确定性指数(EPU)(代表美股风险溢价)。该模型可用于评估美股是否存在超涨或者超调。每当标普500指数向上偏离模型结果的幅度超过5%的时候,美股的调整风险就比较大;每当标普500指数向下偏离模型结果的幅度达到5%的时候,美股止跌回升或者延续涨势的概率就比较高。3-4月美国经济政策不确定性指数(EPU)分别攀升至382与557,2019年该指标均值仅为109;同期美国及全球制造业PMI呈现回落态势。但标普500指数在流动性宽松的单一因素支撑下于3月24日后出现了历时一个多月、涨幅超30%的反弹。截至4月底美股再次出现超涨信号。若考虑美国ISM制造业PMI的构建方式“瑕疵”,美股的超涨迹象或更为显著。

市场的核心矛盾或将再次向经济基本面切换,5月美股调整风险上升。

近期尾部风险正在逐渐暴露。此外,当前局势加大了美国财政及债务压力,防止双赤字降低贸易逆差或将成为结束后美国的重要经济政策。换言之,当前局势结束后美国有可能再次推动贸易保护政策。另一方面,市场有效运转后美联储投放流动性的力度在边际减弱。往后看,预计市场核心矛盾或再次由流动性宽松向经济基本面回摆。加上美股存在明显的超涨迹象,5月重现调整的概率极高。

正文

一、为何美国制造业PMI降幅如此温和?

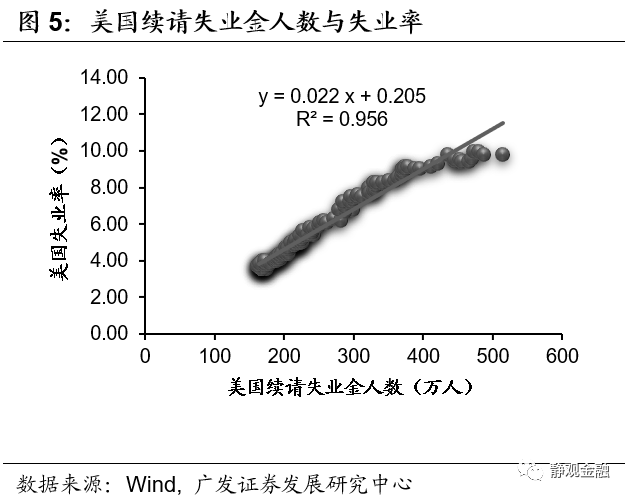

3月21日当周至4月25日当周美国初请失业金人数累计3031万人。结合续请失业金人数评估,当前局势对美国经济的影响始于3月下旬并在4月呈现出极大冲击。我们在报告《衰退还是危机:实质差异及历史比较》中指出,当临时失业人数达到1000万人时,美国失业率将达到16%;且只要失业率攀升至10%,Q2美国实际GDP环比折年率就会出现两位数的负增长。上周四议息会议上,美联储主席鲍威尔也提到4月美国失业率极有可能为两位数[1]。就业数据表明当前局势对美国乃至全球多数国家的经济冲击远超2008年金融危机。

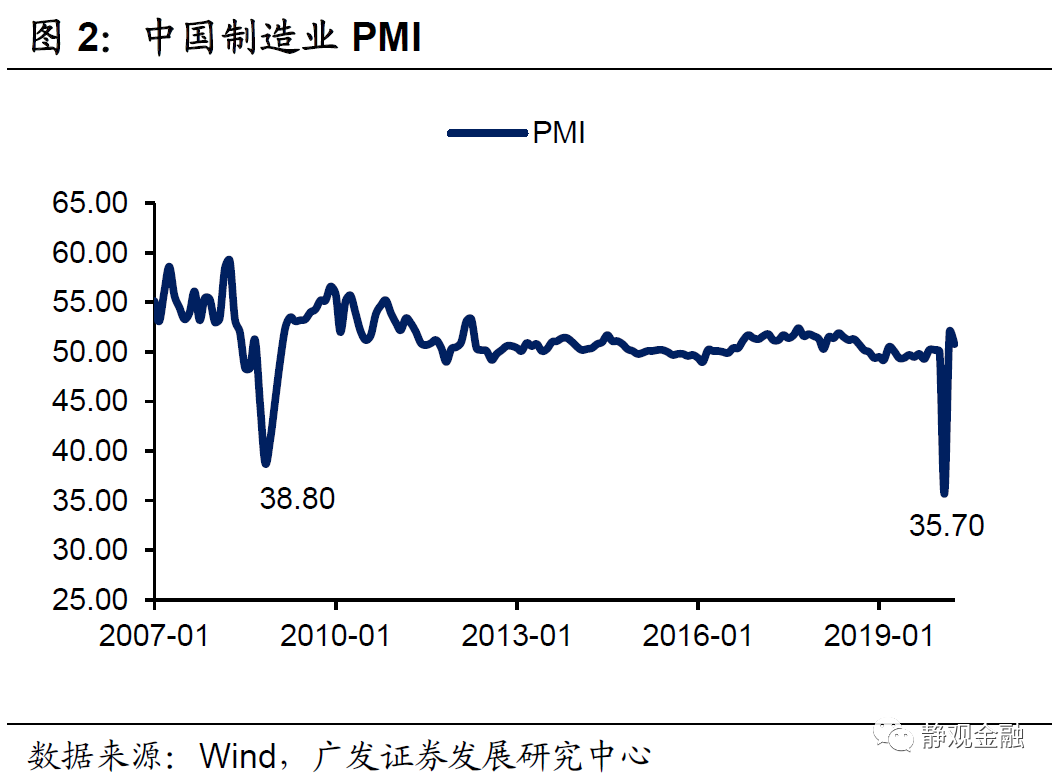

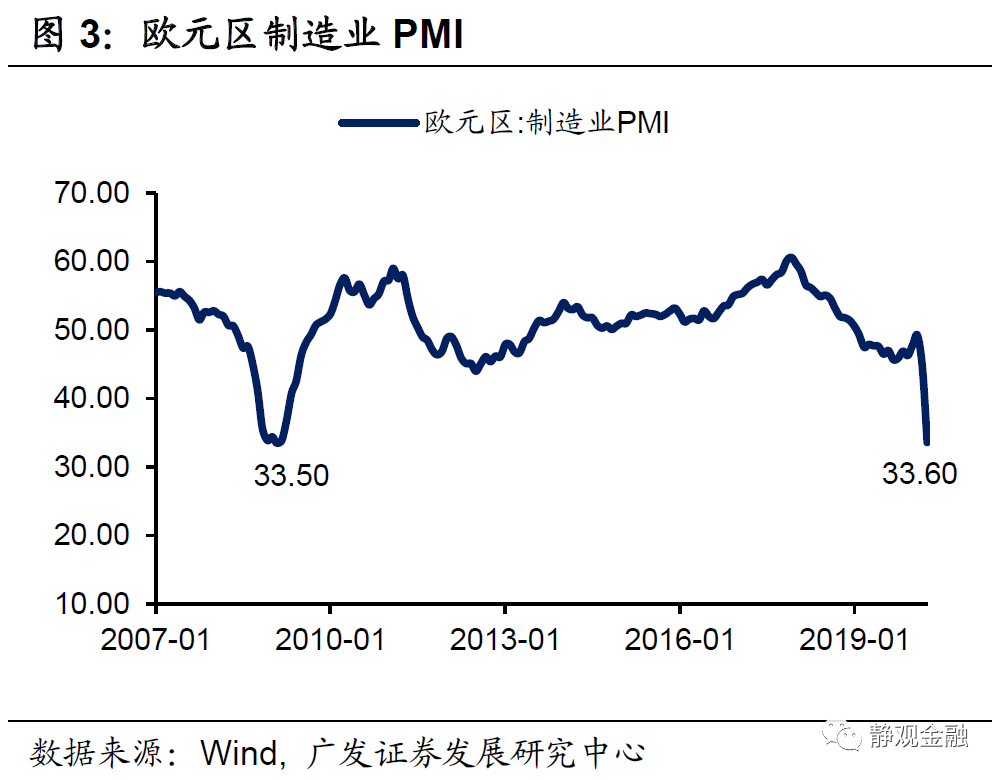

制造业PMI是高度敏感指标。在冲击下,2月中国制造业PMI降至35.7,为2005年有数据以来最低水平;4月欧元区制造业PMI降至33.6,与金融危机阶段最低点33.5基本相当。相比之下,尽管美国ISM制造业PMI连续两个月回落至41.5,但仍明显高于金融危机期间的低点33.1,看似与形成的冲击程度不符。事实上,美国ISM制造业PMI的韧性与其指数构成有关。

美国ISM制造业PMI[2]是由ISM商业调查委员会依据全美超过300位采购和供货经理每月反馈的关于生产、新订单、新出口订单、进口、雇员、存货、价格、交货时间、供应商交货及时性等信息构建的,亦为环比指标。与其他各国制造业PMI类似,美国ISM制造业PMI指标中也包含五个指数:新订单指数,生产指数,雇员指数,供应送货指数以及存货指数。但与中欧制造业PMI相比,美国ISM制造业PMI有两点不同:第一,美国ISM制造业PMI是由其分项指标等权重构建,中欧则是不等权重拟合[3][4];第二,美国ISM制造业PMI中供应送货指数的含义是配送时间越长该指标数值越大,中欧制造业PMI则相反。

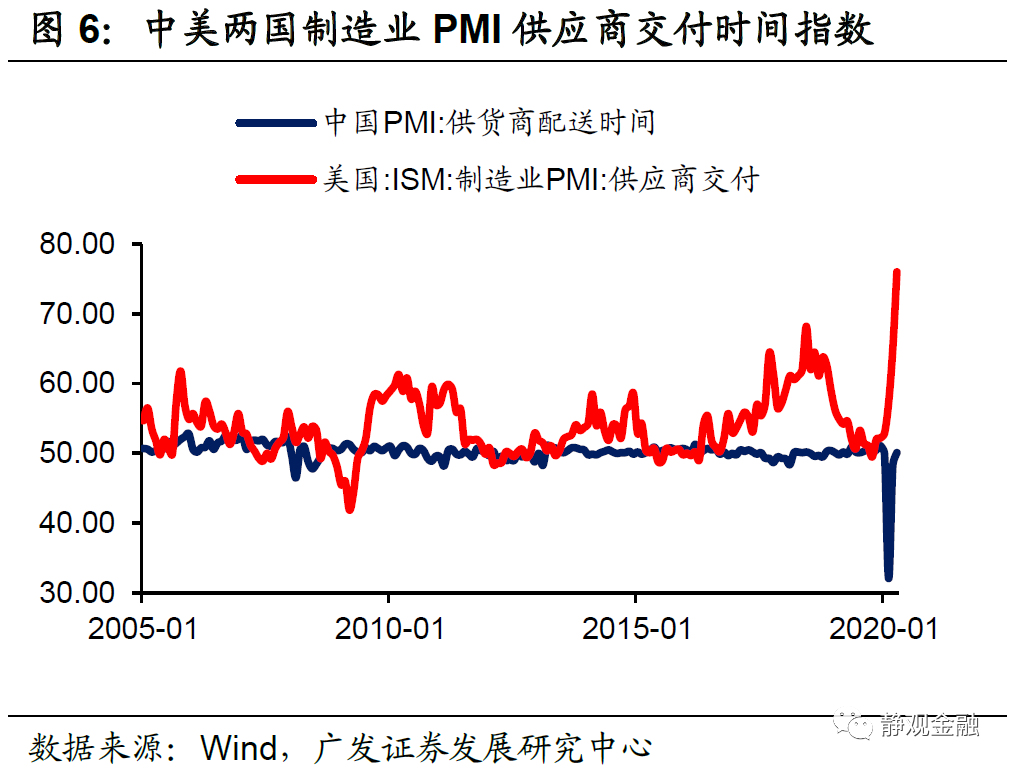

与历次经济衰退成因不同,当前局势对供给端的冲击显著强于需求端。理论上,会导致供应端交货时间变长,由图6可知,供应商交货时间越长,中国制造业PMI中供货商配送时间指数越小、但美国制造业PMI中的供货商交付指数越大。也就是说,供货时间在中欧制造业PMI中是负贡献分项,在美国制造业PMI中则是正贡献分项。

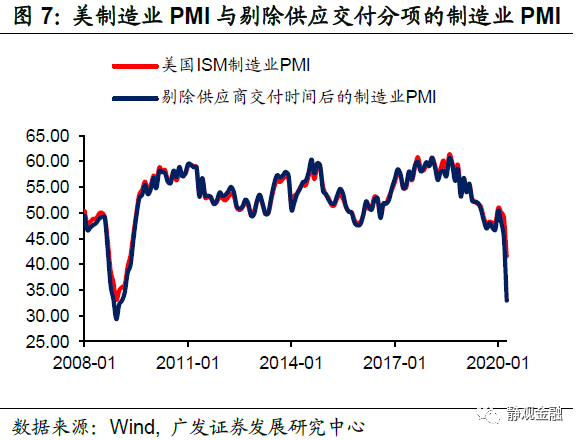

指数构建差异对各国制造业PMI走势的影响在需求主导阶段并不明显,只有在这类供给约束因素出现时才会被放大。也正是这一反差导致美国制造业PMI看似格外坚挺。但若将供货分项剔除,如图7所示美国4月制造业PMI会降至33.0,接近2008年12月低点29.4。

二、四因子模型显示美股重现超涨信号

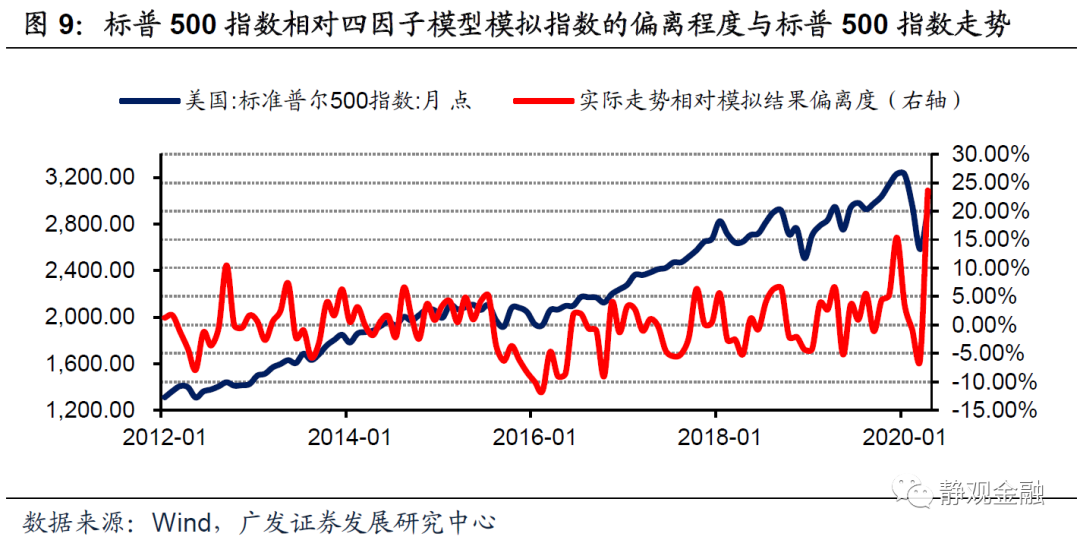

我们曾在多份报告中介绍过美股四因子模型。因子1:美国ISM制造业PMI(代表美国经济)、因子2:摩根大通全球制造业PMI(代表全球或者说非美经济)、因子3:2年期美债收益率(代表无风险利率)、因子4:经济政策不确定性指数(EPU)(代表美股风险溢价)。美股四因子模型可以用于评估美股是否存在超涨或者超调。每当标普500指数向上偏离模型结果的幅度超过5%的时候,美股的调整风险就比较大;每当标普500指数向下偏离模型结果的幅度达到5%的时候,美股止跌回升或者延续涨势的概率就比较高。

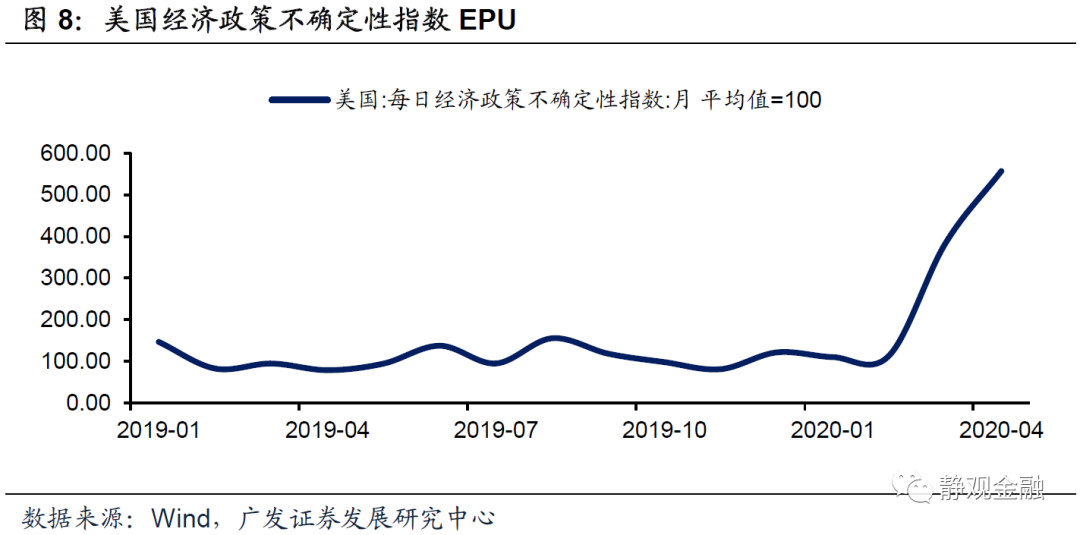

在冲击下美国制造业PMI、全球制造业PMI以及美国经济政策不确定性指数均转差,唯独无风险利率因子对美股存在支撑。3-4月美国经济政策不确定性指数(EPU)分别攀升至382与557,2019年该指标均值仅为109;加上此间美国及全球制造业PMI仍呈现回落态势,而标普500指数也于3月24日后出现了历时一个多月、涨幅超过30%的反弹。如图9所示,四因子模型显示截至4月底美股再次出现超涨信号。若考虑美国ISM制造业PMI的构建方式“瑕疵”,美股的超涨迹象或更为显著。

三、海外市场核心矛盾或再次向经济基本面切换

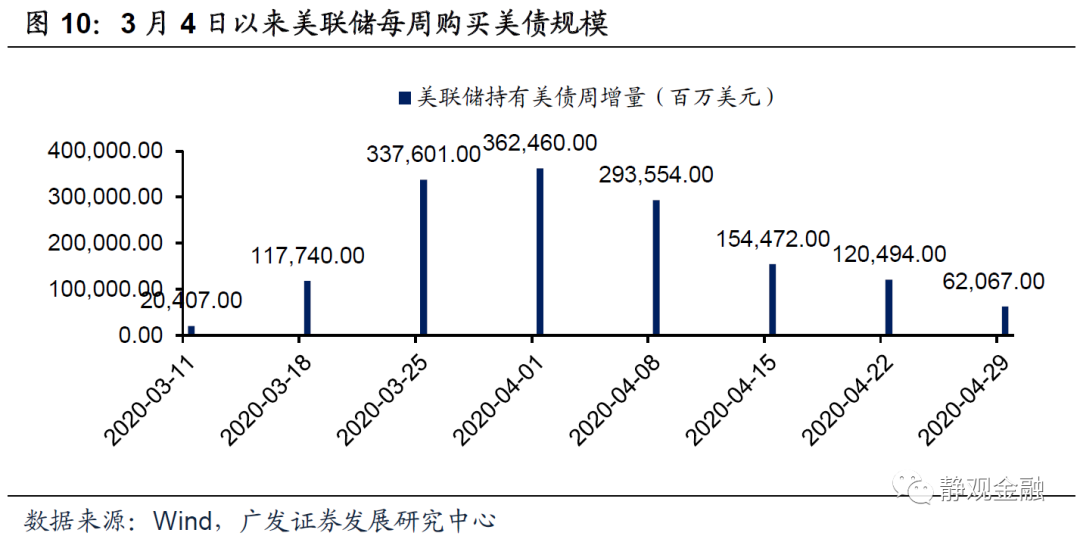

美联储4月议息会议上,主席鲍威尔强调美联储更关注市场运转状态,而非资产价格水平。3月中旬美联储承诺无限量QE以及实施私人部门信贷支持计划后市场流动性风险下降、各类资产运行趋于平稳,投资级及投机级企业债市值亦已恢复至之前水平。如图10所示,4月8日当周以来美联储购买美债规模已经逐周下降。表明一旦市场恢复有效运转,美联储货币政策也将逐步退出。

此外,近期当前局势尾部风险逐渐暴露:原油价格反复探底令产油国对外风险敞口继续加大;冲击下惠誉已将意大利评级下调至BBB-(仅高于垃圾级)[5]。我们在报告《或加速中美角色切换》中指出,加大了美国财政及债务压力,防止双赤字降低贸易逆差或将成为结束后美国的重要经济政策。换言之,结束后美国有可能再次推动贸易保护政策。另一方面,市场有效运转后美联储投放流动性的力度在边际减弱。往后看,预计市场核心矛盾或再次由流动性宽松向经济基本面回摆。加上美股存在明显的超涨迹象,5月重现调整的概率极高。

[1]https://www.federalreserve.gov/monetarypolicy/fomcpresconf20200429.htm

[2]https://www.instituteforsupplymanagement.org/index.cfm

[3]http://www.stats.gov.cn/tjsj/zxfb/202004/t20200430_1742574.html

[4]https://ihsmarkit.com/products/pmi.html

[5]http://finance.sina.com.cn/money/forex/forexinfo/2020-04-29/doc-iirczymi9046961.shtml

风险提示

(一)美联储货币政策超预期

(二)美国经济超预期

(三)美股走势超预期