本文来自天风证券。

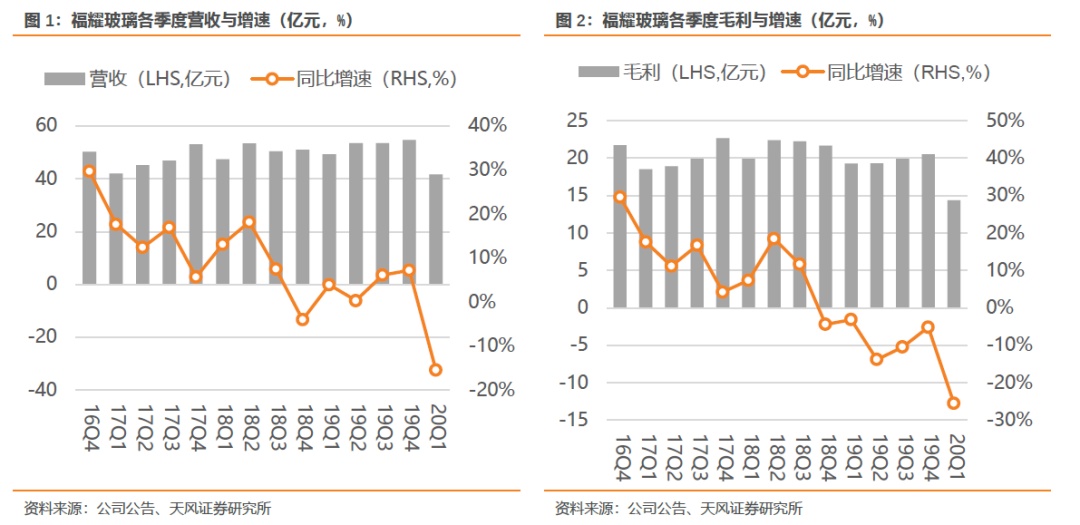

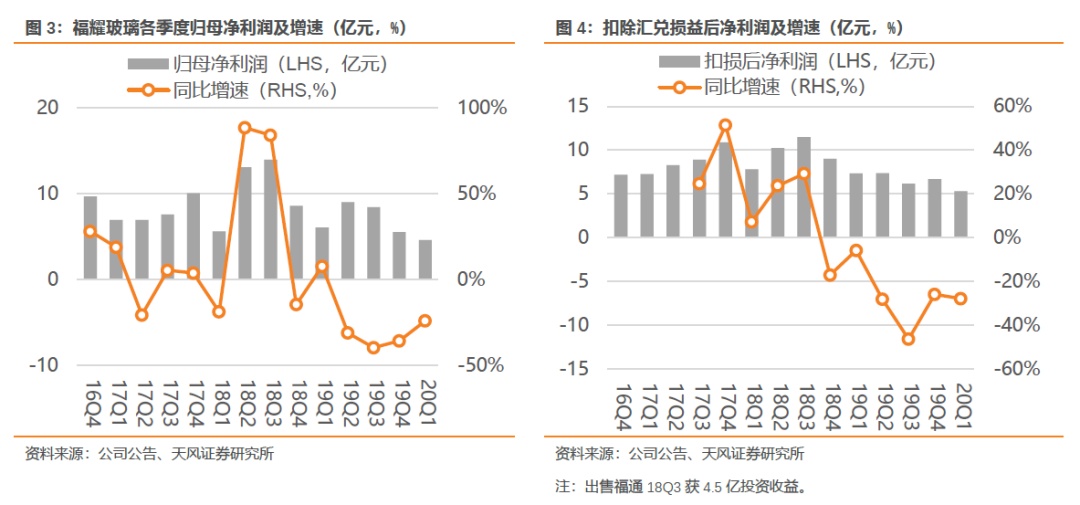

事件一:19年福耀玻璃(03606)实现营收211.04亿元,同比增长4.4%;归母净利润28.98亿元,同比下降29.7%;扣非归母净利润28.03亿元,同比下降19.2%。此外,公司拟每10股派7.5元。

事件二:20Q1公司实现营收41.70亿元,同比下降15.5%;归母净利润4.60亿元,同比下降24.1%;扣非归母净利润3.80亿元,同比下降26.4%。

点评

2019年经营性业绩小幅下滑,股息率约4%。2019年归母净利润大幅下降29.7%,若导致剔除非经营性因素,公司利润总额同比仅小幅下降7.5%。主要原因为:1)18年出售福通75%股份获6.64亿一次性投资收益;2)19年福耀伊利诺伊子公司支付诉讼赔偿0.39亿美元;3)FYSAM于19年整合期亏损0.38亿欧元;4)汇兑收益较18年减少1.23亿元;5)新增关税0.11亿美元。

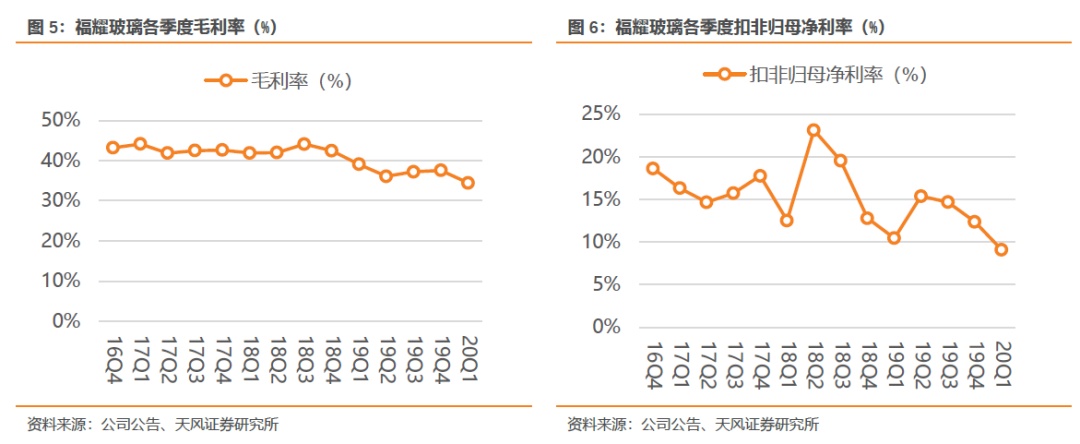

此外,公司19年毛利率同比减少5.0个百分点至36.5%,主要原因为:1)FYSAM处于整合期,毛利率为-22.77%,对合并毛利率影响3.40个百分点;2)由于行业不景气,汽车玻璃单件摊销费用提升,对合并毛利率影响1.30个百分点;3)外售浮法玻璃毛利率从18年的29.7%降至19年3.5%,对合并毛利率影响0.67个百分点。此外,公司每股拟派0.75元,股息率约4%。

受公共卫生事件影响,20Q1业绩承压。20Q1公司利润总额同比下降14.8%至6.2亿元,若剔除非经营性因素影响,公司利润总额同比下降22.3%。主要原因为:1)FYSAM整合期亏损1221.8万欧元,同比减少1.25亿元;2)汇兑收益较19Q1增加2.02亿元至0.72亿元。最终实现归母净利润4.60亿元,同比和环比分别下降24.1%和16.7%;扣非归母净利润3.80亿元,同比和环比分别下降26.4%和下降43.9%。

汽车玻璃有望量价齐升,SAM打开新成长空间。海外市场,我们预计随产能爬坡,北美工厂贡献利润有望持续提升。国内市场,在行业分化加剧,龙头加速扩产的背景下,福耀有望实现量价齐升:1)量:OEM市场中,随美国工厂产能爬坡和欧洲区域的持续渗透,AM市场中,随市场整顿及公司持续布局,市占率有望稳步提升。2)价:随汽车玻璃多功能化、集成化等,我们预计未来3-5年公司汽车玻璃单价CAGR有望达3%。此外,SAM目前处于整合阶段,中长期看SAM有望为公司打开新的成长空间,并成为福耀进入欧洲的又一个“跳板”。

投资建议

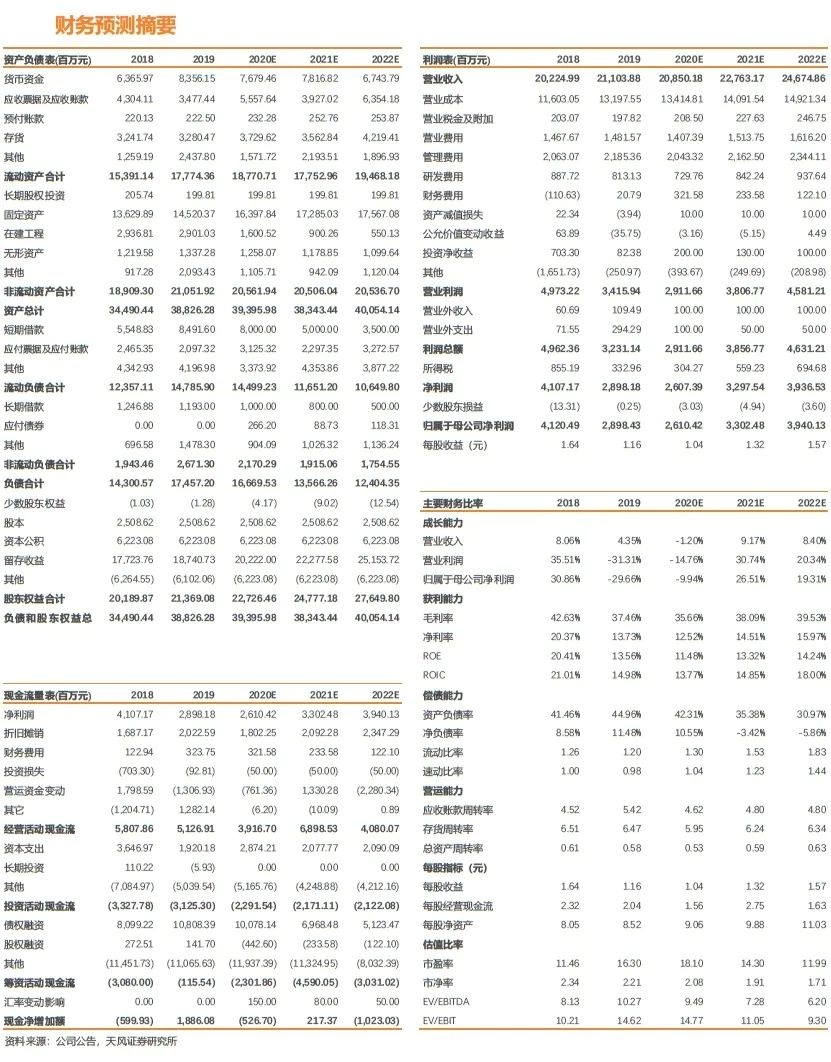

公共卫生事件短期将对公司产生冲击,但中长期来看公司细分领域龙头地位和竞争力不改,有望加速全球渗透。由于公共卫生事件全球扩散影响,将公司20-21年归母净利润分别由33.6、39.1亿元下调至26.1、33.0亿元,对应EPS为1.04、1.32元/股,维持“买入”评级。

风险提示

公共卫生事件全球蔓延加剧、全球汽车需求回暖、SAM整合不及预期等。

财务预测摘要

数据图表

财务预测摘要

(编辑:罗兰)