本文来自微信公众号“金车研究”,文中观点不代表智通财经观点。

行业近况

受到卫生事件和高基数共同影响,2020年第一季度新能源汽车销量发生深度下滑,1-3月销量(含特斯拉(TSLA.US)中国)同比下滑幅度分别为49.2%/68.2%/49.8%,一季度累计下滑53.2%。剔除特斯拉后,新能源汽车一季度销量累计下滑59.2%。我们结合交强险上险数据,对第一季度新能源车销往地和需求结构进行分析。

评论

全国概览:特斯拉中国量产放量,限牌和发达省市包揽前五,CR5提升;个人需求占比大幅提升;纯电动占比维持稳定。

1)特斯拉国产对销量和需求结构产生较大影响。由于新能源汽车在第一季度整体的低销量,和特斯拉国产放量,Model 3 单一车型销量占到一季度全国新能源汽车总销量的16%,对销量结构产生较大影响。

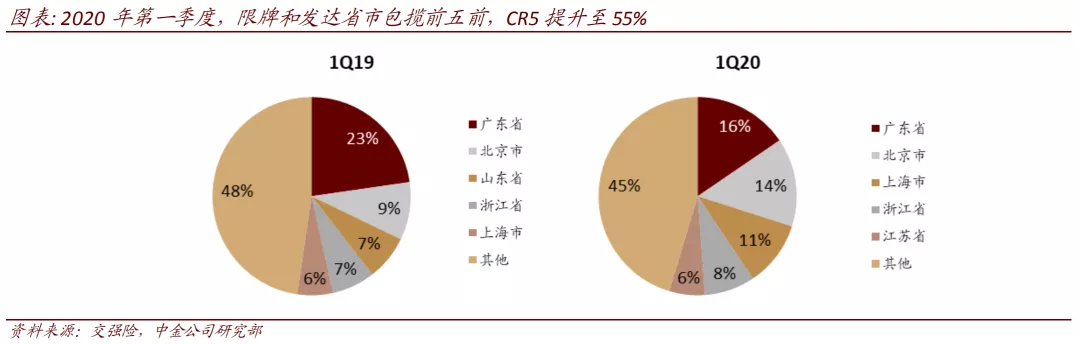

2)销量前五位的省市由限牌和发达省市包揽,其中广东延续2019年领先地位,销量占比排名第一,但16%的占比仍较广深限牌放松前(1H19)滑落了6ppt。北京销量占比大幅提升至14%,排名第二,主要原因为2月底新能源车指标摇号发放6个万额度,使需求得以释放。其他主要省市为上海、浙江和江苏,与去年相比,江苏进入前五,山东则滑落至第六。1Q20的CR5达到55%,同比提升3ppt。

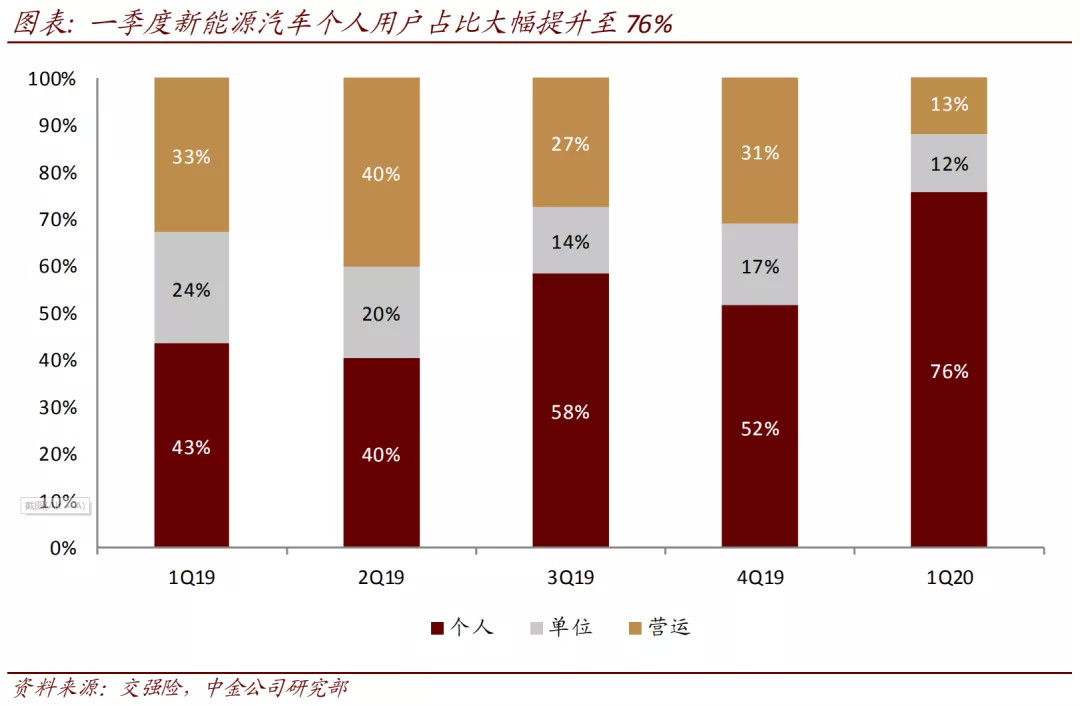

3)从所有权看,第一季度个人需求占比达到76%,较2019年同期大幅提升33ppt,相应单位需求和营运需求占比分别下降12ppt/20ppt至12%/13%。我们认为,由于卫生事件影响延后复工,和补贴预期稳定未发生抢装,导致2B/2G(政府和事业单位)需求在1Q20下滑较大,未得到充分释放。

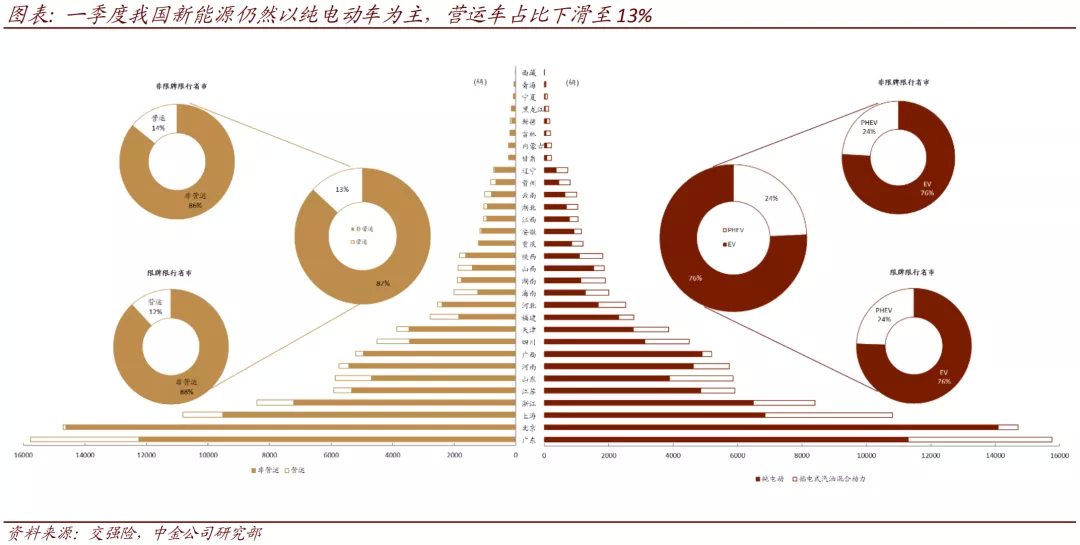

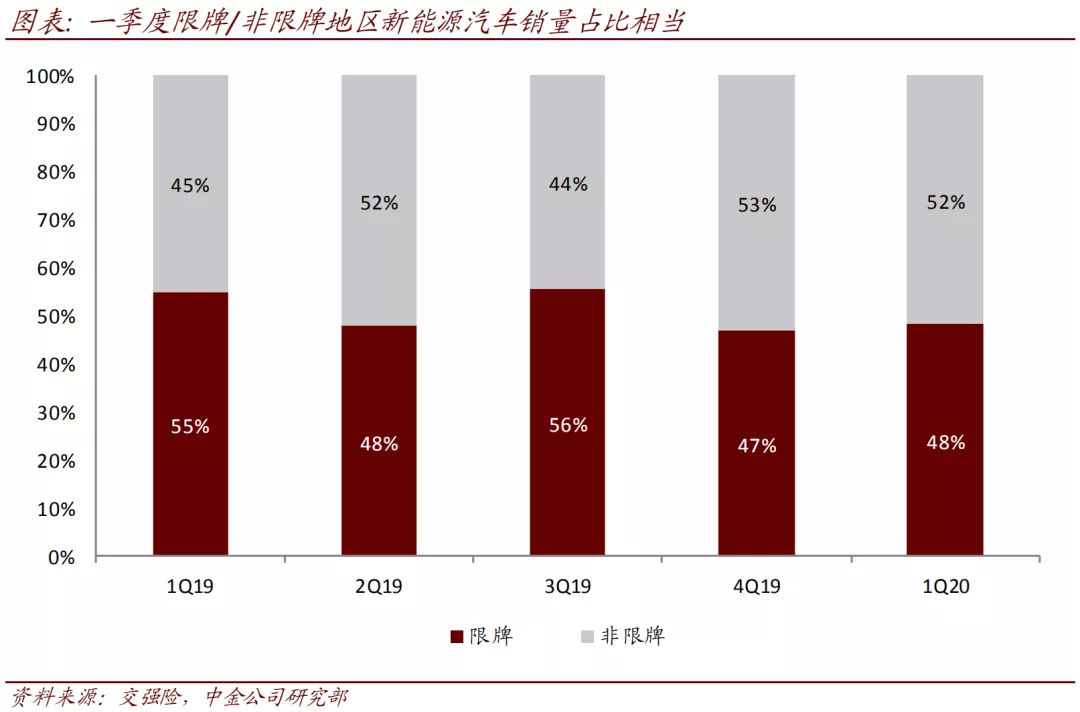

4)第一季度新能源汽车销售仍然以纯电动车型为主,全国口径纯电动车销量占比76%。限牌与非限牌结构则几乎相同,这也与去年发生较大变化。我们认为特斯拉放量带来纯电动车在限牌地区占比提升;营运和微型车需求收缩导致纯电动车在非限牌地区占比下降。

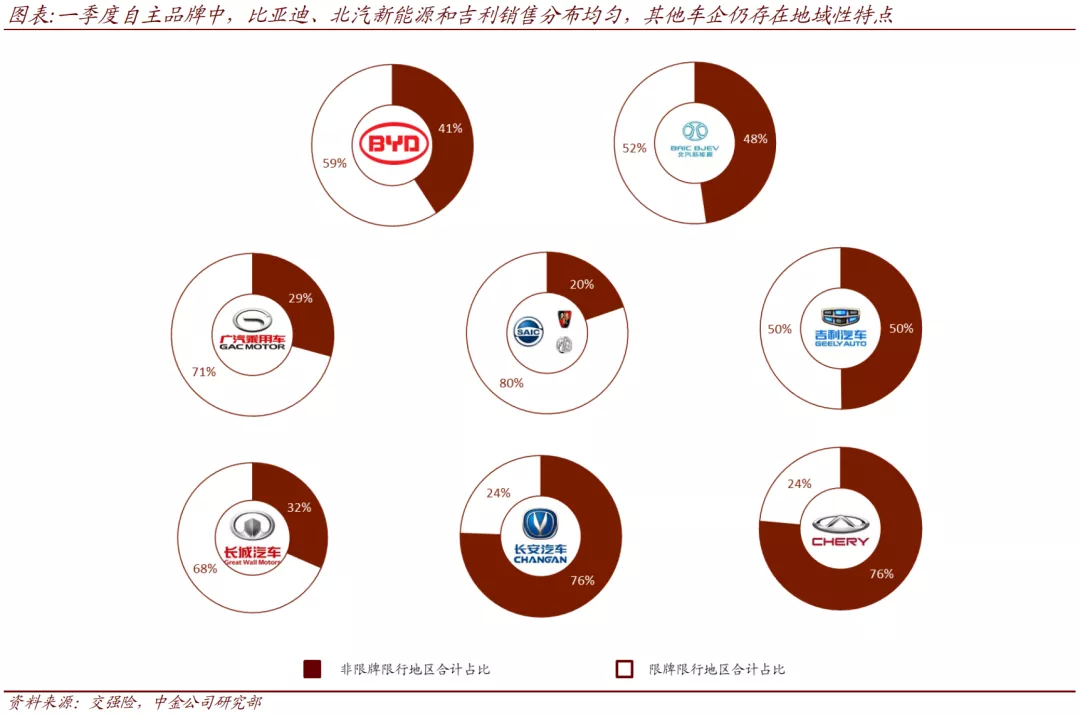

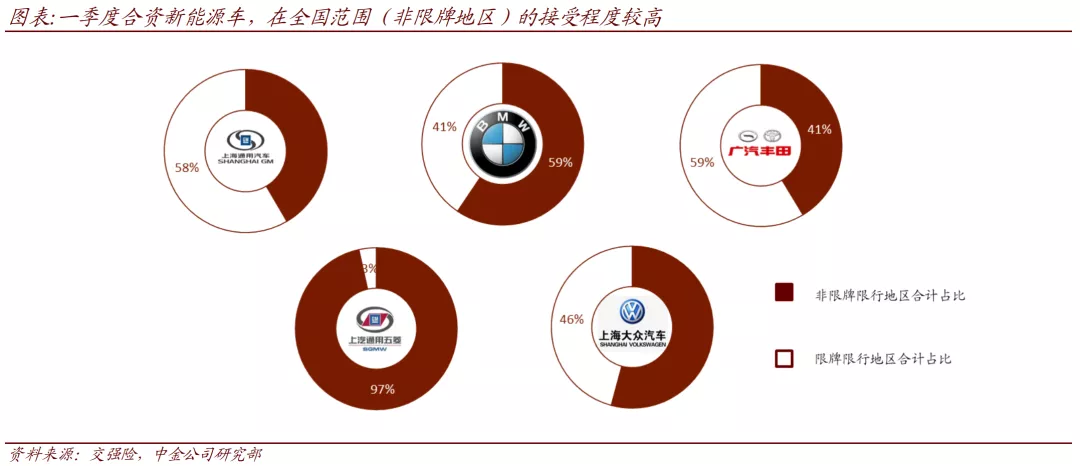

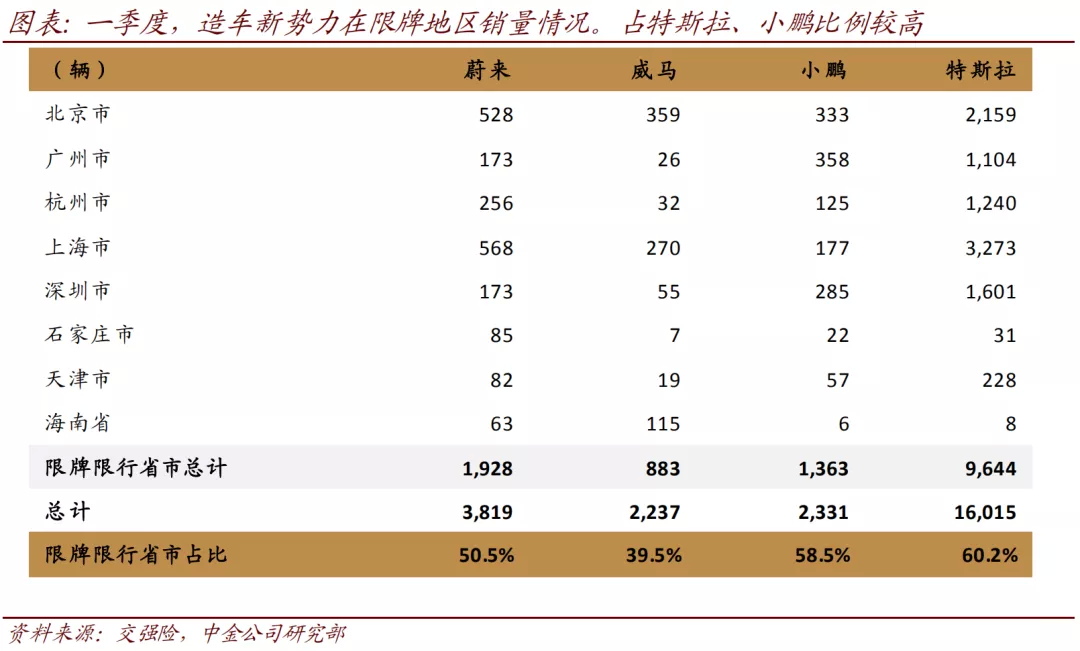

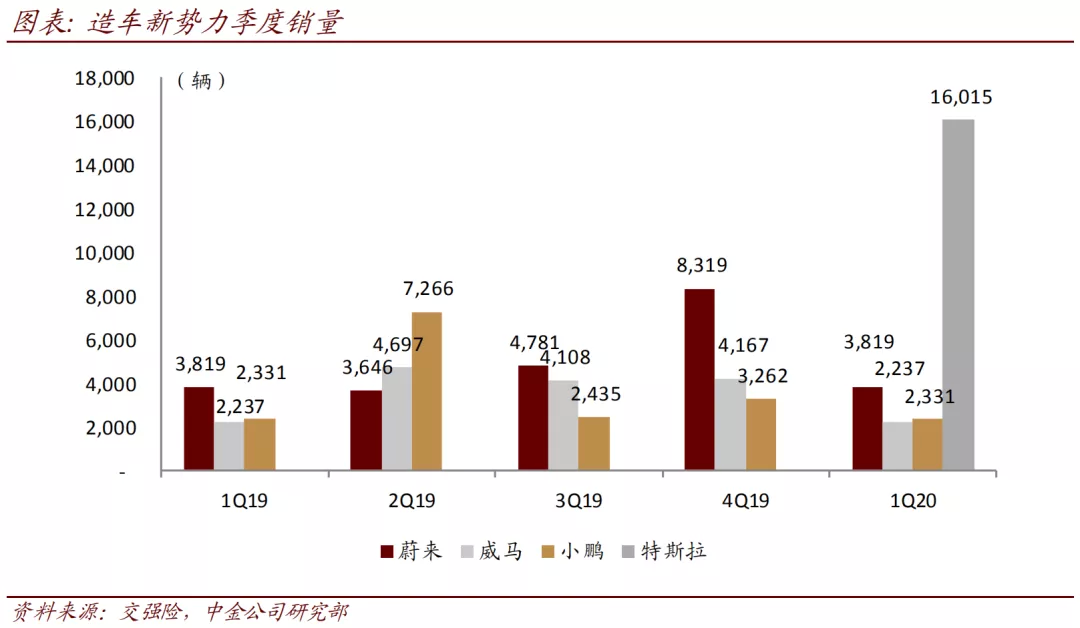

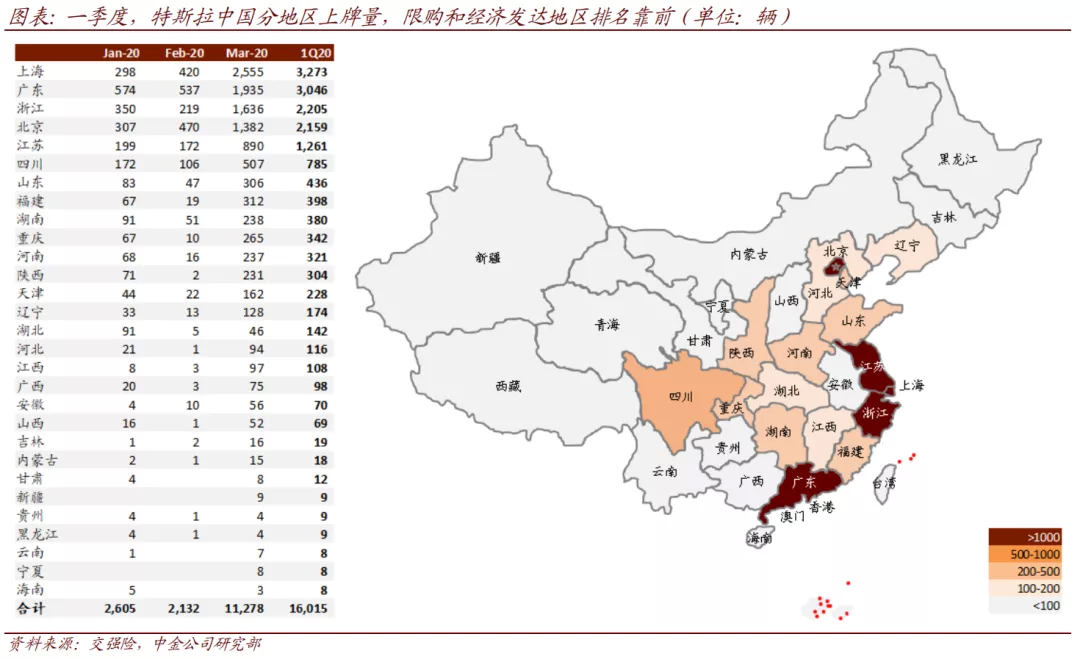

自主企业:比亚迪(01211)、北汽新能源和吉利(00175)销售分布均匀,其他车企仍存在地域性特点。比亚迪、北汽新能源和吉利汽车在限牌/非限牌地区的销售占比均匀,展现了比较广泛的产品认可度。上汽、广汽在限牌地区销售占比高,而长安、奇瑞的新能源产品主要销往非限牌地区,延续2019年的地域性特点。合资企业:以插电混动车型为主,全国接受程度高。一季度合资车企缺乏纯电车型推出,2019年推出的纯电动车型市场反响依然一般。相比之下,合资企业的插电混动车型获得了全国各地区较高的接受程度。造车新势力:特斯拉国产放量,蔚来(NIO.US)、威马、小鹏下滑。限牌地区占比较高。特斯拉国产后快速上量,主销地区中前五名为上海、广东、浙江、北京、江苏,均为限牌和发达省市,CR5达75%,限牌地区占比60%。而卫生事件则打断了其他造车新势力的爬坡节奏。分地区看,限牌地区占蔚来、威马、小鹏销量的比例分别为50%/40%/58%,占比较高。

估值与建议

我们更新预测2020年中国新能源汽车销量100-105万辆,补贴新政下,特斯拉或将加快国产化进度,推荐产业链中的拓普集团,建议关注三花智控。

风险

新能源车市恢复不及预期,新车上市进度不及预期。

全国概览:限牌和发达省市包揽前五,CR5占比提升;个人需求占比大幅提升

2020年第一季度,我国新能源中纯电动车占比76%,与2019年持平。限牌/非限牌地区结构相同。各省市中北京、山东、河南、广西、福建等区域纯电动比例较高。营运性质车辆占比大幅下降至13%;各省市中,北京、河南、江苏、广西、河北等区域非营运性质(个人与单位用户)车辆比例较高。

自主企业:比亚迪、北汽新能源和吉利销售分布均匀,其他车企仍存在地域性特点

合资企业:仍以插电混动车型为主,全国接受程度较高

造车新势力:特斯拉国产放量,蔚来、威马、小鹏下滑。限牌地区占比较高

(编辑:李国坚)