本文源自微信公众号“国盛海外研究”。

事件:澳优于2020年4月27日发布Q1业绩预告,预计Q1营收约为19.1-19.4亿元,同比增长25.7%-27.4%,归母净利润约为2.6-2.7亿元,同比增长72.2%-78.8%,经调归母净利润约为2.9-3.0亿元,同比增长49.1%-54.2%(剔除Q1金融衍生工具公允价值变动损失2900万元)。

Q1牛羊奶粉营收快速增长,毛利率提升叠加费用率下降驱动业绩增长超预期。公司核心业务自有品牌奶粉营收保持高速增长,Q1羊奶粉收入约为9.3-9.4亿元,同比增长36.1%-37.4%,牛奶粉收入约为7.6-7.7亿元,同比增长34.1%-36.3%,我们预计主要由于公司供应及服务能力出色,抢占其他品牌市场份额,同时公共卫生事件期间消费者囤货需求提升。公司私人品牌及其他业务占比下降,Q1收入约为2.2-2.24亿元,同比减少16.8%-18.3%。我们预计公司Q1业绩快速增长的主要原因是高毛利自有品牌奶粉业务占比提升(由2019年Q1 82%提升至超88%),同时公共卫生事件期间线下推广活动减少,毛利率提升叠加费用率下降使得业绩增长超预期。

公共卫生事件期间国产龙头品牌供应服务优势凸显,市占率有望加速提升。公共卫生事件期间公司供应链保障能力、线下服务能力以及快速反应能力得到凸显,据各公司Q1财报,达能中国区奶粉业务营收增速为高单位数,雀巢中国区奶粉增速为中单位数,雅培国际奶粉业务增速为11%,公司营收增速显著高于外资同业。在生产供应方面,公司保障国外工厂正常生产,并通过空、海、铁路运输多渠道力保不断货;销售方面,公司在线上渠道快速推进,通过历史消费数据积极回访,巩固老客,同时联动经销商及门店,通过精准推送及优质服务获得新客。我们认为,公司在公共卫生事件期间展现的出色供应服务能力将进一步赢得渠道和客户的认可,未来市占率有望加速提升。

强化产品矩阵落实股权激励,2020持续增长可期。羊奶粉方面,由于渠道保障能力弱的中小品牌受公共卫生事件影响销售承压,公司羊奶粉市场龙头地位有望进一步稳固。牛奶粉方面,公司于19年推出海普诺凯萃护等多款牛奶粉新品,形成由海普诺凯、能力多及美纳多组成的多品类全价格带产品矩阵。同时公司已与核心牛奶粉品牌海普诺凯事业部签订价值8.96亿港元的股权激励协议,在优厚股权激励的驱动下,基于公司成熟的明星品牌、丰富的产品矩阵以及扎实的渠道经营能力,我们预计公司2020年有望保持快速增长。

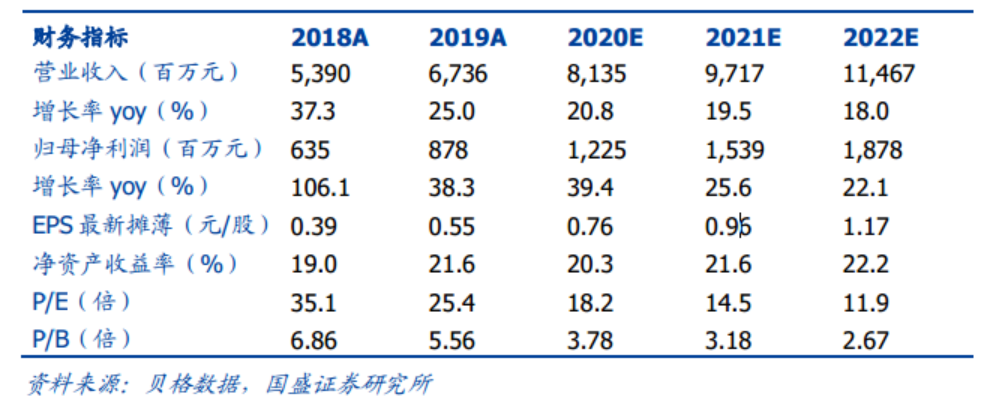

投资建议:鉴于公司Q1盈利超预期,我们小幅上调公司2020-2022年归母净利润至12.3/15.4/18.8亿元,当前股价对应PE为18.2/14.5/11.9倍。考虑到公司优秀的管理能力及良好的成长性,我们提升目标价至18.5港元,对应22倍 2020 年 PE,维持“买入”评级。

风险提示:公共卫生事件冲击超预期风险、食品安全风险、竞争加剧风险。

(编辑:杨杰)