突然爆发的卫生事件,让全球酒店行业跌入冰点。覆巢之下,安有完卵,华住集团(HTHT.US)(简称“华住”)作为全球酒店十强同样未能幸免。

为了保证员工不流失,华住采取高管集体降薪的方式自救。华住创始人、董事长兼CEO季琦在内部邮件宣布:“为了应为卫生事件带来的冲击,自己的薪酬将全部捐出外,华住班委薪酬打对折,华住合伙人薪酬打7折,华住VP以上干部参照执行。”

即便如此,也难以抵消卫生事件带来的影响,华住预计:“2020年一季度净收入下降15%至20%,如果剔除Deutsche Hospitality(德意志酒店集团,下称“DH”)并表的影响,预计2020年一季度净收入下降45%至50%。”

(华住2020年以来股价K线图)

在二级市场上,华住股价同样有所反应,今年以来已跌超22%。在此背景下,华住于近日向市场公布2019年业绩报告。这一份并不亮眼成绩单,让华住本来就疲软的股价表现雪上加霜。

中高端化布局难改营收增速放缓,RevPAR开始“向下走”

在中国快捷酒店高速发展的黄金十年结束后,华住开始也开始选择“向上走”,但依旧难以摆脱营业收入增速下滑的窘境,平均可出租客房收入也在走下坡路。

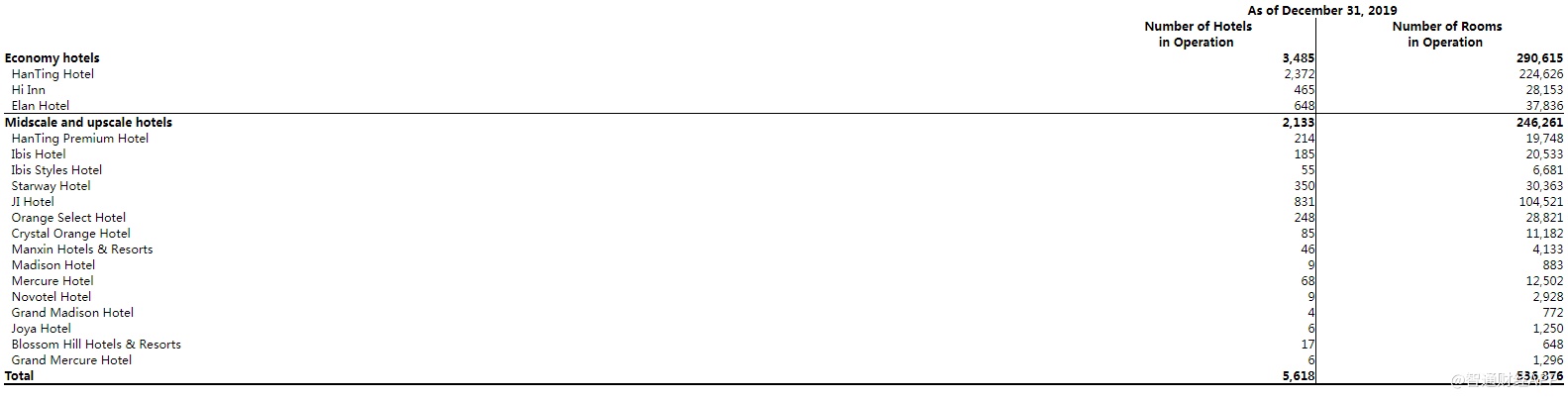

报告显示,截止2019年底,华住总酒店数量5618家,位列全国第二。其中,经济型酒店3485家,占比62%,中高端品牌酒店2133家,占比37.97%;筹建酒店共有2262家,其中经济型酒店有826家,中高档酒店有1436家,中高端酒店的增速明显高于经济型酒店的增速。

值得注意的是,在进军中高端酒店之前,华住主要通过经济型酒店跑马圈地快速扩张。2000-2010年,由于廉价的物业、财政的经济刺激、巨大的市场需求,快捷酒店获得了突飞猛进的发展,被成为中国快捷酒店高速发展的黄金十年。据不完全统计,2005-2016年,中国的连锁酒店从500家扩张到22000家,翻了近44倍。

华住在2005年成立,正好赶上了这趟开往春天的列车,旗下品牌汉庭风头强劲,成为经济型快捷酒店赛道的一员猛将。但谁也没想到,在消费升级和城镇化加速的大好环境下,快捷连锁酒店的发展却遭遇了天花板,甚至进入衰退期。

一方面是严重的同质化竞争,另一方面是市场的近乎饱和,这让以经济型快捷酒店为主赛道的华住,不得不转型寻求新的增长空间。从2012年开始,华住的营业收入从43.34%增速开始迅速下滑。到了2014年,华住开始选择了“向上走”,大力发展中高端酒店市场,营业收入增速也一度在2016年后有了短暂的回升。

但在中高端酒店市场里,除了经验丰富的国外品牌,国内老牌的酒店集团也陆续进场,一时间行业竞争又走向白热化,华住的营业收入在2018年后又开始陷入增速放缓的窘境。

从目前来看,华住在经营战略上仍在逐步舍弃经济型连锁酒店市场,专注于中高端酒店市场,目前筹建中的中高端酒店占比超过60%。事实上,从历史数据也可以发现,近年来华住的经济型酒店在公司整个酒店类型中的占比大幅下滑,而中高端酒店占比大幅提升,而且中高端酒店的增速明显高于经济型酒店的增速。

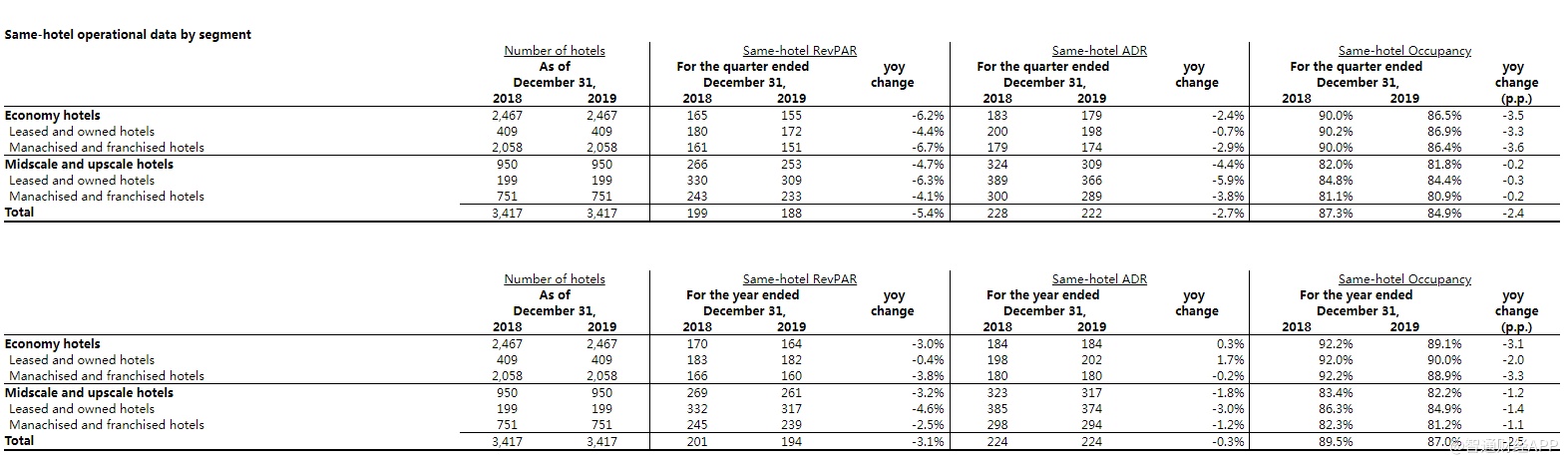

但是平均可出租客房收入(RevPAR),作为衡量酒店经营水平的重要指标之一。近年来,华住的平均可出租客房收入(RevPAR)增速明显走低,2017年和2018年增速分别为7.7%和5.5%,到2019年已经跌至-3.1%,其中2019年Q4为-5.4%。

如果按照华住所言,平均可出租客房收入的下降主要是由于宏观经济疲软。那么2020年Q1,突然爆发卫生事件对宏观经济的冲击肉眼可见,这也意味着该指标在Q1无论是同比还是环比,都将出现大幅的下滑。

因为RevPAR =平均房价×入住率,受卫生事件影响,Q1整个酒店行业的入住率都出现了断崖式的暴跌。其中,1月26日,该数据曾跌至仅有17%。而往年春节期间,中国主要城市酒店的平均入住率约为80%,在主要旅游城市和四五线城市酒店入住率一般能达到90%左右。

更重要的是,客房收入在酒店经营的总收入中占据很大的比重,这也为华住2020年Q1业绩的下滑留下了信号。3月17日,季琦在公司内部信中透露,卫生事件发生至今,华住的经济损失巨大,“迄今为止,我们损失的潜在营业收入约38亿,开店亏损约25亿。”

同时,华住集团预计2020年一季度净收入下降15%-20%,如果剔除Deutsche Hospitality(年初收购德意志酒店集团)并表的影响,预计2020年一季度净收入下降45-50%。

加盟收入受影响,负债率或飙升

更尴尬的还有,由于Q1业绩占全年的20%左右,华住全年的营业收入也会受到拖累。至于2019年,华住的业绩也并不亮眼,营业收入112.12亿元,同比增长11.42%,为近10年最低增速;净利润为17.69亿元,同比增长147.07%。

虽然净利润看起来较2018年有大幅增长,但那是因为2018年投资收益出现较大亏损(华住持有雅高约4.5%的股权,雅高酒店股价下跌,导致9.14亿公允价值变动损失),扣除投资收益的影响,华住2019年的毛利与2018年持平,实际的经营利润反而下滑了10%,这与过去几年的高增长形成了鲜明的反差。

从收入类型来看,华住目前的酒店经营收入主要由两部分组成,租赁与经营的酒店收入和特许经营与管理的酒店收入,前者为自有酒店,后者为加盟酒店。据年报显示,2019年华住自有酒店收入77亿,占比68.75%,加盟酒店收入33亿,占比29.46%。

虽然加盟酒店收入占比较小,但加盟酒店收入自2010年以来就开始加速增长,复合年增长率为45%,远高于自有酒店收入20%的增速。

同时,在酒店数量上,华住加盟酒店数量远大于自有酒店数量,截止2019年底,华住开业酒店包括688家直营店、4519家管理加盟店以及411家特许店,加盟酒店数量占比80%。

以往通过加盟,华住和加盟酒店,可以出现共赢。但在这次卫生事件中,华住的加盟酒店业主却承受着更大的压力。据悉,加盟华住等连锁酒店集团的基础装修、加盟费就要400万元起,中小酒店投资回报多为3-4年,不少酒店业主还尚未实现盈利,卫生事件的影响是对业主资金链的巨大考验。

有业主坦言,免收加盟费措施仅包括武汉地区,全国其他地区并未涉及,在入住率很低、甚至后期可能会被强制闭店的情况下,后续贷款可能都将无法偿还。

据业内人士指出,华住大幅度的扩张在行业景气的时候,无疑会加速营收的增长。但是扩张是有风险的,其和营收之间的关系并不是线性的,不是多开几个店就多带来多少收益。

对于华住而言,雪上加霜的是其年底还搞了个收购,7 亿欧元收购德国最大本土酒店德意志酒店100%股权。这笔收购增加收入不增加利润,因为利润都用来还利息,还会把净负债水平搞到历史最高。

由此可见,华住的一季度财报除了营业收入和净利润的下滑外,负债的问题也将显得格外刺眼。