本文源于“光大海外研究”,作者:付天姿,吴柳燕。

【文章摘要】

◆1Q20收入维持平稳增长,EBITDA利润率有所提升

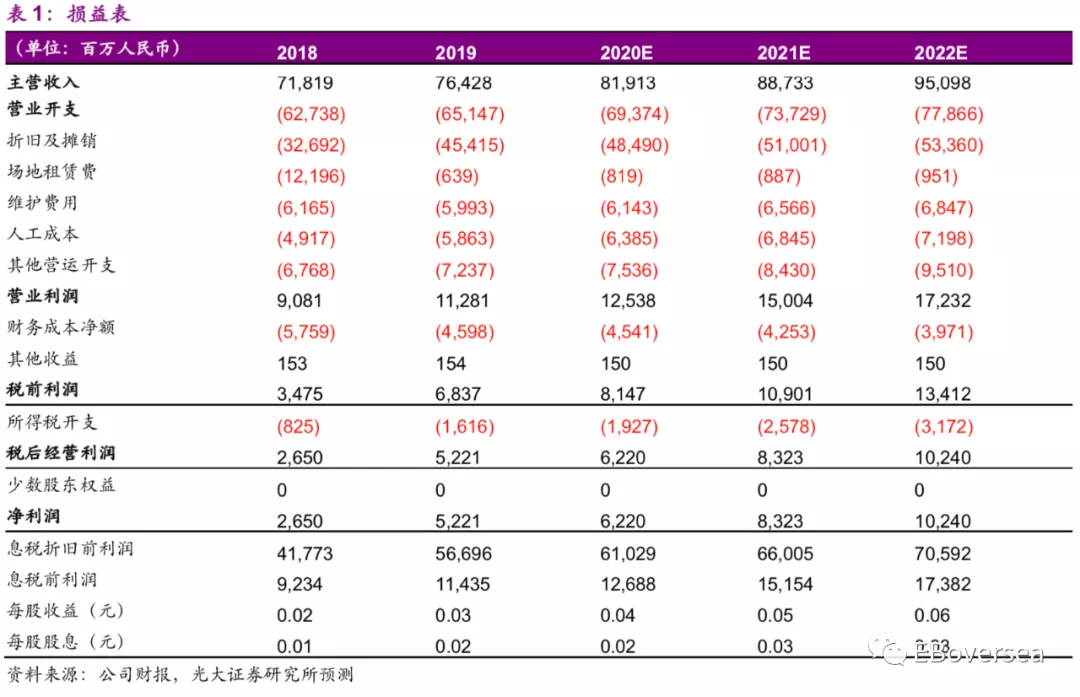

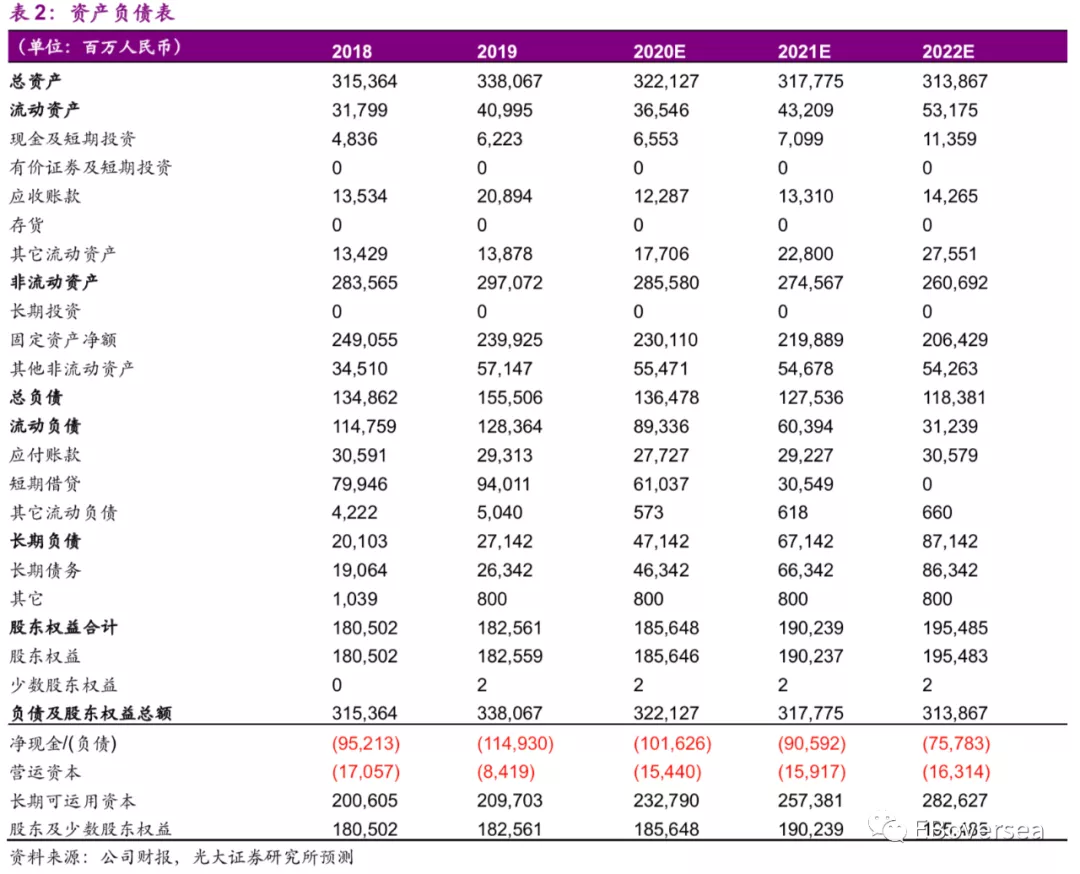

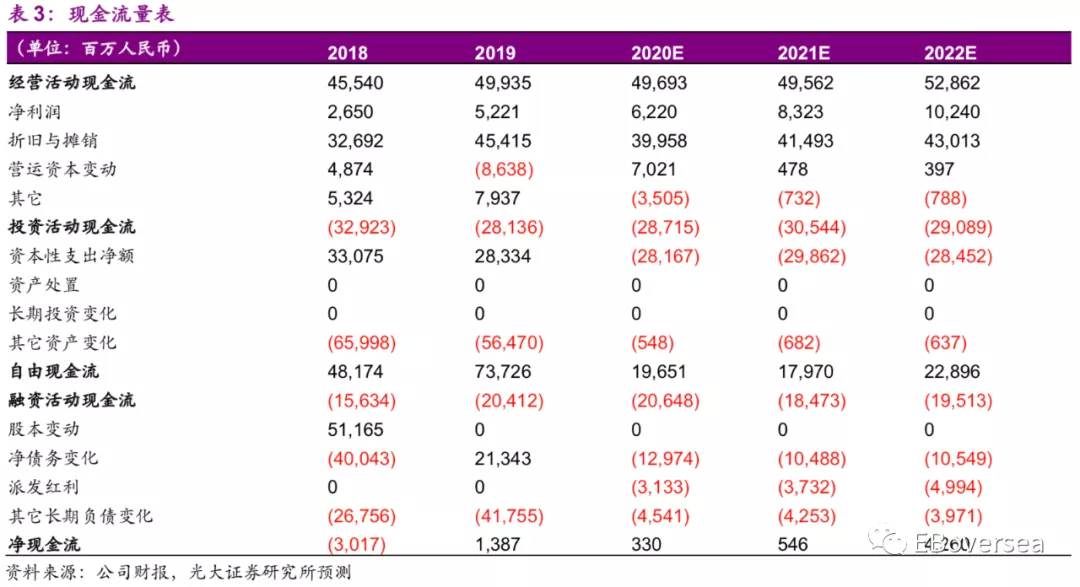

2020年一季度实现总营收197亿元人民币,同比增速4.2%,环比上升1.6%,主要得益于中国铁塔(00788)业务出现环比上升拐点,抵消了跨行业及能源业务环比下降影响。新会计准则下EBITDA利润率为73.8%,同比上升1.9个百分点;同期净利率为7.4%,同比上升0.6个百分点,净利率提升幅度小于EBITDA利润率提升幅度,分析主要由于公司融资租赁土地额增加对应到土地使用权摊销及资本化利息支出增加。

◆塔类业务上升拐点出现,未来增长幅度仍待观察

公司核心塔类业务如期出现环比上升拐点,1Q20收入环比上升2.0%,由于1Q19高基数影响对应同比增速偏低为1.5%。伴随已挂5G基站继续开始起租以及2Q20进入年内5G基站建设高峰,我们预计公司塔类业务有望继续环比上升;具体上升幅度需观察公司与运营商就基站配电等问题协调解决进度对应5G基站实际起租规模以及年内场租费、维护费等部分成本项下调幅度。倘若5G基站起租情况进展顺利、同时追加补齐前期未缴租租金,我们预计20年塔类业务同比增速保持稳定在4%左右。

◆跨行业及能源业务短期拓展受限,后期有望恢复快速增长趋势

跨行业及能源两大非运营商新业务收入受影响较大,出现环比下降6%,分析主要由于新业务需要线下销售拓展属性导致增量拓展明显受限、同时跨行业租户合约期限偏短影响存量收入。伴随国内公共卫生事件得控、线下活动恢复,我们预计跨行业及能源业务有望恢复快速增长趋势。

◆估值与评级

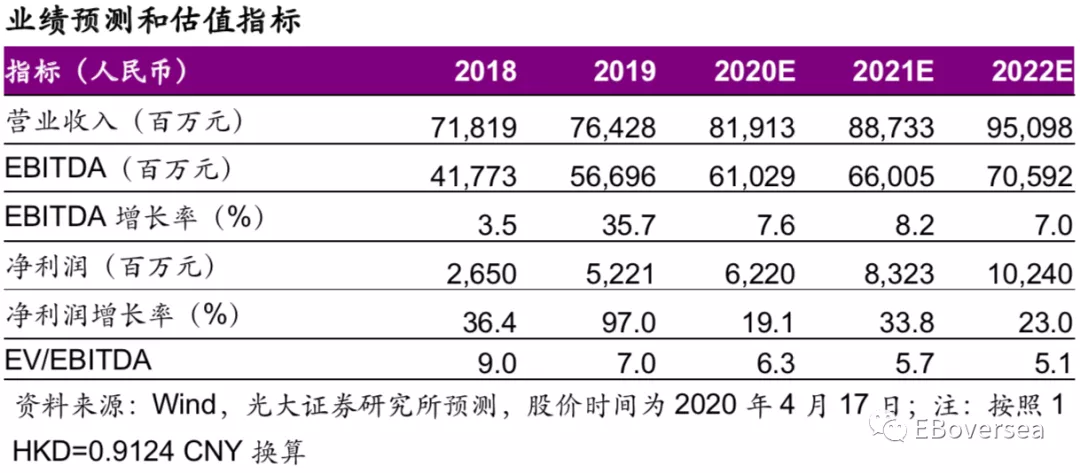

基于19年5G基站推迟付费导致收入成本不匹配问题限制利润率表现,考虑到20年5G基站开始正常收费同时追加前期租金有助于EBITDA利润率抬升,上调20-22年EBITDA利润0.9%/1.1%/0.5%至610/660/706亿元,对应19-22E CAGR约7.6%。铁塔类资产估值的核心影响因素包括当地资本市场利率和铁塔股息率对比、EBITDA成长性。我们预计中国铁塔成长性维持稳定,未来估值抬升机会将来自股息率加大,考虑到19年分红比例扩大、稳定分红机制逐步兑现,维持“买入”评级,基于DCF估值法,维持目标价2.2港币(对应20/21年7.5/6.9倍EV/EBITDA)。

◆风险提示:5G商用推迟;定价协议调整;室分及跨行业拓展放缓。

【附录】

(编辑:郑雅郡)