本文来自华尔街见闻。

导读:现在美国银行业不愿意拿出更多的坏账拨备,一方面是因为这意味着过去数年的利润尽数抹去;另一方面,他们已经把这笔钱拿去做回购了。

周四,随着摩根士丹利财报的出炉,美国最主要的七家银行一季度业绩全部发布。

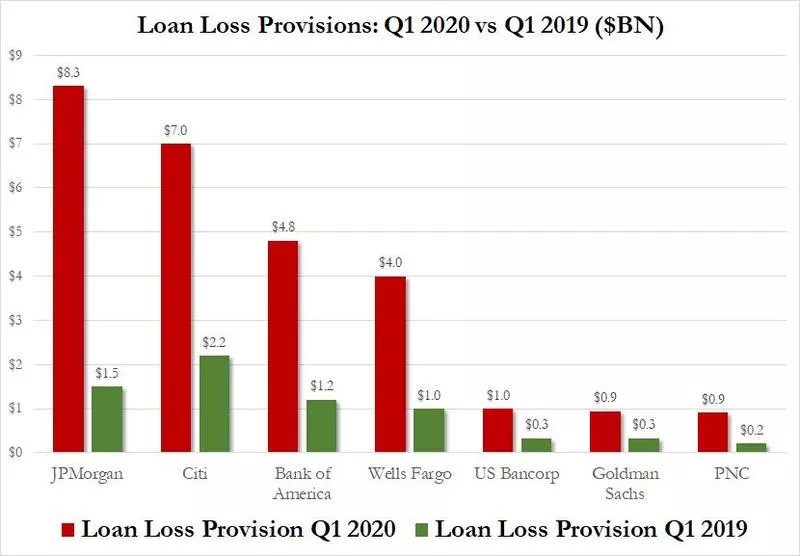

值得注意的是,由于担心公共卫生事件发展和经济停摆带来的坏账猛增,一季度,包括摩根大通、摩根士丹利、花旗、高盛等在内的全美七大银行的坏账拨备达到了270亿美元,比去年同期多四倍。

有分析指出,尽管坏账拨备增幅很大,但在公共卫生事件真正结束前,这个数字将仍不足以应付。

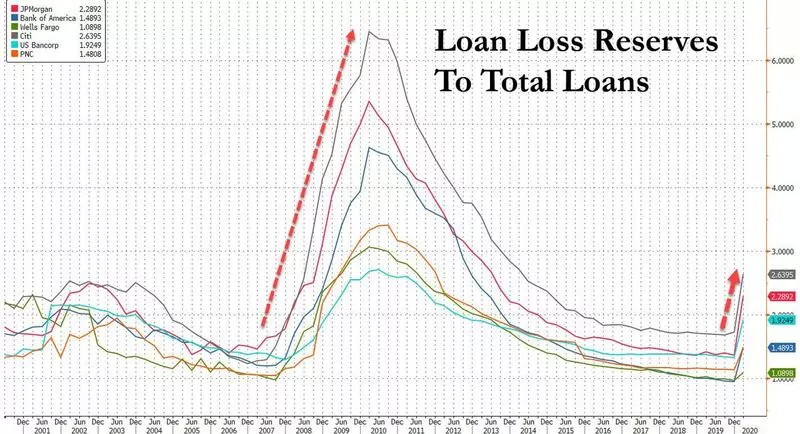

美国金融博客Zero Hedge称,美国经济上次遭受可怕的衰退(类似于现在),总贷款坏账拨备与总贷款比率飙升至4%至6%,但目前只有1.5%到2.5%之间。

这就是为什么银行不希望讨论其未来可能出现的天量坏账拨备的原因——因为他们非常清楚,如果参考金融危机,那么现在的坏账拨备是远远不够的,换言之,这意味着银行需要将更多的利润转移到坏账拨备中去,这一数目恐将达到上千亿美元。

这还解释了为什么美国银行FCO Donofrio在电话会上回答银行第二季度需要多少坏账拨备的问题时,几乎生气了几次,他说银行的坏账拨备是根据已知的情况来准备的,而非为“预测”准备的。

到目前为止,华尔街四大银行——摩根大通(JPM.US)、花旗集团(C.US)、美国银行(BAC.US)和富国银行(WFC.US)已在第一季度为未来的损失预留了额外的240亿美元。

但是,如果全球金融危机卷土重来,未来发生违约、清算和拖欠的金额将比目前的水准高3到4倍。这意味着在接下来几个季度中,银行将不得不拿出750至1000亿美元的资金来垫付坏账,这意味着过去数年的利润将被抹去。

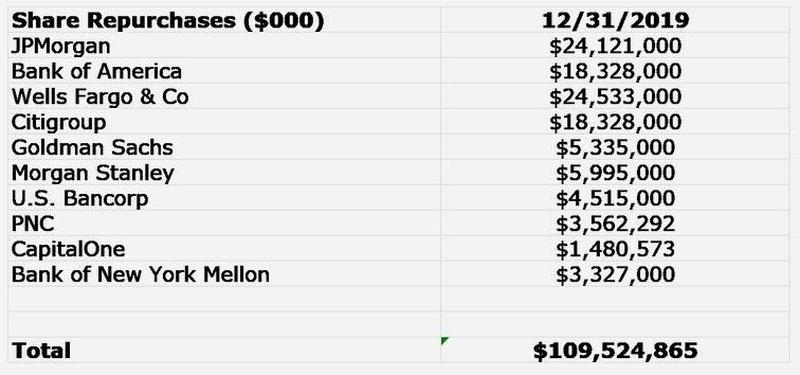

更讽刺的是,银行在过去几年中获得的利润并没有拿来准备应付挑战,而是拿去回购股票。有数据显示,全美前十大银行2019年一年回购了超过1000亿美元的股票。不过在3月中旬,华尔街主要银行约定,暂停今年第一和第二季度的股票回购。

直到现在为止,这些银行仍被视为过度资本化,因为如果美国银行业面临1000亿美元(或更多)的贷款损失,那么美联储将面临别无选择,只能再次介入并纾困美国金融业。

明尼阿波利斯联储主席Neel Kashkari呼吁,银行将潜在的损失估计增加一倍,并敦促银行“现在”筹集2000亿美元的新资本。

在Kashkari看来,除非金融危机已经发生,银行并不会暂停分红。不过,为了让银行业今后还有足够的钱来应付坏账潮,Kashkari则敦促银行现在就暂停分红:

大型银行渴望成为解决公共卫生事件带来的危机的一部分。他们今天最该做的就是停止派发股息并筹集股本资本,以确保他们可以承受严重的经济衰退。与其他人不同,银行有能力从本质上为预防危机进一步扩大,他们现在应该这样做。