本文来自微信公众号“华创宏观”,作者:牛播坤。

报告摘要

一、投资摘要

1. FRA-OIS利差回落、货币基准互换(Basis Swap)回到平价,但是Libor-OIS利差居高不下,凸显离岸美元市场碎片化;

2. 支撑Libor-OIS利差的因素有三个: 做空欧洲美元期货、短期美债供给过多和离岸美元市场供需失衡;

3. 美联储阻止企业部门债务出清,美国财政部发债为财政刺激融资,最终是把流动性压力传递到离岸,推高了Libor-OIS利差以及离岸美元融资成本;

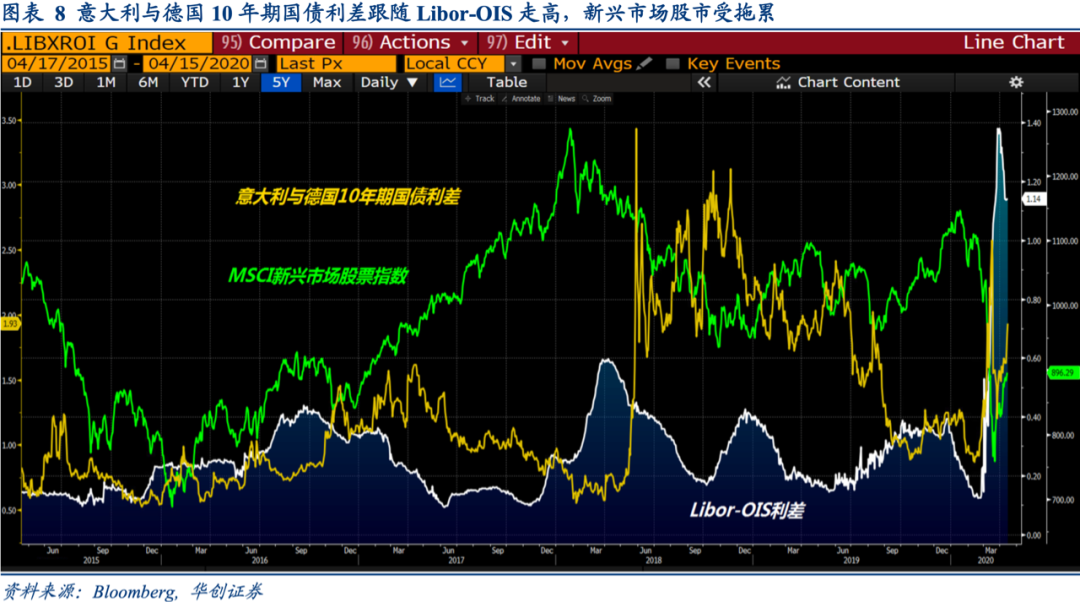

4. Libor-OIS利差居高不下,中国外储规模或将明显减少,新兴市场股市表现有压力;

二、风险提示

美联储超预期的放松金融监管,原油价格上涨

报告正文

过去两周时间里美联储通过央行美元互换向全球金融体系累计注入3966亿美元流动性,远期利率协议与隔夜指数互换利差(FRA-OIS Spread)从78个基点回落至37个基点,欧元和日元的基准互换(Basis Swap)回到零附近,美元互换融资成本罕见回到平价,显示离岸美元流动性短缺得到明显缓解,然而一个奇特的现象摆在市场面前,即: 伦敦同业拆借利率与隔夜指数互换利差(Libor-OIS Spread)并未跟随上述两个指标下行,而是一路往上然后缓慢回落,目前仍远远高于正常水平。

我们认为造成Libor-OIS利差居高不下的原因是多方面的,既涉及到金融市场定价、美国财政融资,也和离岸美元市场结构性问题有关系。这些因素背后是: 美联储对债券市场的支持无法提高企业偿付能力,还抑制了信用利差回升,私人部门正通过抬高企业利率风险对冲成本为潜在债务违约寻求对冲。

(一)Libor-OIS利差的重要性

Libor-OIS利差是3个月Libor减去同期限OIS所形成,用以衡量离岸与在岸银行无抵押融资的差价,代表全球银行体系稳定程度。Libor是伦敦同业拆借市场的美元融资利率,它的趋势由欧洲美元期货(Eurodollar Futures)价格决定,具体来说3个月Libor = 100 - 3个月欧洲美元期货价格;OIS是隔夜指数掉期,它的起始点是联邦基金有效利率(EFFR),代表联邦基金期货成交量加权的利率中值,其上限是美联储超额准备利率(IOER),下限则是隔夜回购利率(O/N Repo),3个月OIS代表联邦基金有效利率的远期值。

另外3个月Libor还作为美元贷款和发债融资的利率基准,也是美国境内利率互换的浮动端,无论企业融资还是对冲利率风险都受它的直接影响,所以Libor-OIS利差也是全球企业部门美元融资成本的压力指标,如果美联储任由这个利差扩大,那么会导致两方面的问题: 一是交易对手方风险扩散至美国境内银行体系、离岸非美银行(Non-US Banks)抛售美国境内资产;二是企业融资成本飙升/企业利率风险敞口对冲成本上升。

(二)推高Libor-OIS的因素: 做空欧洲美元期货、美债供给过多和海外美元存款下降

1、做空欧洲美元期货推高Libor

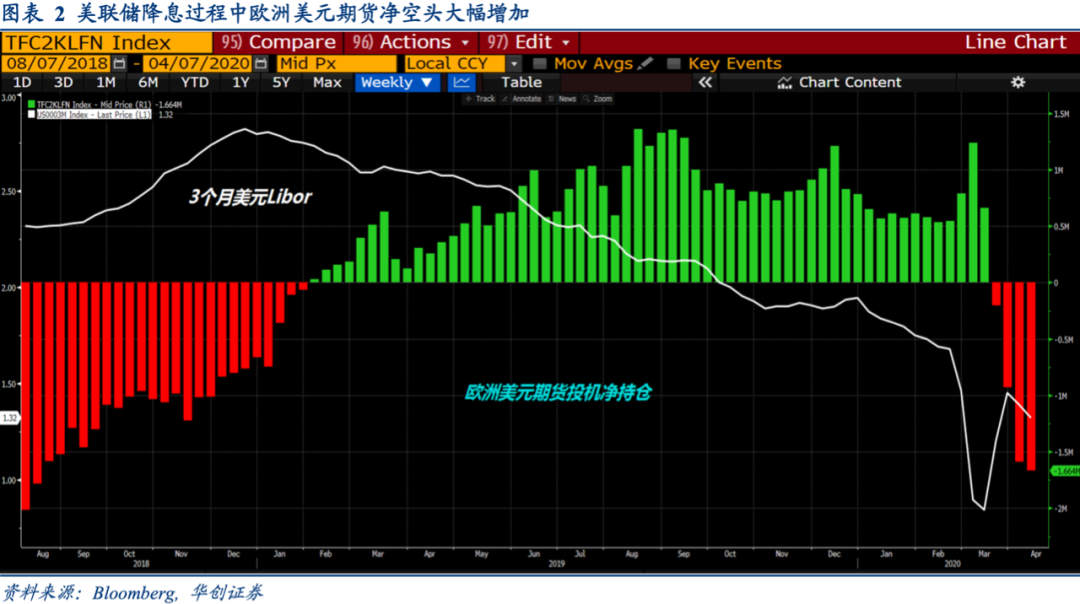

3月3日美联储紧急降息50个基点,联邦基金利率市场几乎认定未来还会大幅度降息,但是欧洲美元期货的投机净多头持仓从123万份降至66万份;待到3月13日美联储降息至零以后,欧洲美元期货持仓从净多头变成净空头,市场大举加仓做空欧洲美元期货押注Libor利率往上,经济前景黯淡的背景下,这不是预期美联储收紧货币政策,而是对企业债务和银行体系的担忧。

3月19日央行美元互换使用量升至1624亿美元,美联储还启动了一系列便利工具购买各类企业融资工具,例如一级交易商信贷便利(PDCF)、货币市场基金流动性便利(MMLF)以及商业票据融资便利(CPFF)等等,欧元和日元的基准互换开始大幅回落,但是欧洲美元期货净空头持仓从20万份猛增至90万份,市场不认为这些可以消除企业的融资压力。

一方面美联储买入商业票据(CPs)的利率过高。评级为A1/P1/F1的商业票据买入价为3个月OIS+110个基点,评级为A2/P2/F2的商业票据买入价为3个月OIS+200个基点,还要加上最多10个基点的手续费,这种定价等于为Libor设定了下限,一旦Libor-OIS向下跌破120个基点,在岸/离岸短期美元利率倒挂,企业部门就有动力把海外利润汇回国内,离岸美元流动性收缩,最终阻止Libor-OIS回落。

另一方面美联储买入公司债并不能消除企业债券违约风险。因为具体购买条件比较严格,大致有以下三点: 首先要求3月22日之前评级不低于BBB-/Baa3;其次是债券剩余期限5年以内;最后以单一发行人过去1年存量债券为基准,SMCCF购买比例上限为10%。这些条件隐含的意思是: 美联储意在缓解公司债市场流动性不足,但不会为某个企业主体提供担保,此时企业部门进入利率互换锁定借贷成本就要付出更高利率,这个利率恰好是3个月Libor,因而欧洲美元期货净空头大幅增加可能是做多10年期互换利差(Swap Spread)交易衍生出来的。

2、美债供给过多抽走离岸美元流动性

当美联储竭尽全力向市场注资的时候,美国财政部的天量美债供给却不断抽走金融体系的美元流动性,

今年3月份联邦赤字是7436亿美元,同比增加7.6%。若计入刚通过的2.2万亿美元财政刺激,联邦预算审慎委员会(CRFB)预计2020年财政赤字总额将超过3.8万亿美元,财政赤字占GDP比例升至18.7%,创下二战以来最高水平,加上有1.6万亿美债到期,联邦赤字融资需求进一步放大,本月短期美债发行量6260亿美元,单单4月7日短期美债发行量就有2880亿美元,摩根大通(JP Morgan)的数据显示,2020年短期美债供应量将高达2.4万亿美元。

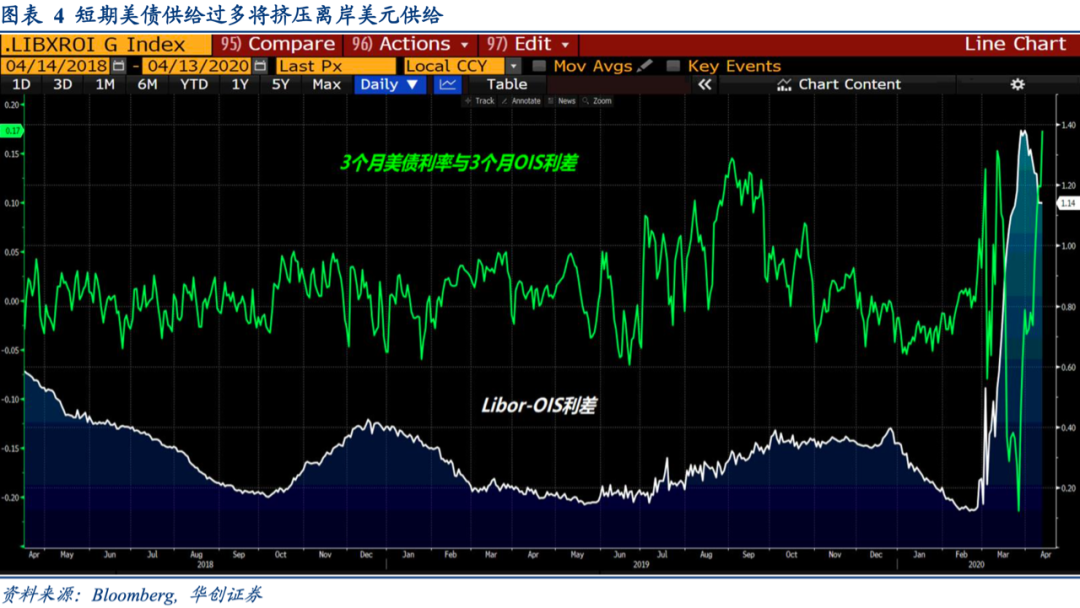

天量的短期美债拍卖使得美国政府现金存款飙升,截止4月9日美国财政部现金账户余额一路冲高到8989亿美元,突破了2008年7115亿美元的峰值,比3月12日翻了1.75倍;2015年以来美国财政部现金账户余额飙升都会推高Libor-OIS利差,原因是短期美债供给越来越多。根据证券行业和金融市场协会(SIFMA)的数据,2015-2019年未偿付美债总量从13.2万亿美元升至16.7万亿美元,期限一年以下的短期美债总量占比从11%升至14%,期限3-10年的中长期美债总量从2015年的64%降至60%。

从国债发行管理角度看,这么做主要是为了避免频繁触及政府债务上限,结果是3个月美债利率经常高于3个月OIS,这意味着美国政府短期融资成本高于无抵押拆借利率,离岸获取美元流动性就需要付出更高Libor,否则商业银行和货币市场基金会把资金转回美国国内,Libor-OIS利差也就跌不下来。

3、离岸美元市场的结构性问题

除了美国货币与财政政策的推动,离岸美元市场存在的结构性问题也是Libor-OIS利差居高不下的重要原因,这些问题可以分为两个部分: 金融监管和美元储备下降,由此引起海外存量美元下降,货币市场套利解除,最终削弱在岸与离岸美元利率的关联性,让Libor-OIS没有像2008年一样快速回落。

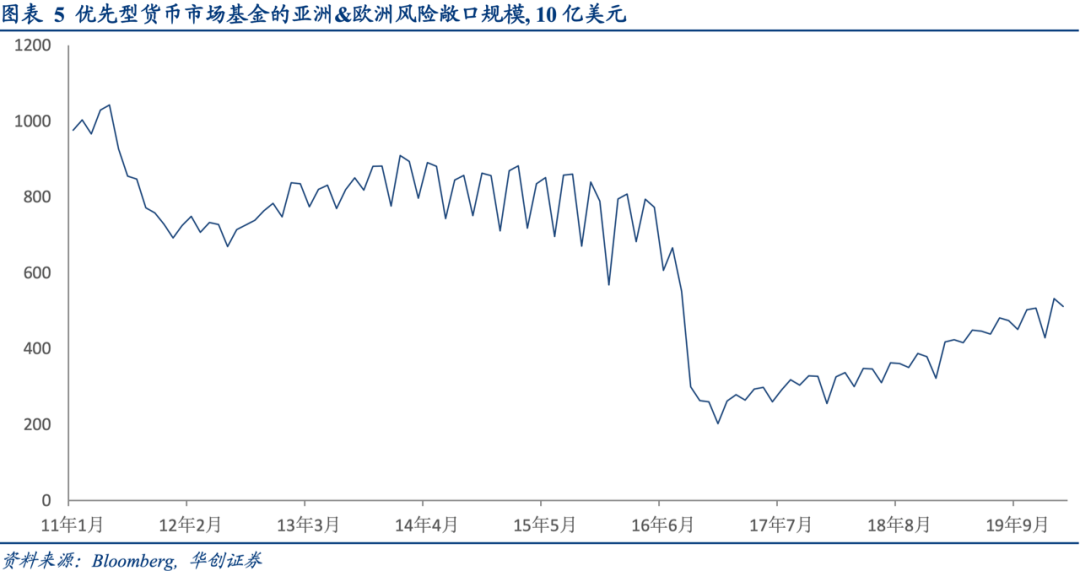

金融监管方面,商业银行与货币市场基金削减离岸美元供给是重点。先是2010年多德-弗兰克法案(The Dodd-Frank

Act)授权美国联邦存款保险公司(FDIC)扩大存款保险基金估算基数,之前是以美国境内存款总量为主,2011年4月扩大到所有非权益融资敞口,此后美国境内商业银行就没有动力把客户闲置存款转到离岸分行,因为不能再以此减少准备金上缴规模,获得放贷最大化的好处。再是2016年美国证监会(SEC)拟定的货币市场基金改革落地,在实行浮动净值管理以后,优先型货币市场基金(Prime

MMFs)规模急剧萎缩,2016年1月至2020年1月期间,此类基金管理规模从1.6万亿美元回落至1.1万美元,面向欧洲和亚洲的基金敞口从8000亿美元降至6000亿美元。

美元储备方面,非美国家的官方美元存量下降是关键。包含中国在内10个大型新兴市场国家的外汇储备从2014年7月6.7万亿美元跌至2017年1月5.6万亿美元,2020年3月这一数字从6.18万亿美元下降至6.06万亿美元,单月降幅达到1200亿美元。海外央行和主权财富基金的美元储备减少,其直接结果是离岸商业银行的美元定期存款(TDs)和大额存单(CDs)的需求不足,如果为了维稳汇率或者应对财政赤字卖出美债,等于增加在岸商业银行的准备金。不同于2008年雷曼破产以后持续买入美债,本次美元流动性危机期间海外央行是抛售美债,可以说美元储备下降加剧了离岸与在岸银行间的短期融资差异。

过去10年离岸的美元供给更加脆弱,但是离岸美元的需求不断扩大。国际清算银行(BIS)的数据显示,离岸非银美元信贷总量从2009年一季度5.84万亿美元升至2019年三季度的12.08万亿美元,相当于美国GDP的60%。从更宏大的角度看,离岸美元需求正在超过美国整体债务持续性(双赤字)和金融体系稳定性(流动性和资本金)可承受的极限,Libor-OIS利差居高不下只是注脚。

(三)Libor-OIS利差居高不下的影响: 企业/政府融资成本、新兴市场股市

美联储阻止企业部门债务出清,投资者寻求管理违约风险;美国财政部发债为财政刺激融资,融资期限被债务上限约束;二者初衷是缓解美国金融市场/实体经济的流动性问题,最终是把流动性压力传递到离岸,推高了Libor-OIS利差以及离岸美元融资成本。

首当其冲的就是企业部门,亚洲高收益债市场体现的比较明显,随着Libor-OIS利差走阔,年初因为原油价格下跌收敛的亚洲&北美的美元债利差触底反弹,能源行业和地产行业的风险敞口差异让位于流动性因素。从3月2日至31日,Libor-OIS利差从21个基点扩大至138个基点,亚洲和北美高收益美元债的最低赎回利率(YTW)之差从61个基点扩大至242个基点。这种情况在2016年和2018年都出现过,当时中国外储规模分别下降2000亿美元和1100亿美元,并且拖累A股全年的表现。

另外政府部门也不能幸免,尤其是债台高筑的南欧国家,意大利就是颇具代表性的例子。即便有欧洲央行7500亿欧元购债计划的支持,但是Libor-OIS利差走阔还是推高了意大利与德国10年期国债利差。国际货币基金组织(IMF)预计2020年意大利GDP萎缩9.1%,西班牙GDP萎缩8%,整个欧元区GDP将萎缩7.5%。离岸美元短缺和南欧国家GDP大幅收缩几乎就是2009年欧债危机爆发前后的翻版,如果南欧和德国的国债利差继续走高,那么整个新兴市场股市的表现也会受到负面影响。