本文来自“国信金融研究”,作者:田维伟、王剑。

净利润大幅下降,主要受拨备计提增加拖累

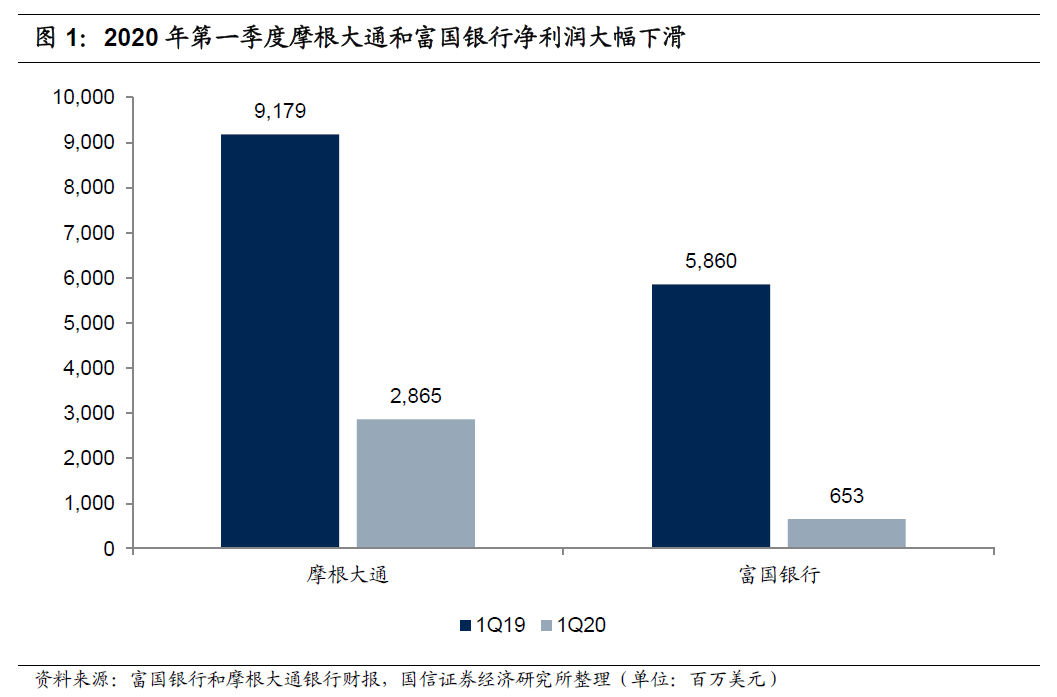

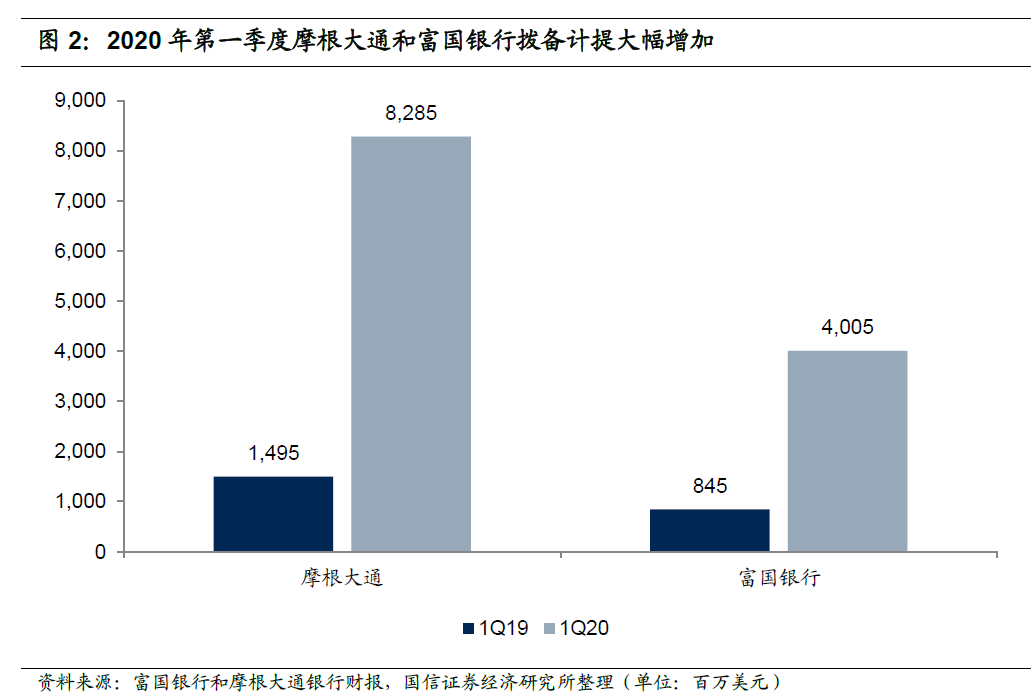

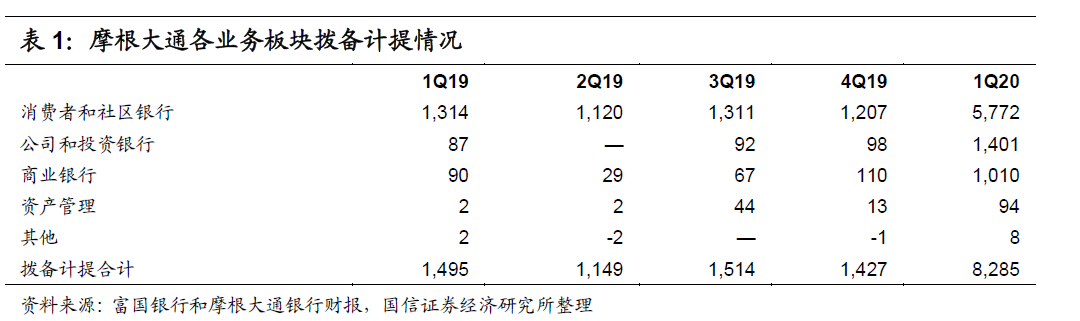

美国时间4月14日盘前,美国两家大型商业银行摩根大通(JPM.US)与富国银行(WFC.US)发布2020年一季报。数据显示,摩根大通2020年第一季度实现营收283亿美元,同比下降3.0%,实现净利润28.7亿美元,同比下降68.8%。富国银行2020年第一季度实现营收177亿美元,同比下降18.0%,实现净利润6.5亿美元,同比下降88.9%。两家银行净利润出现大幅度下降,主要是担忧公共卫生事件对银行未来资产质量造成较大冲击,两大银行大幅增加了拨备计提,其中摩根大通一季度拨备计提为83亿美元,同比多计提68亿美元;富国银行一季度拨备计提40亿美元,同比多计提32亿美元。

一季度资产质量平稳,但对未来担忧加剧

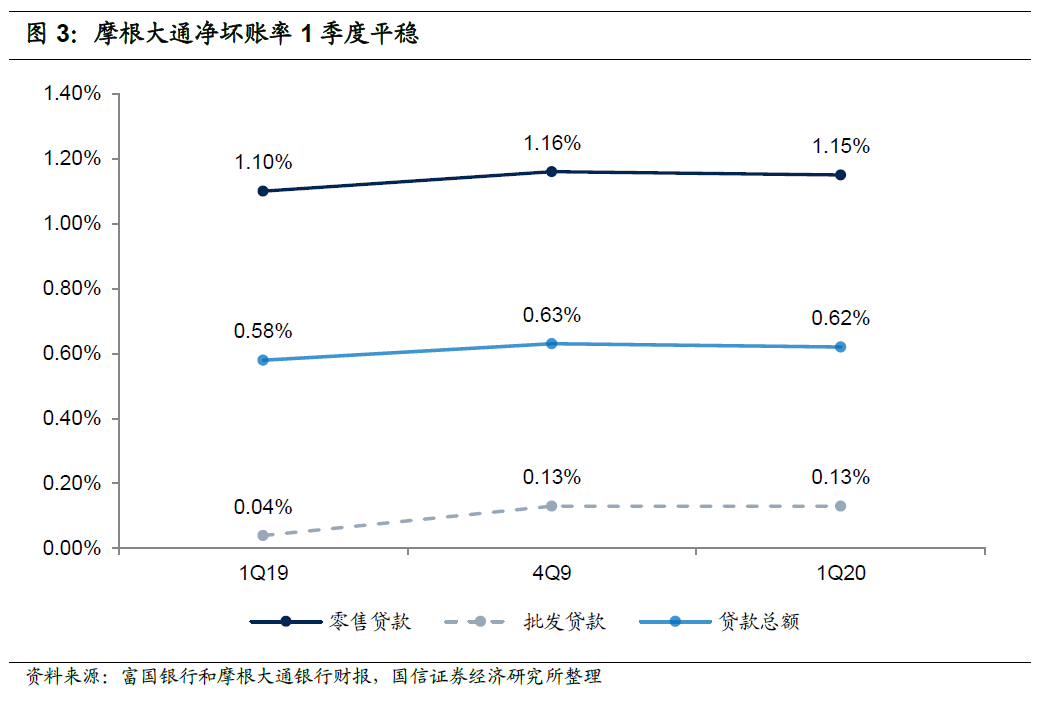

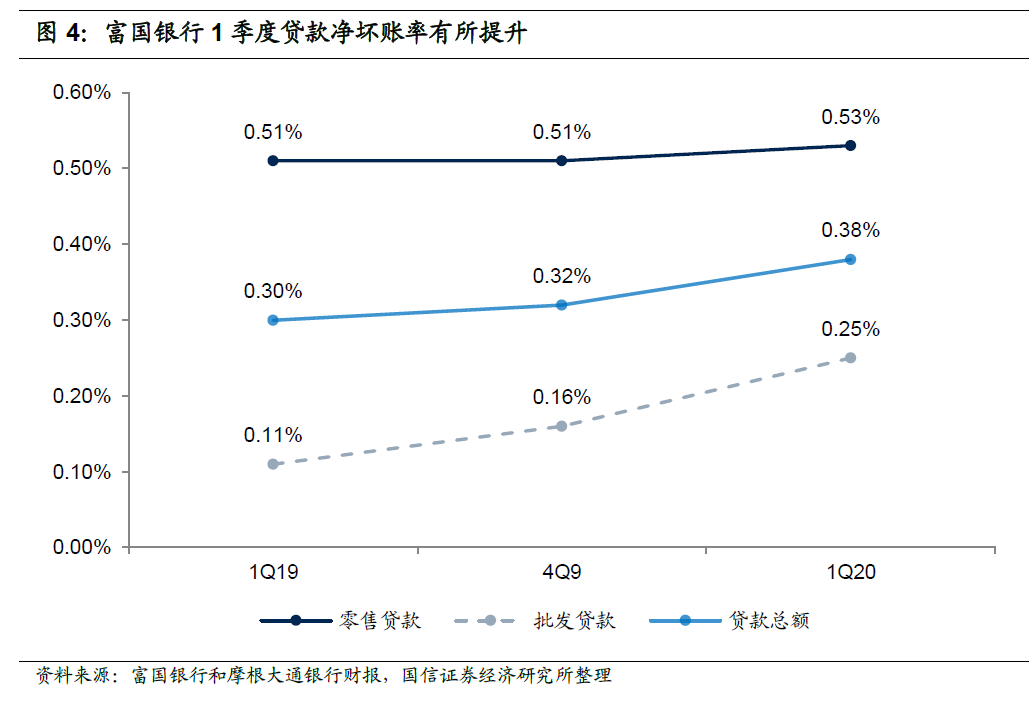

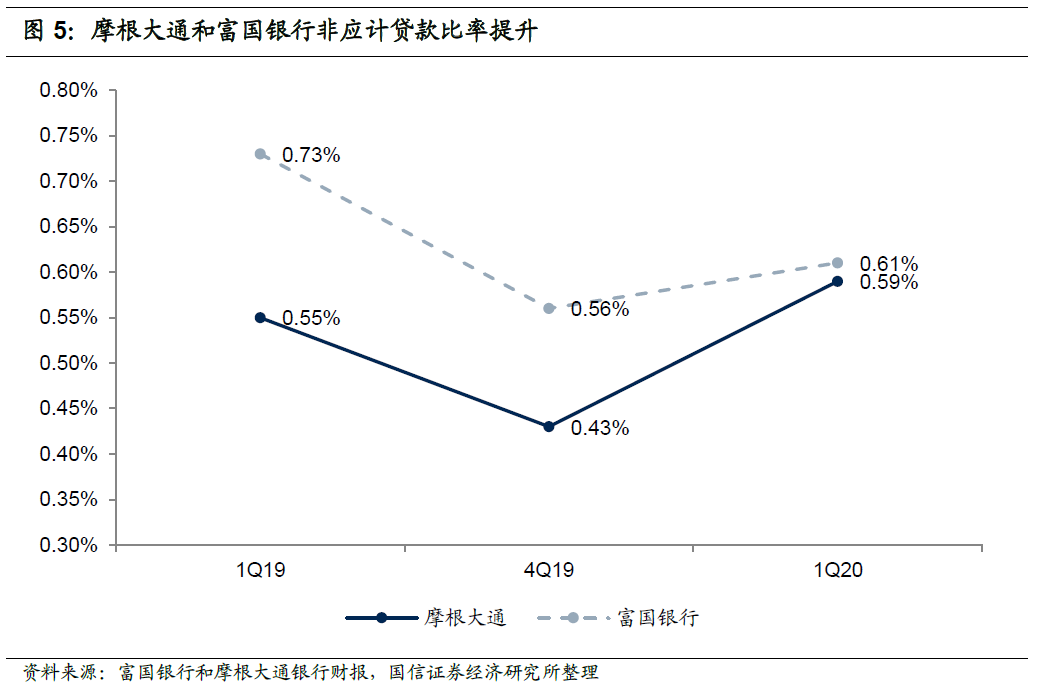

从净坏账率来看,摩根大通第一季度年化净坏账率(Net loan charge-offs rate,指坏账的净核销,有别于我国银行业通行的不良率)为0.62%,其中零售贷款净坏账率1.15%,环比上季度均下降1BP。富国银行第一季度年化净坏账率为0.38%,其中零售贷款净坏账率为0.53%,分别较上季度提升8bps和2bps。从非应计贷款(指贷款本金或利息逾期90天没有收回的贷款)比率来看,一季度末摩根大通非应计贷款比率为0.59%,富国银行0.61%,较年初分别提升16bps和5bps。整体来看,摩根大通和富国银行一季度坏账率均未出现大幅提升,资产质量平稳。

但是摩根大通和富国银行都认为公共卫生事件和油价承压将对美国经济造成明显冲击,预计未来公司贷款业务的违约率将大幅上升,因此在一季度大幅增加了拨备计提。摩根大通一季度增加的68亿坏账拨备中,消费者和社区银行业务坏账拨备增加了45亿美元,主要是信用卡业务,这反映了摩根大通对公共卫生事件影响下居民和个体户的偿债能力非常担忧。

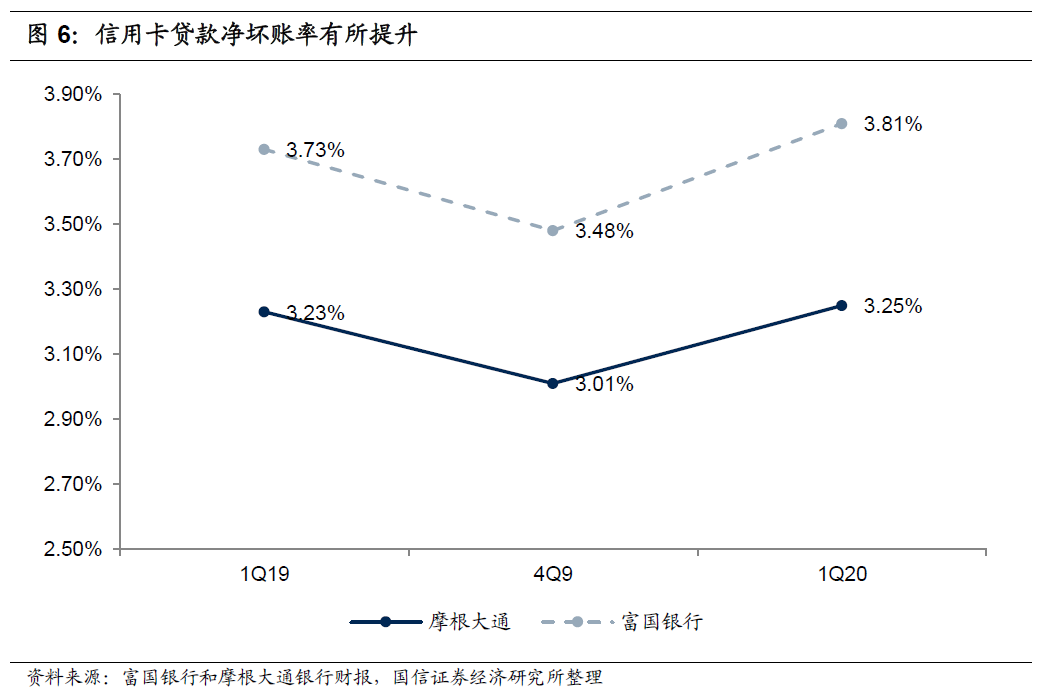

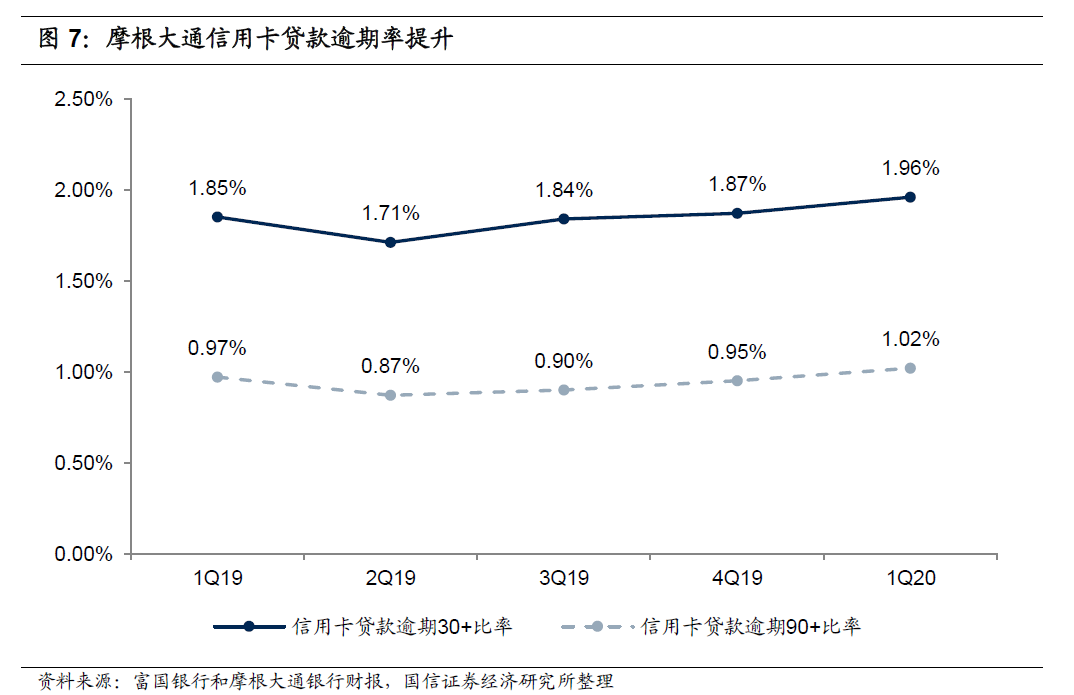

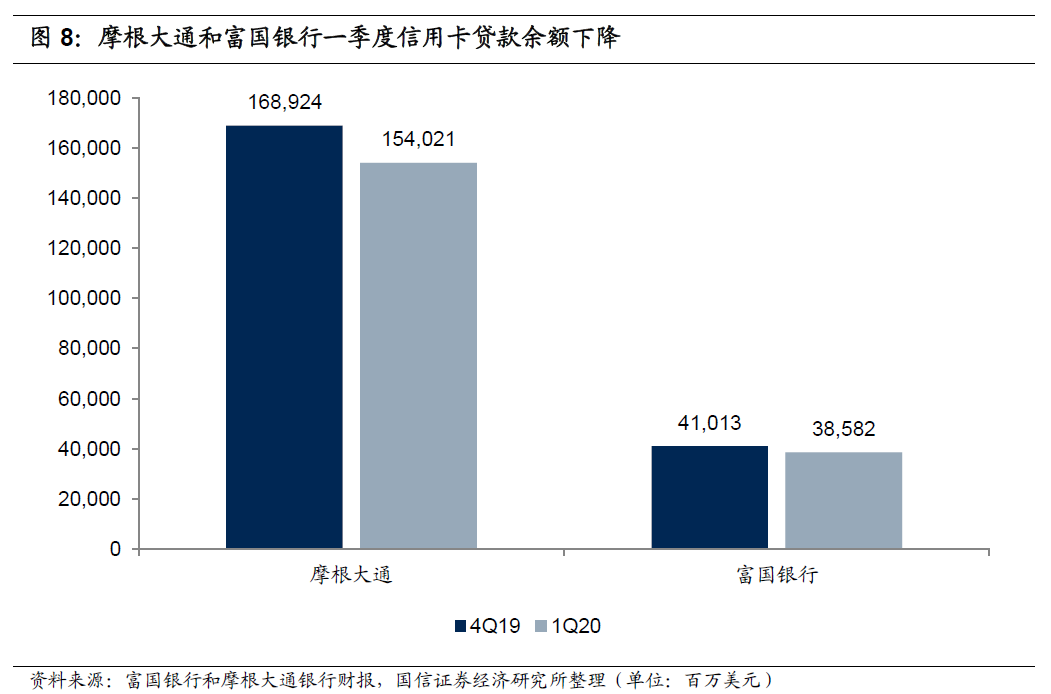

信用卡业务,从坏账率来看,摩根大通一季度信用卡贷款年化坏账率3.25%,富国银行为3.81%,分别较上季度提升了2bps和8bps。从逾期率来看,一季度末摩根大通信用卡贷款逾期90天以上贷款比率为1.02%,较年初提升了7bps,体现了居民偿债能力的下降。同时,一季度末摩根大通和富国银行信用卡贷款余额较年初分别下降了149亿美元和24亿美元,降幅分别是8.8%和5.9%。

(编辑:程翼兴)