本文来源微信公众号“市川新田三丁目”,译者王为。原标题《标准普尔道琼斯指数有限公司观点:2020年一季度标准普尔风险平价指数回报表现回顾》。

2020年一季度,卫生事件给全球金融市场带来深远的影响并不令人感到意外。标准普尔500指数遭遇到重挫,美国国债的收益率也由于投资者祭出避险投资模式而出现下跌。大宗商品方面,标准普尔GSCI大宗商品回报率指数三月份的跌幅高达29.4%,为近29年以来单月下跌幅度最大的纪录。

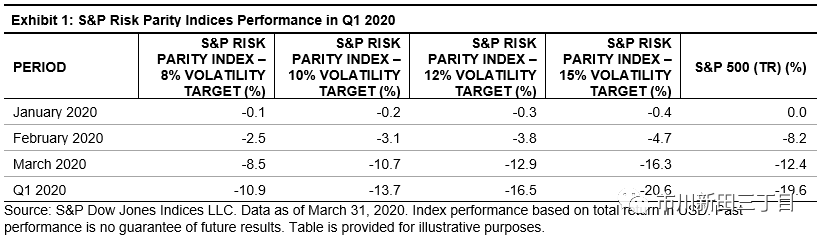

与此类似的是,2020年一季度对于标准普尔风险平价指数来讲也充满了挑战,以各个波动率水平为目标值的标准普尔风险平价指数均遭受了百分比为两位数的下跌,见下表1。考虑到前面提到的各类资产的回报率均突然出现大跌,风险平价指数的下跌也就在意料之中了。

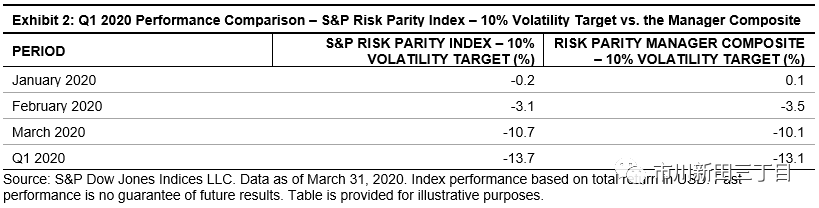

自2018年问世以来,标准普尔风险平价指数被多个资产管理机构用作主动型风险管理基金的业绩参考指标。如下表2所示,波动率的目标值为10%的标准普尔风险平价指数的走势与一季度基金经理对投资组合中各项资产的波动率作主动调整后的收益大体一致。

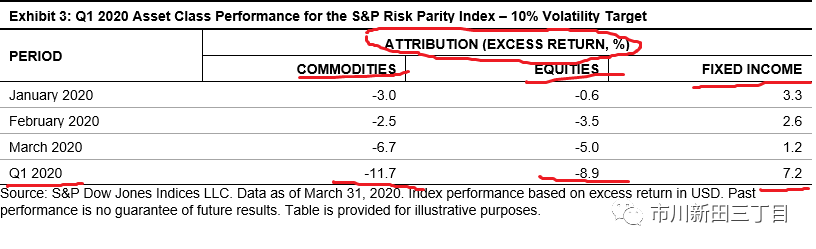

为了进一步研究波动率的目标值为10%的标准普尔风险平价指数,来看一下指数覆盖的各类资产所贡献的回报率,以各类资产的超额回报率为计算基准。标准普尔风险平价指数所跟踪的资产有三类:股票、固定收益资产和大宗商品。

下表3显示,波动率的目标值为10%的标准普尔风险平价指数在一季度的下跌主要是受股票和大宗商品分布下跌11.7%和8.9%的影响。固定收益资产的收益为7.2%,尽管其在指数构成中所占的比重相对而言高于股票和大宗商品,但仍不足以抵消这两类资产价格下跌造成的损失。

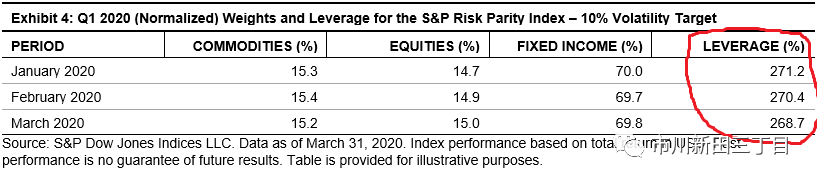

在资产配置比率方面,风险平价策略的目的是试图获得多元化资产配置的收益最大化,办法是在配置资产的时候确保投资组合中各项资产的波动率给整个投资组合的波动率所产生的影响保持一致。因此,波动率较小的资产,比如固定收益资产,通常在投资组合中的配置比率会更高一些。此外,风险平价指数通常会通过杠杆化投资的方式以达到指数所要求的波动率的目标值,从而保证投资组合损益的风险形态实现稳定。

如表4所示,标准普尔风险平价指数的杠杆率在3月份只是略有下跌,但有预测认为随着3月份市场下跌的影响被完全被消化掉,四月份的时候形势会变得明朗一些。也就是说,考虑到计算波动率的回溯期间相当长,可长达15年,预测杠杆率不会发生大的变化。

四月初的市场开局不错,但受卫生事件带来的不确定性影响,市场还远未脱离险境。尽管对于各类标准普尔风险平价指数来讲,2020年一季度充满了挑战,但这些风险平价指数仍有可能帮助投资者改善风险调整后的长期收益前景。与资产配置比率保持不变的传统做法相比,通过定期将投资组合中各类资产的波动率调整为一致,投资者非常有可能看到分散投资所带来的益处。(编辑:刘瑞)