本文来自微信公众号“ 欣琦看金融”,作者:刘欣琦、严哲铭。

摘要

总量:投资收入仍是主要驱动,龙头券商净利润同比+57%:1)上市龙头券商2019年净利润同比+57%,年化ROE升至7.5%,ROA驱动为主,杠杆率缓步提升。2)投资业务收入是业绩拉动主力,科创板对2019年投资和投行收入带动明显;信用减值损失增加,成本率同比下降。

结构:投资收入稳居首位,通过客需型投资业务提升杠杆:1)经纪:经纪收入多元化券商体现出较强的韧性。2)投行:科创板带动IPO规模大增,上市券商投行收入同比+17%,分化较大;科创板项目储备向头部券商集中。3)资管:集合资管规模触底,资管业务净收入增速转正。4)投资:2019年股市债市齐涨,权益市场表现逆转,债市涨幅回落,但也贡献正向收益;龙头券商自营收益率回升至4.09%,整体表现领先。头部券商通过客需型业务提升杠杆率明显。5)资本中介:2019年12家龙头上市券商利息收入同比+12.32%,利息净收入同比-9.92%,主要受利息支出增加影响。

头部券商详解:围绕各自业务优势,展开差异化竞争:在影响营业收入的主要因素投资业务上,各家公司均有不同的扩表方式,以推动营收增长。通过拆分信用资产减值和员工薪酬这两大影响成本端的主要因素对头部券商的成本进行分析。我们能看出各家公司信用减值的压力基本释放,而职工费用与公司营收关联度较高。在市场后续竞争中,我们认为头部券商具备显著的领先优势。

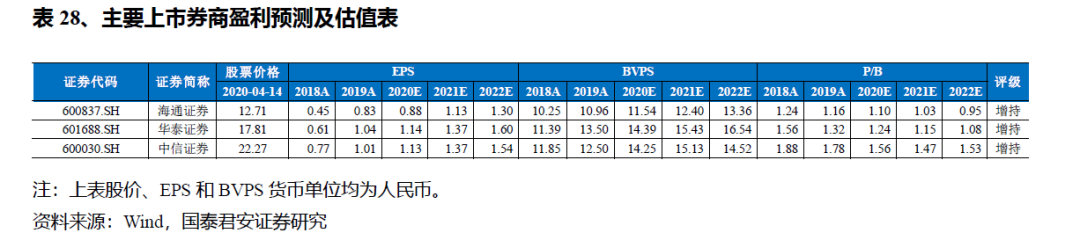

维持行业“增持”评级,推荐低估值龙头券商:1)随着公共卫生事件的影响持续,全球央行有望持续维持宽松政策,以应对卫生事件后的经济衰退危机,使得Beta属性较强的券商板块有望获益。2)龙头券商在无风险收益率下行和资本市场改革红利释放的环境下更有望获益,维持华泰证券(06886) /中信证券(06030)的“增持”评级。

目 录

1.引子

2. 2019年度业绩综述

2.1. 总量:投资收入仍是主要驱动,龙头券商净利润同比+57%

2.2. 结构:投资收入稳居首位,融资类业务增长乏力对加杠杆带来挑战

3. 分项业务解析

3.1. 经纪:经纪收入多元化券商体现出较强的韧性

3.2. 投行:科创板带动IPO规模大幅增长

3.3. 资管:集合资管规模触底,收入增速转正

3.4. 投资:头部券商自营收益率回升至4.09%

3.5. 资本中介:市场利率触底回升或提高后续负债成本

4. 头部券商的营收和成本详解:营收靠投资扩表、信用业务减值充分、人工成本随收入波动

4.1. 营收情况:头部券商构建差异化优势

4.2. 资产质量情况:股权质押风险暴露,规模持续压降

4.3. 业务及管理费用情况:随收入增长,人均薪酬有所提升

5. 2020年1季度业绩前瞻

6. 投资观点:增持评级,建议增持龙头券商

7. 风险提示

1.引子

2019年,券商行业迎来众多变化,权益市场回暖带动投资收入大幅提升,监管环境发生深刻改变,整体对于券商行业更为友好。同时,头部券商在并表监管试点、买方投顾牌照试点等监管制度上明显体现出领先优势。因此,我们在年报业绩综述中,重点对已经披露2019年财报的A股上市头部券商进行分析,在总量分析和分项业务的分析后,针对行业排名靠前的券商再逐一进行业绩详解。

2.2019年度业绩综述

2.1. 总量:投资收入仍是主要驱动,龙头券商净利润同比+57%

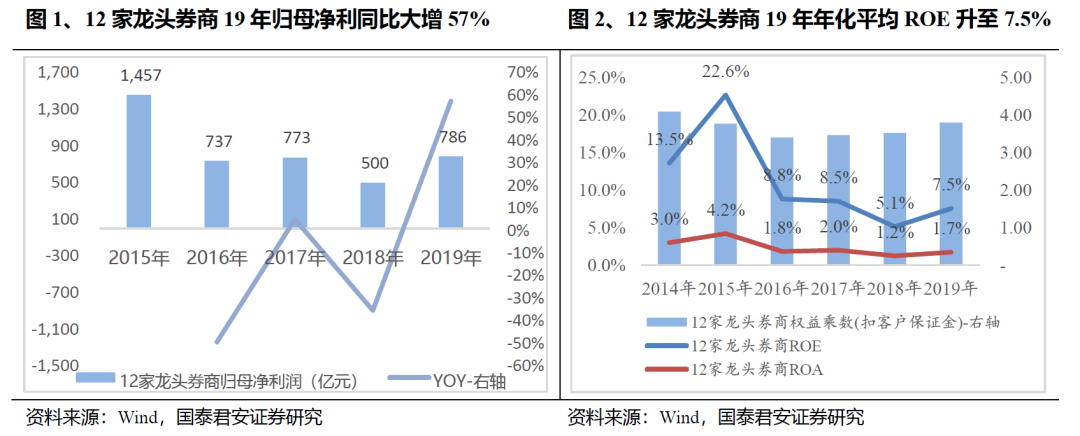

12家龙头券商2019年度归母净利润同比+57%,符合我们此前预期。1)12家龙头券商2019年度合计实现营业收入/归母净利润2724亿元/786亿元,分别同比+43%/+57%。根据证券业协会数据,2019年证券行业全年实现净利润1230.95亿元,同比增长84.77%。行业及头部券商盈利情况整体符合预期。

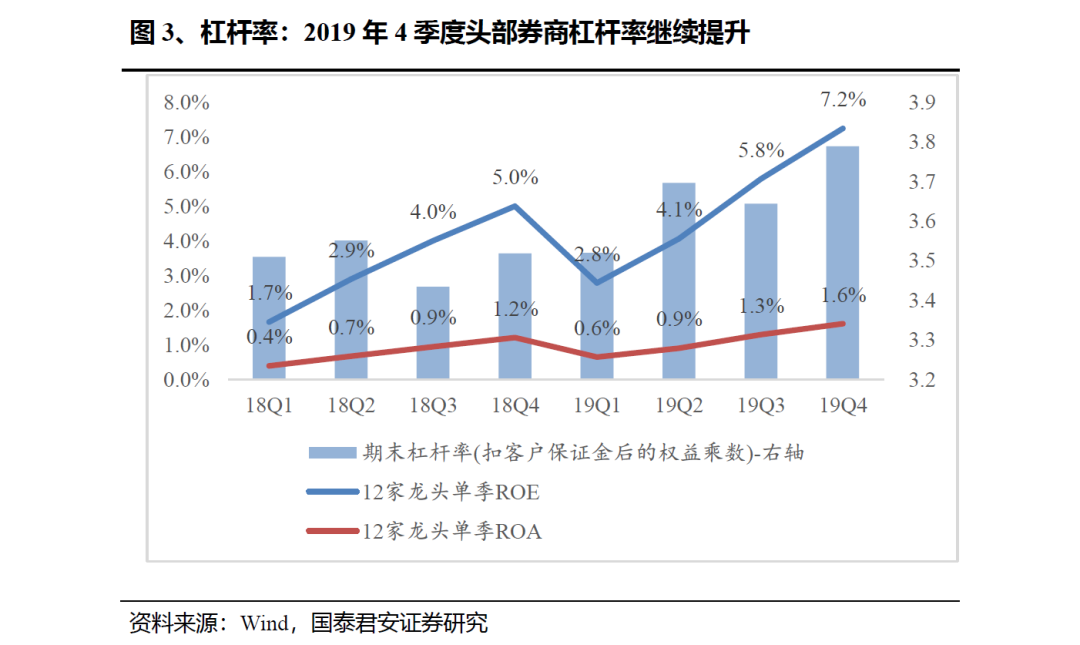

12家头部券商2019年年化ROE升至7.5%,ROA驱动为主,杠杆率缓步提升。1)同比看,12家头部券商盈利情况大幅改善,19年末整体实现年化ROE7.5%,较2018年的5.1%改善明显。2)相比于杠杆率,2019年头部券商ROA提升显著,是ROE改善的主要驱动力。在投资回报率、利差扩张和手续费净收入增长的带动下,2019年度头部券商年化ROA提升至1.7%(2018年为1.2%)。上市券商权益乘数(扣除客户资金)从2018年末的3.52倍提升至2019年末的3.79倍,增幅7.7%,总杠杆率水平进一步提升。

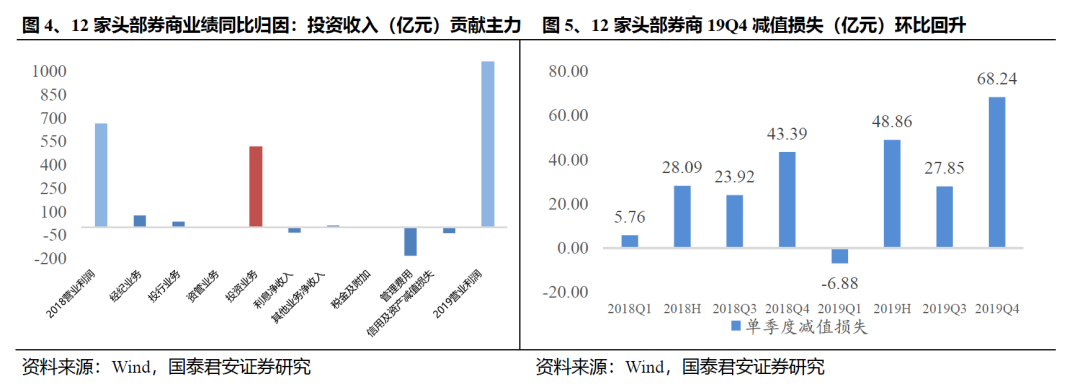

业绩归因:同比看,投资业务收入是业绩拉动主力,科创板对2019年度投资和投行收入带动明显。

收入端:投资收入是增长主要贡献。同比看,12家头部券商2019年度投资收入(含公允价值变动损益)同比大幅提升+135%,受益于股市大幅上涨、券商直投和跟投收益大幅释放,券商投资收入同比大增是主要业绩驱动。头部券商2019年末利息净收入有所回落。

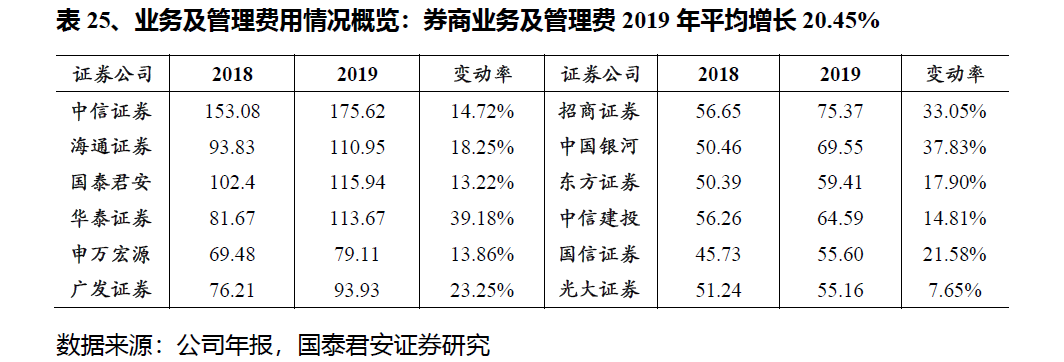

成本端:信用减值损失增加,成本率同比下降。1)19年度12家头部券商业务及管理费同比+20.5%,占调整后营收比重47%,较2018年下降明显。2)2019年度头部券商信用及资产减值损失138亿,同比增加36.5%,占调整后营收比重为6%,对券商业绩的影响较大。

注:减值损失=信用减值损失 +其他资产减值损失

2.2. 结构:投资收入稳居首位,融资类业务增长乏力对加杠杆带来挑战

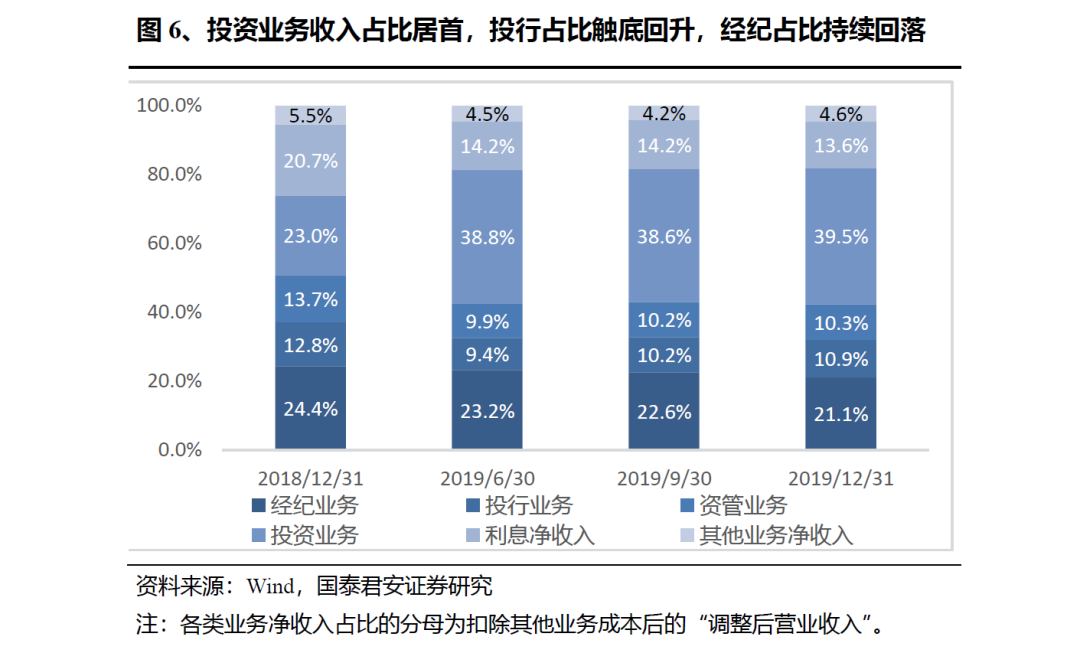

投资业务收入占比稳居首位,投行和资管收入占比有所提升,经纪收入占比持续回落。1)12家头部券商前两大营收贡献仍是投资和经纪业务,2019年末投资收入占比39.5%,与中报的上市券商40.1%基本持平,而经纪业务收入占比持续回落,2019年末占比降至21.1%。2)全年看,投行和资管收入占比均有所提升,在一定程度上对冲经纪收入占比回落,对上市券商ROE提升起到支撑作用。

从2019年末各项业务收入占比来看,头部券商营收结构多元化特征明显,经纪业务依赖度较低。

头部券商经纪业务依赖度较低,综合竞争优势相对突出。头部券商综合竞争优势较强,中信、海通(06837)、华泰和东方证券(03958)经纪业务收入占比低于行业平均21%,分别为20%/13%/17%/16%。而在投行、资管和融资类业务方面优势相对均衡。中信、华泰和广发证券(01776)收入占比分别为15.2%/11.6%/18.7%,显著高于行业平均的10.3%;中国银河(06881)、国君(02611)和申万宏源(06806)利息净收入占比分别达到24%/21%/20%,高于行业平均的14%;中信、海通、中信建投(06066)投行收入占比分别达到11.9%/12.6%/26.9%,高于行业平均的10.9%。

资产端结构:融资类业务增长相对乏力,通过客需型业务加杠杆成为头部券商的突破口。

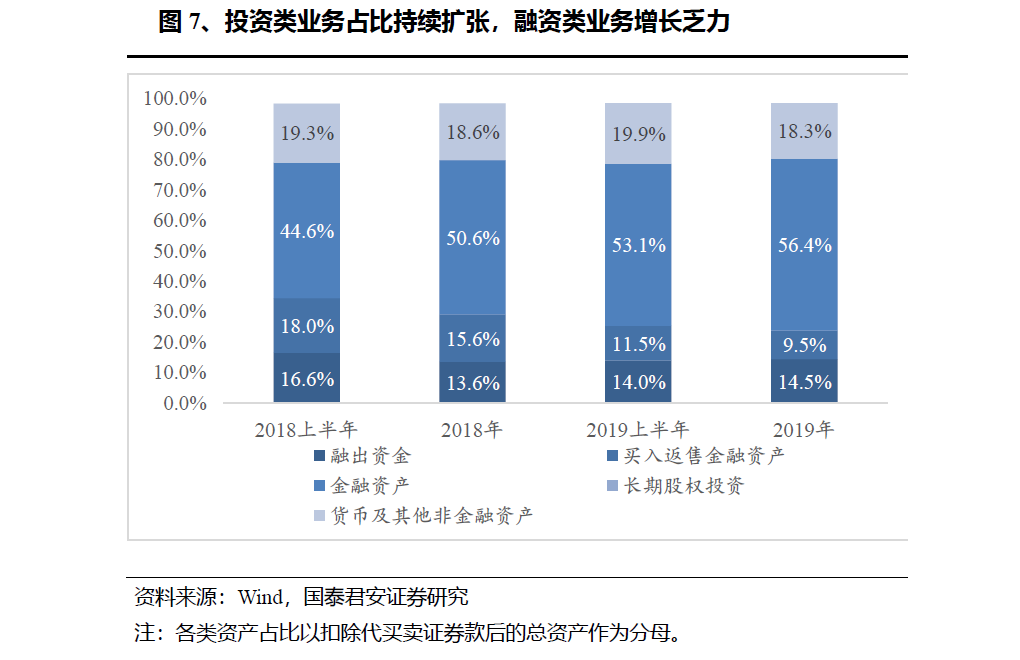

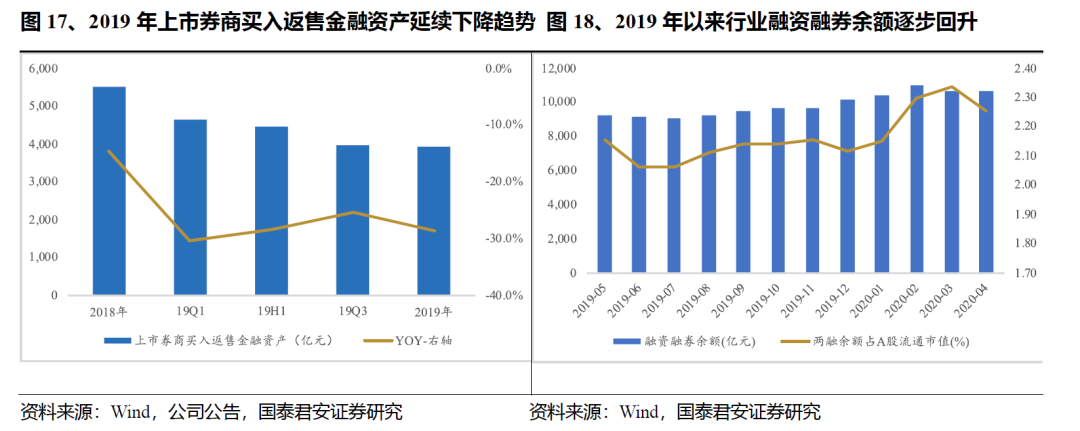

高收益率的融资类业务占比持续回落。12家头部券商融出资金(两融为主)和买入返售金融资产(股权质押为主)占比从2018年中的16.6%/18%回落至2019年末的14.5%/9.5%,融资类业务占比下降10.6个百分点,随市场环境改善,两融规模占比触底回升,而股权质押占比依然回落。预计未来两融规模稳步增长,股权质押回落放缓,整体看,上市券商融资类业务占比或相对平稳。

投资业务占比持续提升,客需型业务是逐步突破口。在融资类业务增长乏力的情况下,券商资产扩表以投资类业务为主,金融类资产占比持续增长,主要是由于头部券商在衍生品、代客业务上投入更多资源,使得资产负债表在呈现出扩张态势,后文也将结合各家头部券商具体情况进行详细分析。

3.分项业务解析

3.1. 经纪:经纪收入多元化券商体现出较强的韧性

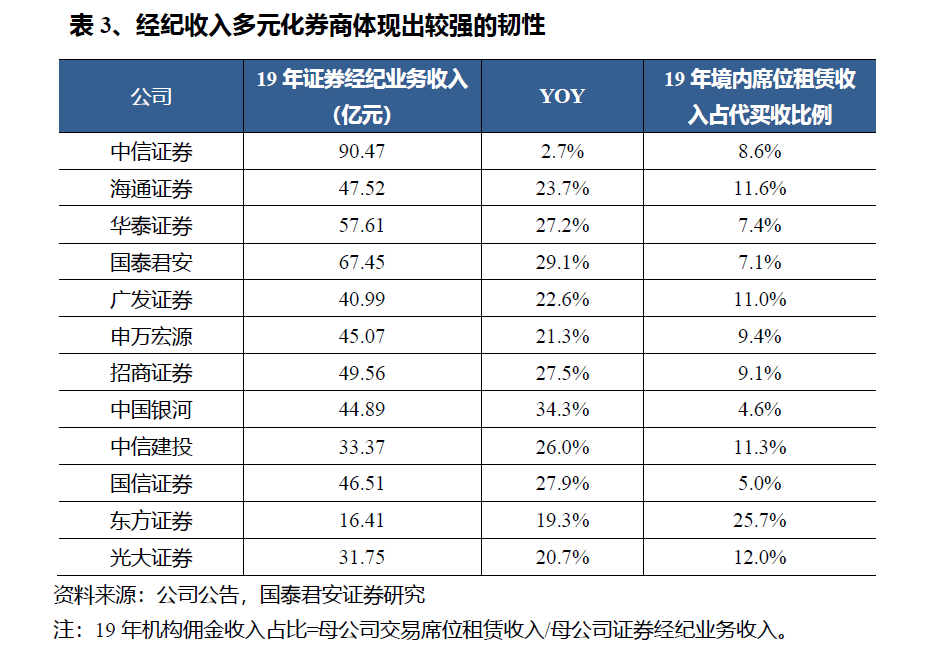

市场成交提升带动经纪业务发展。2019年全年,两市日均股基成交额和总成交额分别为5580亿/136.16万亿,同比分别增长35.6%和36.1%;在市场环境变化下,头部券商经纪业务收入普遍大幅上涨。

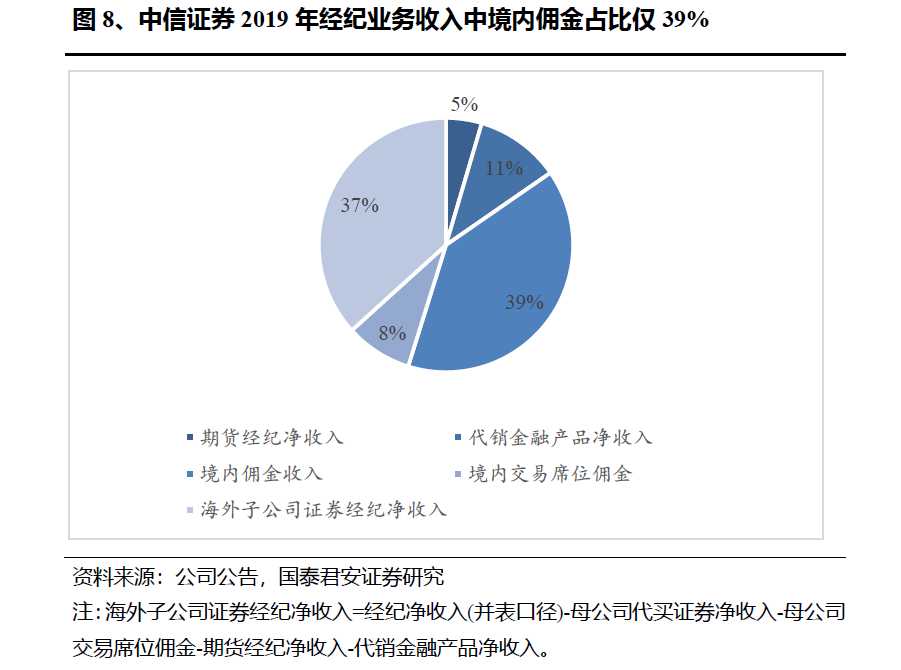

经纪收入多元化券商体现出较强的韧性。从2019年末经纪业务收入增速看,东方、光大和海通证券等机构佣金占比较高的券商表现优于行业平均。2019年末中信证券经纪业务并表收入中境内佣金收入仅占39%,海外子公司佣金、境内机构席位和代销收入占比分别为37%/8%/11%。

在机构交易占比提升、海外业务拓展、期货市场发展和财富管理转型的行业趋势下,头部券商经纪业务收入的抗周期性更强,经纪业务更加稳健。

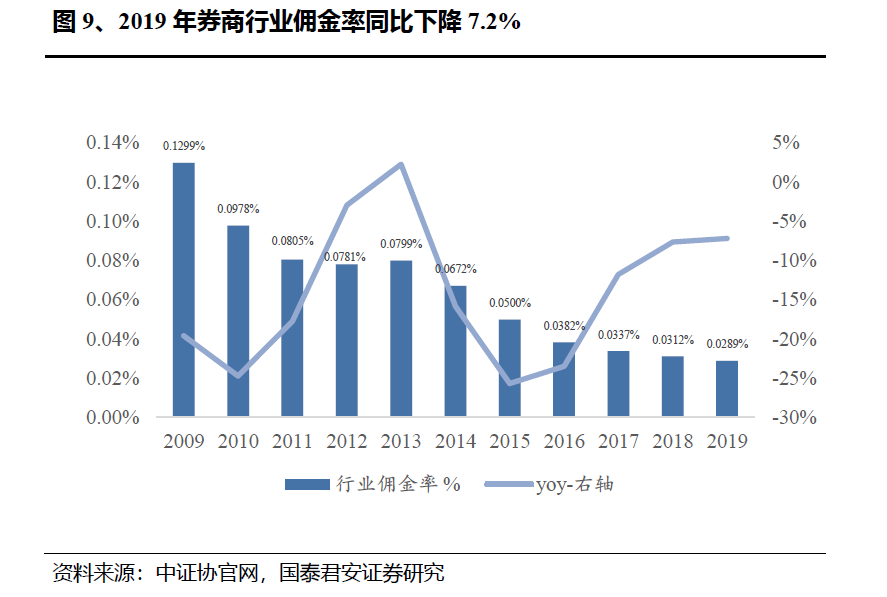

行业佣金率持续下滑。行业佣金率持续下滑。根据中证协披露,证券行业2019年代买证券业务净收入(母公司,含交易席位收入)为787.63亿元,同比+26.34%,我们测算,2017/2018/2019行业佣金率分别为,万分之3.37/万3.12/万2.89,2019年行业佣金率同比下降7.2%。

3.2. 投行:科创板带动IPO规模大幅增长

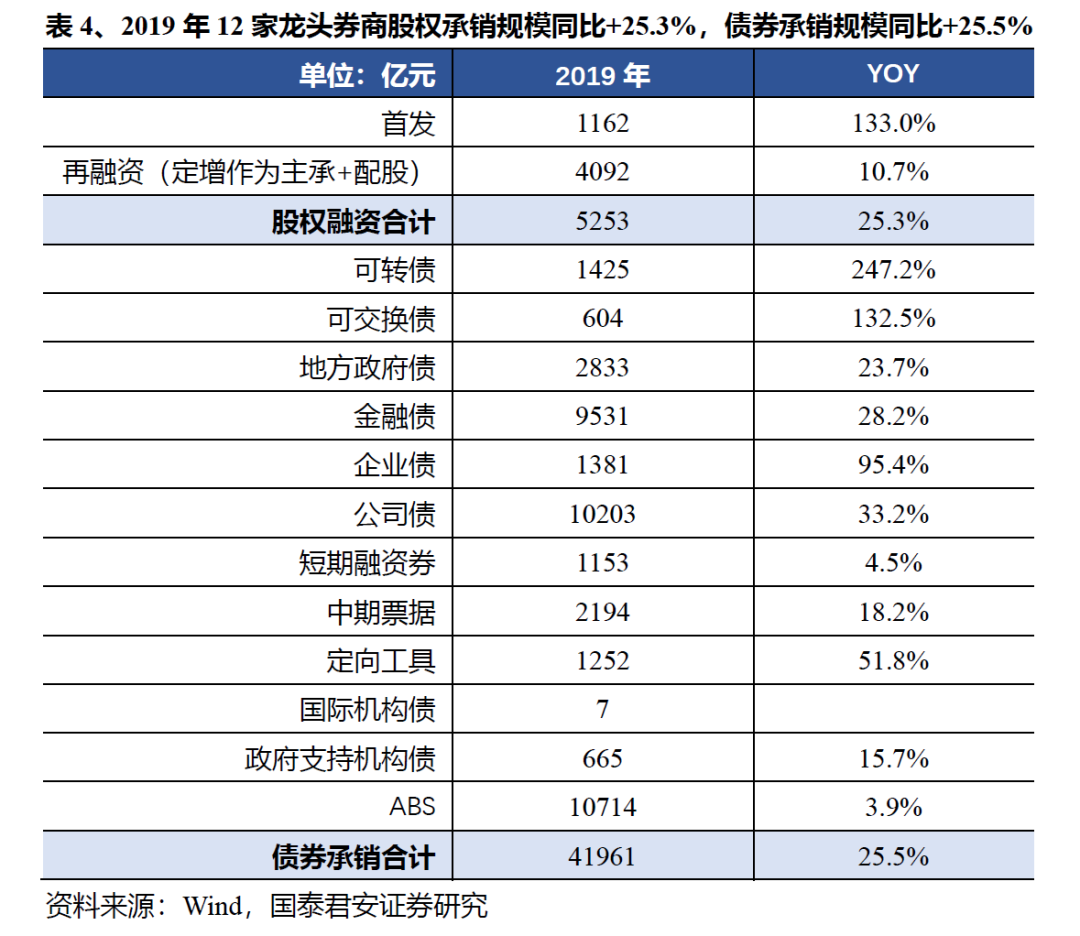

科创板带动IPO规模大幅增长,债承规模同比增速有所收敛,整体维持升势。1)科创板带动下,2019年度头部券商IPO承销额同比大增133%,再融资同比增长10.7%,整体股票成交额同比增长25.3%。2)2019年头部券商债券承销规模同比增长25.5%,其中企业债、公司债延续增长趋势,可转债同比增长247.2%。同比看,债承规模增速较中报有所收敛,2019年度头部券商债券承销总规模同比+25.5%。

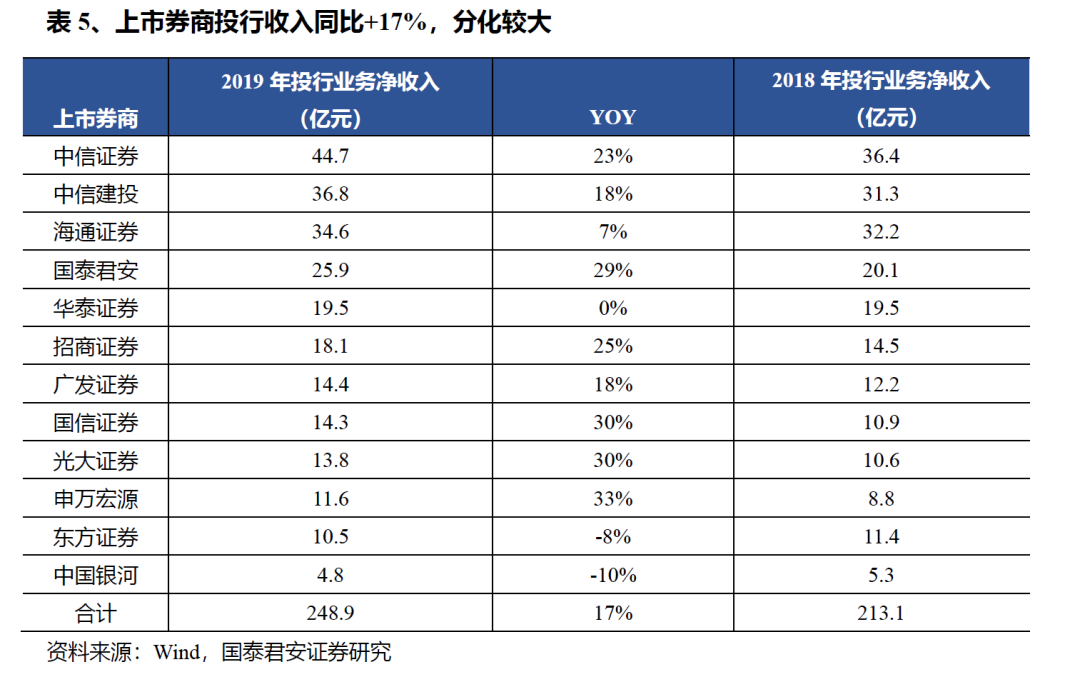

12家龙头上市券商投行收入同比增长17%,分化较大。1)从2019年年度投行的收入排名看,中信证券、中信建投、海通、国君和华泰位居前5,与2018年一致。同比增速各家券商有所分化,头部券商中,国君的同比增速领先,其余券商中光大、国信与申万宏源增速较快,均超过了30%。2)从收入结构看,2019年三家头部券商(中信证券、中信建投、海通)的投行业务收入在12家券商中占比达到46.6%,与上一年46.9%基本持平,行业内的头部效应越发明显。

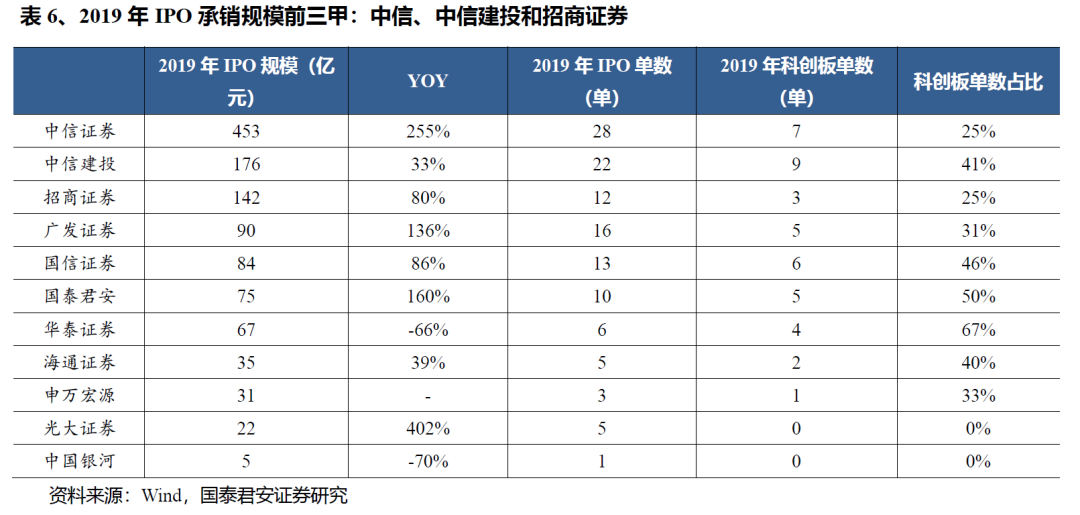

2019年中信、中信建投和招商证券IPO承销规模居前。据Wind数据,2019年IPO承销规模前3名分别为中信(453亿)、中信建投(176亿)和招商证券(142亿)。从科创板承销单数看,中信与中信建投领先同业。

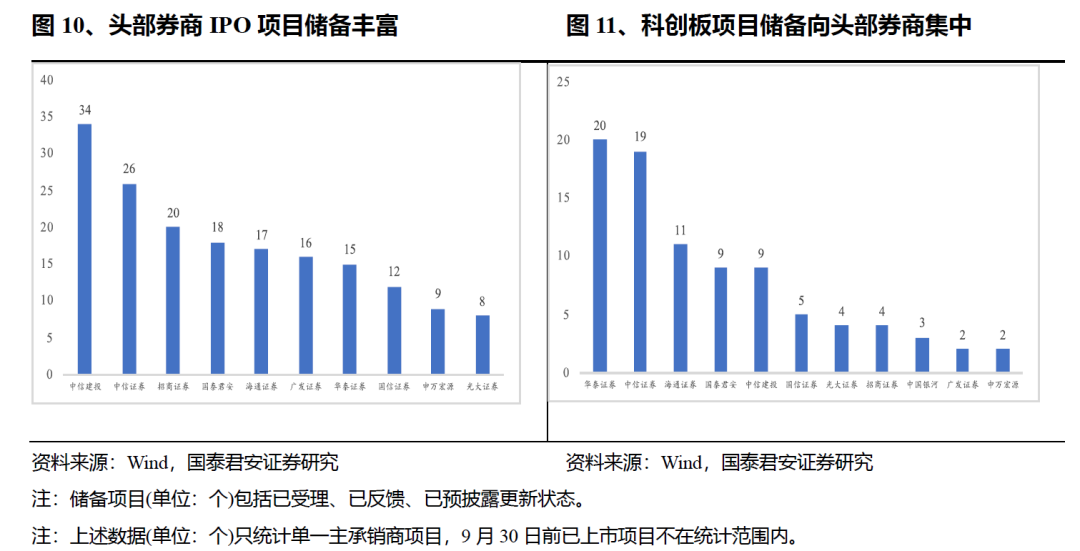

龙头券商IPO储备丰富,科创板项目进一步向头部券商集中。根据Wind数据,目前IPO项目储备TOP3分别为中信建投(34家)、中信证券(26家)、招商证券(20家);科创板IPO项目储备TOP4为华泰(20家)、中信建投(19家)、海通(11家)、国君(9家)。

3.3. 资管:集合资管规模触底,收入增速转正

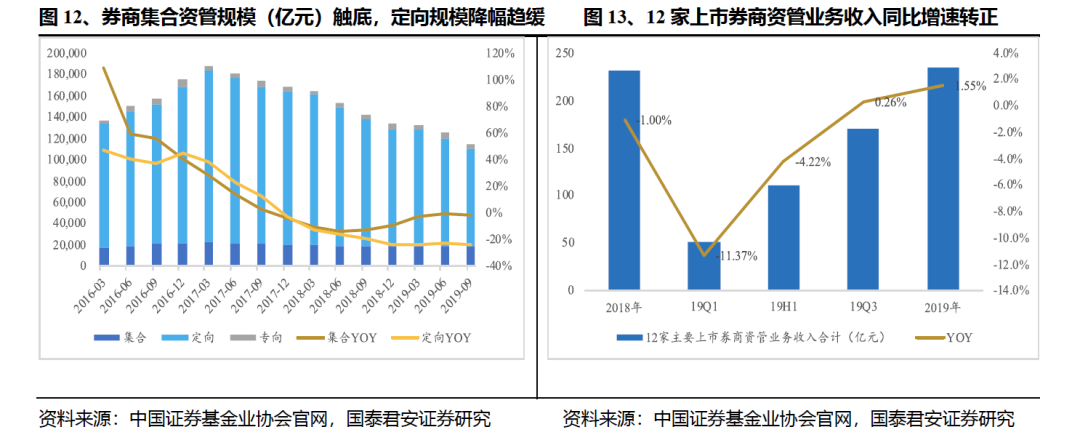

集合资管规模触底,19年前3季度上市券商资管业务净收入同比增速转正。

集合资管规模触底,大集合顺利转型公募产品,规模回升可期。2018年4月资管新规落地后,券商资管转型加速,在去通道和大集合整改的影响下,券商资管规模延续下降趋势。19Q3末券商集合资管规模1.90万亿,同比-1.55%,呈现触底趋势,在券商大集合成功转型公募产品和财富管理转型加速的推动下,预计后续券商集合资管规模有望逐步回升。券商定向资管规模延续压降趋势,19Q3末降至9.1万亿,较年初下降17%。

2019年上市券商资管业务收入同比增速转正。在行业集合规模基本触底、股市同比改善驱动下,12家龙头上市券商资管业务自二季度后同比收入增速转正,19年全年净收入合计为235亿,同比增长1.55%,呈现触底反弹的趋势。

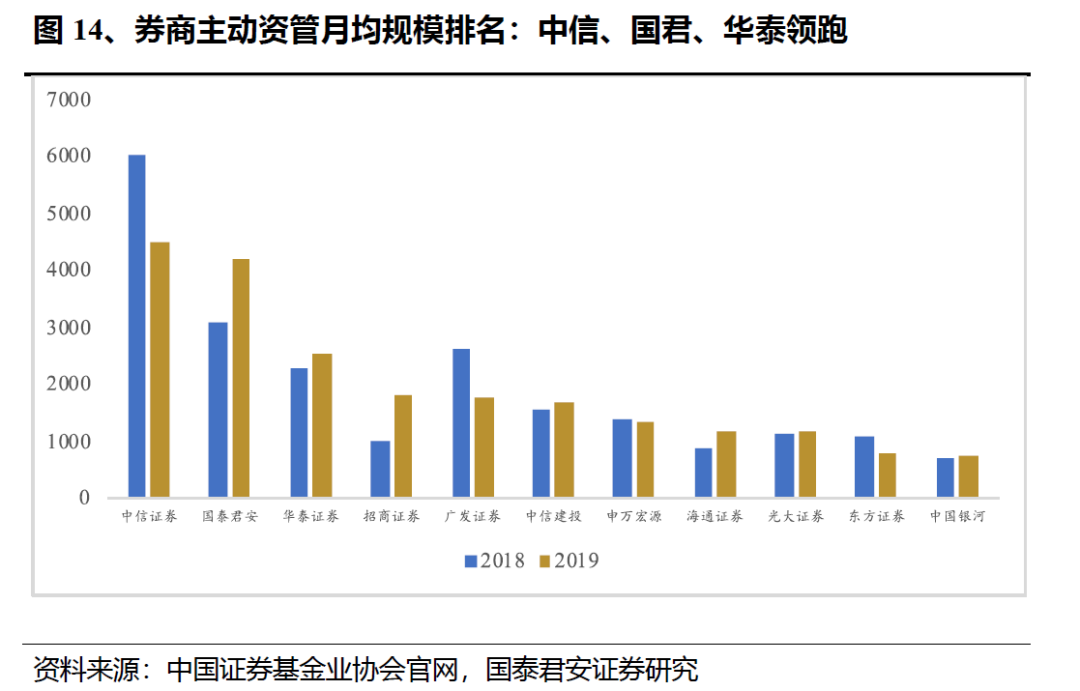

中信、国君、华泰和招商居主动管理月度规模排名前列。根据基金业协会数据,2019年12家龙头券商主动资管月均规模整体情况基本与2018年持平,但各大券商主动资管规模的差距有所缩小。截至2019年底,券商资产管理月均规模TOP4分别是中信、国君、华泰和招商。国君、华泰和招商证券2019年主动管理月均规模较2018年同比有较大幅度的增长。

3.4. 投资:头部券商自营收益率回升至4.09%

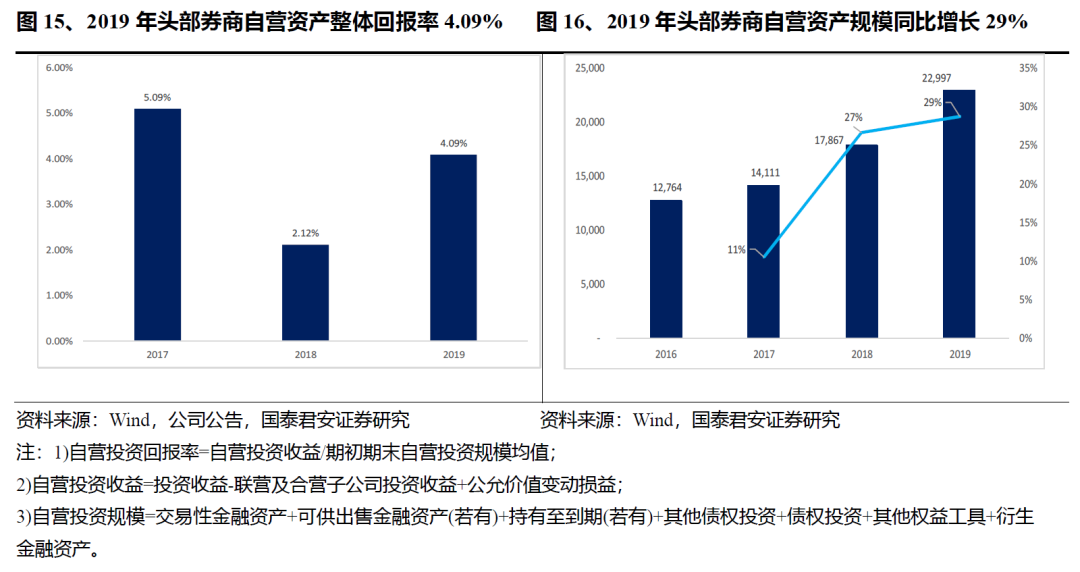

2019年股市债市齐涨,相对2018年,权益市场表现逆转,债市涨幅回落,但也贡献正向收益。龙头券商自营收益率回升,头部券商整体表现领先。

2019年,沪深300指数上涨36.07%,上证综指涨幅22.3%,中证全债指数上涨4.96%,全年股市债市表现均上扬,为券商自营业务贡献正向收益。相对于2018年,2019年股市走牛,债市涨幅低于2018年(2018年中证全债指数上涨8.85%)。

2019年12家龙头券商全年自营投资收益利率达4.09%,相对于2018年2.12%投资收益率水平明显回升,主要原因为权益市场表现回升,同时科创板为券商直投、跟投创造较高收益。其中头部券商(中信、华泰等)由于较早启动PE直投业务,科创板直投项目的成本更低,在直投部分产生的浮盈预计更高。

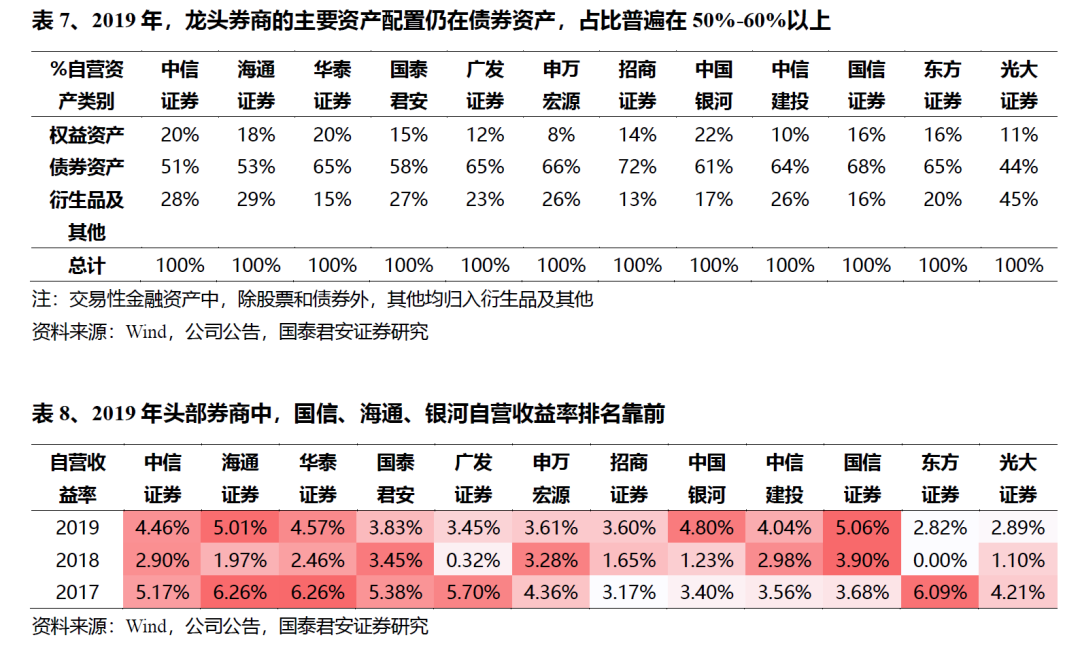

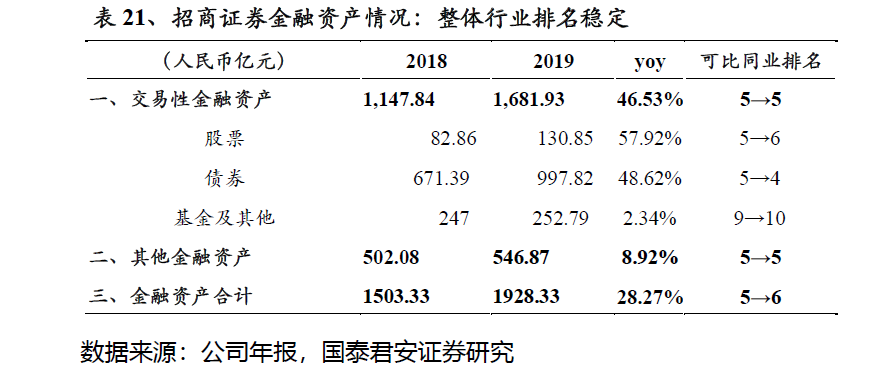

2019年全年,头部12家券商自营资产规模达到2.04万亿,较2018年末增长29%。配置上看,截至2019年末,龙头券商的固收/权益和其他资产占比分别为60%/16%/24%,债券为主的固定收益资产持续成为券商自营的主要配置标的。

3.5. 资本中介:市场利率触底回升或提高后续负债成本

2019年12家龙头上市券商利息收入同比+12.32%,利息净收入同比-9.92%,主要受利息支出增加影响。

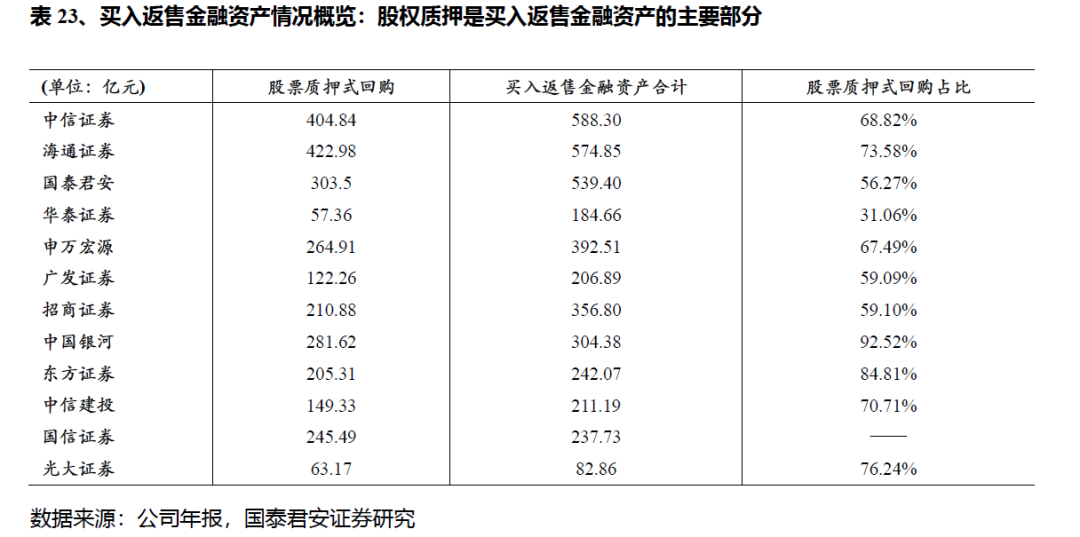

利息收入:两融规模持续扩张,股票质押延续压降,利息收入同比持平。1)2019年全年12家龙头上市券商利息收入合计1123.8亿元,同比增长12.32%;利息净收入合计310.4亿元,同比减少9.92%。2)8月份两融标的股迎来扩容,股市改善叠加监管导向下,此后两融余额持续扩张,截止2020年4月7日,两融余额已经达到10621亿。3)8月公布的《券商风控新规征求意见稿》中对部分股票质押业务所需的稳定资金和风险资本计提均有所提升,监管导向叠加风险暴露增加,上市券商股票质押延续压降趋势。截止2019年末,12家龙头上市券商买入返售金融资产余额较年初下降了28.7%。

利息支出同比+24%,2019年平均负债成本基本保持平稳,市场利率持续下降,对后续负债成本有一定正面影响。1)2018年下半年开始市场利率逐步回落,逐步转到至券商负债端。12家龙头上市券商2019年平均付息债务规模同比+22%,利息支出同比+24%,2019年负债成本率基本保持不变。12家龙头上市券商2019年平均有息债务融资成本为3.60%,同比小幅上升3.1%。2)受到公共卫生事件等一系列外部因素等影响,市场利率呈现不断下降的趋势,或是对券商2020年上半年负债成本的一定利好。

4.头部券商的营收和成本详解:营收靠投资扩表、信用业务减值充分、人工成本随收入波动

为更清晰的阐述头部券商在2019年经营情况的变化,我们选择其中头部的6家券商(除国泰君安)的营收情况进行详细拆分。我们能看出在影响营业收入的主要因素投资业务上,各家公司均有不同的扩表方式,以推动营收增长。

同时通过拆分信用资产减值和员工薪酬这两大影响成本端的主要因素对头部券商的成本进行分析。我们能看出各家公司信用减值的压力基本释放,而职工费用与公司营收关联度较高。

4.1. 营收情况:头部券商构建差异化优势

4.1.1 中信证券:客需型投资业务优势明显

客需型投资业务是主要亮点。客需型业务优势非常明显,支撑了中信证券2019年的业绩表现。

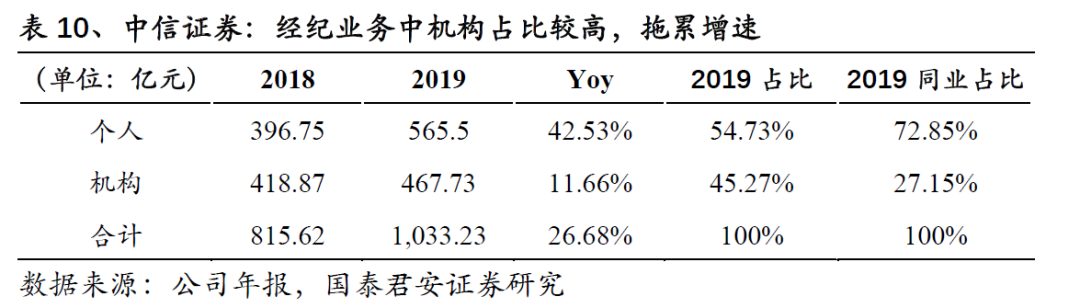

手续费业务表现差于同业。机构业务为主、海外占比高的特征,使得中信证券的2019年手续费业务落后于同业。2019年中信证券的手续费及佣金净收入年增长率仅为3.42%(可比同业增长率12.67%),其中经纪业务手续费净收入出现负增长,仅为-0.05%(可比同业增长率18.78%)。

机构客户占比高,拖累中信手续费业务增速。2019年中信证券个人代理买卖证券款占比为54.73%,远低于同业水平72.85%。而机构代理买卖证券款占比45.27%,远高于同业27.15%。

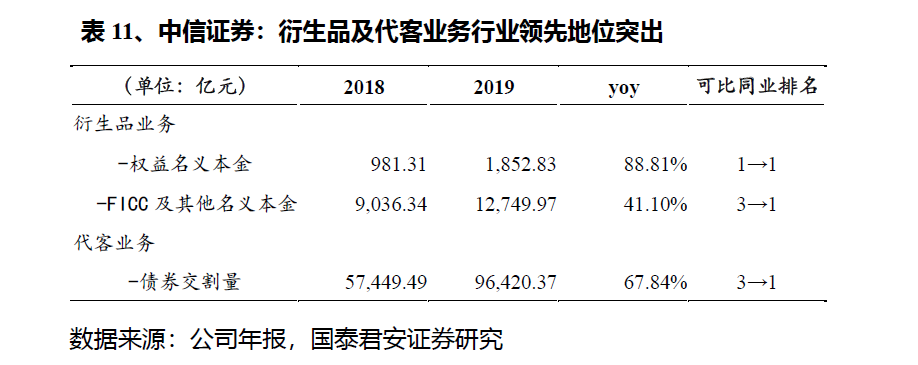

客需型投资业务排名稳步提升,优势难以撼动。中信证券衍生品业务与代客业务在2019年稳步提升至行业首位。

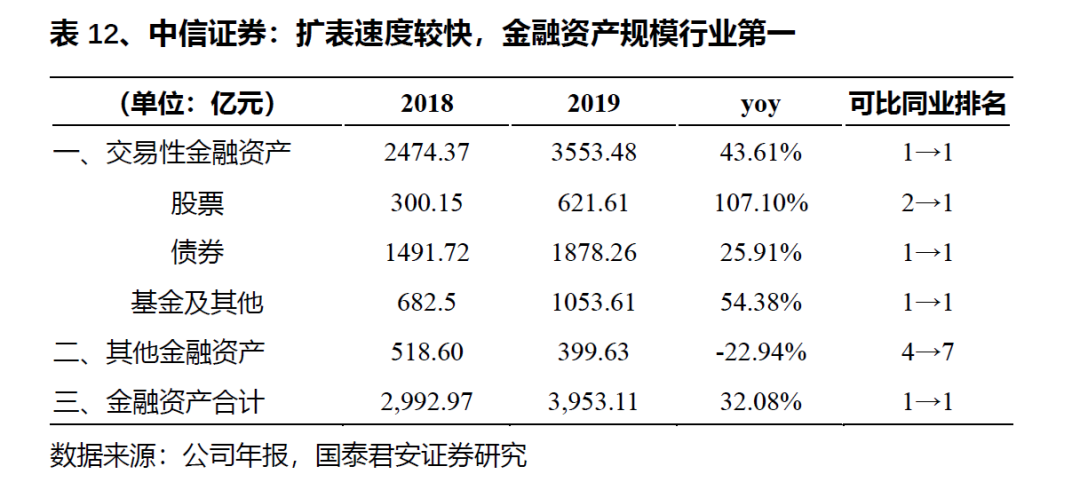

扩表速度仍较快,各项指标稳居行业前列。中信证券2019年交易性金融资产达到3553.48亿元,年增长率43.61%,位居同业首位,金融资产合计3953.11亿元,同业排名第一。

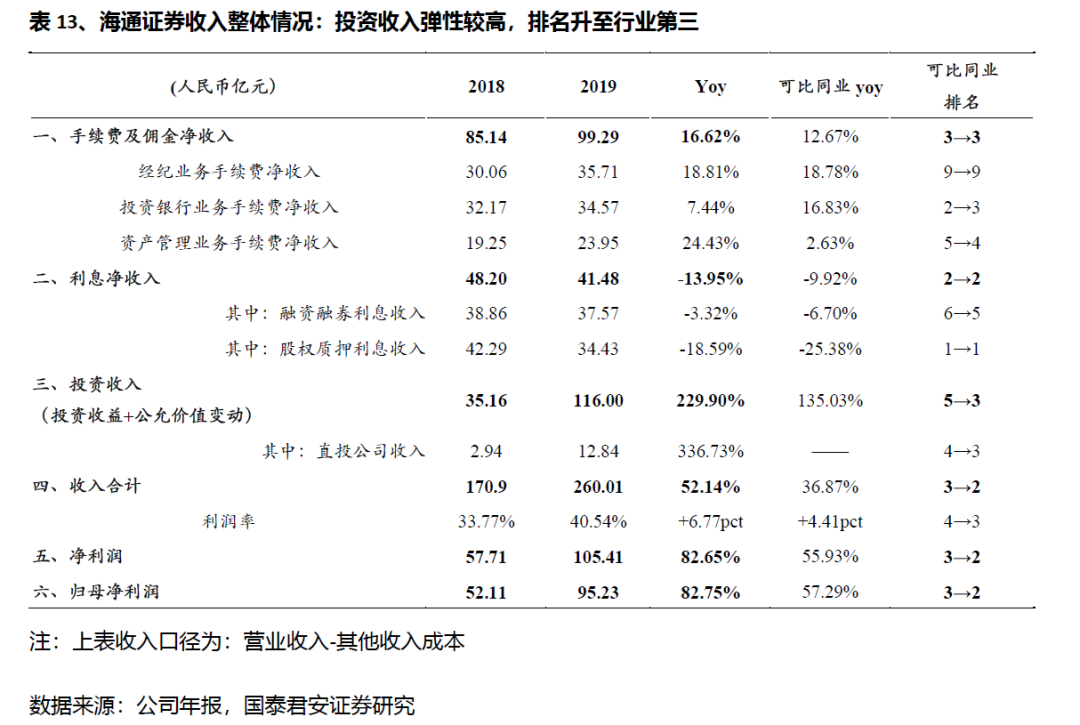

4.1.2 海通证券:投行和投资的联动使得其业绩弹性高于同业

投资弹性较大是海通业绩弹性较大的主因。海通证券在债券自营等方面风险偏好较高,进而获取较高的投资回报,是2019年业绩超同业的主因。2019年海通证券投资银行业务手续费净收入为34.57亿元,年增长率为7.44%。海通在2019年投资收入高达116亿元,年增长率229.9%,大大超出同业可比年增长率135.03%。海通证券投资收入同业排名由2018年的第五名提升到2019年的第三名。

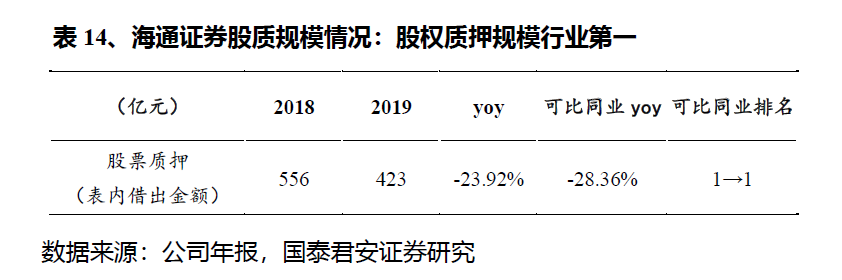

股票质押规模稳居行业第一。2019年海通股票质押(表内借出金额)为423亿元,同比下降23.92%,下降幅度小于同业平均的28.36%,质押规模仍然保持行业第一。

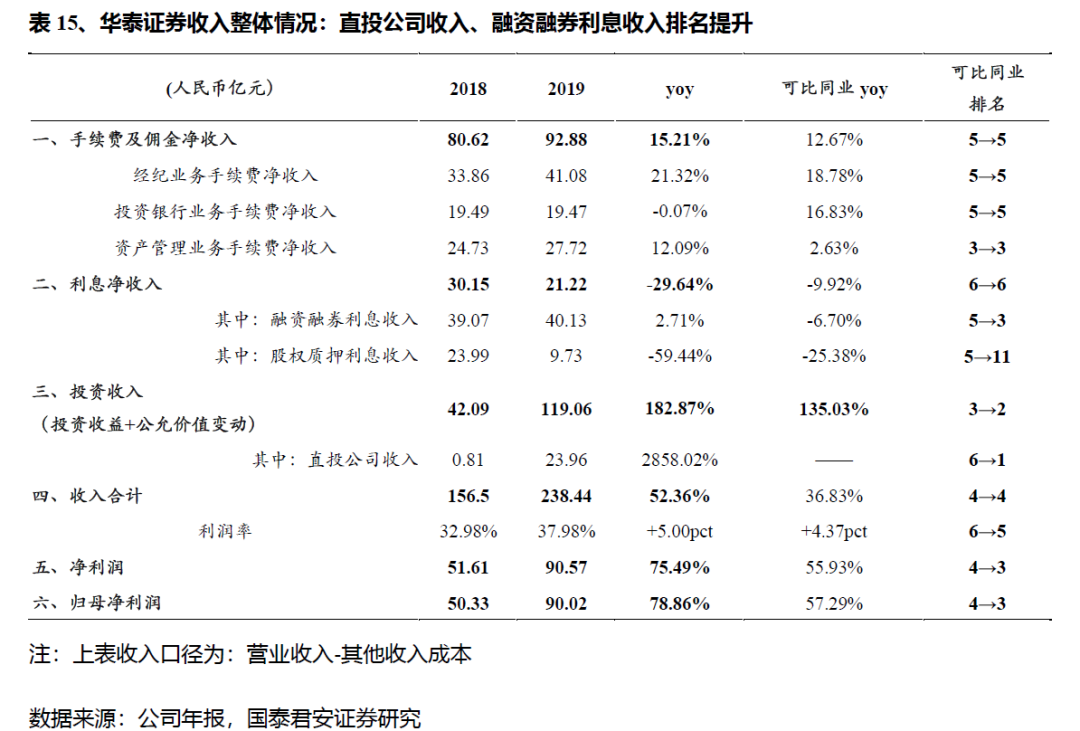

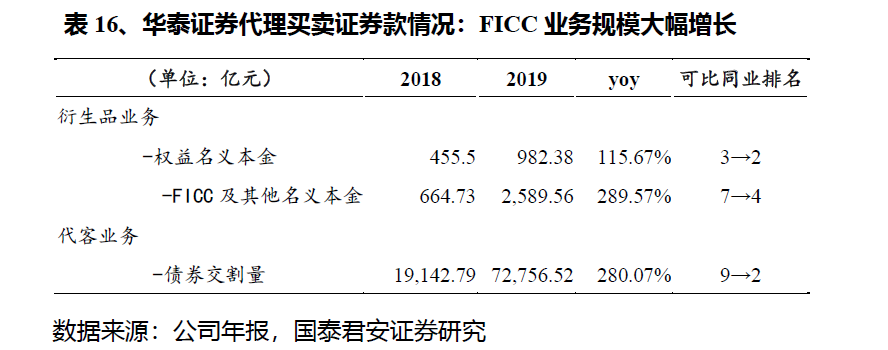

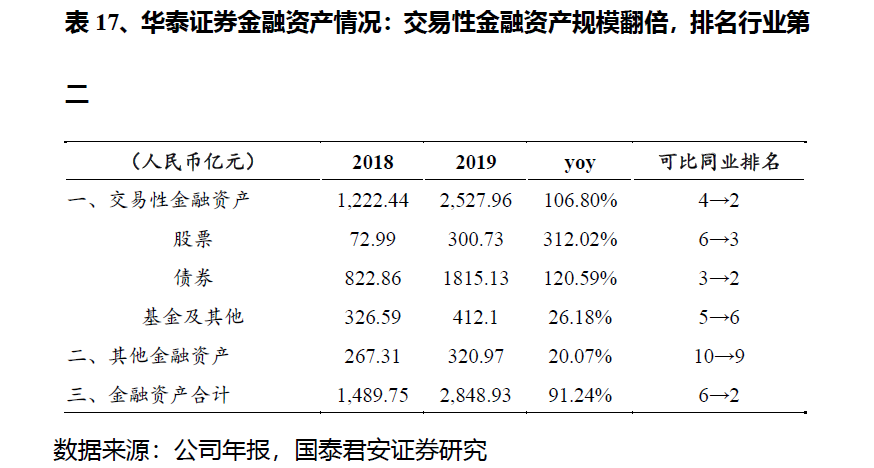

4.1.3 华泰证券:债权类客需型投资业务快速崛起

债券客需型业务大幅提升:2019年,华泰证券的债券交割量达到7.28万亿,同比大幅增长280%,交割规模一举从同业第九跃升至第二,债券衍生品、交割量的排名大幅提升。同时,公司大力发展客需型业务,表内金融资产规模大幅增长,从2018年的1490亿提升到2019年的2849亿元,同比增长91.2%,位于同业第二,扩表速度远超同业。以上两个板块业务的快速扩张助力华泰证券2018年实现营收、利润的增长。

专注交易、减少信用业务:2018年,华泰大幅缩减了股票质押等板块的信用业务,股权质押的利息收入为9.73亿元,同比下降59.4%,从同业第五下降至第十一。在资金类业务方面,公司选择专注于客需型投资业务,投资收入达到119亿元,同比增长182.87%,位居同业第二。

债券客需业务竞争力提升带来投资业务的增长:华泰证券2018年大幅扩张了债券客需板块业务规模,其中公司FICC业务的本金同比增长290%,债券交割量同比增长280%,分别位居同业第四和第二,较2018年有了较大的提升;而这也为投资业务的增长创造了良好的基础。

加速扩表,资产增长远超同业。华泰证券2018年的表内资产得到了大幅度的扩张,股票资产达到300.7亿,同比增长312%;债券资产达到1815亿,同比增长121%;金融资产合计2849亿元,同比增长91.24%,从同业第六提升至第二。大幅度扩张的金融资产规模为华泰2018年的业绩增长提供了有力的支持。

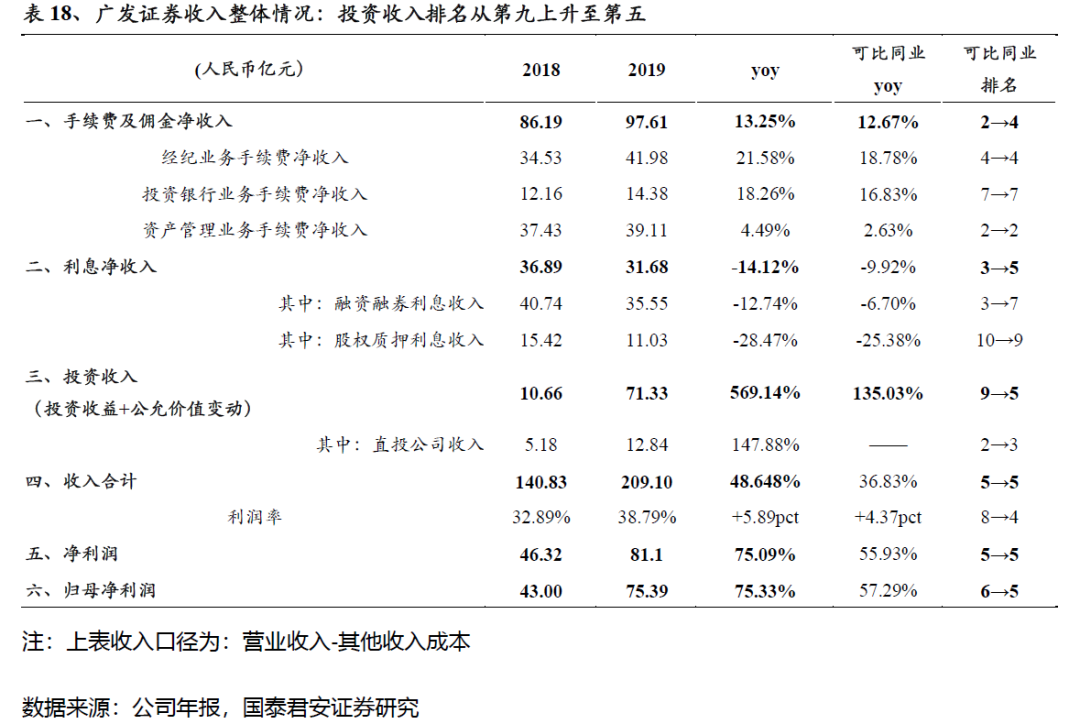

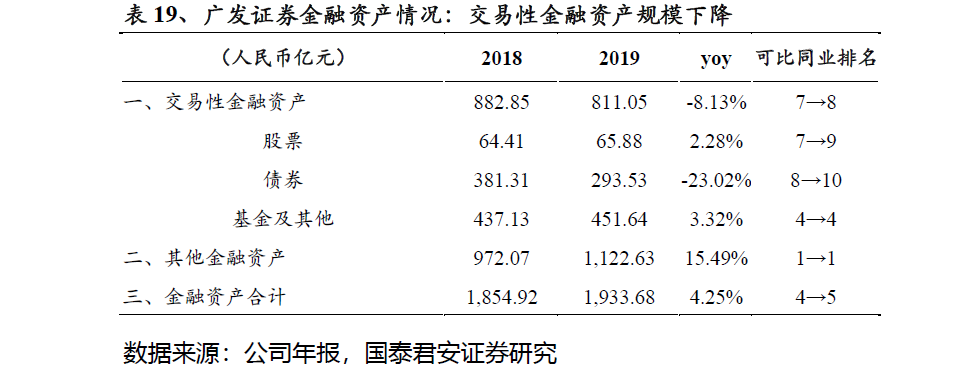

4.1.4 广发证券:业务整体平淡,预计受风险事件拖累

业绩增长主要靠方向性自营:广发证券客需型业务竞争力大幅下降。2018年实现投资收益71.3亿元,同比增长569.14%,是营收增长的主要因素,表现亮眼。但客观上这样大幅度的增速主要是因为其2018年的投资收益较少,基数较低。相比之下,更加值得关注的一点是公司2018年交易性金融资产不增反“缩”,在2018年绝大部分券商都在进行表内资产的扩张时,广发的交易性金融资产反而从883亿减少至811亿元,同比下降8.13%。

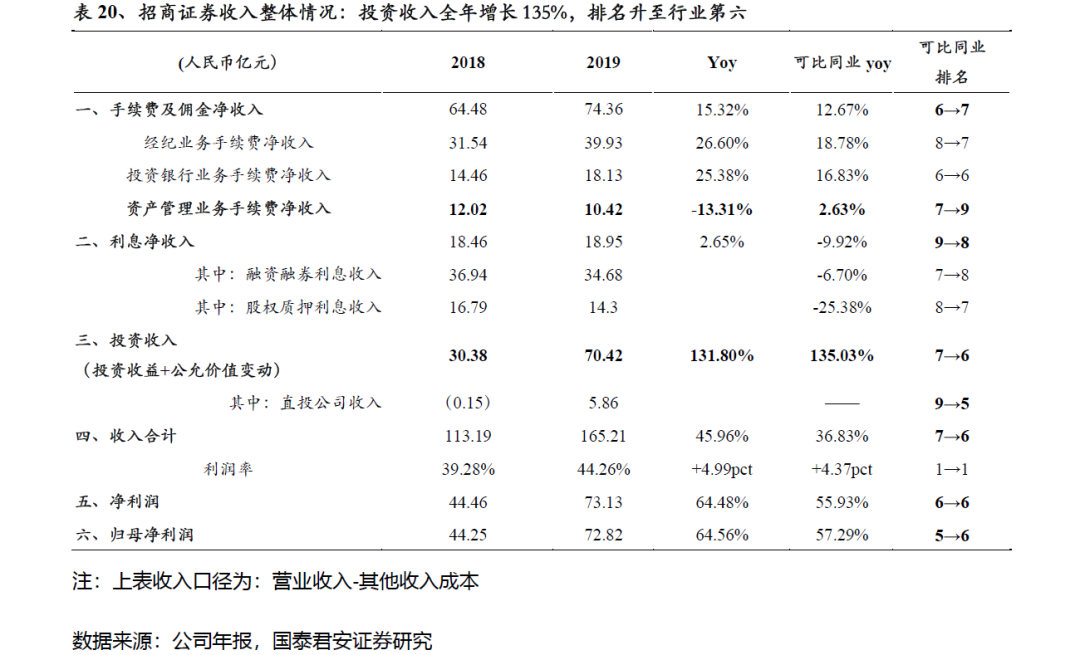

4.1.5 招商证券:方向性投资业务表现出色,加大固收类投资

方向性自营业绩驱动业绩增长:招商证券2018年投资业务收入达70.4亿元,同比增长135%,居同业第六,增长主要来源于公司方向性业务全年投资收入的大幅增长。同时,公司2018年同样进行了较大规模的金融资产规模扩张,其中相较同业进一步扩大了在固收类资产方面投资,其中债券规模达到998亿元,同比增长48.6%,同业排名从第五提升至第四。

股权质押业务资产质量良好,年内信用减值损失计提较少。公司2018年的信用减值损失仅为0.92亿元,仅高于中信建投,股权质押资产的风控管理非常优秀。

4.2. 资产质量情况:股权质押风险暴露,规模持续压降

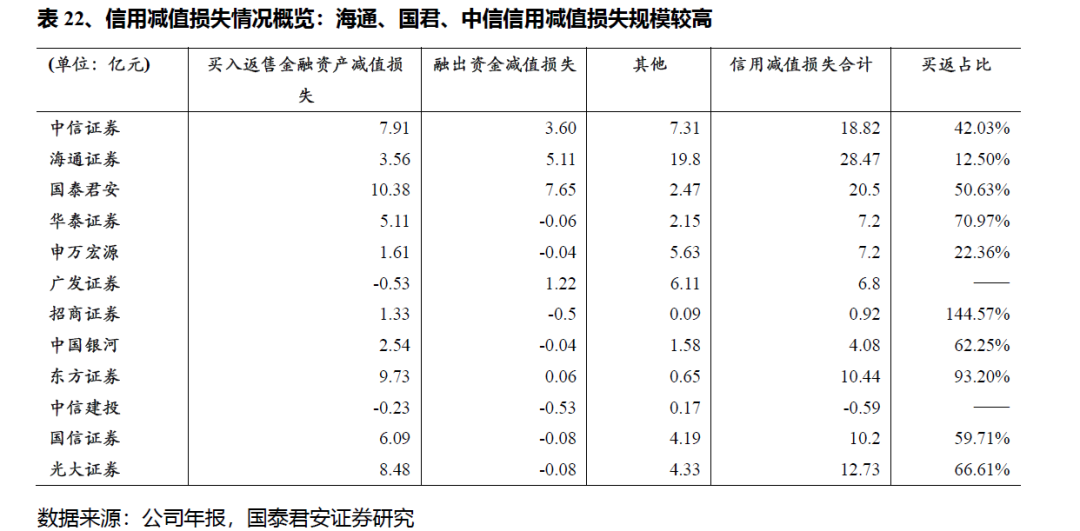

受市场波动影响,股权质押业务风险逐渐暴露,各券商不断缩减股质规模,同时大幅计提资产减值准备。2019年各券商计提的信用减值损失中,主要是针对买入返售金融资产计提的减值准备,而期末股权质押业务余额占买入返售金融资产比例都很高,所提资产减值准备大都针对股权质押业务所计提。

国泰君安、东方证券、中信证券年内买入返售金融资产减值损失计提最多,分别为10.38亿元、9.73亿元、7.91亿元,其中东方证券买返减值损失占信用减值损失比例高达93.20%。

在各券商的买入返售金融资产中,股权质押业务余额占比最高。华泰证券2019年大幅缩减股票质押业务规模,同比下降79.76%,其股质业务规模仅占买入返售金融资产规模的31.06%。其他券商股质业务规模占比均较高,是主要的买入返售金融资产。

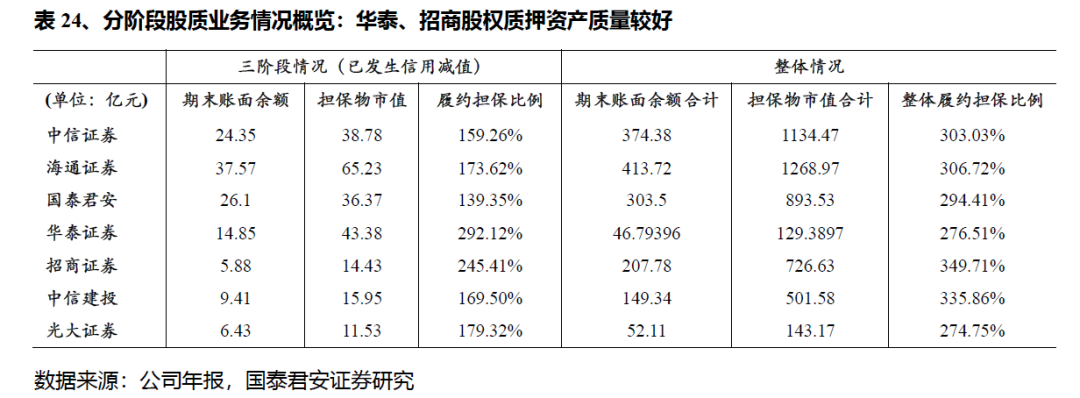

各证券公司目前均根据《证券公司金融工具减值指引》的相关要求对股票质押业务形成的金融资产按照预期信用损失法计提相应减值准备。通过对每笔业务的评估,确认其信用风险变化,将其划为三个阶段。

根据已披露的相关券商股权质押业务减值情况,截止2019年末华泰证券、招商证券处在三阶段股权质押业务资产情况相对较好,履约担保比例分别为292.12%、245.41%。从整体情况来看,中信、海通、华泰、招商、光大股质业务风险可控,履约担保比例较高,股质业务资产质量良好。

4.3. 业务及管理费用情况:随收入增长,人均薪酬有所提升

4.3.1 业务及管理费用总体情况

2019年证券行业绩同比整体有所上涨,各券商业务及管理费同比均有不同幅度上涨,该12家可比券商业务及管理费平均增长20.45%。其中,职工费用/职工薪酬为主要费用,平均占比达68.39%。

4.3.2 员工及职工薪酬总体情况

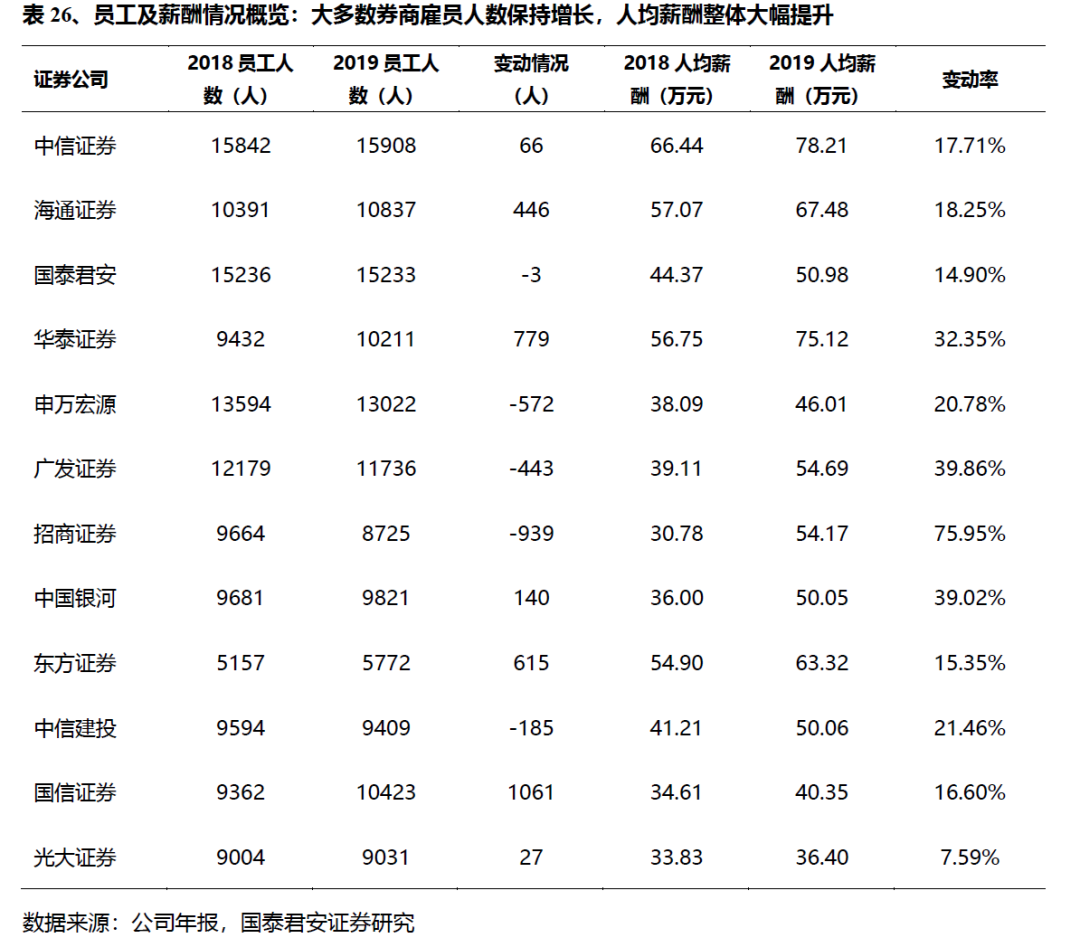

截止2019年末,大部分证券公司雇员总数较2018年同期有所增加,仅有较少几家雇员总数同比减少。中信证券、海通证券、国泰君安、华泰证券、申万宏源、广发证券、国信证券雇员人数均超过一万人。其中,中信证券、国泰君安、申万宏源雇员人数分别以15908人、15233人、13022人位列行业前三位。

员工薪酬方面, 2019年证券公司业绩同比大幅增长,人均薪酬同比普遍有所提高。中信证券、华泰证券、海通证券分别以2019年人均薪酬78.21万元、75.12万元、67.48万元位列行业前三。招商证券、广发证券、中国银河2019年人均薪酬增幅分别达75.95%、39.86%、39.02%,增幅远超可比同业平均水平。

5.2020年一季度业绩前瞻

预计投资业务表现不佳,拖累上市券商净利润同比-12%。我们预计上市券商2020年Q1合计归母净利润为331亿元,同比-12%,全年ROE预计为8.7%,较2019年1季度的10.7%有所回落。

预计投资收益表现不佳将会拖累上市券商1季度整体利润。

1)经纪:2020年1季度日均股基成交额9125亿元,同比+47%,预测佣金率将进一步下行至0.03%,预计上市券商2020年1季度经纪业务同比+37%。

2)投行:2020年1季度,二级市场融资规模提升,预计1季度上市券商投行收入同比+64%。

3)投资:2019年1季度,上证综指下跌10.02%,中证综合债指数上涨2.58%,债市涨而股市跌,预计拖累券商投资表现。预计1季度投资收入同比-27%。

4)利息净收入:预计1季度的利率回落背景下,券商利息支出显著减少,提升利息净收入。预计利息净收入同比+43%。

5)资管:1季度二级市场交投活跃,券商资管规模有望实现增长。预计1季度资管业务收入同比+14%。

6.投资观点:增持评级,建议增持龙头券商

考虑到2019年1季度业绩基数较高,我们预测35家上市券商净利润同比-12%,1季度上市券商整体年化ROE预计有望达到8.7%。由于2020年1季度债市表现突出,同期股市交易活跃,我们认为龙头券商的相对业务优势有望进一步突出。通过月度数据观察,中信、华泰、招商有望表现较好。

维持行业“增持” 评级,推荐龙头券商华泰证券 /中信证券。随着公共卫生事件的影响持续,全球央行有望持续维持宽松政策,以应对卫生事件后的经济衰退危机,使得Beta属性较强的券商板块有望获益。维持行业“增持”评级。我们认为龙头券商在无风险收益率下行和资本市场改革红利释放的环境下更有望获益,维持华泰证券 /中信证券的“增持”评级。

7.风险提示

金融监管预期外加强。

市场大幅下跌造成券商自营投资低于预期,信用减值损失加大。

(编辑:张金亮)