本文源自“见闻VIP”,作者:乐鸣。

美元短期的“诡异”走势和展望

在过去短短一个月多月时间内,美元经历了巨幅波动,每次波动背后的原因都不尽相同。

第一次波动美元指数从不到95短期暴涨至103,主要是受到了美元流动性风险的驱动——当时在公共卫生事件爆发和石油价格战的双重驱动下,市场疯狂抛售资产寻求美元现金,推助美元指数暴涨;

第二次波动美元指数从103快速暴跌至98附近,主要受到美联储的货币政策宽松政策影响,流动性风险缓解;

第三次波动美元指数又从98快速升至101附近,主要受到美国和全球(除中国外)公共卫生事件持续恶化,避险情绪和预期又推动了强势美元。

虽然目前美元指数又从101回落至99附近,但短期来看美元指数大概率或维持高位震荡的状态,原因有三。

第一,因为美元指数是一个相对指数,其成分指数中的“对手货币”,特别是占比接近60%的欧元的情况相对美元差,就会维持美元强势。

从经济的自我修复能力来看,美国在产业链完整度、外需依赖度以及科技竞争力等方面综合优于欧洲大型经济体;

就刺激政策方面而言,美国的货币、财政政策的刺激规模和力度都比欧元区和日本大,对冲政策的相对优势也为美国经济前景和美元指数形成一定支撑。

此外,公共卫生事件导致的经济危机还正在发酵的状态,从二战后的历史来看,美元在全球危机状态时会体现出较强的避险属性:当全球经济增长停滞或市场动荡时,美元倾向于上涨;而当全球经济活动好转或市场阶段性企稳时,美元倾向于下跌。

最后,美元的流动性危机的阴影并没有完全消除。

除了美联储对最危险的市政债、BBB级垃圾债等兜底并不充分外,短期内财政政策和货币政策之间的协调可能出现的不同步,或可能再次导致流动性危机,继而再次推动美元指数。

3月底,承诺总额高达2.3万亿美元《病毒援助、救济和经济安全法案》签署成为法律,但是这笔钱并不是签完字就可以部署到位的,一切都需要时间。

实际上,在2.3万美元“承诺”成为法律时,美国财政部的账上总共才只有4000亿美元,剩下的近2万亿美元只能通过发债来筹集。而在全球已经开始对收益率接近零的美债开始避而远之时,市场上真正的大买家就只剩美联储。

截止到目前为止,美国财政部的“筹款”还算顺利:在法案通过后的短短10天里,手上的“弹药”就翻倍至近9000亿美元。

图:美国财政部现金头寸变化

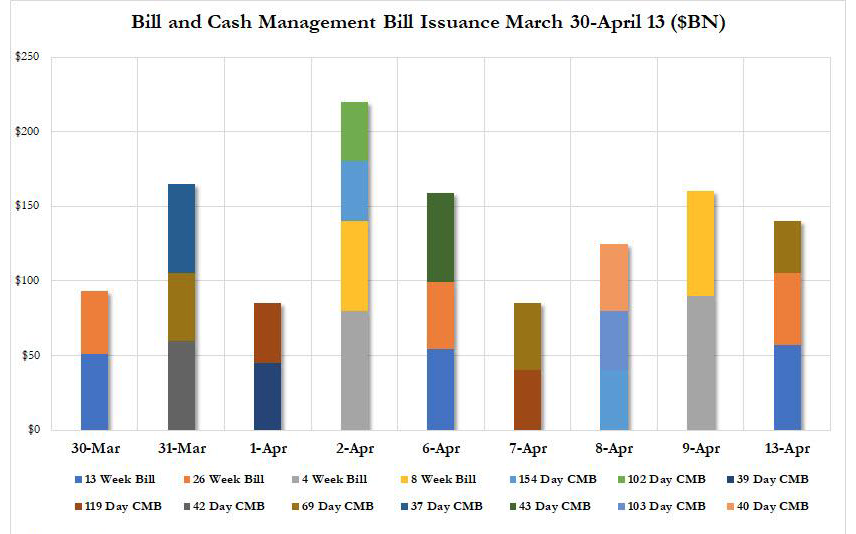

但需要指出的是,新增的现金头寸全部都是通过期限在半年内的短期债务工具筹集的,这些短期债务工具可以通过货币基金市场很容易地吸收掉。

但问题是,美国财政部现在要提供的财政刺激需要的是长期资金,在未来的某个时点,美国财政部需要滚动这些短期债务,并将其转换成长期债务。这时候需要美联储“配合”。

图:美国财政部最近10个交易日筹措资金的“工具”

就在这时候,美联储却开始“悄悄”撤退:纽约联储13日宣布,将从5月4日起,将隔夜回购操作频率从每天两次降低为每天一次,将三个月回购操作的频率从每周一次减半至每两周一次,不过仍将继续每周一次的一个月期回购操作。

此外,美联储已经开始悄悄缩减QE规模,从最初每天750亿美元逐渐减少到每天600亿美元……500亿美元……现在是300亿美元。

在财政部开始将短债置换成长债时,如果市场需求不够,最终还是需要美联储出手,但在“测试”市场接受度的过程中,难免会出现一些“不平滑”造成流动性紧张,继而让美元在短期又出现快速上升的情况。

但可以肯定的是,鉴于美国财政部的财政刺激规模巨大,美联储最终需要继续扩大QE规模予以“配合”。这不是方向性的问题,而只是时间点的问题。

美元的长期前景:迈向布雷顿森林体系的崩溃时刻?

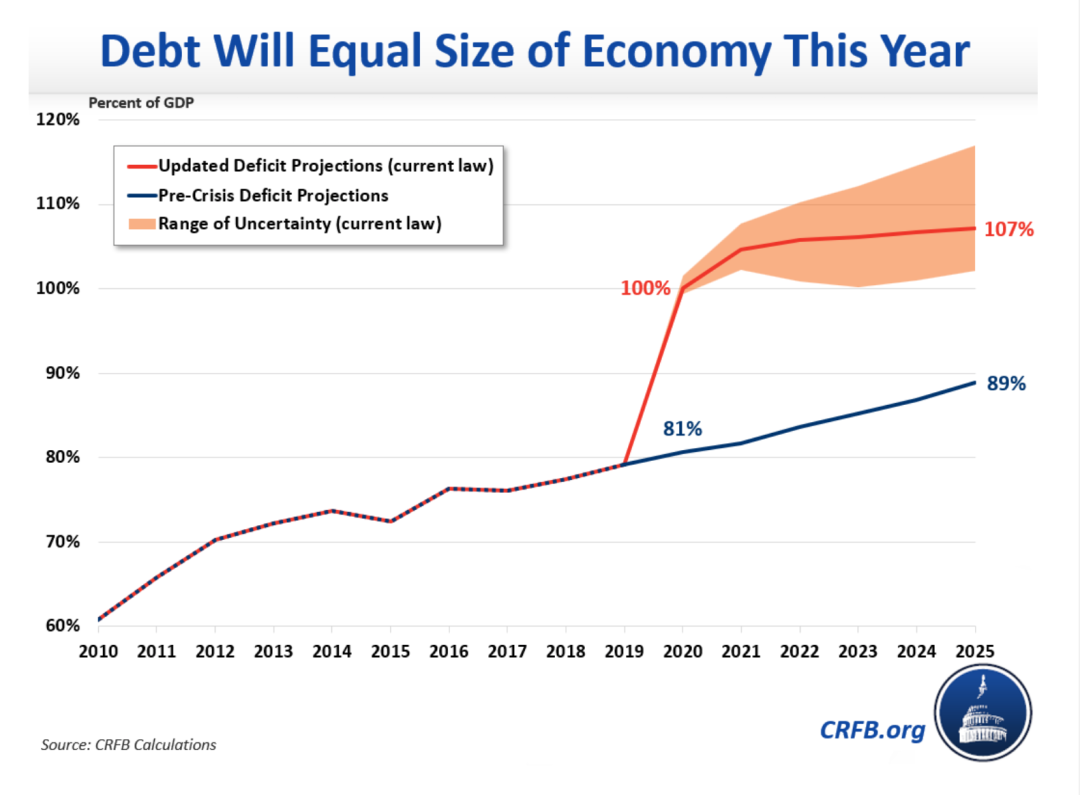

美国财政部在中长期的发债负担会非常重:据美国跨党派的公共政策机构“负责任的联邦预算委员会(Committee for a Responsible Federal Budget)”13日发表的报告,美国财政赤字和债务水平将达到二战以来的最高水平。

具体而言,美国联邦政府今年的预算赤字总额将超过3.8万亿美元(占GDP的18.7%,是上一财年的4倍),到2021年将为2.1万亿美元(占GDP的9.7%)。

美国政府的公共债务(由公众持有的债务)在2020财年可能达到或超过美国GDP的规模,并且到2023年可能超过第二次世界大战结束时的水平(GDP的106%)。

考虑到进一步经济措施的可能性以及经济复苏的不确定性,实际的赤字和债务水平可能比预测还要高得多。

报告认为,就像二战时期一样,为应对公共卫生事件大流行的危机,美国政府如此高的赤字水平无法避免,也是必要的。

图:因为卫生事件冲击,美国债务的预测轨迹发生了“突变”

这张图已经清楚地告诉市场:在当前财政、货币刺激力度空前的情况下,美联储未来将不可避免走向财政货币化道路(简单说就是财政部发债,美联储买,然后这些发债得来的现金,通过财政政策直接注入经济体),这种方向指向的是美元长期贬值。(在其他国家“不配合”也印等量或更多钞票的情况下)

仅从美元基本面来看,货币政策“大放水”和财政政策“直升机撒钱”均不利于美元指数走强。

美元长期贬值压力背后的驱动因素影响将非常广泛,其重要性并不亚于当年的布雷顿森林体系崩溃。当时美国连年征战,导致财政赤字过于巨大,走上了财政货币化道路。

另外,当时失业补贴增加、劳动生产率下降也造成政府支出急剧增加,这一点跟现在的卫生事件冲击很像。

布雷顿森林体系解体导致整个金融市场此前建立的传统关系完全重塑,而目前风险资产/避险资产同涨同跌,黄金/原油价格比例创出历史异常,大宗商品收益异常等等,都开始显现出整个系统开始出现结构性根本变化的征兆。

当年布雷顿森林体系体系解体后相对平稳的过渡,部分源于西方世界有一个共同的、更大的“外敌”——苏联;而在如今多极化的环境中,整个系统的重新调整将带来更加剧烈的暴风骤雨。

(编辑:宇硕)