本文来自“见闻VIP”,作者:李丹。

新近公布的会议纪要显示,今年3月15日,在决定降息至0-0.25%的紧急会议上,美联储官员都对公共卫生事件对美国经济的影响表示担忧,暗示他们相信不但要动用所有利率工具,还要将利率保持到经济能抵御卫生事件影响时为止。

纪要称:“所有与会者都认为,近期美国经济前景在最近几周里已经急剧恶化,已经有很大的不确定性。”“(美联储货币政策委员会FOMC的)成员们指出,公共卫生事件已经在包括美国在内的多国伤害了社区,干扰了经济活动,全球金融环境已经大受影响。”“成员们判断认定,卫生事件的影响将在近期内施压经济活动,将对经济前景构成风险。鉴于这些形势变化。几乎所有成员都认同,将联邦基金利率目标区间降至零到0.25%。”

纪要写道,FOMC成员认为,虽然今年1月美联储会议期间,美国的经济前景还是有利的,但需要采取措施,保护社区免受美国经济大幅下行风险的影响。强有力的货币政策行动可能向公众提供一个明确的信号,即决策者承认卫生事件形势可能对经济有很重要的影响,愿意为了支持FOMC委员会的双重目标和抵御近来金融环境收紧而果断行动。

纪要中,美联储官员承认,降息不会减慢卫生事件传播的速度,也不能修复已经被破坏的供应链,但它可能帮助重振家庭、企业和金融市场的信心,缓和消费者和企业的财务紧张形势,在需求受巨大冲击时给予经济实质性的支持。

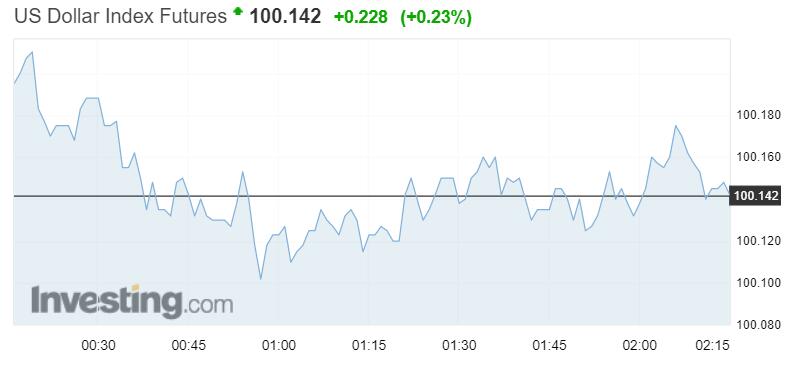

纪要公布后,美股涨幅略有扩大,现货黄金转跌,美元几无变动。

道指的涨幅从纪要公布前的略高于400点扩大到500点以上。

纪要公布前,现货黄金接近1650美元/盎司,纪要公布后迅速短线跳水,跌破1647美元抹平日内涨幅转跌,后很快反弹,重上1650美元。

美元指数保持0.2%以上的涨幅。

纪要发布后,美国国债价格略有下跌,收益率略有回升。10年期美债收益率升约1个基点至0.74%。对利率敏感的2年期美债收益率持稳于0.24%。

多数官员支持美联储3月祭出零利率“火箭炮”

3月15日的会议上,除了政策利率降至接近于零的水平,美联储还宣布,于3月26日将法定准备金率降至零;推出7000亿美元的QE购债;协同欧洲央行、英国央行、日本央行、加拿大央行和瑞士央行开展美元流动性互换。美联储主席鲍威尔在会后的记者会上表示,美联储将大力购买资产,每周或每月购买规模没有上限;联储有充足的空间调整政策;联储不会采用负利率;今年二季度美国经济将更疲软,很难说下半年会怎样。

纪要显示,部分官员担心,在3月15日这第二次紧急降息后,公众可能认为美联储的工具有限,但只有少数官员认为,大幅降息可能传达过度负面的经济信号,大部分官员都支持降息。

在上述紧急会议上,除了克利夫兰联储主席Loretta Mester以外,其余FOMC投票委员都投了赞成票。Mester说,她投反对票是因为,她希望美联储在政策上有更多的灵活性。在3月此次会议两周前,美联储已经紧急降息50个基点。

纪要中Mester暗示,她希望降息50个基点,而不是75个基点。她觉得,可以在市场环境好转,足以保证货币政策传输机制正常发挥功能时,再进一步降息。

部分与会官员认为,就算利率降到接近于零,美联储也还能够增加货币刺激。他们特别提到,可能推出新的前瞻指引,或者新的资产负债表措施。

美联储将“不惜一切代价”

鲍威尔在3月15日会后的记者会上明确表示,他预计美国经济会恢复正常,但又说,“美联储将继续运用工具支持家庭和企业信贷,支持需求,最终,为了看到尽可能强有力的复苏,尽我们所能。”

资管巨头贝莱德的美国基本固定收益主管Bob Miller评论称,总体来说,3月15日的会议纪要显示,美联储在货币政策上采取了“不惜一切代价”的态度。预计FOMC将为了今年保持宽松的金融环境而采取必要行动,包括购买所需规模的美国国债,防止国债收益率在未来发债后大幅攀升。Miller预计,美联储的资产负债表将从当前的略低于6万亿美元扩大到10万亿美元,或者更高。

事实上,美联储在3月15日会议后已经动作频频。据媒体统计,在会后一周,美联储推出了至少六项新的贷款工具,试图稳定从企业债、货币市场基金到美元融资市场在内的所有金融市场。美联储的主要行动包括但不仅限于:

宣布不设上限购买美国国债和MBS,将购买资产范围扩大到投资级债券和投资级ETF;

重启金融危机时期流动性工具“货币市场共同基金流动性便利工具”(MMLF),并将其支持范围扩大到市政债券,金融机构若购买不超过12个月的特定高评级短期市政债券,也可以将它们作为抵押品,获得MMLF贷款;

启动临时贷款工具FIMA回购工具,史上首次让国外央行可以通过与美联储交易美国国债换取美元;

临时放宽针对大银行的补充杠杆率规定,允许大行在计算补充杠杆率不必计入持有的美国国债和存放在美联储的准备金,有效期截止于明年3月31日。这意味着美联储允许大银行酌情扩大资产负债表,以此激励银行继续充当国债买家。鲍威尔3月26日接受采访时表示,联储不会用尽政策弹药,仍有支持经济的政策空间。借贷方面的弹药还没有用尽。抵押贷款和车贷是美联储有可能涉及的领域。联储的行动不会造成长期通胀风险。

经济走势预期存分歧 部分决定性因素不在美联储掌控中

从会议纪要看,美联储官员对经济前景有两种预测,一是下半年经济开始反弹,另一种是今年陷入经济衰退后直到明年才会明显复苏。

联储官员一致认为,公共卫生事件的影响不可预测,那些影响是美国经济前景主要下行风险的一个来源。

他们强调,不受联储控制的其他因素会影响复苏的时机和速度。那些因素包括,遏制卫生事件的措施及财政刺激等响应措施取得成功。

“美国经济恢复增长的时机取决于遏制卫生事件措施就位、以及这些措施取得成功,以及财政政策等其他政策响应取得成功。”