本文源自微信公众号“姜超宏观债券研究”。

概要

3月23日美联储宣布设立二级市场企业信贷便利(SMCCF),通过SPV购买美国投资级公司的企业债以及美国企业债ETF,本文将讨论这一措施的有效性。

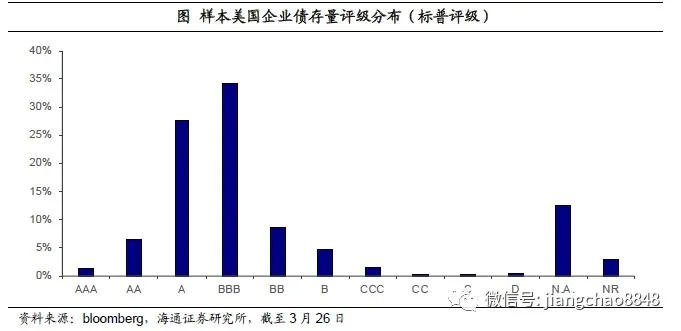

美国企业债市场现状。19年末美国企业债券未偿额约10万亿美元,是08年时期的1.7倍,19年占GDP比重升至45%。投资级占七成,其中一半是BBB级。以标普评级来划分,截至3月26日我们的美国企业债样本中(仅考虑主业在美国的企业发的债券),总规模有8.7万亿美元,投资级规模约有6万亿美元,占比约70%,其中BBB占比最多,约有3万亿美元左右,在投资级中占比约有一半,在全部企业债中占比超过1/3。

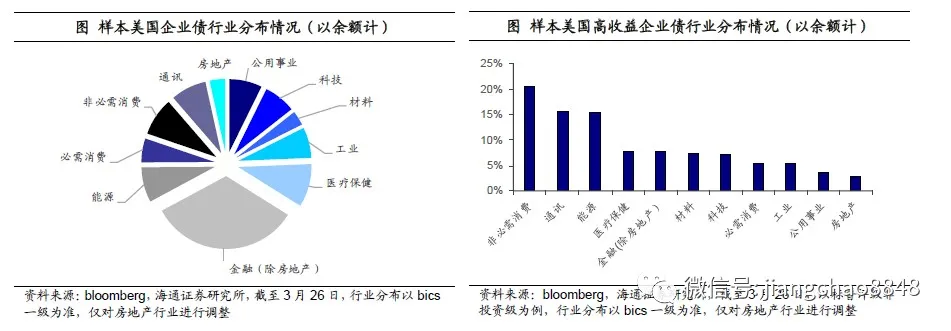

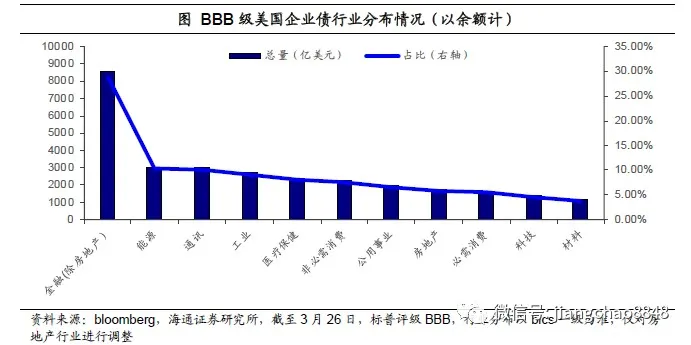

从行业分布来看,美国企业债券市场以金融(除地产)的债券最多,其次为医疗保健、非必需消费、通讯及能源行业等行业。特别的,BBB级债券中排前三的非金融行业是能源、通讯和工业。高收益债中排前三的是非必需消费、通讯和能源行业。

美国企业债市场是否蕴含风险?美国企业债规模是否合理?过去十年美国公司利润确实有了显著增长,盈利强的公司自然有现金流支付利息,问题是企业借的钱是否投入生产产生足够的利润。事实上一是长期低利率环境使得僵尸企业得以存续,二是有证据表明过去很长时间美国公司借款中有很大一部分并未用于投资以提高自身的生产力,而是通过债务筹集资金用于收购和股票回购。一旦利率上行或者企业融资出现困难,积累的存量债务就容易产生风险。

投资级中BBB级占比高,评级或有高估风险。低利率环境下企业的债务问题被掩盖,事实上不少投资级别(尤其是BBB级)主体杠杆率偏高,当衰退或冲击来临,就会出现偿债问题,投资级企业债券可能被大规模评级下调,带来价格下跌,导致大量投入企业债券市场的资金踩踏出逃,进而演变为流动性危机。到期量不小,息差飙升下再融资或临问题。20-23年美国企业债到期量均有0.75万亿美元上下。近期尽管美联储措施不断,企业债息差依然走高,高收益债息差目前已逾1000BP,BBB级息差也升至接近500BP。这意味着美国债券市场上信用等级较差的那批公司的融资成本大幅走高,一旦面临大规模债务到期,有公司很可能因发不出新债而违约,反过来又会推升利差水平,造成恶性循环。

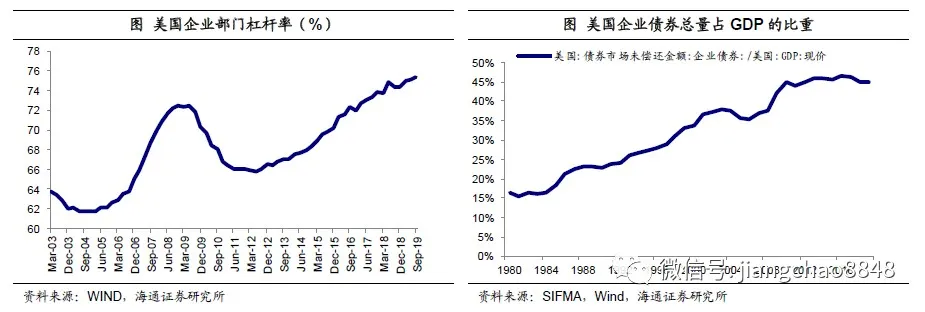

美联储政策能否托底?政策切中要点,为企业债市场提供支持。和08年金融危机期间比起来,上次是由房贷包装成的各类证券和金融衍生品无序扩张、评级虚高导致的次贷危机引发金融危机,而本次风险的产生则是企业在长期低利率环境下大规模进行债务融资,当前美国企业部门杠杆率已经超过了08年的72.5%峰值,在19年三季度末达到了75.3%,如果产生危机,极有可能是从企业的融资断裂、破产和倒闭引起的企业信贷危机。所以本次美联储推出SMCCF可谓是切中要点。

市场反应来看,对于缓解信用债市场流动性危机有一定成效,23号政策公开当天投资级债券即有反应,隔一天24号高收益债表现也有好转,反映市场预期违约概率的CDX指数也有改善。政策空间还有,未来可能继续加码。美国财政部将为SPV提供100亿美元的初始股权投资,如果参考TALF情况,10倍杠杆购买额度为1000亿美元的话,比起10万亿美元的企业债规模,想要托住市场还稍显不足。不过按SMCCF购买规模的规定,对于企业债券的直接购买可达个体存量的10%,对于ETF的购买不超过其资产的20%。按照投资级债券6万亿美元来算,10%也能有6000亿美元的空间。

短期流动性问题有望得到改善,但解决信用风险仍需时日。本次企业债券市场风险爆发的导火索是由公共卫生事件扩散导致经济大幅度衰退的可能性。美联储宣布直接购买企业债券,短期可以充当救火队长的角色,企业在美联储流动性支持下获得暂时的周转,以避免大面积的债务违约。但美国企业债券市场上堆积的风险解决起来仍需时日,放水和直接购券只能缓解短期流动性紧张问题,但绝不是解决信用风险的根本。有效控制住公共卫生事件,使得未来经济免于陷入长期衰退,才有可能以时间换空间,考虑多种措施逐步消化企业债务问题。

以下是正文:

3月23日美联储宣布设立二级市场企业信贷便利(SMCCF),通过SPV购买美国投资级公司的企业债以及美国企业债ETF,而美国财政部将通过外汇稳定基金为SPV提供100亿美元的初始股权投资。这是继美联储此前宣布通过CPFF购买商业票据后,宣布会购买企业长期债券。

对于符合条件的个体企业债券,美联储规定了标准,包括由合格发行人发行、评级至少是BBB-/Baa3、期限在5年以内等。其中合格发行人主要业务要在美国(with material operations in the United States)。

购买规模上,对于个体企业债券的直接购买,最大额不超过该发行人在2019年3月22日到2020年3月22日期间最大存续债券规模的10%,对于ETF的购买不超过2020年3月22日该ETF资产的20%。

在讨论美国企业债券风险与美联储措施有效性前,先来看一下美国企业债的情况:

美国企业债市场现状

规模较大约有10万亿美元,是08年时期的1.7倍。根据美国证券业及金融市场协会数据,截至19年末美国企业债市场未偿额大约在9.6万亿美元,较18年末增长约3.95%,是08年存量5.5万亿美元的大概1.7倍。

美联储的SMCCF要求合格发行人主要业务要在美国,所以我们以初始银团贷款及风险涉及国为美国的公司债作为筛选标准,主要考虑在美国市场发行的且风险涉及美国的债券。截至3月26日我们研究的样本美国企业债余额约为8.7万亿美元。

从评级分布来看,投资级占七成,其中一半是BBB级。以标普评级来划分,截至3月26日,我们关心的样本美国企业债中,BBB及以上投资级规模约有6万亿美元,占比约70%,非投资级约1.3万亿美元,占比不到20%。总的来看,BBB占比最多,约有3万亿美元左右,占比总体的比例大约在34%-35%,在投资级中占比约有一半;其次为A级,在总体中占了28%,在投资级中占比40%。

从行业分布来看,总体是以金融行业(除地产)的债券最多,占比约为33%,其次为医疗保健、非必需消费、通讯及能源行业等行业,占比分别约为9.6%、8.5%、7.9%及7.8%。而高收益债中(以标普评级为例),非必需消费、通讯和能源行业占比较高。

对于存量最大的BBB级来说,金融、能源、通讯和工业等占比较高。BBB级中,发行人所在行业依然以金融(除房地产)最多,有接近30%,能源和通讯行业在10%左右。

美国企业债市场是否蕴含风险?

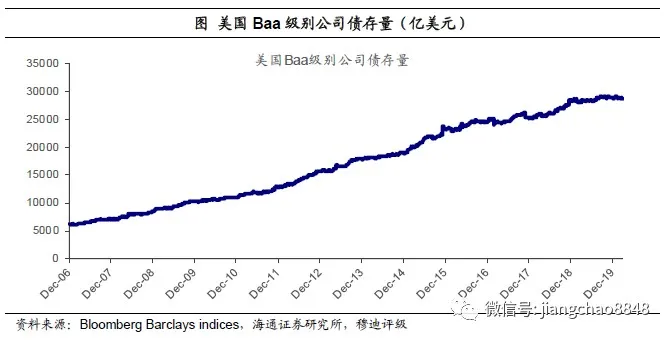

企业债市场规模庞大,企业杠杆率创新高。08年以来,得益于降息和量化宽松带来的低利率,美国企业发行了大量的债券,从规模来看,美国企业债券规模是06年的两倍;美国企业债券总量占GDP的比重也从07-08年的37%上升至了19年的45%;从美国企业部门杠杆率来看,目前也超过了08年的72.5%峰值,在19年三季度末达到了75.3%。

这一规模是否合理?过去十年美国公司利润确实有了显著增长,盈利强的公司自然有充足的自由现金流支付利息,问题是企业借的钱是否转化为生产的资本从而产生足够的利润。

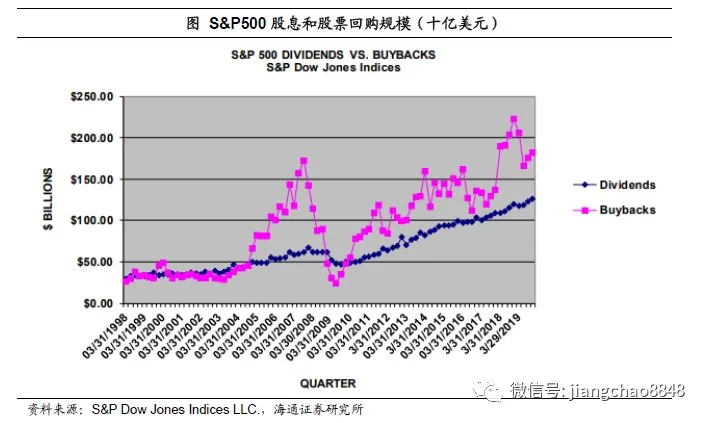

有证据表明过去很长时间美国公司在进行的借款中有很大一部分并未用于投资以提高自身的生产力,而是通过债务筹集资金用于收购和股票回购。从S&P500股息和股票回购规模可以看到,09年以来上市公司股票回购规模快速反弹回升并持续增加,18-19年S&P500股票回购规模分别达到0.81和0.73万亿美元,股息增长的斜率自10年起也明显增加,18-19年S&P500股票分红规模分别为0.46和0.49万亿美元,这意味着18-19年每年都有合计超过1.2万亿美元的支出。

Capital Group曾在一篇研究《Could corporate debt sink the U.S. economy?》里比较了美国上市公司自由现金流VS股息和股票回购的数据,发现自2013年以来,股息和股票回购大部分时间里都超过了自由现金流的产生,他们认为是由于低利率和容易获得债务,企业通过发债填补了这一融资缺口,即一些公司靠发行债券回购股票和支付股息。

所以从总量角度看,企业债务庞大,过度融资滋生风险。当这种行为长期存在且愈演愈烈时,意味着企业存在过度融资的情况,债务筹集的资金没有用在扩大再生产、产生利润和现金流上,实际偿债能力削弱。一旦利率上行或者企业融资出现困难,积累的存量债务就容易产生风险。

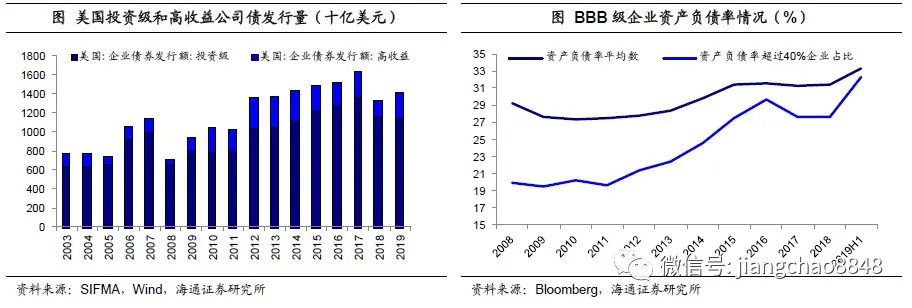

从结构上看,投资级债券中BBB级占比非常高,企业评级或有高估风险。08年以来美国投资级债券发行量逐年递增,特别是10年以来,投资级债券贡献了绝大多数的发行增量。而BBB级别是投资级中最低的级别,在过去十几年间这一评级下的美国企业债券规模扩了4倍,是投资级债券扩容的主力,目前占投资级债券规模的大约一半。

低利率水平及宽松流动性下,企业的杠杆率问题被掩盖,事实上不少投资级别(尤其是BBB级)主体杠杆率偏高,比如美国企业资产负债率一般在40%左右,19年年中的时候美国债券市场上BBB级发行人(根据彭博筛选出了518家)资产负债率有近1/3超过这一平均值,而08年这一比例仅有1/5。

这种情况在低利率、宽松融资环境时期没问题,但是当衰退或冲击来临,就会出现偿债问题,投资级企业债券可能被大规模评级下调,带来价格下跌,进而导致大量投入企业债券市场的资金踩踏出逃(08年金融危机以来长期维持低利率,同为投资级债券,BBB级债券提供的收益要远高于更高评级债券,吸引了大量的资金投入其中),进而演变为流动性危机。

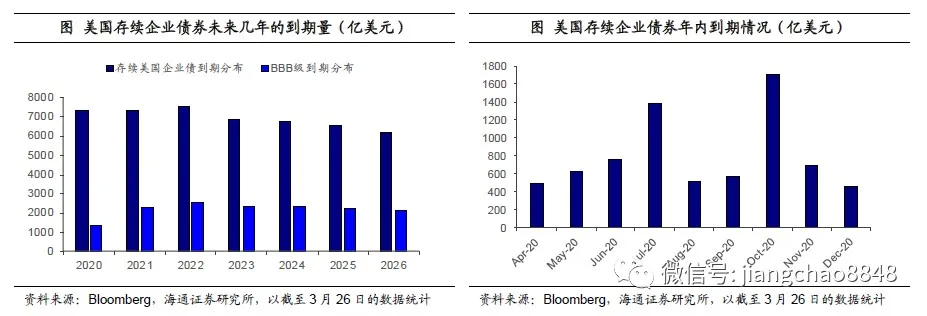

从到期压力看,美国存续企业债未来几年的到期量都不小,我们根据彭博样本统计的2020-2023年到期量均有0.75万亿美元上下。年内看的话,7月和10月到期压力集中,是再融资压力较大的两个小高峰。单独看BBB级别的话,2020年到期量占比尚不大,在18%左右,但2021年之后到期量占比就达到了全部债券到期量的三成至1/3左右。

近期收益率飙升,企业再融资可能面临问题。3月以来尽管美联储放水动作不断,美国高收益债的息差依然飙升,目前已从3月初的不及500BP上升至超过1000BP,是2008年金融危机时期以来最高的水平;投资级中的BBB级息差也升至接近500BP。这意味着美国债券市场上信用等级较差的那批公司的融资成本大幅走高,且伴随着利差的飙升债市融资环境大概率会恶化,一旦面临大规模债务到期,有公司很可能因发不出新债而违约,反过来又会推升利差水平,造成恶性循环。

美联储政策能否托底?

政策切中要点,为企业债市场提供支持。08年金融危机起源于次贷危机,演变的路径是:美联储加息→次级贷款问题暴露→次贷相关证券大幅下跌→持有次贷的投行出现倒闭→大量金融机构陷入困境、金融危机爆发。和08年金融危机期间比较起来,上次是由房贷包装成的各类证券和金融衍生品无序扩张、评级虚高,而本次风险的产生则是企业在长期低利率环境下大规模发债,宽松融资环境掩盖了风险,我们认为债券评级大概率也出现了高估,所以如果产生危机,极有可能从企业的融资断裂、破产和倒闭引起的企业信贷危机开始。

所以本次美联储推出的两项新的非常规工具PMCCF和SMCCF可谓是切中要点,分别从一二级为企业债券市场提供支持。

市场反应来看,对于缓解信用债市场流动性危机有一定成效,23号政策公开当天投资级债券即有反应,隔一天24号高收益债表现也有好转,具体来看:

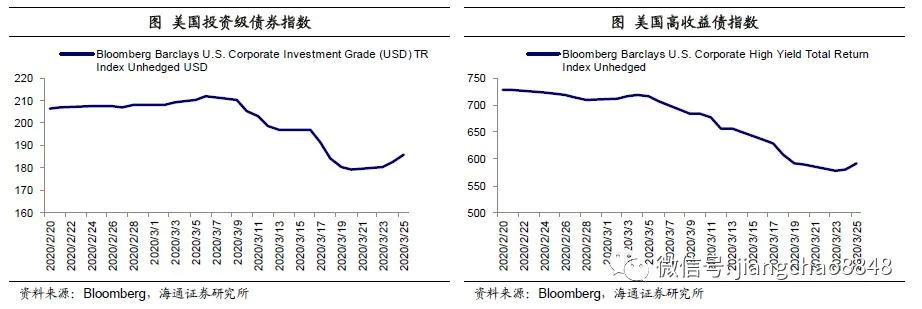

观察美国投资级和高收益债券指数,可以看到23号当天美国投资级债券指数即出现企稳回升,24-25号继续回弹,而高收益债券指数在23号仍有小幅下跌,但24-25号也开始拐头向上、小幅回升。

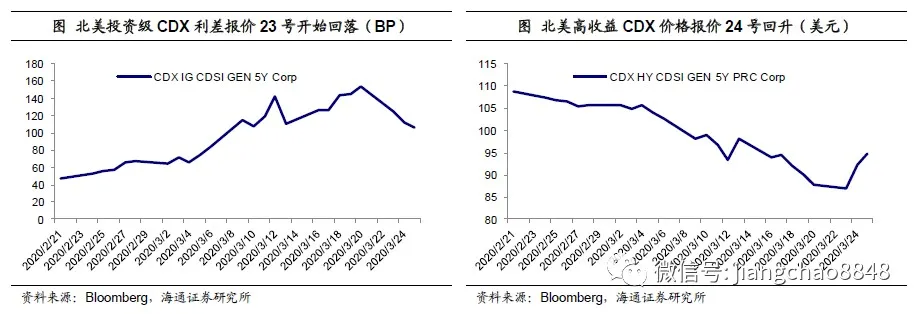

观察五年期公司投资级债券和高收益债券的信用违约掉期,投资级的CDX利差报价23号当天开始就有回落,而高收益CDX价格报价在23 号当天反映不大,反而继续小幅下降,但在24号也开始回升。

目前的力度看,托底有限。根据SMCCF的说明文件,美国财政部将通过外汇稳定基金为SPV提供100亿美元的初始股权投资,如果参考TALF的情况(财政部也给TALF提供100亿美元作为SPV的股权投资,TALF已公布目前提供信贷额度达1000亿美元),购买额度为1000亿美元的话,相比接近10万亿美元的企业债规模,想要托住市场还稍显不足。

但政策空间还很大,未来可能继续加码。按SMCCF购买规模的规定,对于个体企业债券的直接购买,最大额不超过该发行人在2019年3月22日到2020年3月22日期间最大存续债券规模的10%,对于ETF的购买不超过2020年3月22日该ETF资产的20%。按照前文筛选的美国企业在美国市场发行的债券中投资级债券约有6万亿美元,假设对个体企业债券购买顶格到10%,不考虑ETF的购买,也能有6000亿美元的空间。

所以如果未来美国企业债市场继续跌跌不休引发流动性危机,因为还有购买空间,我们认为后续继续扩大SMCCF规模的可能性也会比较高。

短期流动性问题有望得到改善,但解决信用风险仍需时日。本次企业债券市场风险爆发的导火索是由公共卫生事件扩散、原油暴跌导致经济大幅度衰退的可能性。美联储密集推出流动性投放工具,宣布直接购买企业债券,短期看可以充当救火队长的角色,企业在美联储流动性支持下获得暂时的周转,以避免大面积的债务违约。

但美国企业债券市场上堆积的风险解决起来仍需时日,过去十年长期的低利率使得美国非金融企业杠杆率攀升,目前已高于次贷危机时期,如果公共卫生事件冲击导致现金流持续减少,美国企业部门引发债务危机的可能性将会提升,更宽松的货币政策只能缓解短期流动性紧张问题,但并不是解决信用风险的好办法。有效控制住公共卫生事件,使得未来经济免于陷入长期衰退,才有可能以时间换空间,考虑多种措施逐步消化企业债务问题。

(编辑:宇硕)