本文转自微信公众号:CSC家电研究,作者:陈伟奇、花小伟、翟延杰。

事件一:2020年3月26日,云米科技(VIOT.US)发布2019年业绩快报。

公司2019年实现营业总收入46.48亿元,同比增长81.5%;实现净利润2.94亿元,同比增长349.6%;实现经调整归属股东净利润(Non-GAAP)3.37亿元,同比增长85.2%。

分季度来看,公司Q1/Q2/Q3/Q4单季分别实现收入6.76、11.60、10.71、17.41亿元,同比分别增长104.40%、63.56%、89.19%、82.23%;单季分别实现净利润0.41、0.89、0.73、0.90亿元,同比分别增长40.46%、117.63%、222.55%、64.40%。

公司业绩超预期,19Q4及全年收入增速均超出前期业绩指引上限。

事件二:公司推出回购计划,拟在未来12个月内回购以美国存托凭证形式发行的A类普通股,总金额不超过1000万美元。

简评

一、家电新秀逆势增长,品类扩充提供驱动

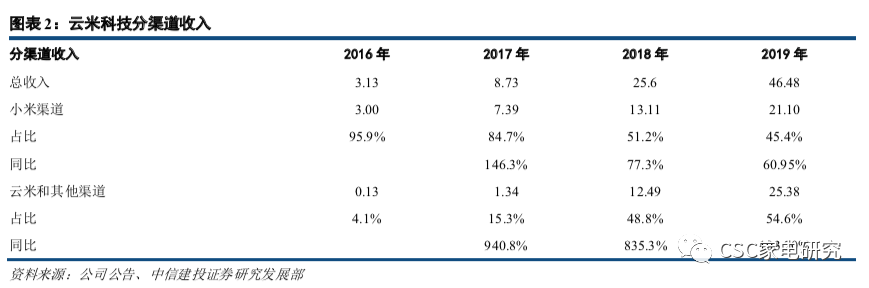

行业来看,受经济增长承压及地产后周期影响,2019全年家电各板块增长普遍遇冷。19年空调、冰箱、洗衣机的零售额分别变动-7.29%、4.84%、-1.26%,白电销售承压较大;厨电板块表现同样不尽人意,19年油烟机和燃气灶零售额分别下降3.27%和1.63%;小家电方面,厨房与环境小家电销售遇冷,零售额全年降幅为0.47%、10.43%。行业需求疲弱背景下,云米作为智能家电新秀,依托优质产品力及性价比,2019全年收入同增81.5%,Q4单季同增82.23%,业绩延续爆发式增长势头。公司坚持核心战略,持续引进产品线以拓宽品类矩阵,SKU数稳步提升。同时依托小米扩充油烟机、扫地机器人及冰箱等品类,进一步补充家庭IOT产品组合,满足消费者多元需要。

二、智能家居表现亮眼,耗材/增值业务受益提振

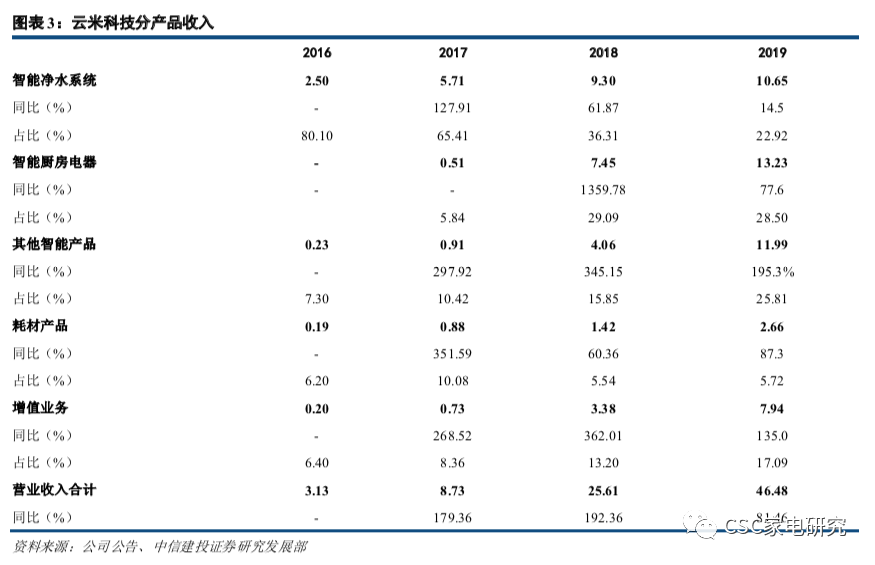

1、智能家居业务方面:受厨房电器及其他智能产品驱动,2019年公司智能家居收入同增72.4%至35.87亿元。(Q4同增75.1%)

其中,1)2019年智能厨房产品收入同增77.6%至13.23亿元(Q4同增64.5%)。主要源于云米冰箱产品及小米烟灶新系列产品持续热销。

2)其他智能产品收入同比高增195.3%至11.99亿元(Q4同增139.4%)。主要系由新推出的小米扫地机器人上市带动。

3)净水系统收入同增14.5%至10.65亿元(Q4同增35.1%),Q4提速主要为原有产品销量稳健,叠加智能净水器新品上市共同贡献。

2、其他业务方面,1)受净水器需求增加带动,公司19年耗材产品收入同比增长87.3%至2.66亿元,其中Q4单季同增125.6%。2)19年增值业务收入同比提升135.0%至7.94亿元(Q4同增107.7%),主要因公司新品接连推出,带动增值收入快速增长。

三、利润端显著增厚,资产负债表状况良好

受益于收入端持续高增,叠加期间费用有效管控,公司利润端增速显著。2019年公司实现净利润2.94亿元,同比增长349.6%。其中Q4单季实现净利润0.90亿元,同比增长64.40%。Q4环比Q3增速有所下降,主因18Q3支付一次性基于股票的补偿费用0.90亿元拉低基数所致。2019年公司综合毛利率为23.29%,同比下降4.74pct,Q4单季毛利率为19.9%,同比下降7.14pct,环比Q3降幅有所收窄。2019年毛利率回落与公司目前扩品类的经营策略较为相关,公司大力扩宽SKU矩阵,以求覆盖更多的使用场景和价格范围,新品较低的毛利率对公司整体毛利率短期内造成一定压力。

控费力度加大,期间费用显著下降。1)2019年公司销售费用率为14.82%,同比下降3.43pct。Q4单季为10.64%,同比下降3.54pct,主要系收入规模效应下广告及促销费用率下降所致;2)2019年管理费用率为1.57%,同比下降3.72pct;Q4单季为1.30%,同比下降0.93pct,19年管理费用率大幅下降主要系18Q3一次性股份补偿提高基数所致。3)2019年研发费用率为4.41%;同比下降0.44pct,Q4单季为3.77%,同比下降0.61pct。

资产负债状况良好,Q4现金流显著提升。截至2019年12月31日,云米科技拥有现金和现金等价物9.72亿元,受限制现金3060万元,短期存款6000万元,短期投资3.16亿元,以上变现能力较强的流动资产总值超过13亿人民币。负债方面,公司应付账款为10.43亿元,短期借款仅0.96亿元,流动比率为1.78,财务状况健康。现金流方面,公司2019Q4实现经营性现金流3.0亿元,同比大幅提升63.06%。

四、家庭用户渗透率持续提升,智能家电市场前景广阔

家庭用户渗透率方面,2019Q4云米的家庭用户达320万户,环比大幅增加60万户。拥有至少两款联网产品的家庭用户比例达到17.9%,同比增加3.6pct。考虑智能家居行业前景,未来家庭用户渗透率提升空间巨大。据艾瑞咨询数据显示,2018年智能家居产品的渗透率仅为34%左右,相比于渗透率达100%的电视或智能手机等产品,这一比例预计在未来五年内将增至64%以上。此外,根据云米与IDC在3月共同发布的《全球消费物联网趋势展望2025》白皮书,2018年中国家庭智能家居设备的平均数量仅为0.9台,预计到2025年将增至6.8台。

五、回购计划彰显信心,公共卫生事件影响整体可控

2020年3月26日,云米科技董事会批准股票回购计划。公司拟在未来12个月内回购以美国存托凭证形式发行的A类普通股,总金额不超过1000万美元,公司健康的资产状况及稳定的现金流为回购计划提供支撑。回购计划体现出公司为股东带来最大化长期回报的价值诉求,同时在美股市场大幅波动之际有力彰显公司发展信心。公共卫生事件影响方面,公司在2月中旬与供应商逐渐恢复正常运营,3月供应链、物流、销售运营恢复显著。目前国内防疫工作取得重大进展,内生性新增病例基本清零,国内经营活动预计将有序恢复正常。公司国内销售占据绝大比例,海外销售及供应商规模较小,因此公司受海外日益发酵的公共卫生事件形势影响有限,综合影响目前整体仍可控。

投资建议:云米科技作为智能家电行业新贵,在与小米合作基础上,逐渐布局完成净水器、厨电、白电等家电主要品类,用户规模持续扩大,销售网路日益成熟,物联网协同效应开始显现,业绩持续高增长。公司未来发展空间仍然广阔,运营模式领先,看好公司长期成长性,给予公司“买入”评级。

(编辑:郑雅郡)