本文转自微信公众号: CITICS石油石化核心观点,原作者:黄莉莉、王佩坚。

海外公共卫生事件超预期爆发,3月起全球原油需求大幅受损,叠加4月起OPEC增产,全球原油正在高速累库,二季度面临库存“爆仓”风险。维持低油价将促使产油国重回谈判桌的预期,此前我们预测供应端最早于5月中下旬迎来实质性改善,当前库存端压力有望迫使这一时间大幅提前。

海外公共卫生事件超预期爆发,预计3月、2季度全球原油需求同比至少减少2000、1300万桶/天。

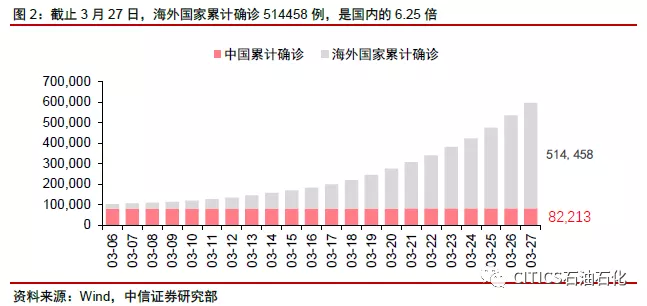

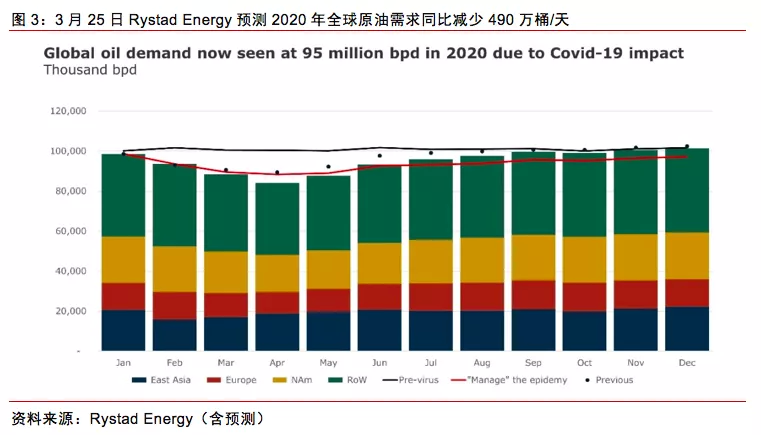

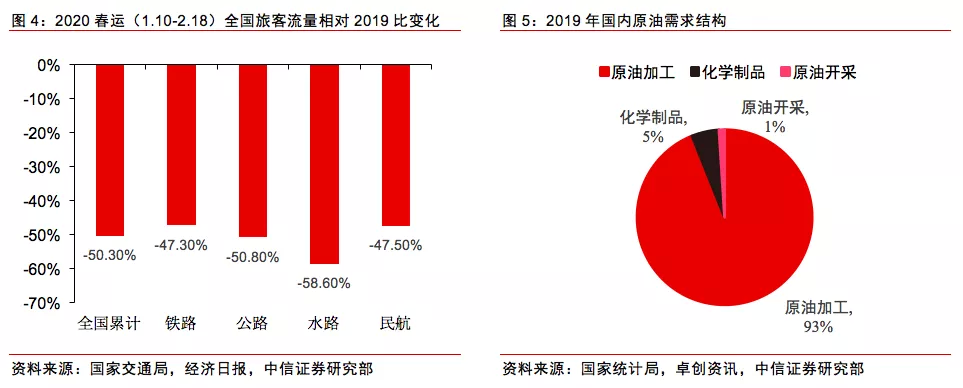

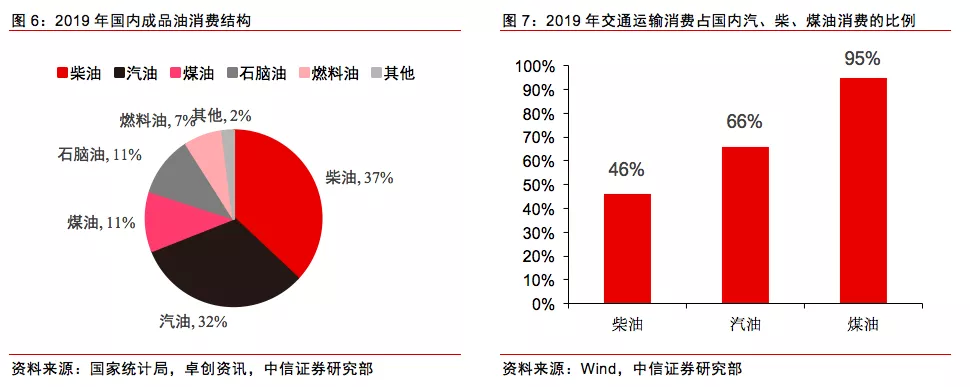

世卫组织数据显示,截止3月27日,全球已有超过160个国家和地区确诊COVID-19病例,海外国家累计确诊514458例,是国内的6.25倍,3月25日Rystad Energy预测2020年全球原油需求将同比-490万桶/天。此前我们根据国内春运旅客发送量和原油消费结构,测算出2月国内公共卫生事件高峰期原油消费量同比减少20%,约280~290万桶/天。若简单根据国外/国内累计确诊数推算,假设3月海外累计确诊峰值为国内7倍,则对应3月国外原油消费量同比减少约1960~2030万桶/天,取中值2000万桶相当于全球需求的20%。此前世卫组织曾表示公共卫生事件可能在政府采取严格的防控措施后2~3周达到高峰,当前公共卫生事件较严重的国家均已采取严格措施防控公共卫生事件,我们预计其有望在4月达到高峰期,并在5-6月逐步缓解。1、2月全球原油消费同比+100、-250万桶/天,我们预测3-6月全球原油同比缩减至少达到-2000、-2000、-1200、-700万桶/天,2季度全球原油同比-1300万桶/天。

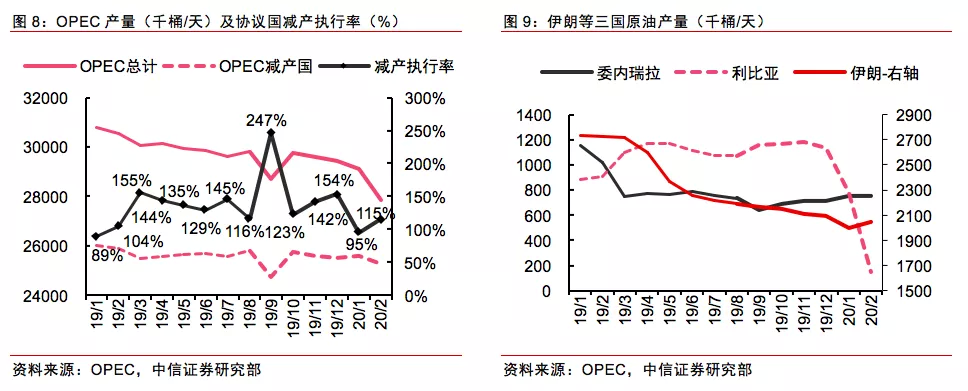

一季度原油供应同比小幅缩减,OPEC计划4月大幅增产。

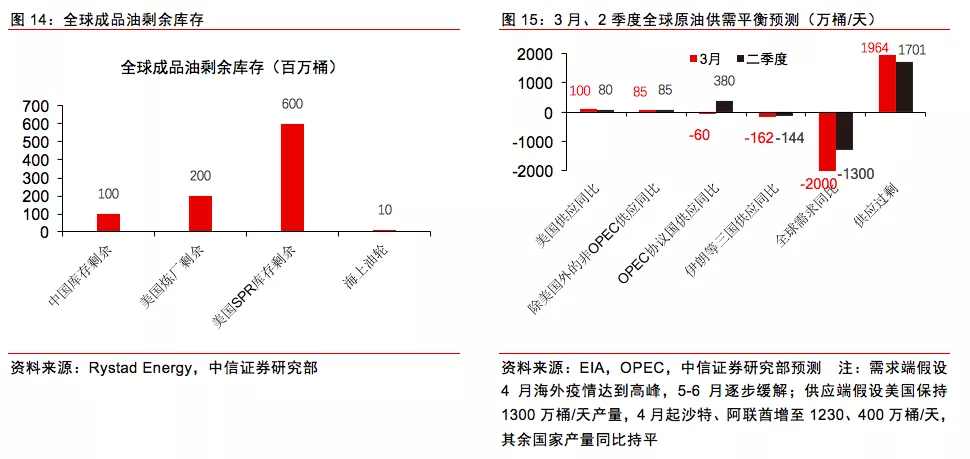

(1)2月OPEC协议国总产量2489万桶/天,减产执行率115%,其中沙特、阿联酋产量分别为970、304万桶/天,若3月产量环比持平,则协议国3月同比减产60万桶/天;此前沙特和阿联酋计划4月产量将提升至1230、400万桶/天,若后续不继续增产,且不考虑其他成员国增产,则协议国2季度同比增产380万桶/天。(2)伊朗、委内瑞拉2月产量与1月持平,利比亚大幅缩减至15万桶/天,由于美国对委内瑞拉原油出口的进一步制裁自下半年才开始,因此假设伊朗等三国3-6月产量与2月持平,则3月、2季度分别同比减产162、144万桶/天。(3)美国自1月中旬以来原油产量稳定在1300万桶/天,由于低油价对页岩油产量的影响至少需要3~4个月才能显现,因此假设美国2季度保持1300万桶/天的产量水平,则3月、2季度分别同比增产100、80万桶/天。(4)此外,由于巴西、挪威、加拿大、圭亚那均在19年底有新产能投产,预计3月、2季度均同比增产85万桶/天。以上预测对应全球原油供应3月、2季度同比-36、+400万桶/天。

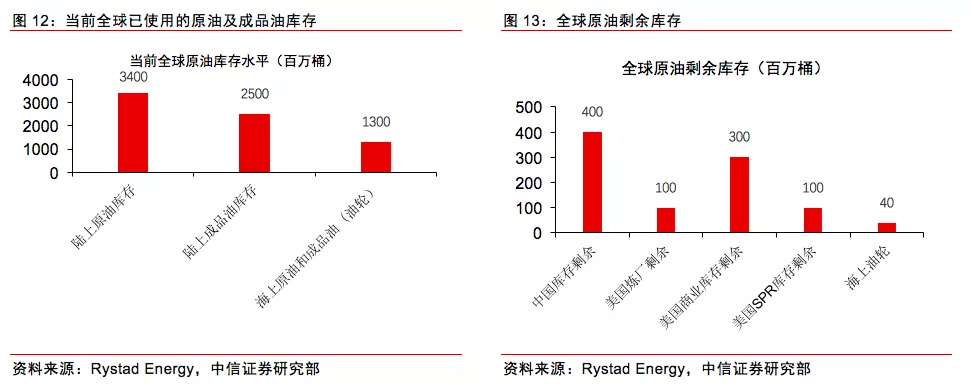

3月起全球严重累库,若供应端无限制措施,预计全球库存二季度将面临“爆仓”风险。

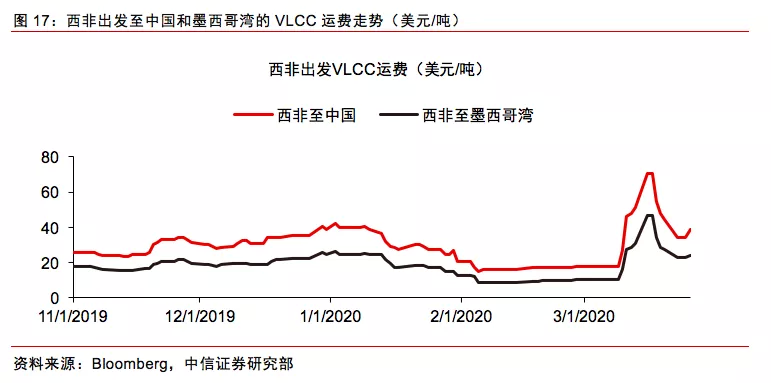

根据我们上文的预测,全球原油3月、2季度将分别累库约1960、1700万桶/天,若供应端无限产措施,预计3-6月全球库存累计增加28.2亿桶。3月20日Rystad Energy估测当前全球原油、成品油剩余库存为9.4、9.1亿桶,合计18.5亿桶,海上油轮(VLCC、Suezmax以及Aframax等)考虑已有载荷、航线折返、长约、近期运费大幅上涨等因素的限制,几乎无额外的库存。因此,若供应端未出现明显减产,预计全球库存将在二季度面临“爆仓”风险。3月27日俄罗斯能源部副部长Sorokin表示预计欧洲在一个半月后储备能力就将达到极限。实际上,由于原油库存分布不均,以及公共卫生事件导致运输不畅,叠加4月需求降幅最大,产油国和库存容量较小的国家可能在4月就将面临“爆仓”。

库存压力叠加财务压力,预计供应端最快将于4-5月引来积极变化。

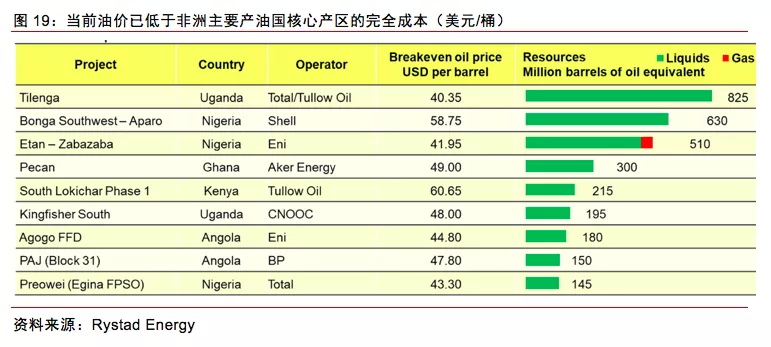

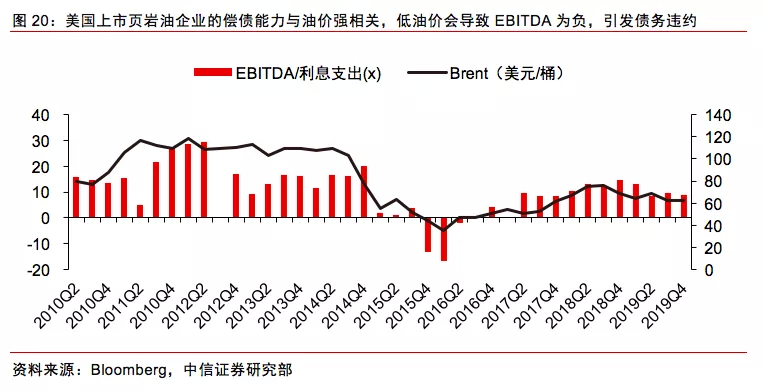

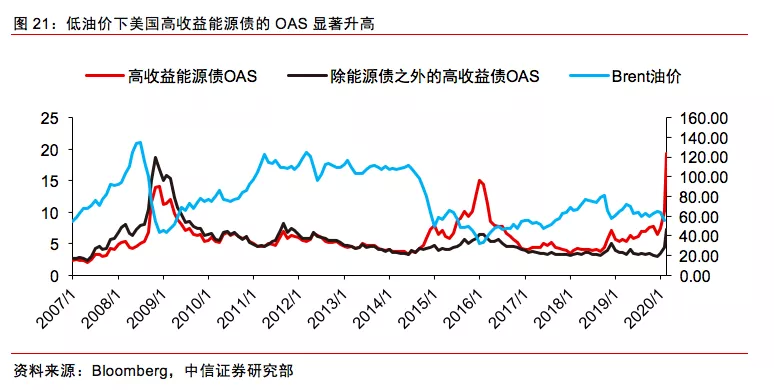

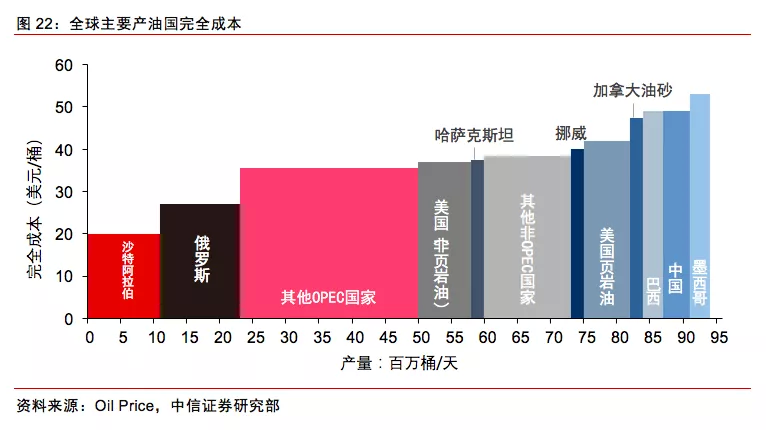

当前油价下主要产油国和石油公司财务压力显著增加,国际货币基金组织IMF预计2020年OPEC成员国的财政收支平衡油价介于45~200美元/桶之间,沙特自2014年以来已连续6年财政赤字;Rystad Energy测算非洲主要产油国的核心产区完全成本介于40~60美元之间;截止2019年底,美国42家上市页岩油公司总债务已达1800亿美元,2014-2016年低油价期间页岩油企曾出现EBITDA为负,长期低油价可能导致中小页岩油债务违约风险加大。我们此前预测财政压力下供应端最快有望在5月中下旬迎来实质性改善,当前海外需求恶化超预期,累库压力显著增加,低油价叠加高库存可能迫使供应端改善的时间进一步提前。

风险因素:

向下:海外公共卫生事件恶化;OPEC、俄罗斯价格战持续时间过长,或利比亚、委内瑞拉等产油国大幅增产;全球经济系统性风险爆发。向上:OPEC+提前谈判并同意减产;美国页岩油产量大幅下跌。

投资策略:

海外公共卫生事件超预期爆发,3月起全球原油需求大幅受损,叠加4月起的OPEC增产,全球原油正在高速累库。在海外公共卫生事件4月达到高峰、5-6月逐步缓解的假设下,若沙特和阿联酋2季度如计划增产,则预计全球原油3月、二季度至少累库1960、1700万桶/天,当前全球剩余原油和成品油库存约18.5亿桶,二季度料将面临 “爆仓”风险。叠加低油价导致主要产油国/石油企业的财政/财务压力显著增加,维持低油价将促使产油国重回谈判桌的预期,此前我们预测供应端最早于5月中下旬迎来实质性改善,当前的库存压力有望使这一时间大幅提前,预计主要产油国(OPEC、俄罗斯和美国)最早于4-5月就将采取产量限制措施或开启相关谈判。

4月起OPEC+大幅增产,预计二季度严重供应过剩

全球库存面临“爆仓”风险

低油价下主要产油国和油气生产商财务压力显著加大

(编辑:郑雅郡)