本文来自微信公众号“市川新田三丁目”。

投资者疯狂逃离高风险的固定收益资产比如公司债市场有可能令发行人财务状况尚比较稳定的公司债的吸引力出现上升,尤其是在当前各国央行大规模地注入流动性以平息市场波动的情况下。

要点

最近几周债券市场的表现几乎可以与2008年金融危机期间任何四个星期的债市表现相提并论了,其中大部分的下跌来自于市场流行性的枯竭。

随着美联储降息和扩大资产负债表的规模买入新的资产,在平静下来的市场上投资者会开始对具有投资价值的标的进行精挑细选,尤其是那些与发行人稳定的财务状况相比价格下跌明显过度的公司债。

根据历史经验,在当前这样持续数月的动荡行情过去后的几年里,随着市场波动率的提高以及信用利差水平向均值的回归,债券市场的回报率往往会跑赢历史均值

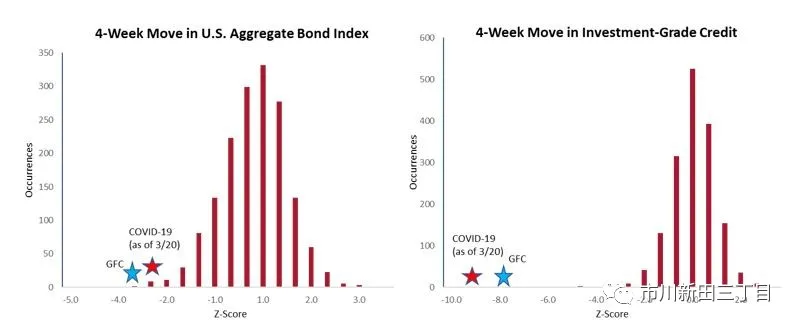

在过去一个月里,对全球增长态势的担忧以及市场流动性的丧失给高风险资产带来巨大的压力,债券市场因此遭受了极端程度的抛售。在截止到3月20日的四个星期里,债券市场的波动程度几乎持平,甚至略微超过,2008年金融危机期间任何四周债券市场的价格回调幅度,下图中左侧小图中红色五角星和红色线柱代表的是美国投资级债券(投资级债券还包括美国国债,因此所涵盖的范围比投资级公司债大)市场在四个星期里的整体回报率的标准分数,右侧小图中红色五角星和红色线柱显示的是美国投资级公司债市场在四个星期里的整体回报率的标准分数,两图中蓝色五角星代表的是2008年金融危机期间美国债券市场行情的波动幅度。

标准分数,即Z score,衡量的是一项资产在某一期间的回报率偏离该期间回报率均值的情况。

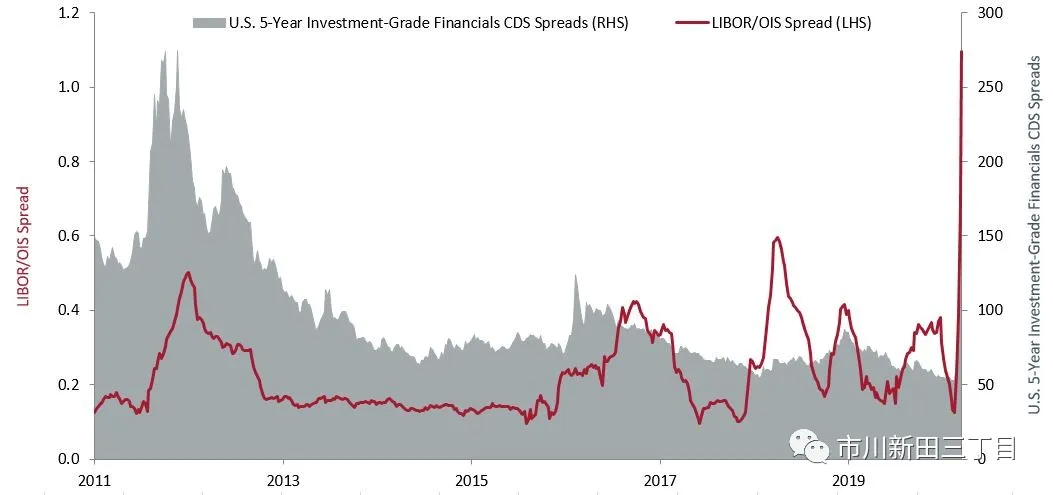

本月,短期资金借贷市场强烈感受到了投资者对流动性的追捧,同业短期融资的利率水平出现明显上升,并促使美联储将大部分的火力用于这个方向。

见下图,美元头寸的短缺导致同业短期融资利率的水平大涨。图中红线为美元LIBOR与美元隔夜拆放利率指数互换OIS之间的利差,LIBOR是信誉卓越的商业银行之间在无担保的情况下相互拆借资金头寸的利率水平,LIBOR代表的是商业银行的信用状况;OIS代表的是美国商业银行相互之间拆借超额美元存款准备金的水平。OIS的水平通常非常稳定,原因一是因为OIS是一种利率互换中的固定利率端,浮动端是联邦基金利率的实际利率,联邦基金就是美国的存款准备金,被存放在美联储并通过美联储进行清算,因此不可能发生违约的情况;而是因为OIS利率互换的各计息期的清算过程中,只发生浮动利率和固定利率之间的轧差,不进行本金的互换,因此OIS利率互换的本金没有任何风险。图中LIBOR与OIS之间的利差大涨,说明有的商业银行担心交易对手可能会倒闭,因此不愿意拆出资金头寸,更愿意通过拆借联邦基金的方式融出资金,因此商业银行之间的头寸开始出现紧缺,LIBOR的水平相应走高。

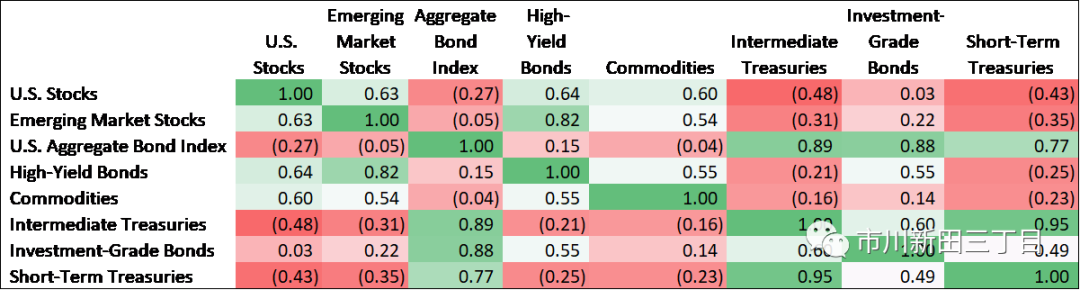

投资者对资金安全性和流动性的偏爱也反映在资产回报率之间的相关关系上。高风险的资产大类,比如股票和高收益债券之间相关性很高,而与传统的高安全性资产比如美国国债之间的走势则出现背离。(相关性衡量的是两类资产的价格走势之间的关联度。相关性的数值为1.0说明两类资产的价格走势完全相同,相关性的数值为-1.0说明两类资产的价格走势完全相反。)

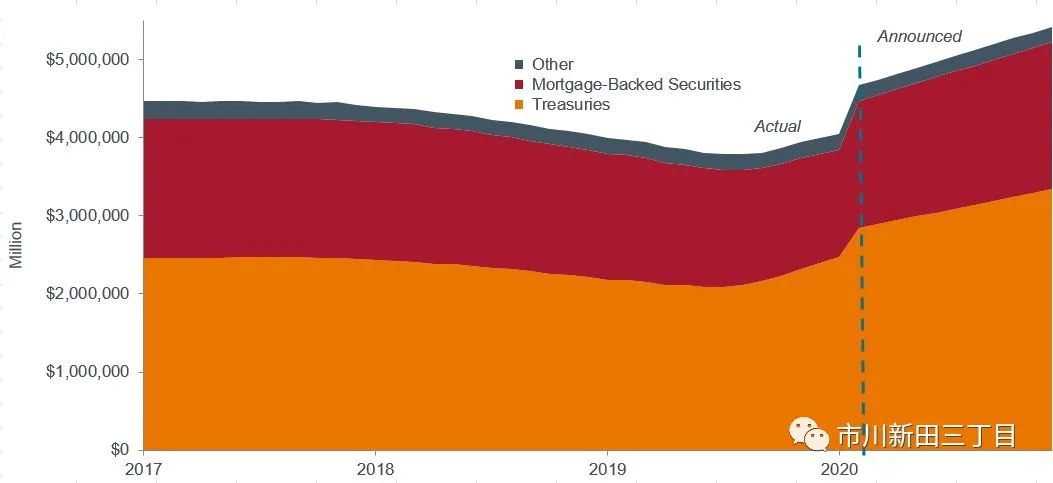

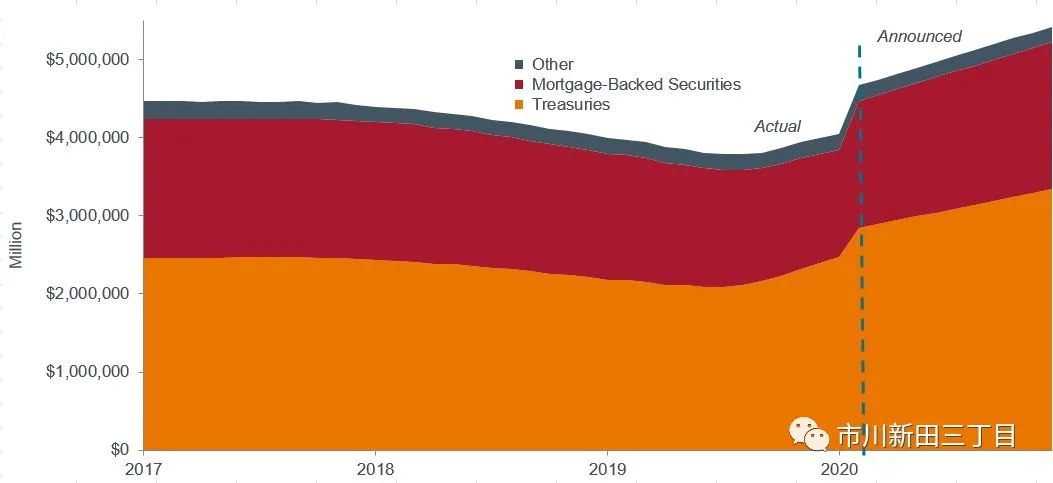

面对美国经济可能陷入严重衰退衰退以及市场流动性丧失的局面,美联储宣布将无限额地买入资产,范围不仅限于美国国债和按揭质押债券,如果需要的话,还将包括公司债和某些交易所交易基金。

美联储将政策性基准利率的水平下调到0.0%到0.25%之间,其他主要国家的央行早已采取了负利率政策,当前对资产买入计划的依赖性更高,其规模肯定会将大幅增加。

各国央行政策性利率的变化

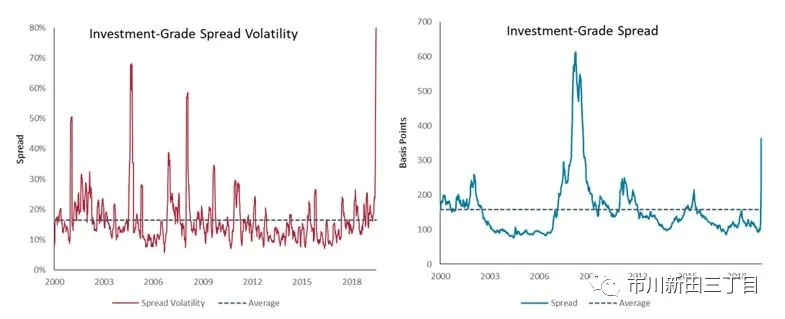

在历史上,美国公司债市场极端波动的情况通常持续的时间不长,随着波动率和信用利差水平回归长期均值,公司债市场会产生可观的回报。看看过去20年里美国债市5次大幅波动的案例,在波动率触及峰值后的三年里,美国投资级公司债的年均回报率为8.4%,而过去20年的年均回报率为5.4%。高收益债方面,在波动率触及峰值后的三年里,其年均回报率达到了10%,而过去20年的年均回报率为6.1%。

下图中左侧小图为美国投资级公司债信用利差的波动率,右为美国投资级公司债信用利差的走势

均值回归的威力

同样,近年来的历史经验也证明在经历了四周最坏的行情后,美国债券市场大盘的综合回报指数在随后的36个月里也取得了年均6%的涨幅。美国投资级和高收益级公司债市场的回报率甚至更胜一筹,分别达到7.3%和12%。

在债市遭遇大跌后的36个月里,美国债券市场大盘(左侧小图)和美国投资级公司债(右侧小图)的综合回报表现

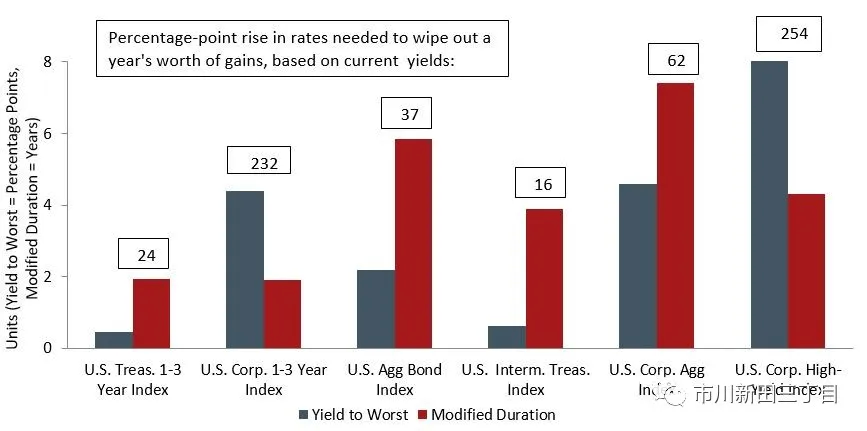

在2008年金融危机后的大部分时期里,债券市场的风险收益比似乎出现了下降。回报率处于低位意味着,利率水平只需稍微有所上升就会吃掉未来一年预期将获得的投资回报,但在过去几周里美国几类债券市场的风险收益比出现了变化。

如今收益率水平的走高以及信用利差水平的扩大给债券投资带来的缓冲作用意味着短期公司债以及高收益债的投资可以扛得住收益率水平两个多百分点的上升,但考虑到联储承诺将政策性利率的水平保持在0%或“零利率区间”,因此这种情况出现的概率极小。

美国信用债的投资能承受住收益率水平上升多少?

图中显示的是各类美国债券的收益率水平上升多少个基本点后会抵消掉未来一年预期将受到的投资收益,从左至右,1-3年期美国国债指数成分券的收益率需要上升24个基点;1-3年期美国公司债指数成分券的收益率需要上升232个基点;美国债券市场整体回报指数成分券的收益率需要上升37个基点;美国中期国债指数成分券的收益率需要上升16个基点;美国公司债市场整体回报指数成分券的收益率需要上升62个基点;美国高收益债指数成分券的收益率需要上升254个基点

(编辑:张金亮)