本文来自微信公众号“地产豪声音”,作者:袁豪、鲁星泽、曹曼 、邓力。

点评

1 19年营收同比+41%、业绩同比+49%,货币资金充裕、合约负债高增

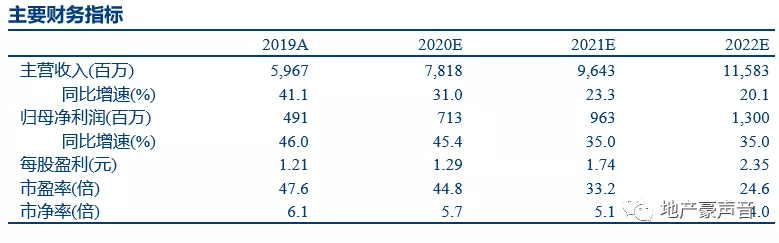

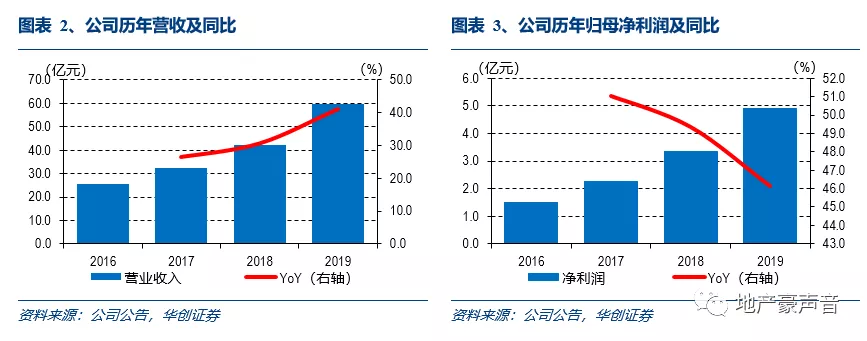

19年,保利物业(06049)实现营业收入59.7亿元,同比+41.1%;实现毛利润12.1亿元,同比+42.2%;实现归母净利润4.9亿元,同比+49.3%;基本每股收益1.21元,同比+47.6%;毛利率和归母净利率为20.3%和8.2%,同比分别+0.2pct和+0.3pct;少数股东损益比2.6%,同比+0.3pct。16-19年,公司营收、归母净利CAGR分别达32.5%、44.8%。截至19年末,公司现金及现金等价物达65.1亿元,同比+262.9%;合约负债达9.4亿元,同比+33.0%,体现了公司较好的预收情况,并预计将一定程度上助力物业服务收入的快速增长。19年,公司经营活动产生的现金流量净额为6.9亿元,同比+60.5%,回款情况良好。此外,公司拟每股分红0.3元,分红率为33.8%。

2 19年在管面积同比+51%,内生、外拓协同,住宅、非住宅双轮驱动

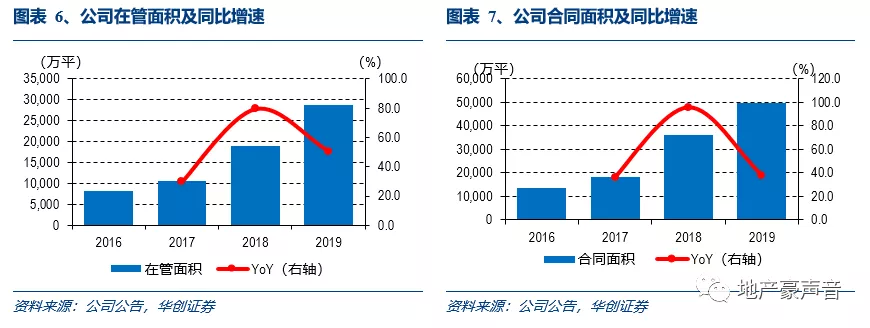

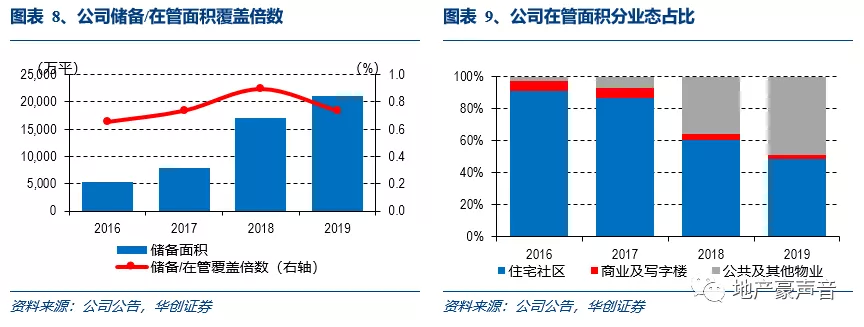

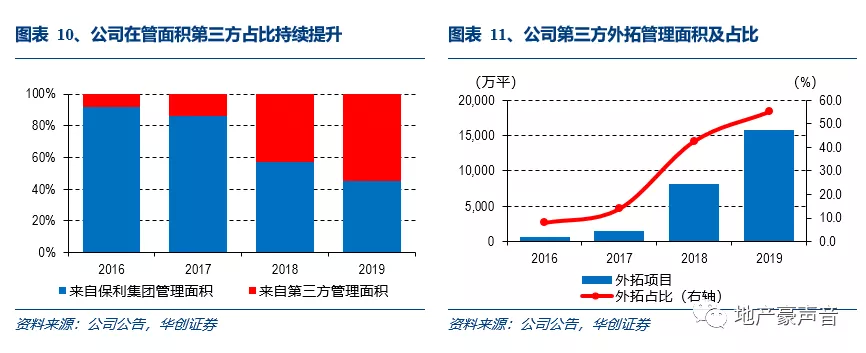

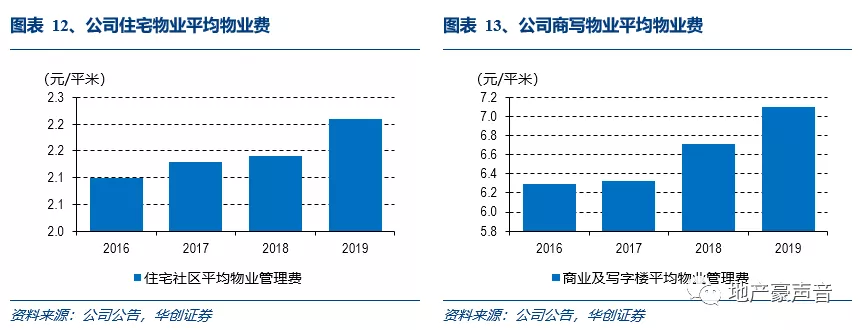

19年末,公司在管面积达2.87亿平,同比+50.6%,较19H1末+10.2%;合同面积达4.98亿平,同比+37.8%,较19H1末+9.5%;合同/在管覆盖率达1.7倍,较19H1末持平。16-19年,在管面积、合同面积CAGR分别达51.9%、54.4%。19年末,公司在管面积中:1)内生(来自保利地产)、外拓分别占比44.9%、55.1%,分别同比-12.5、+12.5pct;2)住宅、非住宅分别占比48.4%、51.6%,分别同比-12.3、+12.3pct;非住宅中,商写、公共物业分别占比2.7%、48.9%;16-19年住宅、非住宅在管CAGR分别达23%、175%。2019年,公司住宅、商写物业费单价分别为2.21、7.10元/平,分别同比提升0.07、0.39元/平。鉴于保利地产销售稳增,后续有望为公司持续输血,并公司积极布局非住宅业态,央企背景资源优势突出,有望助力公司管理规模持续高增。

3 社区增值服务收入同比+85%、占比19%,增值服务占比持续提升

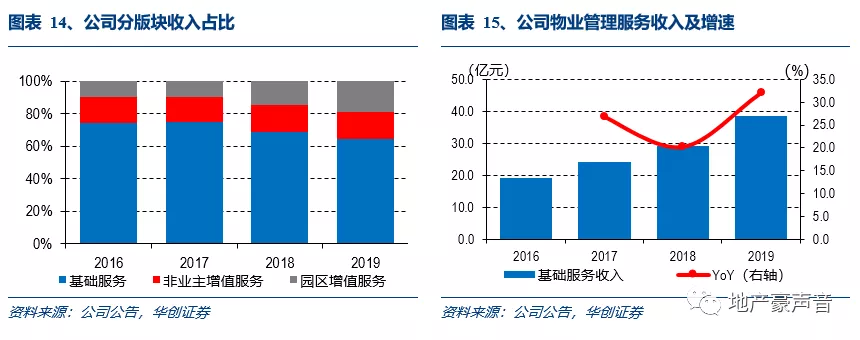

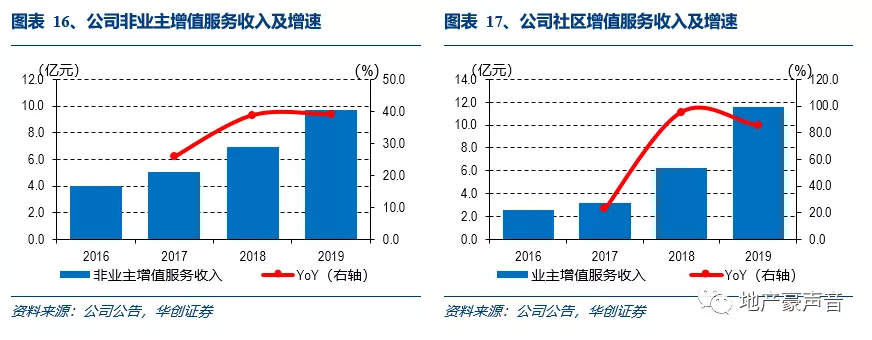

19年,公司基础服务、非业主增值服务、园区增值服务分别实现营收38.4、9.7、11.5亿元,分别同比+32.1%、+39.1%、+85.2%,分别占比64.4%、16.2%、19.3%,毛利率分别为14.2%、20.3%、40.7%,分别同比+0.1、+0.2、-7.7pct。其中,基础服务和非业主增值服务毛利率低于行业平均、预计后续有提升空间。非业主增值服务中,案场协销服务、其他服务分别占比80.9%、19.1%;社区增值服务中,美居服务、社区零售、车场管理、社区媒体、空间管理、社区便民分别占比16.7%、10.3%、15.8%、5.7%、11.8%、39.7%。16-19年,公司毛利率、净利率逐年提升,后续住宅业态新交付项目占比逐步提升、增值服务收入占比提升、非住宅业态重定价能力较强,预计毛利率将有望小幅提升。

4 投资建议:保持规模化发展势头,坚定推进大物业战略,维持“强推”评级

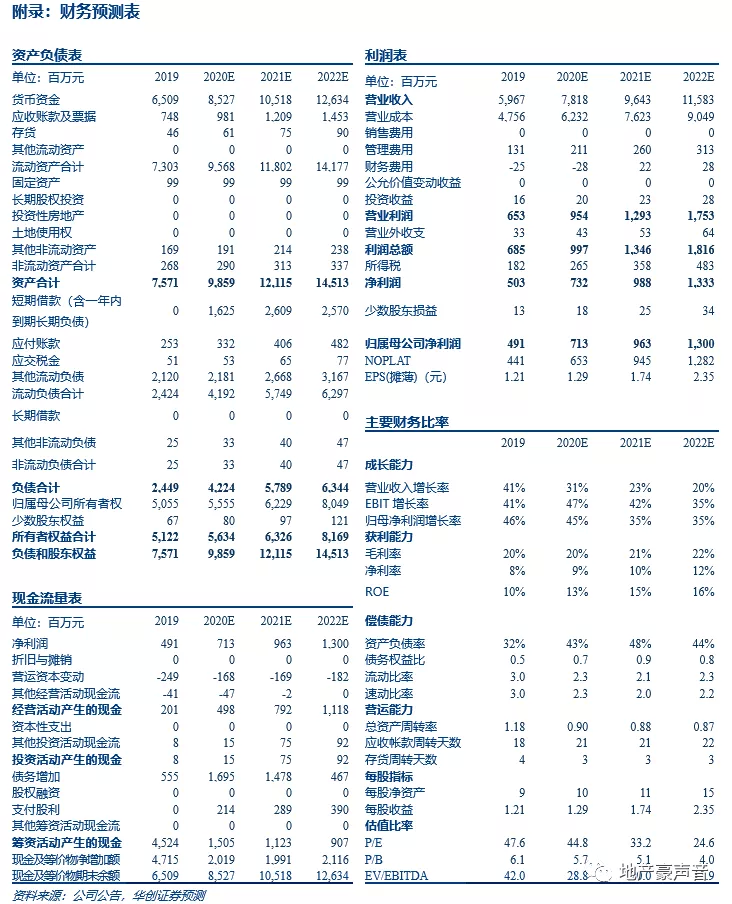

保利物业继承保利地产龙头地位,规模增速确定性较强,并战略布局非住宅物业管理业态。19年末,公司管理面积达2.9亿平米,非住宅占比达52%,外拓占比55%。公司在学校、公共、产业园、城镇景区等业态领域积极扩张,央企背景资源有望帮助公司持续拓展非住宅项目。考虑到保利地产销售、竣工稳步增长,有望推动公司规模确定性提升,并成为央企物管巨头。鉴于公司合同管理规模高增、单价逐步提升、以及毛利率存提升空间,我们调整公司2020-22年每股收益预测为1.29、1.74、2.35元(2020-21年原预测值为1.29、1.68元),按照21年目标PE40倍,上调目标价至77.35港元,维持“强推”评级。

5 风险提示:公共卫生事件影响超预期、业务拓展不及预期

一、19年营收同比+41%、业绩同比+49%,货币资金充裕、合约负债高增

2019年,公司实现营业收入59.7亿元,同比+41.1%;实现毛利润12.1亿元,同比+42.2%;实现归母净利润4.9亿元,同比+49.3%;基本每股收益1.21元,同比+47.6%;毛利率和归母净利率为20.3%和8.2%,同比分别+0.2pct和+0.3pct;少数股东损益比2.6%,同比+0.3pct。2016-19年,公司营收、归母净利CAGR分别达32.5%、44.8%。截至19年末,公司现金及现金等价物达65.1亿元,同比+262.9%;合约负债达9.4亿元,同比+33.0%,体现了公司较好的预收情况,并预计将一定程度上助力物业服务收入的快速增长。2019年,经营活动产生的现金流量净额为6.9亿元,同比+60.5%,回款情况良好。此外,公司拟每股分红0.3元,分红率为33.8%。

二、19年在管面积同比+51%,内生、外拓协同,住宅、非住宅双轮驱动

2019年末,公司在管面积达2.87亿平米,同比+50.6%,较2019H1末+10.2%;合同面积达4.98亿平米,同比+37.8%,较19H1末+9.5%;合同/在管覆盖率达1.7倍,较2019H1末持平。2016-19年,在管面积、合同面积CAGR分别达51.9%、54.4%。2019年末,公司在管面积中:1)内生(来自保利地产)、外拓分别占比44.9%、55.1%,分别同比-12.5、+12.5pct;2)住宅、非住宅分别占比48.4%、51.6%,分别同比-12.3、+12.3pct;非住宅中,商写、公共物业分别占比2.7%、48.9%;2016-19年住宅、非住宅在管CAGR分别达23%、175%。2019年,公司住宅、商写物业费单价分别为2.21、7.10元/平米,分别同比提升0.07、0.39元/平米。鉴于保利地产销售高增,后续有望为公司持续输血,并公司积极布局非住宅业态,央企背景资源优势突出,有望助力公司管理规模持续高增。

三、社区增值服务收入同比+85%、占比19%,增值服务占比持续提升

2019年,公司基础服务、非业主增值服务、园区增值服务分别实现营收38.4、9.7、11.5亿元,分别同比+32.1%、+39.1%、+85.2%,分别占比64.4%、16.2%、19.3%,毛利率分别为14.2%、20.3%、40.7%,分别同比+0.1、+0.2、-7.7pct。其中,基础服务和非业主增值服务毛利率低于行业平均、预计后续有提升空间。。非业主增值服务中,案场协销服务、其他服务分别占比80.9%、19.1%;社区增值服务中,美居服务、社区零售、车场管理、社区媒体、空间管理、社区便民分别占比16.7%、10.3%、15.8%、5.7%、11.8%、39.7%。2016-19年,公司毛利率、净利率逐年提升,后续公司住宅业态新交付项目占比逐步提升、增值服务收入占比提升、非住宅业态重定价能力较强,综合之下,预计毛利率将有望小幅提升。

四、投资建议:保持规模化发展势头,坚定推进大物业战略,维持“强推”评级

保利物业继承保利地产龙头地位,规模增速确定性较强,并战略布局非住宅物业管理业态。19年末,公司管理面积达2.9亿平米,非住宅占比达52%,外拓占比55%。公司在学校、公共、产业园、城镇景区等业态领域积极扩张,央企背景资源有望帮助公司持续拓展非住宅项目。考虑到保利地产销售、竣工稳步增长,有望推动公司规模确定性提升,并成为央企物管巨头。鉴于公司合同管理规模高增、单价逐步提升、以及毛利率存提升空间,我们调整公司2020-22年每股收益预测为1.29、1.74、2.35元(2020-21年原预测值为1.29、1.68元),按照21年目标PE40倍,上调目标价至77.35港元,维持“强推”评级。

五、风险提示:

公共卫生事件影响超预期、业务拓展不及预期

(编辑:张金亮)