本文来自微信公众号“张忆东策略世界”,作者:张忆东。

投资要点

一、回顾:黄金的投资逻辑——抗通胀性、避险、流动性逆转的冲击、货币属性,实际利率始终是黄金的锚

及时提醒了海外危机进入08年第三阶段火海情形,警惕黄金的调整风险。全球避险情绪升温,大类资产“异常”。当前海外危机类比为08年金融危机的第2阶段后期或者第3阶段初期,警惕恐慌踩踏下黄金的调整。

复盘08年危机第四阶段“救火”阶段的黄金表现,下阶段配置可借鉴。

二、海外流动性危机基本解除,美联储拥有了直接给信用市场灌水的无限开火权

美联储此前货币宽松政策包括7000亿美元QE,迟迟无法解决美国此次流动性危机。我们近期一直提醒,需要突破监管政策法规的限制,比如绕过沃尔克法则在银行体系与资本市场构筑的防火墙。否则,远水解不了近渴。

这次不一样,美联储3月23日开始直接向信用市场投放流动性,美国市场有望进入类似2008年危机第四阶段的“灭火”期。美联储这次果断地绕过《联邦储备法》的限制,正常情况下美联储是不可以向买方资管机构和信用债市场投放流动性。但是,这次美联储利用目前的紧急状态通过《联邦储备法》Section 13(3)绕开了国会的限制,通过特殊目的机构(SPV)为投资级美国公司债券投放流动性,实施不设额度上限的QE、扩大现有的MMLF及CPFF、建立新项目来支持实体经济信贷等。

美国市场乃至海外整体流动性改善的迹象已经开始。我们判断,随着美联储一系列的货币宽松政策效果逐步体现出来,全球风险资产短期将迎来一段反弹、喘息期。

三、中短期展望:未来半年可类比2008年危机第四阶段“灭火期”——流动性危机基本解除但经济衰退风险仍大

流动性危机之后的反弹,黄金是“急先锋”并有望重返牛市通道。2008年11月至2009年5月黄金上涨35%,而美股和原油继续下挫到2009年一季度。

面对“流动性改善而经济下行”的前景,黄金的性价比更高。展望未来两年经济差、货币大放水的概率大,基于黄金的货币属性,金价有希望挑战历史新高并达到难以预测的高度。除非卫生事件导致全球大萧条,否则黄金难以走熊。

四、中长期展望:2、3年以及更长,此次救助美国流动性危机透支了美联储信用、增加了美元的不确定性,黄金有望进一步发挥其货币属性和避险功能。

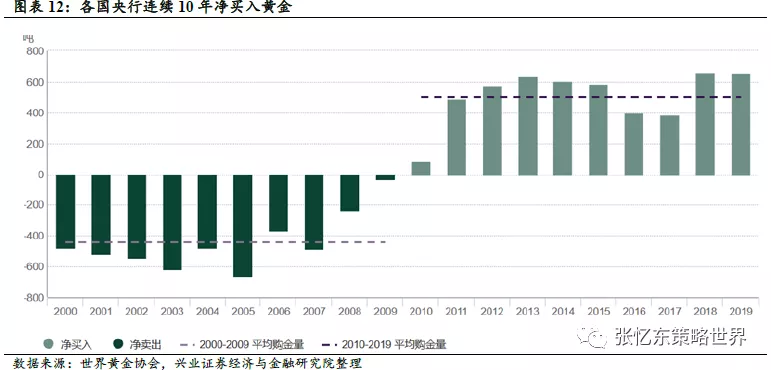

美联储“印钞”导致影响美元信用,超主权货币的黄金将受益。通过复盘08年,当危机缓解之后,前期避险带来美元强势告一段落,全球央行此后连续10年净买入黄金,美元在全球外汇储备中占比下降。2020年美联储应对短期危机的“无上限印钞”必将影响中期的美元信用,黄金的货币属性增强。

乱世黄金,未来数年警惕大国博弈和地缘政治风险。1)此次百年一遇的卫生事件和股灾打破了QE神话,“QE+债务扩张+负利率”的“庞式骗局”走不通了,欧美债务风险到了清算的时候,居民、企业资产负债表将面临收缩。2)在当前民粹主义思潮泛滥的情况下,以邻为壑的大国博弈风险加大。3)而经济衰退之下的低油价,增加了地缘政治风险。当前金油比已至历史高点,暗示未来地缘政治风险的风暴正在聚集,黄金的避险功能将持续存在。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

一、回顾:黄金的投资逻辑——抗通胀性、避险、流动性逆转的冲击、货币属性,实际利率始终是黄金的锚

1.1、及时提醒了海外危机进入08年第三阶段火海情形,警惕黄金的调整风险

首先,全球避险情绪升温,大类资产“异常”。

其次,当前阶段的海外危机可以类比为08年金融危机的第2阶段后期或者第3阶段初期(雷曼倒闭前后)。我们提醒,

需警惕此次海外危机向第3阶段“火海”的演绎,通缩及恐慌踩踏下黄金的阶段性调整。

立足1年,黄金相对其他风险资产依然较好的避险价值、较高的性价比,剔除风险之后的收益回报更可观。事实上,黄金在此后的交易日连续暴跌,金融市场恐慌程度达到历史级高度,“现金为王”成为最后的信仰,美元一改前期颓势。近两周(20200309-20200320),美元指数上涨趋势明显,涨幅达到8.35%,创造了2019年6月以来的历史高位。VIX指数盘中最高值接近90,超过了2008年次贷危机期间的最高值。

1.2、以史为鉴,复盘08年危机第四阶段“救火”阶段的黄金表现

当前,美联储加快了补充美元流动性的节奏,以更快的速度、更大的规模扩表,美元流动性暂时解除。我们认为,可将当前阶段类比为08年金融危机的第四阶段,政策当局若干政策以解决二级市场流动性、信用收缩等问题,期间表现最靓丽的当属黄金,黄金重返牛市通道。

首先,让我们再简单回顾一下黄金在危机不同阶段的表现和投资逻辑:

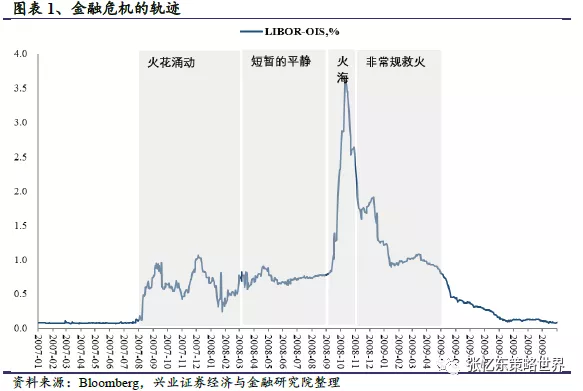

我们将金融危机划分为火花涌动-短暂平静-火海-非常规救火4个阶段。

第1阶段,次贷危机已开始显山露水,但当时并未预料到危机会传导至更广泛的经济领域,全球经济仍沉浸在欣欣向荣的假象中,大类资产的市场表现也是如此,黄金、原油涨,美元下行。

第2阶段,次贷危机仍在蔓延,但美联储的干预使市场获得了一段时间的平静。美国货币政策开启强势美元政策,黄金和原油应声回落。

第3阶段,对两房的救助引发了市场对金融体系其他部分的挤兑,雷曼倒闭,次贷全面爆发为金融危机。原油暴跌,股市崩盘。黄金在期间走势分2个阶段,期初发挥避险属性,金价进一步走高,但当市场极度恐慌引发踩踏时,投资者抛售黄金回补流动性,黄金在极短的时间内暴跌。

第4阶段,政策当局若干政策以解决金融体系系统性问题并刺激经济。原油和股市触底小幅反弹,美元底部反复震荡。表现最靓丽的当属黄金,人们对美元和欧元两大货币的信心同时下降推升了黄金重返牛市通道。

总结来看,黄金在不同阶段依次展示了黄金的抗通胀性、黄金的避险作用、流动性逆转对黄金的冲击、以及黄金的金融属性,实际利率始终是黄金的锚。

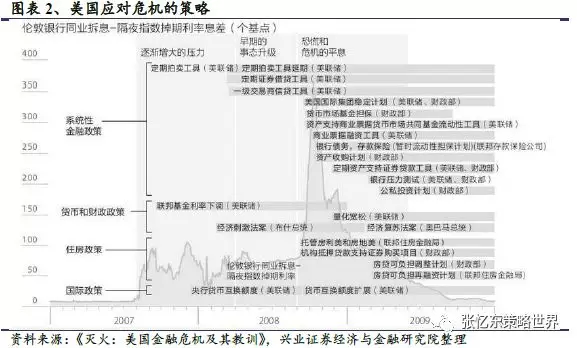

其次,2008年10月至2009年5月,美联储和美国政府大力“救火”。2008年9月15日雷曼等金融机构倒闭后,美国政府实施了购买不良资产等旨在解决金融体系系统性问题的若干计划,并综合运用了强有力的货币政策和财政刺激政策,包括09年3月初启动的量化宽松,来对抗通缩和经济衰退的压力,这里不再赘述。

第三,2008年10月至2009年5月,欧美应对经济衰退和金融危机的一系列刺激方案,导致美元和欧元等货币信用受损,推升黄金重返牛市通道。

08年11月至09年5月,期间黄金上涨35%。原油于08年底最低跌至31美元/桶后触底反弹。股市继续下挫,最终于09年3月触底,小幅反弹。黄金的表现超越风险资产。

同时期,TIPS衡量的实际利率从1.12%降至-0.43%。欧洲步入衰退的预期影响了美元指数,美元反复震荡,但拉长看仍处于历史底部。

二、这次海外流动性危机基本解除,美联储拥有了直接给信用市场“灌水”的无限开火权

2.1、为什么美联储QE等货币宽松政策此前难解决此次流动性危机?

我们近期一直提醒,需要突破监管政策法规的限制,比如绕过沃尔克法则在银行体系与资本市场构筑的防火墙。否则,远水解不了近渴。

首先,美联储3月上旬及时而果断的第一波宽松,没有能够有效阻止美股的股灾。3月3日至今,欧美央行积极做出宽松货币政策的对冲之举。其中,美联储连续两次非常规紧急降息,3.16联邦公开市场操作委员会(FOMC)将联邦基金利率的目标区间下调15至0-0.25%;并推出7000亿美元的QE计划。然而,欧美股市依然加速坠入熊市,流动性几近枯竭,恐慌指数暴涨。

其次,美联储3月17号前后又推出第二波宽松的“大杀器”强心针,但也没有及时阻止流动性危机,甚至全球“美元荒”开始蔓延。伴随卫生事件在欧美恶化,经济衰退的风险和债务风险上升,美联储又祭出两项紧急重启2008年金融危机时用过的货币政策工具CPFF和PDCF。

3月17日美联储重启CPFF(商业票据融资便利Commercial Paper FundingFacility)具体做法:设立特别目的工具SPV( special purpose vehicle),美联储向该SPV提供贷款,SPV通过美联储的一级交易商购买评级至少为A-1/P-1/F-1、期限为3个月的无担保资产支持商业票据。财政部通过其汇率稳定基金(ESF)为此提供100亿美元的担保。该工具暂定存续期限为一年,自2020年3月17日开始到2021年3月17日结束;可以展期。

3月17日美联储重启PDCF(一级交易商信贷便利Primary Dealer CreditFacility)具体做法:为一级交易商提供隔夜和期限最长可达90天的融资,融资利率为美联储的贴现利率。一级交易商需要提供符合条件的债券和股票作为抵押物。该工具存续期限为6个月,自2020年3月20日开始;可以展期。第三,为什么美联储此前的QE等武器失灵了?因为监管法规,包括《联邦储备法》以及2010年颁布《多德·弗兰克法案》,前者对美联储创设该类紧急工具施加了诸多限制,而后者在银行体系和股市之间构建了很高的防火墙。

《多德一弗兰克法案》和“沃尔克规则在银行体系和股市之间构建了很高的防火墙。为了防止2008年银行体系的金融危机重演,2010年奥巴马政府颁布《多德一弗兰克法案》,其核心理念就是“沃尔克规则”对于银行进行严格限制,包括,银行不可以从事自营性质的投资活动,银行不可以发起、拥有、投资对冲基金或私募基金。

《多德一弗兰克法案》,限制美联储的应急借款权,即不允许美联储向私人公司发放紧急贷款,所有贷款计划均需要获得美国财政部长批准方可实施,并禁止破产公司参与紧急贷款计划。

“沃尔克规则”限制了QE的效果,在流动性危机的状态下,美联储难通过银行将流动性输送到二级市场。美联储的公开市场操作面对的是银行机构,如果这次类似08年雷曼那时的银行体系流动性危机,那么,美联储在2008年的CPFF、PDCF等招数加上QE是容易解决的。

这次不一样,股、债的量化杠杆资金及ETF基金出现反身性踩踏、囚徒困境,导致股市流动性危机的自我强化,但是沃克尔规则的存在,美联储向商业银行体系投放的QE流动性很难及时、有效地流入股市,远水救不了近火。所以,重启QE背景下,这两周美国股市还是一路雪崩踩踏。所以,美联储3月上旬的QE和连续的宽松政策,并没有起到扭转乾坤的作用,3月10-20日美股三大股指接连下挫,道指跌17.3%、标普500 指数跌15.0%,纳指跌12.6%。

2.2、这次不一样,美联储3月23日开始可直接向信用市场投放流动性,美国市场有望进入类似2008年危机第四阶段的“灭火”期

美联储3月23的最新政策使用了终极大杀器,直接向信用市场投放流动性。正常情况下,美联储是不可以向买方资管机构和信用债市场投放流动性。但是,这次美联储抓住目前的紧急状态,实际上是通过《联邦储备法》Section 13(3)绕开了国会的限制。

通过特殊目的机构(SPV)为投资级美国公司债券投放流动性,

实施不设额度上限的QE、扩大现有的MMLF及CPFF

建立新项目来支持实体经济信贷等。我们判断,随着美联储直接对信用市场进行支持,美国债市流动性风险将快速缓解,进而股市流动性以及全球美元荒的风险有望阶段性缓解,而此前一系列的货币宽松政策效果也逐步体现出来,所以,全球风险资产短期迎来一段喘息期。

2.3、美国市场乃至海外整体流动性改善的迹象已经开始

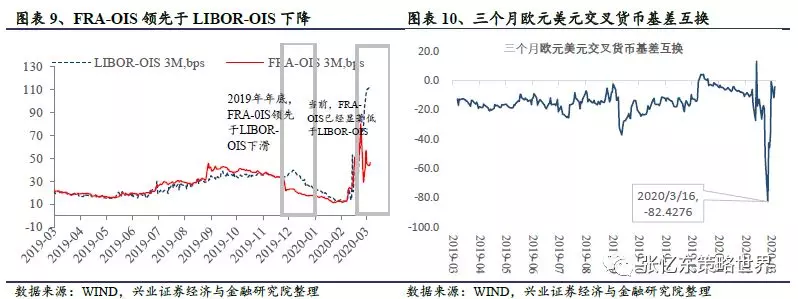

首先,LIBOR-OIS虽然依然处于相对高位,但是反映预期的FRA-OIS利差已经开始回落,历史上,FRA-OIS对于LIBOR-OIS具有明显的领先性。2019年年底,FRA-0IS领先于LIBOR-OIS下滑;截至最新3月24日,FRA-OIS为46.3 bps已经显著低于LIBOR-OIS 111.4%,有望看到衡量银行间流动性的LIBOR-OIS的明显下降。

其次,外汇衍生品市场显示,美元需求下降。欧元美元交叉货币互换点差近期在3月16日达到近一年以来的极低值点-82.4 bps之后大幅上行,截至3月24日,该数值已经大幅升高至-4.3 bps,直接显示出相对欧元,美元需求的大幅下降。

我们判断,随着美联储直接对信用市场进行支持,美国债市流动性风险将快速缓解,进而股市流动性以及全球美元荒的风险有望阶段性缓解,而此前一系列的货币宽松政策效果也逐步体现出来,所以,全球风险资产短期迎来一段喘息期。

三、中短期展望:未来半年可类比2008年危机第四阶段“灭火期”——流动性危机基本解除但经济衰退风险仍大

3.1、流动性危机之后的反弹,黄金是“急先锋”并有望重返牛市通道

可将当前阶段类比为08年金融危机的第四阶段,期间表现最靓丽的当属黄金,黄金重返牛市通道。欧美当局面对卫生事件的蔓延,正在不断地推动若干政策以解决资本市场流动性风险及其可能导致的系统性问题,并力图救助陷入困境的经济。

若流动性危机不再是当前全球资本市场的主要矛盾,那么,黄金定价之锚将回归法定货币的实际利率。前期流动性危机之时,在VIX指数高企下,黄金和美股甚至长久期美债同跌。随着3月23日美联储“无限量QE”直接灌水信用市场,海外流动性实质性改善。

黄金充当了流动性危机之后反弹的急先锋,开启了“流动性挫伤”之后的价格大幅修复之路。3月23日,黄金大幅上涨5.51,3月24日美股黄金同涨,COMEX黄金大幅上涨6.03%,标普500指数大幅上涨9.38%。若流动性问题不再是当前二级市场的主要矛盾,黄金的定价之锚回归到法定货币实际利率。

3.2、面对“流动性改善而经济下行”的前景,黄金的性价比更高

从现在立足1年来看,剔除风险之后的收益回报,黄金相比较风险资产的性价比更好。根据2008年11月到2009年5月份的经验,经济差但还并非大通缩大萧条的状况下,黄金跑赢了其他风险资产。为了应对债务风险和经济衰退,2020年美联储已经已经开启了宽松之路。更为直接的,美联储的货币政策动向对其他经济体央行的动作具有引领作用,欧日央行有望继续跟进宽松货币政策。

展望未来两年,基于黄金的货币属性,在经济差、货币政策大放水的背景下,黄金价格有希望挑战历史新高并达到难以预测的高度。除非是卫生事件超预期导致全球大萧条大通缩的小概率发生,否则,黄金难以走熊。

四、中长期展望:2、3年以及更长,此次救助美国流动性危机透支了美联储信用、增加了美元的不确定性,黄金有望进一步发挥其货币属性和避险功能。

4.1、美联储“印钞”导致影响美元信用,超主权货币的黄金将受益

通过复盘08年,我们发现,次贷危机之后,全球央行连续10年净买入黄金,与此同时,在全球外汇储备中,美元占比下降。

2020年,美联储开启“无限量QE”之后,我们有理由相信,各大央行的购金行为以更广的范围持续,黄金在一定程度上发挥其货币属性。

正如巴里·埃森格林在《嚣张的特权:美元的兴衰和货币的未来》中曾指出,存在美元主导的国际体系向多元化国际体系转变的可能性。

4.2、乱世黄金,未来数年警惕大国博弈和地缘政治风险

我们认为,虽然美国资本市场的流动性危机在美联储无限开火权的大水漫灌之下已经结束,但是,欧美经济衰退的危机才刚开始。在当前民粹主义思潮泛滥的情况下,大国博弈的风险加大。而经济衰退之下的低油价,增加了地缘政治风险。

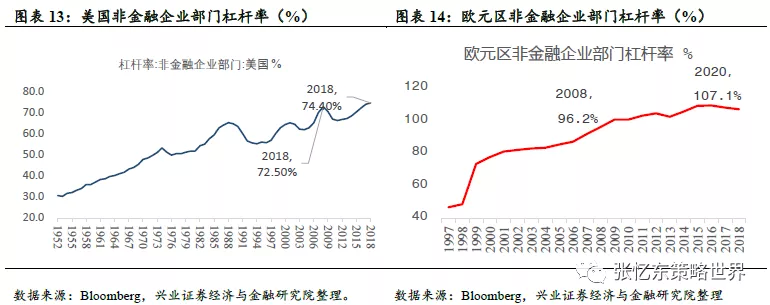

首先,此次卫生事件和股灾打破了QE神话,欧美债务风险到了清算的时候。2008年次贷危机后,“QE+债务扩张”成欧美经济摆脱不掉的“毒瘾”,不断依靠QE来延续虚假的繁荣,不必付出去杠杆的代价。欧洲、日本深陷负利率。2018年美国和欧元区非金融企业部门杠杆率都高于2008年的水平。

其次QE解决不了的危机才是真正的大危机,这次百年一遇的卫生事件导致“QE+债务扩张+负利率”的“庞式骗局”走不通了。随着卫生事件对欧美经济冲击加大,衰退的风险和债务风险不断上升,居民、企业资产负债表收缩。在卫生事件冲击下,消费下降-收入下降-财富缩水-信用收缩的自我强化循环过程或导致美国债务去杠杆。

第三,面对经济衰退,只是“大放水”是不够的,要警惕上世纪30年代那种以邻为壑的民粹主义兴起,现在这个苗头已经出现。当心未来数年地缘政治风险不断升级的可能性。

当前金油比已至历史高点,从历史经验来看,代表经济下行周期里,经济风险存在酝酿为地缘政治风险的可能性。比如1986- 1988年是阿富汗战争和两伊战争高潮,1993年是索马里战争, 1998年是科索沃战争,2015 年是克里米亚争端。

我们认为,金油比本身并不存在机理上的均值回归,但是,地缘政治风险的风暴正在聚集,届时黄金有望发挥避险属性。

五、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(编辑:李国坚)