智通财经APP获悉,3月23日,弘阳服务集团有限公司(以下简称“弘阳服务”)申请港交所主板上市,农银国际为其独家保荐人。

弘阳服务于2003年在南京成立,公司为江苏省社区服务供应商,业务重心在长三角地区。自2017年以来,公司连续三年被中指院评为物业服务百强企业之一,2019年,公司在物业百强企业中排名第35位,截至2019年12月31日,公司总合同建筑面积为2760万平方米,在管总建筑面积约为1580万平方米。

弘阳服务在招股书中表示,公司一直向弘阳母集团(弘阳集团及其联系人)的各类物业提供物业管理服务,包括自2003年起弘阳地产集团的住宅物业、自2015年起红太阳工业原料城集团的专业家居装饰以及弘阳地产集团的商业物业。

弘阳服务大部分物业管理合同与弘阳地产集团开发的物业有关。截至2017年、2018年及2019年12月31日,弘阳地产集团所开发物业分别占公司在管总建筑面积的73.1%、72.3%及61.8%。同时公司还在不断扩大第三方在管面积,目前已由2017年末的720万平方米扩至2019年末的1210万平方米,复合增长率达29.5%。

弘阳服务的业务主要分为三部分:物业管理服务、非业主增值服务,以及社区增值服务。非业主增值服务包括向其他物业管理公司提供顾问服务、向房地产开发商提供地产开发项目前期规划及设计服务,以及向地产开发生提供销售协助服务等。社区增值服务包括房产中介、美容服务等。

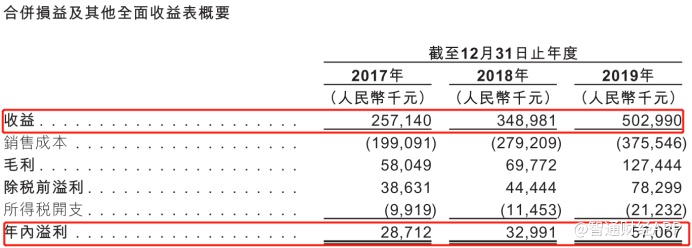

2017-2019年,公司收益分别为2.57亿元(单位下同)、3.49亿元以及5.03亿元,年复合增长率为39.9%。 年度溢利分别为2870万元、3300万元以及5710万元,复合年增长率为41.0%。

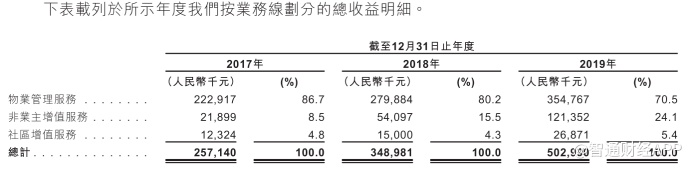

从收入构成上来看,物业管理服务是公司目前主要的收入来源,但收入占比呈下降趋势,2017年至2019年,来自物业管理服务的收入由2.23亿增至3.55亿,但占总收入的比重则由86.7%降至70.5%。而另外两项非主要业务的收入占比则不断上升,同期,非业主增值服务由8.5%增至24.1%,社区增值服务由4.8%增至5.4%。

截至2019年12月31日止年度,公司经营活动所得现金流量净额1.11亿,较上一年2745万大幅增加。同时,公司的资产负债比率也大幅下降,2018年末为81%,2019年末则降至59.7%。

股东结构方面,待成功上市后,曾焕沙及弘阳集团(控股)仍为公司控股股东,弘阳集团(控股)由曾焕沙直接全资持有。曾焕沙亦为弘阳地产(01996)控股股东。

至于上市所得,公司将用作收并购,从而进一步扩大物业管理规模;加强智能系统的研发及升级以及用作提高公司的服务质量等。