本文源自“梁中华宏观研究”微信公众号。

公共卫生事件其实只是全球市场的一点“外伤”,而真正的“内伤”在于杠杆的攀升和资产泡沫的膨胀。当资产价格下跌过程中,杠杆不断被“拆除”,破产违约也会陆续出现,当前还没有看到这些现象,我们似乎还处于金融危机的第一阶段。

摘要

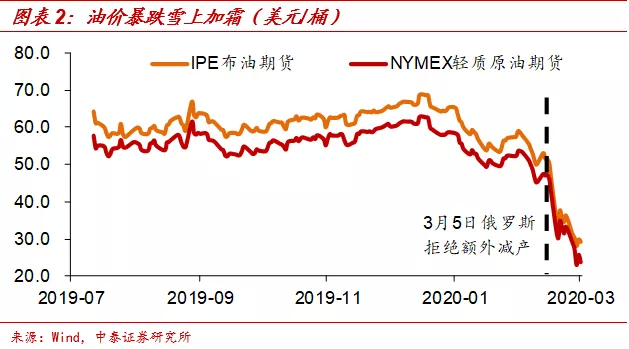

1、卫生事件是市场的“外伤”。回溯近期的走势,美股的暴跌开始于2月24日,主要是公共卫生事件在海外不断发酵,引发投资者对全球经济和企业盈利的担忧。而原油额外减产协议失败,油价暴跌,对风险资产相当于“雪上加霜”。

2、杠杆是市场的“内伤”。07年次贷危机的时候,美国居民加高杠杆买房,将财富配置在房产泡沫上;而过去十多年,美国居民部门加杠杆不多,而是将财富直接或者间接配置在上市公司的股票和债券的泡沫上。虽然标的不一样,但泡沫都是相似的。

3、短期重点并不是信用,而是流动性。短期来看,美国股市的大跌很大程度上是泡沫从“追涨”的模式转向了“杀跌”,资金踩踏离场。而美国债市的问题,更多在于恐慌带来的流动性问题,重点还不在信用。流动性风险也同样波及了避险资产,甚至出现了“美元荒”。

4、全球震荡何时结束?还在第一阶段。当前我们还处于底层资产——股价、垃圾债下跌的阶段,目前还没有看到企业的违约,金融机构的危机,似乎还处于危机的第一阶段。后续高杠杆投资金融资产的资产管理类金融机构,可能会出现破产违约的情况,仍存在较高不确定性。救市最重要的环节是“接盘”问题资产,而美联储和政府部门的措施更多是隔靴搔痒,作用不大。海外经济金融形势震荡,国内也会受到冲击,短期避险为主,保存实力,等待机会。

1 卫生事件是市场的“外伤”

回溯近期的走势,美股的暴跌开始于2月24日。在此之前的几个交易日,美股虽然也有下跌,但每天的波动幅度都在1%以内。而2月24日当天,美国道琼斯指数大跌1000点以上,跌幅达到了3.6%,之后就开始直线往下掉。

公共卫生事件在海外不断发酵,引发投资者对全球经济和企业盈利的担忧,是股市大跌最直接的导火索。

原油额外减产协议失败,导致油价暴跌,对风险资产相当于“雪上加霜”。新冠卫生事件冲击全球经济,原油价格本身就有调整压力,但每天的跌幅也大都不超过4%。而3月5日,俄罗斯拒绝了OPEC额外减产的提议,导致3月6日当天原油价格暴跌了9%以上。当周末沙特突然宣布将大幅提高原油产量,导致国际油价进一步暴跌27%。

近几年在“OPEC+”限产的同时,页岩油革命大幅提高了美国的原油生产能力,美国当前已经成为全球最大的产油国,而且从原油净进口国转变为净出口国。油价下跌不仅会影响美国经济,还进一步打压全球投资者风险偏好,加速了其它风险资产的下跌。

2 杠杆是市场的“内伤”

就像一个人一样,如果只是受点外伤,休息疗养一段时间可能就恢复了。但如果这个人本身体质就偏弱,有内伤,外伤可能会把内伤激发出来,问题就更严重了。公共卫生事件对经济和金融体系的冲击更多是“外伤”,而美国经济本身就有很大的“内伤”,当前卫生事件本身的问题已经没有那么重要,而重要的是内伤能否痊愈。而经济、金融体系的“内伤”往往都是杠杆和泡沫的问题,每一次大的危机也基本都和杠杆相关。

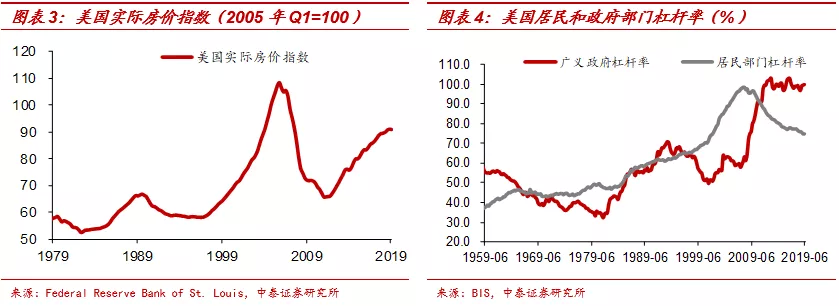

从美国各部门的杠杆率来看,居民部门杠杆率并不高。尽管美国名义房价已经突破次贷危机前的高点,但考虑到其它物价也在上涨,以及居民收入的增长,房地产市场的实际价格并不高。在次贷危机前美国房屋空置率曾达到3%,而当前空置率只有1.5%左右,也处于历史均值附近。各国居民加杠杆主要都是为了买房,美国房地产市场没有出现过热,居民部门杠杆率从08年以后都是往下走的。

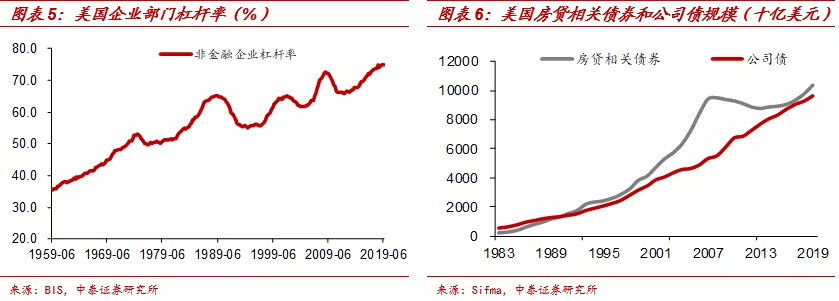

但美国企业部门的杠杆率已经达到了历史最高点。根据BIS的数据统计,美国非金融企业部门的杠杆率在经历了08年之后的短期下滑后,又开始大幅上升,当前已经达到了75%,为历史最高水平。

从债券发行的情况也可以看出这一点,在2008年的时候,美国公司债规模只有5.5万亿美元,只有当时居民房贷相关债券规模的6成左右,但截至2019年底,美国公司债规模已经达到了9.6万亿美元,是居民房贷相关债券规模的9成以上。这也说明08年以后,企业部门加杠杆的速度要远远快于居民部门。

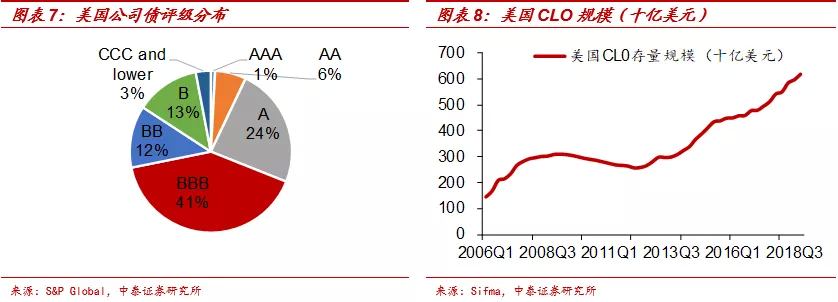

而这将近10万亿美元的公司债中,有28%是投资级以下的债务,也就是垃圾债。即使是投资级债务中,有57%是BBB评级的,接近垃圾债的水平,一旦经济形势不好、经营困难,这些看似投资级的债券也有部分可能被下调为垃圾债。

此外,杠杆贷款也是美国低评级企业融资的重要债务工具,08年以来美国杠杆贷款规模快速扩张,已经翻倍到了1.4万亿美元的规模。而基于杠杆贷款设计的结构化高收益产品CLO的规模,在2018年底就已经翻倍到了6000亿美元以上。CLO和引起次贷危机的CMO是类似的,区别在于,CLO的底层资产是低评级企业的贷款,而CMO的底层资产是居民房贷。

债务泡沫总是很相似,美国07年次贷危机的爆发,是因为宽松货币环境让信用资质差的居民加了杠杆,放大了风险;而08年之后持续的货币宽松,又让信用资质差的企业加了杠杆,增加了风险。当前美国公司债规模已经超过了当时居民房贷相关债券的规模,且其中高风险债券占比将近70%。

美国经济和金融体系的另一“内伤”是股票市场,而且问题比债券市场要严重得多。关于美国股票市场的问题,我们中泰策略团队已经有非常详细的分析介绍。在货币宽松的环境下,上市公司举债获取资金后,部分通过二级市场回购股票,推升股价的同时,虚增了盈利。再加上杠杆资金直接入市、被动投资型基金大量涌入,共同造就了过去十多年的美股大牛市,也让美股的估值水平达到了32倍的高位,直接与1929年相当。

然而现在问题来了,经济大概率陷入衰退,上市公司盈利恶化,债务风险上升,股价开始进入挤泡沫阶段。过去是低息举债-回购股票-股价上涨-盈利改善-继续低息举债的泡沫循环,而现在是信用收缩-卖股还债-股价下跌-盈利恶化-信用再收缩的挤泡沫循环。而且投资者大都是追涨杀跌的,杀跌的趋势一旦形成,会进一步下跌。

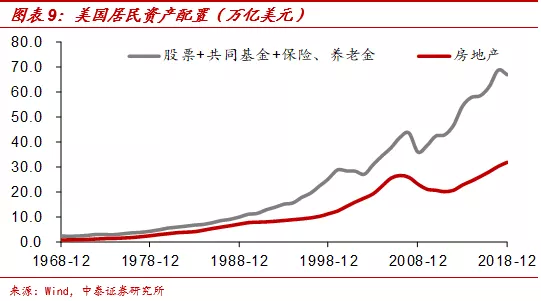

所以新冠卫生事件只是“外伤”,现在把美国股市和债市的“内伤”激发出来了,泡沫的崩塌都有惯性。美国股市和债市的问题,也会冲击居民的财富。当前美国居民资产中有将近7成都在金融资产上,购买的股票、共同基金、保险、养老金等规模将近70万亿美元,是持有房产规模的两倍还要多。而美国的共同基金、保险资金又是股票、垃圾债的重要买家,次贷危机的时候美国居民房产财富总共缩水了32%,而当前美股的跌幅已经超过了这一幅度。居民财富的大幅缩水,势必会影响消费驱动的美国经济。

07年次贷危机的时候,居民加高杠杆买房,将财富配置在房产泡沫上;而过去十多年,居民加杠杆不多,而是将财富直接或者间接配置在上市公司的股票和债券的泡沫上。虽然标的不一样,但泡沫都是相似的。

3 短期重点并不是信用,而是流动性

短期来看,美国股市的大跌很大程度上是因为前期资金大量涌入、估值过高,而企业盈利面临下滑压力,泡沫从“追涨”的模式转向了“杀跌”,资金踩踏离场。

而美国债市的问题,更多在于恐慌带来的流动性问题,重点并不在信用。尽管美银高收益企业债期权调整利差已经飙升到了9.8%的高位,BBB级投资级企业债信用利差也从之前的1.5%以下,提高到了4.25%,但是当前其实还没有出现高收益债大量违约的情况,所以更多是投资者对未来的预期偏悲观,持有高收益债的意愿下降,恐慌导致流动性出现了问题,进而导致了高收益债的大幅下跌。

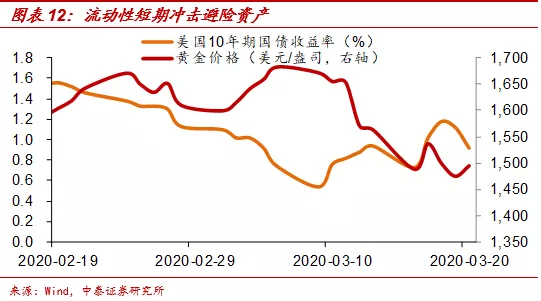

机构恐慌导致的流动性风险,也同样波及了避险资产。3月中旬以来,美国国债利率大幅上行,黄金出现暴跌。金融机构面对产品赎回,风险资产抛售困难,不得不通过抛售避险资产获取流动性。流动性问题越严重,持有现金的动力就越强。这种情况在次贷危机时也曾发生过,但流动性危机一过,黄金迎来了连续多年的大牛市。

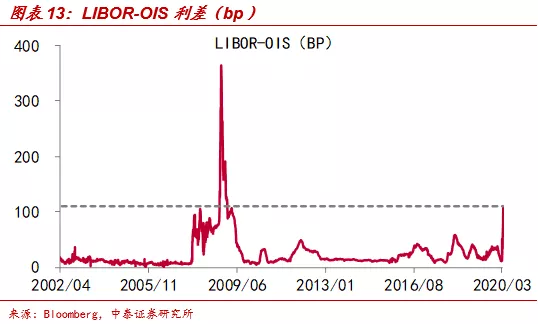

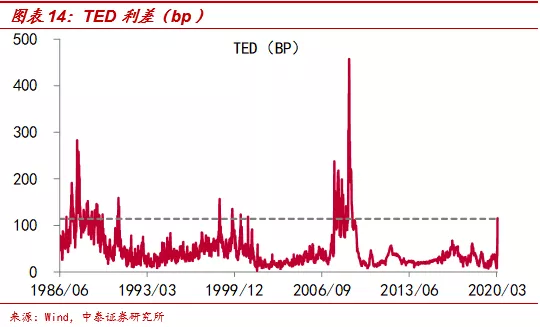

流动性的冲击压力下,全球甚至出现了“美元荒”。同样是3月中旬以来,反映全球银行体系拆借压力的Libor/OIS息差也大幅走扩,说明金融机构都愿意持有美元现金,出借意愿下降。所以美元指数大幅飙涨,欧元和日元兑美元的掉期点也大幅走扩。

从近两个交易日的情况看,美债收益率重新回落,美元止涨,美元的流动性风险似有阶段性缓解。不过在底层资产问题没有解决的情况下,流动性风险很难彻底消除,未来或“脉冲式”发酵。

4 全球震荡何时结束?还在第一阶段

从底层的泡沫资产来看,美股的挤泡沫过程已经开始,所有的资产泡沫都很类似,都会跌到足够便宜的程度才会有资金愿意进场,而当前美股估值仍处于60%历史分位数水平,后续恐怕还会有调整压力。美国债市短期面临的更多是恐慌带来的流动性危机,随着盈利下滑、债务到期,实质性的违约恐怕还在后面。

08年金融危机之前,其实先是底层资产——房价的大幅下跌,然后才是居民的债务违约,企业和金融机构的破产倒闭。当前我们还处于底层资产——股价、垃圾债下跌的阶段,而在美国购买金融资产加杠杆比买房加杠杆要容易得多,底层资产的大跌势必也会对投资机构带来较大冲击。

预计加高杠杆购买股票、垃圾债及相关衍生品的金融机构会面临较大的破产风险,这些机构主要集中在资产管理类机构,而在沃克尔法则后,银行业直接参与高风险、高杠杆业务相对较少。所以与次贷危机时全面波及所有金融机构不同,本次危机或主要将集中在部分高杠杆投资的金融机构。不过一旦部分金融机构出现问题,仍会对市场信心构成较大打击,甚至导致阶段性的流动性危机。目前危机还在底层资产大跌阶段,还没有看到企业的违约,金融机构的危机,似乎还处于危机的第一阶段。

而从美联储和政府部门目前的措施来看,更多是隔靴搔痒,作用不大。当危机到来的时候,所有的问题根源在于底层资产价格的大跌,资产有卖盘无买盘,所以救市最重要的环节是“接盘”问题资产。在次贷危机爆发以后,美联储大量购买了无人接盘的房贷资产,财政部的各项救助和担保计划,其实也都是在托底底层资产的价格。

当前美国出问题的资产是股市和垃圾债,除非获得国会同意,美联储并不能直接购买公司债和股票。虽然美联储增加了回购,投放流动性,但其实金融机构在恐慌的情况下是“现金为王”,也不会愿意去购买问题资产;美联储重启商业票据融资机制,尽管可以一定程度上降低市场流动性风险,但对下跌的股市和垃圾债也没有太大帮助。

所以往前看,本次危机大概率还会进一步发酵,美股继续挤泡沫,垃圾债或陆续出现违约,如果底层资产跌到一定程度,部分金融机构或存在破产倒闭的风险,形势仍存在较大不确定性,我们且走且看。

海外经济金融形势震荡,国内也会受到冲击。毕竟欧美占全球终端需求的一半以上,外需影响较大,再加上国内服务业恢复程度也相对缓慢,对二季度经济和企业盈利恐怕也不要太乐观。从资产配置来说,短期避险为主,保存实力,等待机会。

风险提示:卫生事件扩散,贸易问题,经济下行。