本文来自微信公众号“ 杨鑫交运观点”,作者:杨鑫、尹佳瑜。

2019年业绩符合我们预期

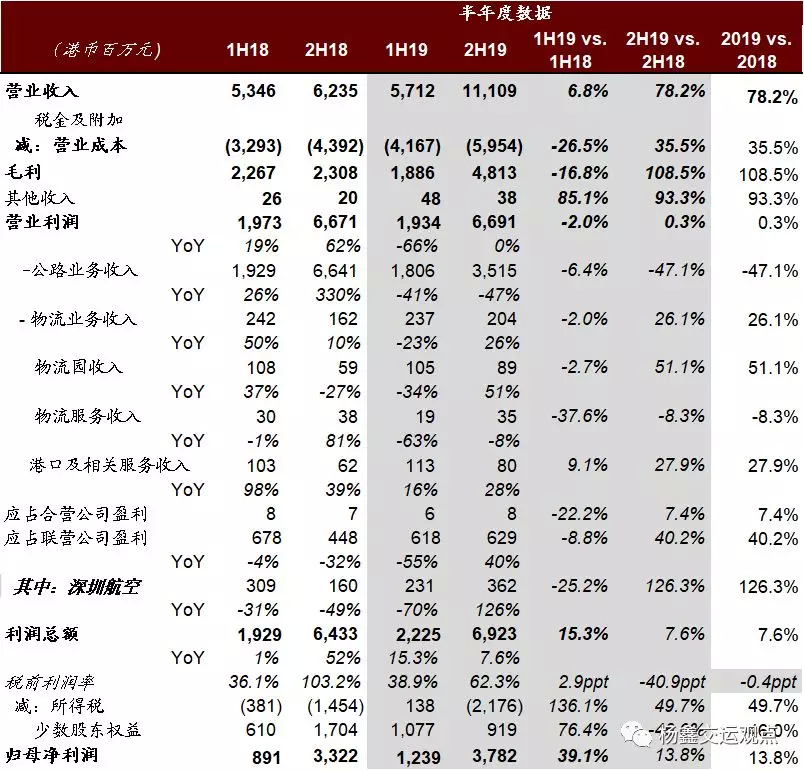

公司公布全年业绩:收入同比增长45%至168亿港币;EBIT同比增长1%至99亿港币,净利润同比增长19%增至50亿港币。公司拟派发期末股息0.53港币和特别股息0.64港币,总派息率50%,对应2019年股息收益率8.7%。业绩与分红均符合我们预期。

核心业务分部业绩:1)收费公路收入同比下滑6%至71亿港元,分部利润同比下滑3%至13亿港元,下滑主要因为2018年底四条高速被政府收回不再贡献收益,扣除该部分影响后全年通行费收入同比增长5%;2)物流收入同比增长182%至78亿港元,分部利润同比增长453%至16亿港元,高增速主要由梅林关房产项目开发收益13亿港币带来,物流业务盈利内生增长5%。3)参股的深圳航空投资收益增长26%至6亿港元,主要受益于客运量增长、航油成本减少与汇兑损失减少。非核心收益同比下滑16%至21亿港币(2019年前海土地确认补偿收益18亿港币+西坝码头资产处置收益3亿港币,vs2018年公路回购收益26亿港元)。

发展趋势

我们预计2020非经收益业绩能抵消卫生事件带来的负面冲击,业绩或能持平于2019。我们预计高速、物流、航空业务受卫生事件影响:深高速扣非净利润同比减半(对应减少10亿港元净利润),深航不赚(同比减少6亿港元投资收益),物流园业务减少两个月租金收入(减少1亿人民币租金,假设成本不变,则净利润减少近1亿港币)。我们预计非经常性损益同比增长较快:前海土地剩余补偿确认税后收益30亿港币(同比增加12亿港币),西坝码头剩余征收补偿收益5亿港币(同比增加2亿港币),2019年底起售的前海一期房产开发项目预计于2020年底确认3亿港币收益。2021年起,我们看好公路行业恢复稳健增长,物流与环保业务或能加速贡献利润。

估值建议

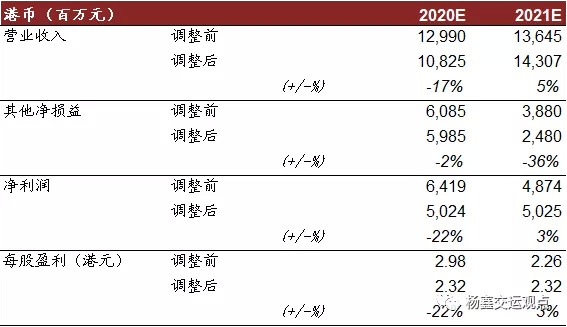

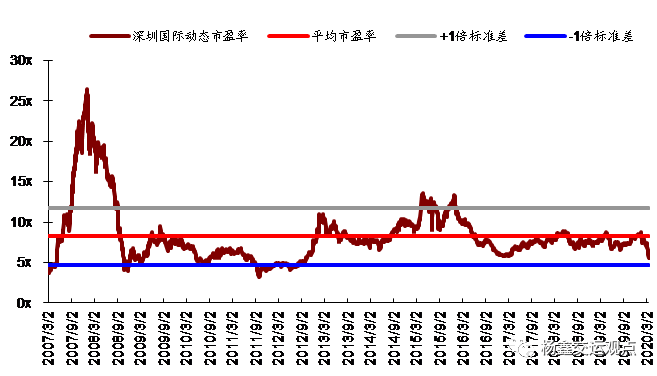

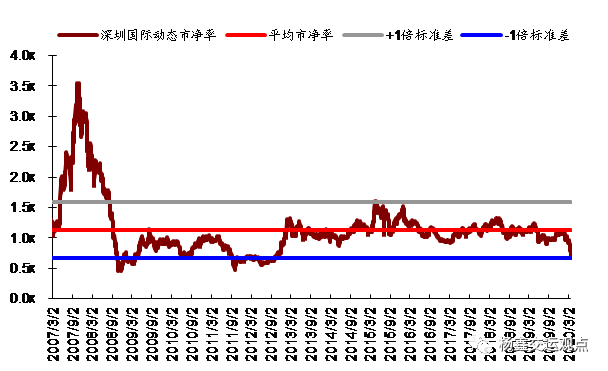

考虑卫生事件影响,下调2020年净利润22%至50.24亿港币(+0%YoY),上调2021年净利润3%至50.25亿港币(+0%YoY)。当前股价对应2020/2021年5.8倍/5.8倍市盈率与8.7%/8.7%分红收益率。高分红收益在当前大幅波动市场中吸引力强,重申跑赢行业评级,但因市场风险偏好下降,我们下调目标价11%至19.43港元,对应2020年8.4倍市盈率和6%分红收益率,较当前有45%上行空间。

风险

人民币汇率贬值;政府补贴进度不及预期;经济低迷。

图表1:公司业绩回顾

图表2:分季度财务数据

图表3:盈利调整

图表4:历史估值表

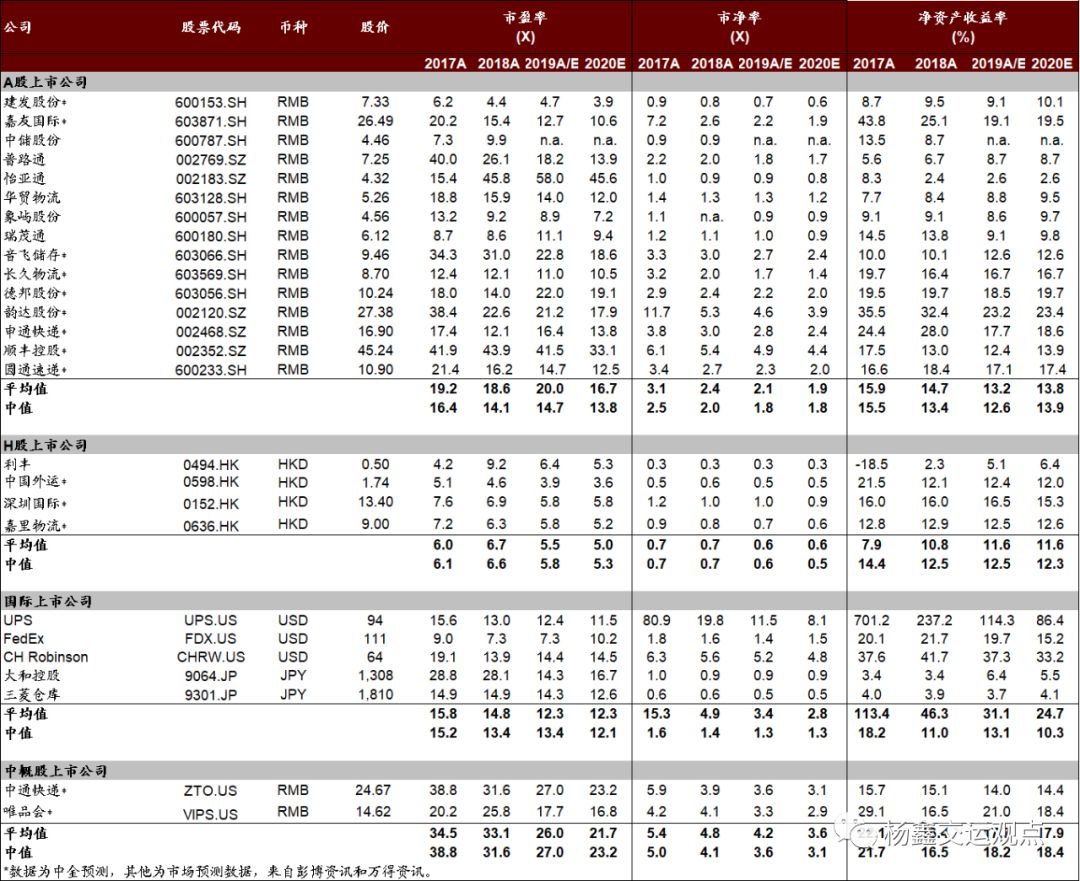

图表4:可比公司估值(股价采用3月20日收盘价)

(编辑:张金亮)