本文源自“明晰笔谈”微信公众号。

报告要点

3月中旬美元指数大幅上涨4.77%,昨日更是走出破100行情。而就在前天,美联储的商业票据融资便利(CPFF)也在次贷危机之后再一次回到大家的视野当中,美元流动性似乎成为了目前影响资产价格走势的核心因素,而汇率也理所当然成为了当下的主战场。如何看待目前面临的美元流动性紧张问题?

第一,美元指数破百,为什么美股暴跌,而美元走强?3月中旬美元指数大幅走强,美元指数走强的直接原因在于美元流动性的紧张,长期视角下欧元表现不佳也是美元走强的背景。美元流动性的紧张也意味着当前美国金融市场危机由情绪危机的第一阶段迈向了流动性危机的第二阶段。

第二,为何在美联储提供政策支持的背景下美元仍旧面临流动性紧张?其背后的原因或在于一方面本次美联储提供的流动性支持相较次贷危机时期仍有不足,另一方面银行在持有大量超额准备金的情况下放款仍旧较为谨慎。在美元流动性收紧的背景下应重点关注杠杆风险,杠杆风险带来的连锁反应或将形成美元市场流动性的黑洞,带来“衰退性的强势美元”。

正文

美元指数破100,为什么美元走强?

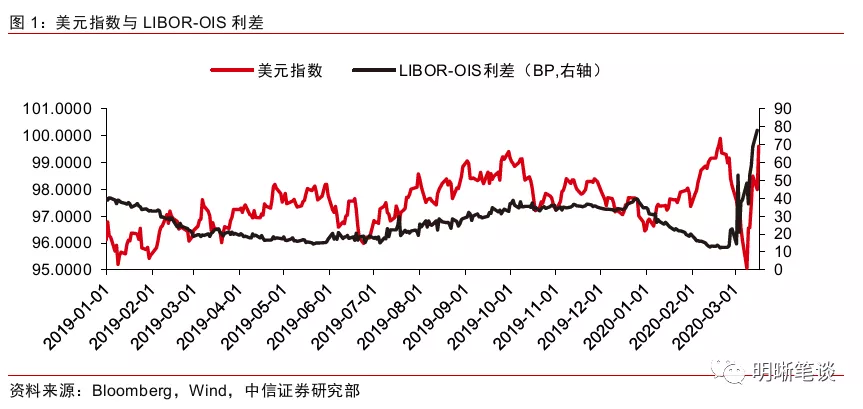

3月中旬美元指数大幅走强,美元指数走强的直接原因在于美元流动性的紧张,流动性收缩推高美元价格,长期视角下欧元表现不佳也是美元走强的背景。3月中旬以来,美元指数出现大幅反弹,由3月9日的95.0586一路上行至3月17日99.5935,3月18日一度突破100大关,这也是2017年4月以来的首次。而从2月下旬以来的走势上来看,美元指数呈现出了“V”型走势,短短一个月时间美元指数大起大落,美元走势的反转也意味着美元指数背后交易因素的转变。从反映离岸美元流动性的指标来看,3月初以来LIBOR-OIS利差迅速扩大,大幅上行约70BP,这反映出当前美元离岸市场流动性的迅速收缩,而从LIBOR-OIS利差与美元指数之间的关系来看,伴随着利差的走扩,美元指数也快速反弹,因此当前美元指数的走强直接原因在于美元流动性的紧张,流动性的收缩推高了美元价格。而从长期视角来看,作为美元指数权重占比最高的货币,欧元的走势也对美元影响重大,当前欧元持续表现疲软,同时欧元区卫生事件在海外方面最为严重,意大利、西班牙、德国和法国新冠肺炎确诊人数均快速攀升,因此欧元表现出的压力也是美元走强的背景。

美元流动性的紧张也意味着当前美国金融市场危机由情绪危机的第一阶段迈向了流动性危机的第二阶段。在之前的报告《债市启明系列20200316—金融危机会到来吗?》当中,我们曾对危机的形成机制以及传导逻辑进行了分析,同时对于美国金融市场危机当前所处的阶段进行了判断。我们认为从危机的形成机制和传导逻辑来看,经济危机往往由黑天鹅事件触发,引发投资者情绪大幅波动,以致股市暴跌,银行遭遇挤兑,使金融市场的融资功能受损,最终实体经济不能正常运转而传导到经济危机。从货币政策的角度来看,当前相较于大萧条和次贷危机时期,美联储相比于过去两次也更富经验,通过政策的执行企图为市场提供大量的流动性支持,包括连续两次紧急降息将基准利率降至零,同时推出7000亿美元的QE,希望切断第一阶段情绪危机向第二阶段流动性危机的传导链,然而从目前市场的表现来看,当前美元流动性的紧张也意味着美国金融市场危机已由情绪危机的第一阶段迈向了流动性危机的第二阶段。

为何在美联储提供政策支持的背景下美元仍旧面临流动性紧张?其背后的原因或在于一方面本次美联储提供的流动性支持相较次贷危机时期仍有不足,另一方面银行在持有大量超额准备金的情况下放款仍旧较为谨慎。美联储在短短两周时间内连续两次采取inter meeting cut的方式紧急降息合计175bp,同时在3月15日第二次紧急降息的同时还宣布将开展新一轮7000亿美元的量化宽松计划,即QE4。那么为何在美联储持续提供货币政策支持的背景下美元流动性仍旧面临紧张?我们认为其背后的原因在于,一方面从当前已采用的宽松政策上来看,当前美联储提供的流动性支持相较2008年而言仍有不足,另一方面目前美国存款机构持有的超额准备金持续上升,银行放款可能仍旧较为谨慎。

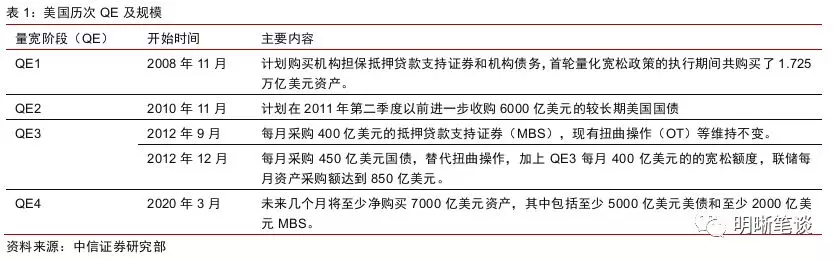

从流动性支持的程度来看,本次美联储的降息幅度与QE规模均不及次贷危机时期,因此后期或需要美联储推出更多的流动性支持政策。从降息的幅度来看,本次美联储降息的幅度相较次贷危机时期有较大的差距,在次贷危机时期美联储自2006年年中开始,经过先后多次调降将联邦基金目标利率上限由5.25%下调至0.25%,下调幅度达500bp。而对于本轮降息,美联储在2008年次贷危机以后,通过前几年的加息进程,一共累积了225bp的常规降息空间,而这225bp的常规降息空间分别通过去年前后三次合计75bp的保险性降息和今年3月份两次合计150bp的紧急降息消耗完毕,因此降息带来的影响相较次贷危机时期有所不足。而从QE的规模上来看,2008年QE1时期美联储开启资产购买累计购买了1.725亿美元资产,而本轮开启的QE4目前宣布的资产购买规模为7000亿美元,相较QE1的购买规模有较大差距。因此从流动性支持的角度来看,后期美元流动性压力的缓解或需要美联储推出更多的流动性支持政策,包括3月17日其推出的一级交易商信贷机制(PDCF)和商业票据融资便利(CPFF)。

从美国存款机构超额准备金的情况来看,当前美国存款类机构超额准备金余额仍在持续上升,反映出当前银行放款仍旧较为谨慎。从超额准备金持有情况来看,目前美国存款机构超额准备金持有量为1.58万亿美元,存款机构手中仍旧持有大量的超额准备金,在这样的背景之下美元流动性的严重短缺或反映出了银行由于其对于市场风险的衡量,在为市场提供美元流动性方面的动力不足,在放款的过程中仍旧较为谨慎。

在美元流动性收紧的背景下应重点关注杠杆风险,杠杆风险带来的连锁反应或将形成美元市场流动性的黑洞,带来“衰退性的强势美元”。当前美股的牛市行情被卫生事件这一2020年最大的黑天鹅事件所打破,市场恐慌情绪下基金管理机构或需要面对大量的赎回问题,而在这种背景之下基金管理机构纷纷保护自身流动性,也因此将杠杆风险推高,高杠杆机构的爆仓会带来连锁反应,使得本就收紧的美元流动性更加紧张,这也是美元市场流动性的黑洞,形成“衰退性的强势美元”,因此后续美国基金管理机构的杠杆风险问题应当重点关注。

(编辑:任白鸽)