本文来自招银国际。

根据运营数据更新,我们将华电福新(00816)2019年盈利预测上调1.6%。我们预计公司2019财年盈利同比增长21.9%,是我们目前所覆盖的几家风电运营商里盈利增速最高的一家。

受到公共卫生事件的影响,我们认为公司2020年的运营表现具有较高的不定性。尽管如此,由于目前估值已处于遇险资产区间,我们仍然认为公司价值被大幅低估。维持对公司买入评级,目标价维持每股2.00港元不变。

2019财年预测盈利同比增长21.9%。我们将华电福新的2019年盈利预测轻微上调1.6%至人民币24.31亿元(除永续权益后),调整主要基于运营数据更新一集核电发电量信息等。盈利增长主要受水电业务强劲反弹,以及火电板块盈利复苏所致。我们认为公司在我们覆盖的风电企业中具备最高的2019年盈利增速。

水电发电量同比增长63.4%。2019年水电业务发电量恢复正常。根据我们测算,利用小时数自2018年多年低位的2,331小时反弹至3,775小时。

火电盈利反弹。2019年火电业务发电量同比下跌8.5%,主要受到水电较好的发电量使发电空间受到一定挤压。尽管如此,我们预期火电板块的盈利将呈显著反弹,主要受煤炭成本的下降所驱动。我们预期华电福新的单位燃料成本将在2019年同比下降10%,而这将显著改善板块的盈利表现。

核电投资受三门核电二号机组拖累。三门核电二号机组遭遇意外的泵故障导致停机。该机组的维护工作在2019年持续了较长时间。因此我们预期华电福新的核电投资收益将受显著拖累。尽管福清核电发电量创历史新高,我们预期核电投资收益将自2018年的人民币8.68亿下降至2019年人民币7.79亿元。

2020年不确定性较高。公司一月发电量同比下跌18.5%,到二月份实现了同比增长7.1%。前两个月合计发电量同比下降7.3%。2020年我们认为华电福新的运营表现将随着宏观经济因公共卫生事件阴霾而带来较高的不确定性。

估值已处于遇险资产之列。公司目前的交易估值为2019年市帐率的0.44倍。我们认为市场目前对公司的估值已跌落遇险资产之列。尽管2020年前路略显崎岖,基于公司多元化的发电资产组合,我们并不认为公司将会遇到财务困境。维持对于公司的买入评级,目标价维持每股2.00港元不变。

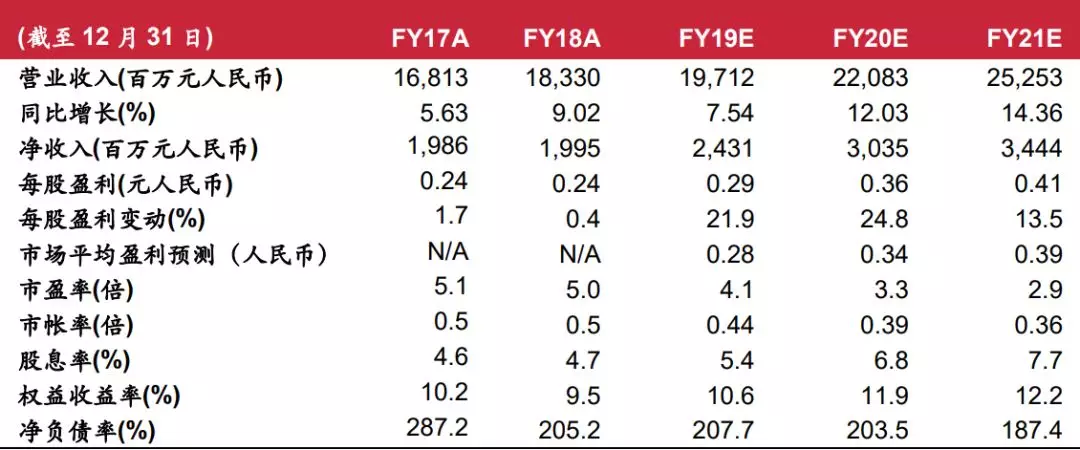

财务资料

资料来源:公司资料、彭博、招银国际证券预测