本文来自中泰证券。

投资要点

自公共卫生事件自国内爆发以来,目前向全球快速蔓延,对全球经济运行造成较大冲击,同时OPEC+未达成减产协议,原油供给端进入争抢市场份额的博弈状态,在一系列冲击事件影响下,全球股、债、黄金、原油等大类资产大幅波动,市场波动水平甚至超过美国2008年次贷危机时期。尤其是近期黄金成为下跌的避险资产,这背后的原因是什么?未来会怎么演绎?本篇我们重点对2008年次贷危机时黄金价格的表现及影响因素进行梳理,并结合目前的市场特征,对黄金价格再次进行系统梳理分析和展望:

具体来看,08年金融危机可以划分为三个阶段,分别是流动性危机开始爆发、流动性危机加剧同时向实体经济传导、美联储开启QE,呈现出“通缩预期、流动性吃紧跑得快,但是政策跑得慢”的组合,特别是黄金在2008年10月持续回落,而随着进一步的降息和11月份的QE1开启,LIBOR-OIS spread逐渐回落,真实收益率也转归下行,黄金也进入了又一轮三年上行周期。

正如美联储主席鲍威尔所述,一次降息不足以解决供应链问题,降息可以避免金融环境收紧。可以看到,美联储后续可能会视公共卫生事件和金融环境情况而采取更多的宽松措施;当然,这也包括全球其他央行。

我们认为在非常规性宽松措施下,通缩担忧或将让位于宽松货币政策,流动性问题预防也将更为有序。黄金回归避险资产属性也在所难免。

这里重申我们继续看好黄金白银的七大理由,具体来看:

理由一:贵金属投资逻辑摆动至上行周期第一阶段,名义利率驱动真实收益率下行

理由二:参照历史经验,公共卫生事件期间贵金属有望获得超额收益

理由三:黄金ETF持仓稳中有升,COMEX净多头结构延续

理由四:贵金属板块机构配置比例处于历史低位

理由五:降息提前开启,通缩担忧和流动性问题或将让位于货币政策

理由六:金银比维持高位,银价同涨亦具备超涨期权

理由七:当前黄金龙头股估值处于历史底部区域(-1stdev),估值底提供下行安全垫

我们的观点很明确,无论是对冲风险,还是周期趋势,增配贵金属黄金白银板块具备明显的风险收益比。

核心标的:山东黄金(01787)等。

风险提示:宏观经济波动的风险、美国经济超预期走强的风险、美国通胀超预期回落的风险等。

一、2008金融危机时期的复盘

开始于2007年8月的次贷危机,起因在于美国次级贷款衍生出过多复杂的资产证券化产品,同时基于上述复杂金融产品,又衍生出信用违约互换(CDS)产品,而CDS的发行规模又远远超底层资产规模,由于产品链条较长,投资者易于低估底层资产风险,一旦交易对手方无法偿付,风险便会沿着链条不断扩大,进而演变成美国次贷危机。

根据美国次贷危机的演变过程,我们将其分为以下三个阶段:流动性危机爆发(2007.08-2008.03)→风险向实体经济快速扩散(2008.03-2008.11)→美联储量化宽松(2008.11-2014.10)

第一阶段:流动性危机爆发(即流动性危机第一阶段)。伴随着利率的抬升,越来越多的次级贷款人偿还压力增大,次贷偿还推迟,违约率大幅提升,而拥有大量次贷风险敞口的机构面临破产和赎回风险,其中不少机构又是通过期限错配的方式提高收益率,伴随着次贷违约率的提升,流动性风险快速升温,我们用Libor-OIS衡量美元流动性变动,在2007年8月份开始Libor-OIS从底部快速上升,流动性危机开始爆发。在危机的第一阶段,金融市场表现为股票市场初现疲态,黄金在避险属性,以及实际利率下行背景下,快速走高。

第二阶段:流动性危机快速加剧(即流动性危机第二阶段),并向实体经济传导。伴随着雷曼兄弟破产、美银收购美林以及华盛顿互助银行破产,流动性风险加剧,并逐步向实体经济扩散,2008年7月至2008年11月,美国新增非农就业人数与非制造业PMI大幅回落,偏离其正常波动区间,为对冲危机对实体经济的冲击,美联储继续降息至零利率附近,但仍未能阻止通缩预期的加剧(实际收益率快速上升)。在危机的第二阶段,实体经济表现为,油价快速回落背景下,通缩预期快速升温,经济失速下滑,金融市场表现为股票市场快速下跌,黄金虽有避险属性支撑,但通缩预期快速增强,金价震荡回落。

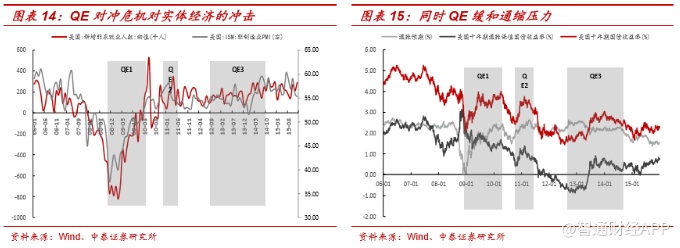

第三阶段:美联储量化宽松。基准利率降至零利率附近后,降息空间压缩,但实体经济的下行压力及通缩压力依然较大,为继续对冲金融系统危机冲击,同时切断金融危机向实体经济的传导路径,2008年11月25日美联储开始实施三轮QE,通过直接购买MBS、长端国债及机构债方式,缓解市场流动性压力,压低远端利率,刺激实体经济。

第一轮QE主要解决短期的流动性问题,2008年11月-2010年3月共买入1.725万亿美元资产,包括MBS、国债及机构债券;第二轮QE通过购买长期国债压低远端利率,实现对经济的刺激作用,2010年11月-2011年6月总计买入6000亿美元长期国债;第三轮QE同时购买MBS和国债,主要为了提升就业,2012年9月-2014年10月,共买入1.6万亿美元资产,包括MBS和长期国债。

二、启示:实际利率定趋势,流动性危机不容忽视

综上所述,回顾2008年金融危机的三个阶段,黄金价格的表现可以分为:

1)流动性风险开始爆发,央行降息对冲同时叠加油价上涨,实际利率下行,支撑金价;

2)流动性风险再次爆发并加剧,进而向实体经济传导,经济失速下行同时叠加油价回落,通缩预期升温并强于避险溢价,实际收益率上行,金价震荡下行;

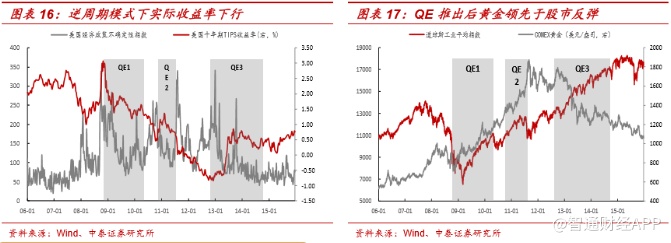

3)美联储推出QE,通缩预期缓解,逆周期政策主导实际收益率回落,支撑黄金价格。

这其实也符合我们一直采用的逻辑框架,即实际收益率决定黄金价格的趋势:黄金作为一种非生息资产,美债的实际收益率是持有黄金的机会成本,美国十年期TIPS收益率可以较好的解释黄金价格的趋势变动。

但在趋势的背后,不容忽视的是流动性等问题带来的波动。我们将实际收益率预期决定的黄金价格收益性的趋势项(图表20)扣除后,可以清晰看到,Libor-OIS代指的流动性风险波动影响黄金价格短期波动,美国经济政策的不确定指数影响黄金中长期的避险需求。甚至在一定阶段,流动性问题对金价的影响“特别显著”,如图表18所示,2011年8月份-2012年6月份金价和实际收益率的不完全拟合便是如此——欧债危机持续发酵,黄金资产充当了兑换美元流动性的角色,或与现在作为避险资产黄金出现下跌类似。

三、金价:趋势上涨方向不改,静待更多政策出台

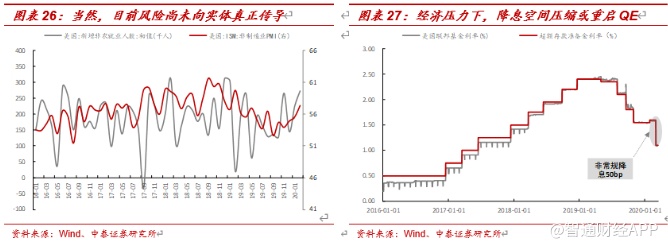

回归当下,金价短期的确将承压于流动性压力、油价和需求回落带来的通缩预期,目前类似于2008年金融危机的第二阶段,股市快速下跌,金价承压下行,但金价在避险需求下仍有强于股市的表现。

目前不同于2008年次贷危机第二阶段的地方在于,公共卫生事件对实体经济的风险尚未明显凸显。而可以预期的是,随着后续流动性危机持续,公共卫生事件对经济的冲击也将逐渐显现,为应对包括美股回落在内的风险,美联储降息或成为一种必然选择,当然考虑到降息空间不断收窄,重启QE也不无可能。黄金也将重拾上行趋势。

风险提示

宏观经济波动的风险;美国经济超预期走强的风险;美国通胀超预期回落的风险

(编辑:郭璇)