本文来自微信公众号“鲁政委世界观”,作者:郭于玮,、鲁政委。

随着卫生事件在全球的扩散,金融市场恐慌情绪蔓延,VIX飙升至接近2008年全球金融危机的水平,由此引发了市场对美国再度陷入债务危机的担忧。与2008年相比,虽然2019年第三季度美国居民部门杠杆率已经显著回落,但非金融企业部门杠杆率已经攀升至75.3%的历史高位。

新一轮债务危机是否会在美国出现?当下的美国债务风险与次贷危机相比有何不同?本文将对此展开分析。

1、美国企业杠杆攀升

在2008年金融危机爆发后,美国长期处于低利率的环境之中。较低的融资成本和充裕的流动性诱发非金融企业加杠杆。

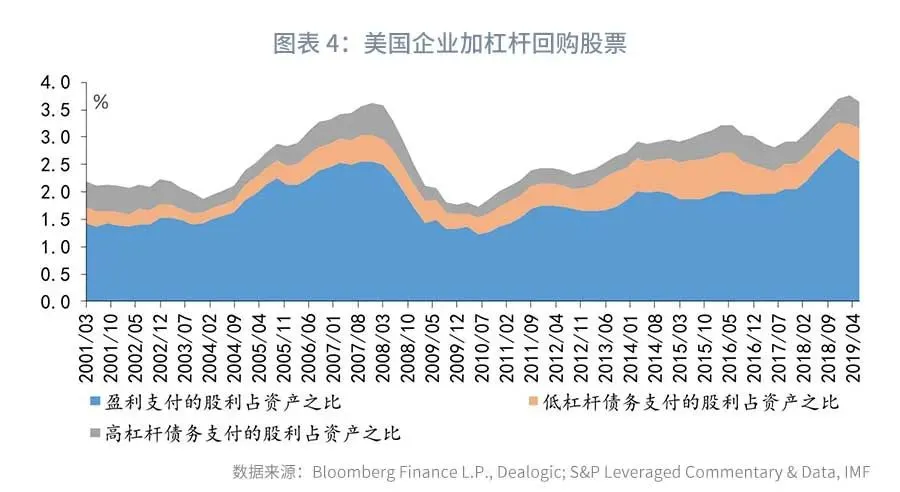

第一,上市公司利用低成本融资来回购股票,增厚每股收益,刺激股价上涨。2019年第二季度,标普500的非金融企业发放的股利中,16%是来源于低杠杆融资,13%来源于高杠杆融资,剩余约70%来自于企业盈利。

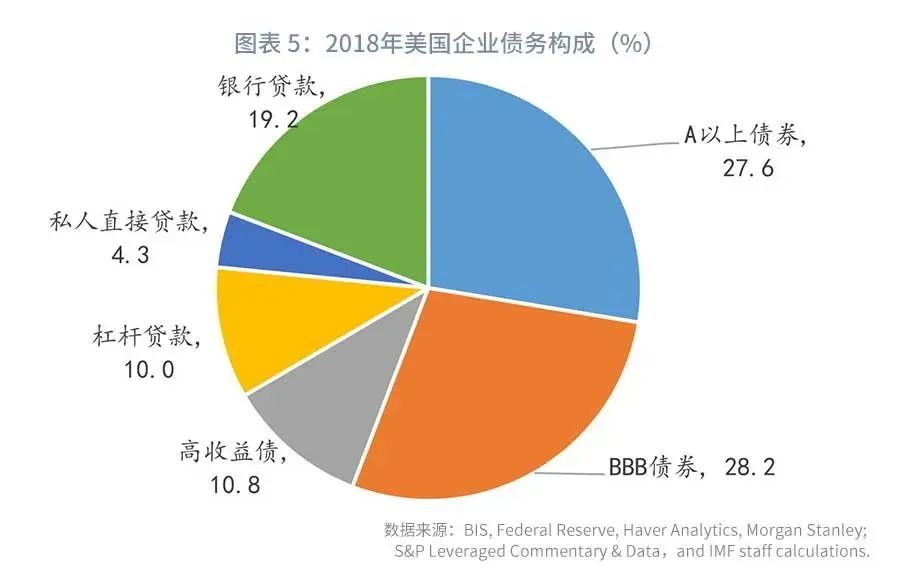

第二,杠杆贷款与高收益债市场迅速增长。杠杆贷款(leveraged loans),即向高收益公司发放的商业贷款。这些公司的评级一般低于投资级或者没有评级,信用风险较高。自2008年到2018年,杠杆贷款余额从5500亿美元上升到11500亿美元,高收益债余额从7500亿美元增长到10000亿美元,增幅分别达到109%和33%。2018年美国企业债务中,10.8%来自高收益债,10.0%来自杠杆贷款。

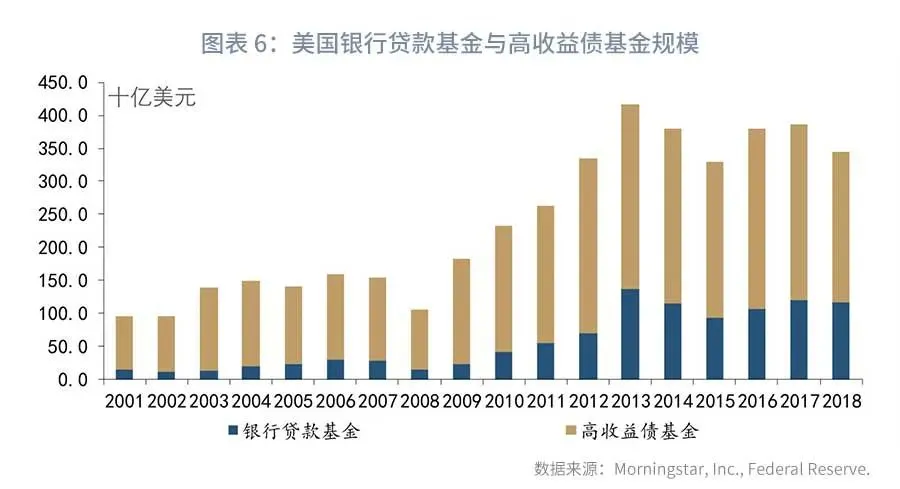

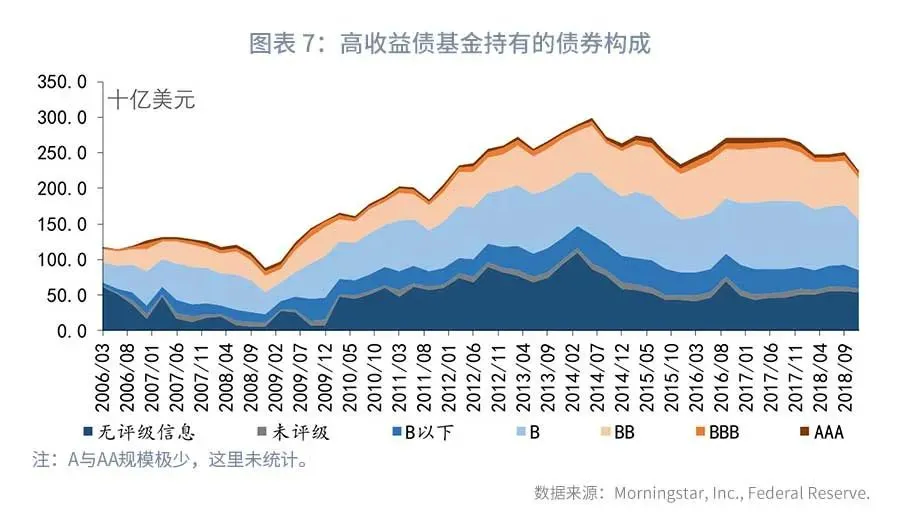

高风险偏好的银行贷款基金(Bank Loan Mutual Funds)与高收益债基金(High Yield Bond Mutual Funds)是杠杆贷款与高收益债的重要投资者。银行贷款基金大量投资于杠杆贷款,2018年银行贷款基金大约74%的资产投资于杠杆贷款;高收益债基金则主要投资于高收益债,2018年高收益债基金投资的固定收益投资中,71%的评级在B或以下。数据显示,在次贷危机前夜的2005年,银行贷款基金和高收益债基金的规模分别是234亿美元和1161亿美元;到2018年,二者的规模分别上升至1169亿美元和2265亿美元,增幅分别高达400%和95%。虽然贷款和高收益债的流动性较低,但银行贷款基金和企业债券基金通常允许日度赎回,这种期限错配使得此类基金面临着较高的流动性风险。

第三,投资级债券的评级构成恶化。根据美国金融稳定报告的统计,目前投资级债券存量中,大约50%的评级是投资级的最低等级,即BBB级。这一比例接近历史最高水平。这意味着,一旦经济增长放缓,大量投资级债券将面临被降级至投机级的风险,进而导致债券被抛售、债市流动性下降。

2、美国企业债务风险分析

如何认识当前美国企业的债务风险?本节将从企业本身和金融机构两个角度展开分析。

第一,就企业本身而言,美国企业整体偿债能力有所下降,但并不极端,风险主要集中在部分中小企业。从非金融企业偿债负担与收入的比例来看,2019年第三季度美国非金融企业偿债支出占收入的比例为42.7%,较2015年末提高了4.4个百分点,处于1999年有数据以来74.3%分位数的水平。2019年10月,美国非金融企业债务与净资产的比值为42.5%,处于1999年以来42.1%分位数的水平。

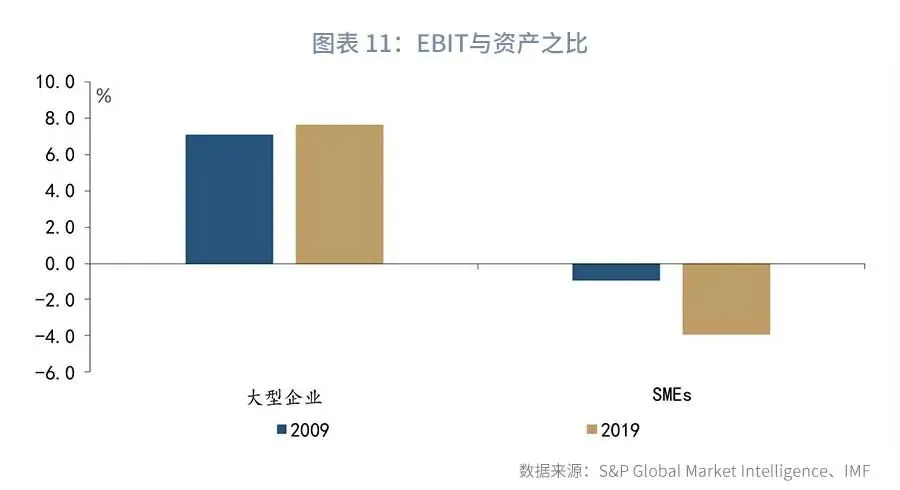

然而,中小企业的债务风险较高。如果用EBIT于利息之比低于1来表示偿债压力较大,那么,与2009年相比,2019年中小企业中偿债压力较大的企业的债务的比例提高了11.2个百分点,而大型企业的这一比例下降了6.5个百分点。此外,大型企业的盈利能力也有所改善。从EBIT与资产之比来看,2019年大型企业的这一比例较2009年提高了0.6个百分点,中小企业则下降了接近3个百分点。

第二,就金融机构而言,目前美国金融体系的稳定程度显著高于2008年金融危机之前。

从银行体系来看,到2019年底银行借款占美国商业银行总负债的比例约12.7%,而2000年到2008年,这一比例大约在20%上下。这意味着目前美国商业银行的负债端更为稳定。

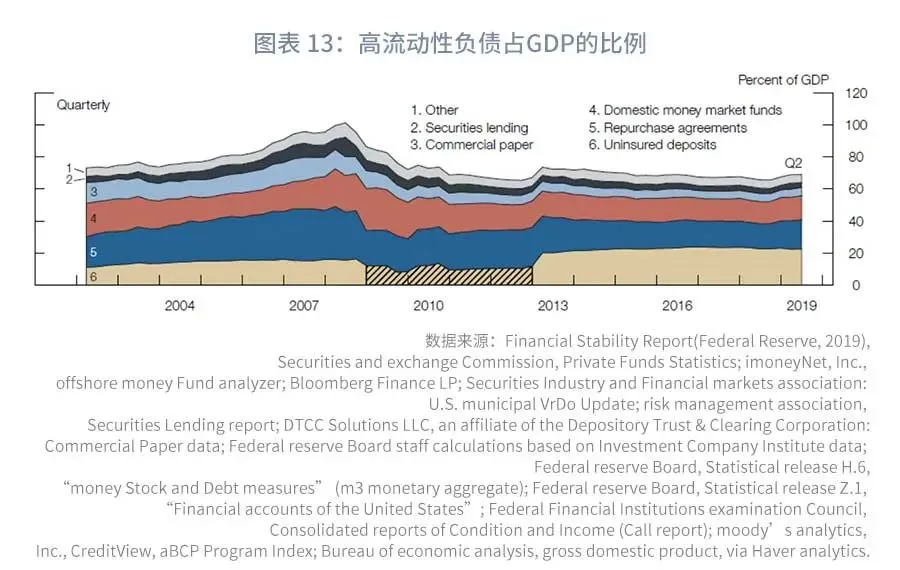

从金融体系整体来看,美国金融稳定报告指出,美国金融机构流动性较强的负债(如回购协议、证券借贷、货币基金等)占GDP的比例在70%左右,低于2008年金融危机的水平。

同时,杠杆贷款与高收益债市场的投资者结构相对稳健。从杠杆贷款市场来看,目前50%以上的杠杆贷款是由CLO融资支持。与开放型的共同基金不同,CLO通常不允许提前赎回,也不依赖滚动短期融资,面临的流动性风险较小。银行贷款基金持有的杠杆贷款比例在7%至10%左右波动。从高收益债市场来看,美国企业债券的本土投资者主要是保险公司和共同基金。其中,保险公司的负债期限较长,而高收益债基金2018年末大约持有16%的高收益债。

因此,总体来看美国企业债务风险可能引发的流动性冲击规模或小于2008年金融危机。

不过,在卫生事件蔓延的背景下,我们仍需高度关注美国企业债务的潜在风险。随着恐慌情绪的蔓延,美国高收益债信用利差近期直线攀升,但绝对水平仍低于2000年互联网泡沫破灭和2008年金融危机时期的水平。如果卫生事件的蔓延导致企业盈利下降,或金融市场流动性短缺,高收益债市场的流动性可能很快干涸。美联储宽松政策或被迫进一步加码。

参考文献:

(1)Banegas A. and Goldenring J., The Universe of Leveraged Bank Loan and High Yield Bond U.S. Mutual Funds, 2019, Feds Notes.

(2)Board of Governors of the Federal Reserve System, Financial Stability Report, 2019.

(3)IMF, Global Financial Stability Report: Lower for Longer,2019.

(编辑:李国坚)