本文来自微信公众号“欣赏金融”,作者:非银左欣然团队。

核心观点

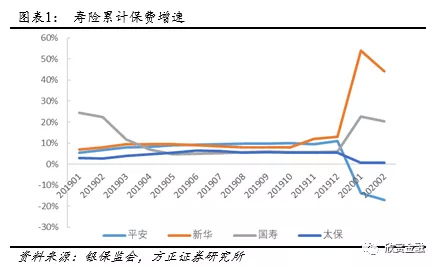

卫生事件影响寿险线下营销,2019队伍基数不同使2月新单再分化

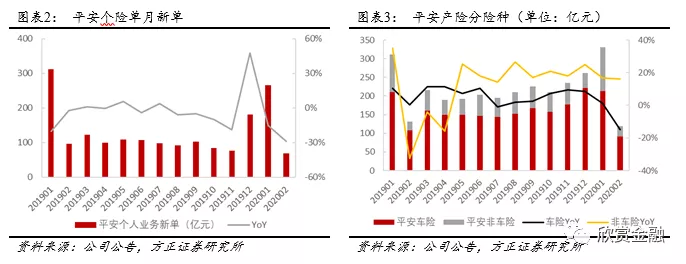

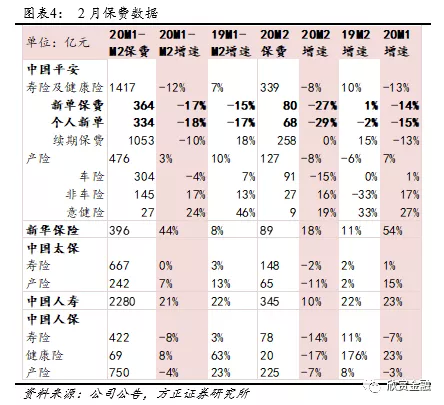

①平安(02318):节后线下销售受影响,2月新单仍负增长。2月单月保费339亿元(YoY-8%),单月总新单80亿元(YoY-27%)、个险新单68亿元(YoY-29%)。我们推断,新单负增长主要由于公司原定于节后继续推广“开门红”产品,但卫生事件影响线下销售,叠加2019年人力有所脱落。预计Q1新单、NBV负增长20%左右。

②国寿(02628):2019代理人队伍增长+“开门红”预收较早奠定收入基础,队伍总体稳定,预计2月总新单同比下滑、但新单标保略有增长。2月单月保费345亿元(YoY+10%),预计新单在线下展业不易、19M2新单高增的基础上保持增长。我们推断,主要由于去年同期所销产品交费期以3年为主,预计续期保费继续增长,保障险录得正增长、储蓄险有所下滑。预计Q1新单、NBV或将小幅增长。

③新华(01336):个险产品优势+银保趸交助力,预计2月新单微幅增长。2月单月保费89亿元(YoY+18%),个险保障型+储蓄型产品、及银保趸交产品同步推进。预计2月保障险负增长、储蓄险为新单增长的主要动力。预计Q1新单高增。

④太保(02601):节后线下展业受阻,2月单月保费148亿元(YoY-2%),预计单月个险新单同比-20%以上,Q1新单、NBV负增长20%+。

产险单月保费下滑,预计为卫生事件影响车险续期业务办理所致

①平安:2月单月产险保费127亿元(YoY-8%),其中车险91亿元(YoY-15%)、非车险36亿元(YoY+20%)。

②人保:2月单月产险保费225亿元(YoY-7%),其中车险115亿元、农险14亿元、意健险66亿元、责任险11亿元。

③太保:2月保费65亿元(YoY-11%)。

我们推测,上市险企产险单月保费出现罕见的普遍性负增长,或由于卫生事件影响车险续期业务办理及新车销售所致。由于产险需求刚性,预计全面复工后,保费增幅将有确定性修复。

利率下行担忧加剧,但投资端影响并未严重至此

基于当前流动性环境,我们现进行极度悲观假设下的投资收益率压力测试:即使在十年期国债收益率降至2%、权益收益率为5%的极度悲观假设下,上市险企2020年投资收益率4.4%-4.9%。若2%长债收益率成为常态、权益收益率保持5%,则长期投资收益率3%-3.1%。而若权益收益10%,则2020年投资收益情况满足精算假设;若长期来看权益资产获得长牛行情,则长期投资收益率将高于预测值。负债成本约2.65%-2.8%,短期来看,或并无投资负偏差;长期来看,并无利差损风险。

投资建议

承保端经历2018年的监管收紧、2019年的改革调整后,当前行业承保周期触底向上,卫生事件带来的短期缺口或暂时拖累修复速度,并不影响周期向上的方向;而其催化的保险保障意识或将加速后期改革进程,助NBV增长提速。

即使十年期国债收益率未来常年维持在2%,投资收益率也达3%,仍无利差损风险,同时估值极低(仅0.65-1.04倍)、具备安全边际,当前可考虑左侧配置。建议关注改革成果已现的中国人寿,新单亮眼的新华保险,改革推进、坚持长期价值增长的中国太保、中国平安。

风险提示

海外卫生事件恶化加剧、股票市场降幅再下探;长端利率大幅下滑、股票市场剧烈波动,投资收益大幅下滑;国内卫生事件影响新单增长不及预期。

(编辑:孟哲)