本文转自微信公号“余海丰”

年初以来,随着国债收益率的逐步走低,同时伴随着股市(尤其是创业板)的不断上涨,越来越多的资金从债市流入股市。甚至出现了可转债的成交额超过了正股。

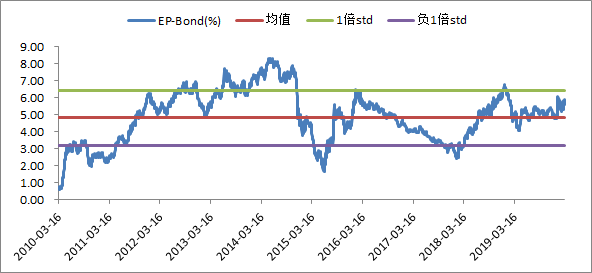

趋势之外,最大的逻辑是下面这张图。具体的做法是把沪深300指数市盈率PE的倒数EP减去10年期国债收益率。说人话,就是,股票的估值相当于国债收益率处在历史上比较好的位置。

沪深300指数PE的倒数EP和10年期国债收益率的差值

同样用股息率,也可以有类似的图:

这个逻辑对吗?

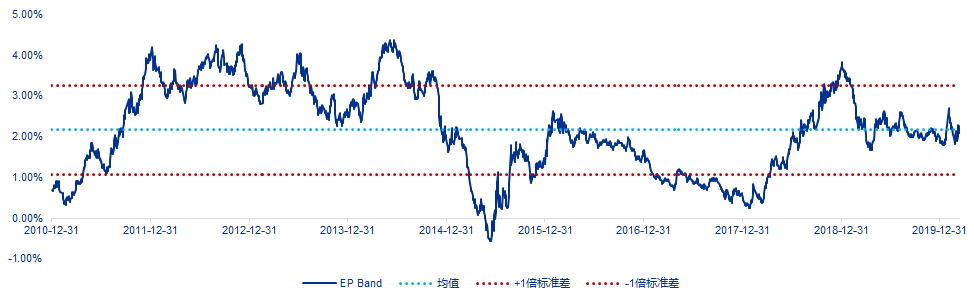

我们知道,沪深300指数里金融、地产、两桶油的权重接近40%。我们还知道,金融地产两桶油的估值在过去若干年是持续下降的,下降的原因,通常理解为金融尤其是银行、两桶油牺牲了自己,成全了他人。那么剔除他们,看一下股债对比情况:

剔除金融地产两桶油的EP-BOND

具体做法是:hs300指数里剔除金融地产两桶油,剩下220只股票按照他们原来的相对权重重新赋予权重,构建指数。计算PE,得到EP,减去10年国债收益率。

可以看到新指数的EP-bond处在历史均值附近。没那么有吸引力了。

一个反对的意见是我们应该看整体,不应该看剔除后的,理由是银行两桶油的确牺牲了自己,但肉烂在锅里。这话貌似是对的,但问题是,到现在为止,银行的利润表没有看出来牺牲,投资者担心的是资产负债表。所以,银行的利润被认为是虚高,即拉低了估值。

同样,上述股息率的那张图也有类似的问题。我们知道金融尤其是银行、能源(包括两桶油)的分红占整个市场的比例是很高的,2018年a股分红1.2万亿,仅四大行就贡献了2807亿元。

总而言之,剔除金融地产两桶油之后的a股估值处在历史的平均水平,进一步考虑到目前全球经济的大环境,看不到太多让人激动的不要不要的理由。如果一定要拿整体的低估值说事,那么请买入那些贡献低估值(高股息)的品种。而不是挂羊头卖狗肉。

这里衍生出来的另一个问题是:工商银行、中国神华、中国移动这样的公司为什么不涨?不是说资产荒吗?

上面讲的是和历史相对比。下面从国际视角,谈一下绝对估值。

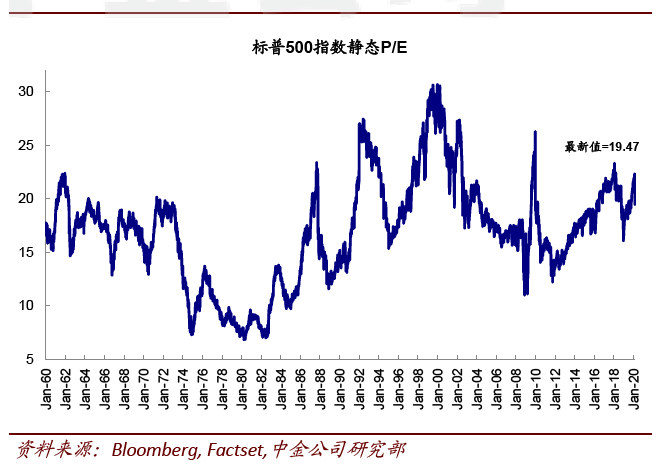

下图展示了标普500指数静态PE的时间序列。可以看到,春节之前,静态PE(最高)22倍。请注意,这是经历了史上最长大牛市之后的估值水平,无数人哭着喊着,太贵了太贵了。

与之相对应的是10年国债1.7%。因为对公司治理的信任,我倾向于认为PE的倒数EP等同于股东回报,EP和10年国债的差值2.85%相当于风险溢价。

再看a股,利用上述剔除金融地产两桶油的指数。截止3月13日,静态PE为20.5倍(比疫情之前的美国低一丢丢),倒数EP减去中国10年国债的差值2.26%,这也相当于风险溢价。

有人可能说是成长性差异。其实,在春节之前,华尔街对美股2020、2021年的增长预期是不低的,均不低于10%。

也就是说,经历了史上最长牛市、春节之前、公司治理相对没有问题的美股,其风险溢价还明显高于牛短熊长、全球爆发背景下、公司治理相对没那么可靠的a股。或者说,如果当前a股相対于债券处于有吸引力的位置,那么当前局势爆发之前,美股就远没有涨到位。

你看,我又增长了这么多智慧。