本文来自“36氪”。

一边是硅谷视频媒体巨头,一边是内容行业百年老店。曾经的盟友站在了同一条赛道。

大概在两三年前,不少观察家就热衷于预测迪士尼(DIS.US)和Netflix(NFLX.US)两家巨头将要迸发的“战况”。那个时候,虽然两家公司在业务布局上已经显示出针锋相对的意思,但战火却迟迟没有烧起来。这种表面的平静一直持续到去年。

2019年4月12日,迪士尼正式宣布,旗下在线视频流媒体服务Disney+将于11月上线,“百年老店”正式亮剑新兴市场。上线仅仅三个月,Disney+的用户规模就超过了2800万。

最初,不少分析师对两家巨头的“狭路相逢”还表现出乐观态度,认为“友好”的局面仍将持续下去。

美国银行的分析师Nat Schindler就彭博社报道的“Disney+的参与度仍不如Netflix”观点写道,“Disney+并不是可以替代Netflix的。Netflix为Disney+可以在聚光灯下闪耀铺平了道路。”他说,“这两者是截然不同的服务。”

Netflix在某种程度上自然是迪士尼的铺路人,但迪士尼在几年前也对Netflix的“加持”也不小。

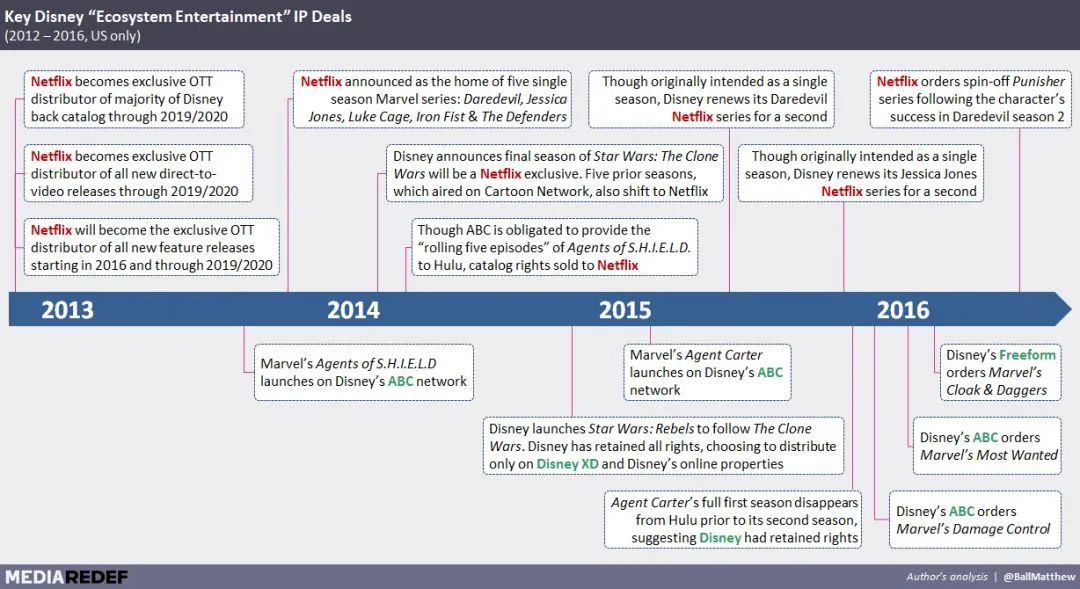

下图反应的是2013年至2016年迪士尼与Netflix之间的内容交易——迪士尼把自己最有价值的内容以独家分发的形式(为了避免让其他家哄抬价格)贡献给了Netflix,每年仅收取几亿美元的费用。

2017年,二者宣告“分手”。2019年,昔日盟友狭路相逢。迪士尼撤下了在Netflix上的所有电影和电视节目,就连Netflix的CEO Hastings也改变了自己的说辞,他承认Disney+是Netflix最大的竞争对手。

变革,这是无论科技公司还是传统影视公司最近两年纷纷意识到的事。他们从不同的两端出发,走过不同的路径,终于相逢一处,抢夺用户有限的信用卡金额和周末时光。01迪士尼为什么能成为百年老店?

或者换句话说,迪士尼是怎样一步步“买断”全球孩子们童年的?

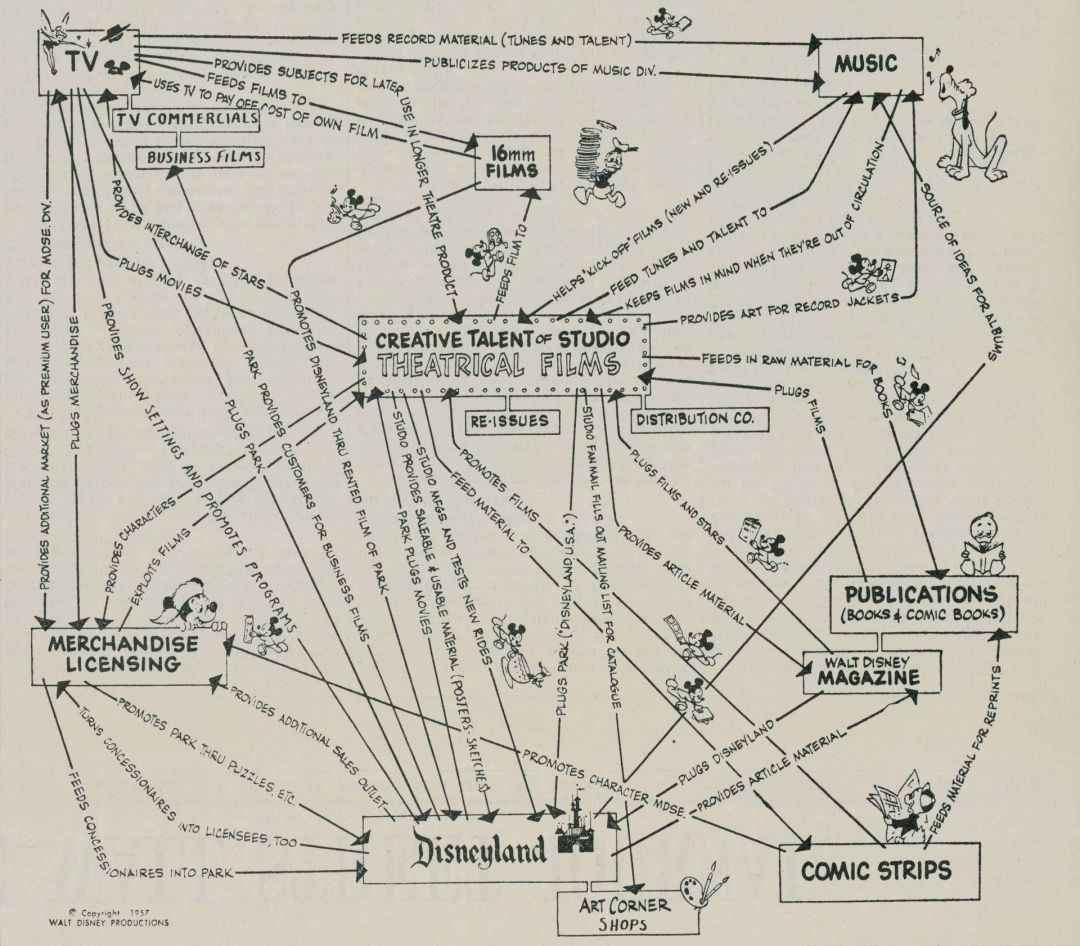

迪士尼从几十年前就开始相信:内容是一门长线生意。下图便是创始人华特·迪士尼在1957年定下的“帝国版图”。核心是电影,周边围绕着电视、主题乐园、授权商品、漫画、出版书、音乐六个事业群(BG)。每个BG都通过“创造内容”、提供具体服务来赚钱,各BG又合纵连横,以其他BG “内容”作为子弹,进一步扩大营收来源。

这家百年老店同时给了全世界这样一种示范:做好“内容”远不只讲一个好故事那么简单。在故事之外,迪士尼默认自己应该把建立情感连结、经营铁杆粉丝、细致展示创意、培育观众参与度这些细节统统落实到位。

从过往历史看,依靠原创内容起家、借力资本不断并购、进而缔造千亿美元市值,娱乐帝国迪士尼大致经历了内容驱动、渠道驱动、内容拉升三个阶段:

第一阶段,内容驱动。始自1923年,在此期间迪士尼创造出米老鼠、唐老鸭、白雪公主等经典儿童动漫形象,在世界各地兴建主题公园。

第二阶段,渠道驱动。始自1984年,从此迪士尼步入高速发展的二十年。1996年它以190亿美元收购美国广播公司ABC及ESPN体育频道是一个高亮节点。这期间其收入从16亿美元增长到300亿,利润从1亿美元增至45亿,股价也翻了近二十倍。

第三阶段,内容拉升。始自2005年,罗伯特·艾格晋升总裁。从2006年起,他6年内3次主导累计百亿美元并购案,先后买下皮克斯、漫威、卢卡斯影业,扩充原有角色体系,将IP形象延伸到全年龄段,帮迪士尼打破以儿童和女性为目标受众的天花板。

百年时间,三次变革。从中不难看出迪士尼在不同历史环境下展现出的变革意识。在当下这个十年,百年老店或许意识到了来自硅谷的威胁,第四个阶段的大幕或悄然开启。02“忍痛”转型

这一次变革的代表性事件是:动用大量资金收购21世纪福克斯,力推Disney+服务以做大DTC平台。DTC即Direct To Consumer(直接面向用户),通过收归和整合内容,让用户在迪士尼这里即可享用全部内容,跳过了Netflix等平台。

对于实现这一战略,迪士尼下定了决心。

首先,天价收购盈利能力并不强的21世纪福克斯并不“划算”。迪士尼看中的是在收获一批IP之外,还能拿到重要渠道之一——Hulu的控股权,更好地对接流媒体用户、挖掘更多增长机遇。

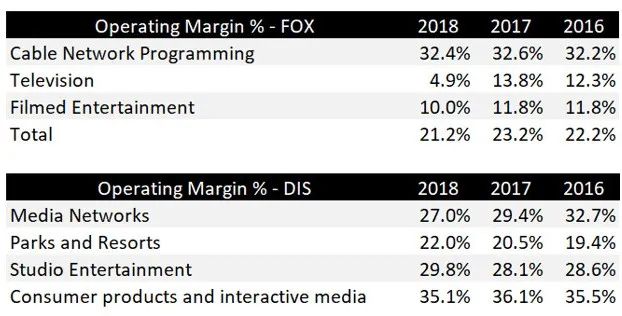

21世纪福克斯和迪士尼两家公司的财报对比,对比同类业务,不难发现21世纪福克斯的盈利能力有限。

其次,较高的利润率一直是迪士尼股价上涨的主要驱动力,而这笔收购不仅意味着要放弃短期利润,还要求其整合一个利润率始终不佳的同类型公司。迪士尼必须应对市场的担忧。

迪士尼认为值得。事实也同样证明了,为了守住自己的阵地,在直接面向用户之外,即便要投入更大量精力和资金专门生产专用于自己平台的内容,迪士尼也在所不惜。其CEO在财报电话会议上就说过:

除星际大战(Star Wars)之外,可供迪士尼平台专享的内容还有很多,比如漫威手上的众多IP。对类似内容的形式和品类进行扩充,是加深护城河、有力回击其他平台竞争的不错方案。

直接面向用户,将已经被市场验证的电影IP整合、包装到电视剧,借独家内容引流到自家平台,这就是迪士尼宁愿早期亏损也要坚决执行的获客思路。

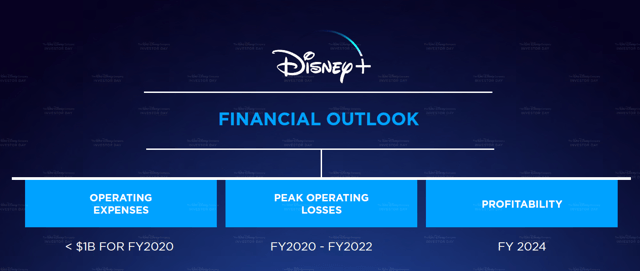

那现在放弃掉的利润什么时候能赚回来?为了安抚股东的心,迪士尼官方曾经给出预测:2020持续投入、2022左右支出开始减少、预计2024年实现盈利。

在渐渐放下了对利润率的“执着”之后,迪士尼开始注重新的增长“指标”。这让它看起来像是一家互联网公司。

过去,迪士尼收购皮克斯、漫威、卢卡斯被证明成功,这都是在不牺牲盈利能力的前提下重新激发的增长潜力;而现在它为了积累自家DTC平台的内容,它有意识的在讲一个以增长为导向的互联网公司的故事——它越来越频繁的提及订阅用户数量的增长。

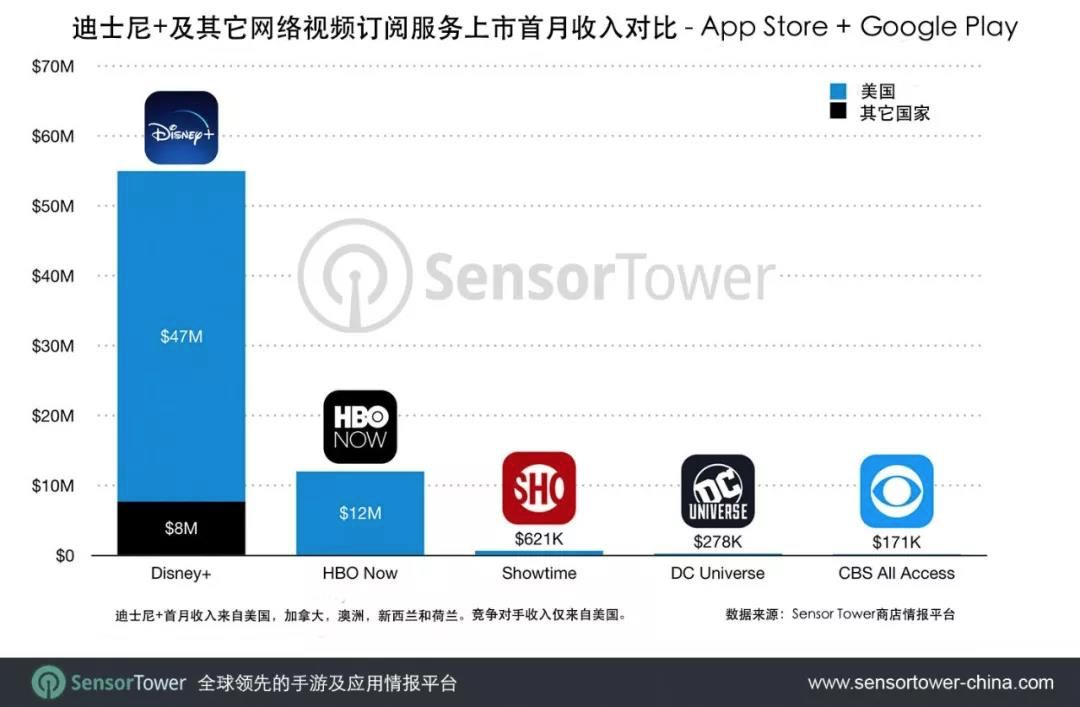

据Sensor Tower于今年初的统计,Disney+在美国、加拿大、澳洲、新西兰和荷兰五个国家的App Store和Google Play共获得2800万次安装。有400万用户在免费体验7天后成为付费用户,共计贡献5500万美元营收。此外,它应该是自2012年1月以来,移动端表现最好的视频流媒体服务。

开局似乎不错。至于后续留存、其他地区新增、运营成本,以及它到底能在多大程度上满足迪士尼的期待,值得持续追踪。

故事至此,这家开始讲用户增长、用户留存、转化率等“新故事”的百年老店,不禁让人联想到Netflix。他们似乎越来越像了?03Netflix的“隐忧”

Netflix面临着与迪士尼截然不同的担忧。

这是一家被过度提及、但尚未完全解析的公司。乘DVD之风而起,借“莱温斯基事件”造势,因流媒体站稳脚跟。虽然它已有20余年历史,但今天依然能准确把握大多数人(尤其年轻人)的内容偏好和兴趣脉搏。这样的传奇故事已经广为传播。

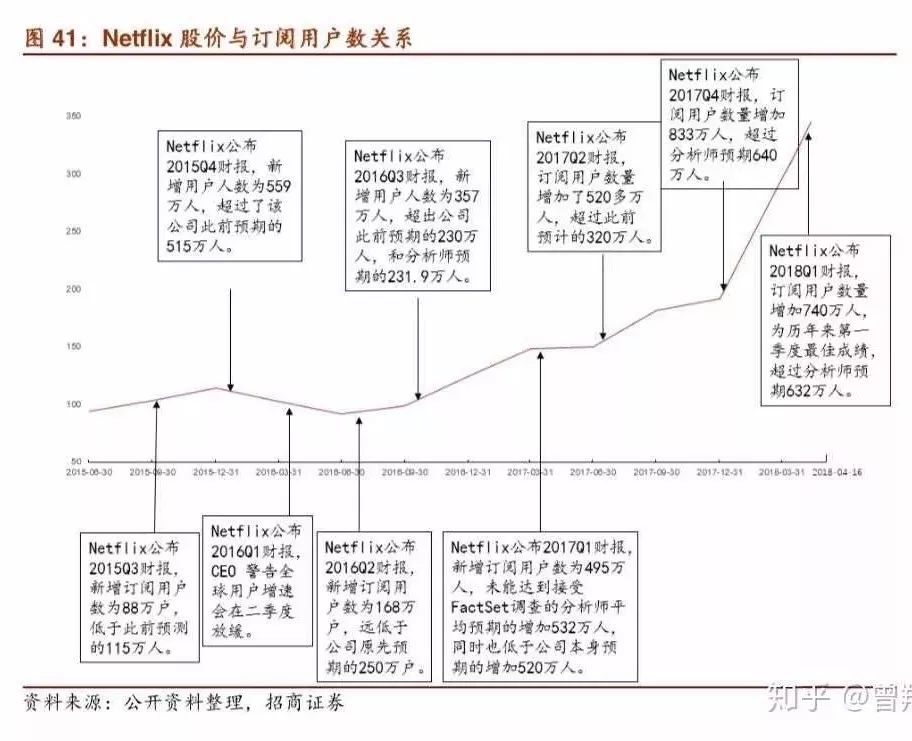

大家也已经发现,很少有哪家公司可以像Netflix一样,市值变化和一个关键数据——“订阅用户数”有着如此强的相关性。

过去四年间,Netflix每季度订阅用户数都会牢牢牵动无数大小股东的心。因为借由这个数字,所有市场情绪和未来预期都敏锐而及时地反馈到了股价上。以至于有人会在Netflix推出爆款剧集的同时,一边为剧情拍案叫绝,一边忍不住加仓。

这也难怪,Netflix创始人Hastings提及自家公司时,往往不说内容有多好、数据有多厉害,他最有意思的一句言论是:

“从根本上说,我们真正擅长的是会员业务,而非电视/视频。一旦你付费订阅了,我们关注的只有一条,你的‘幸福感’。”

这个神奇的指标——“订阅”到底和“会员”有什么区别?有一种解释是:“订阅”是用户行为,而“会员”则体现了服务态度。什么是好的服务态度?做到三条:

让他们在享受服务时感到快乐;

让他们在交出隐私时有安全感;

让他们对你的服务产生归属感。

订阅用户数的一路攀升成就了Netflix市值的飞速上涨,让其跻身全球最值钱公司行列。但高度依赖订阅用户增长的模式也让Netflix吃过亏,例如在2019第二季度财报上,因为对全球付费用户增长预估太过离谱(高估了200万),加之价格上涨导致美国付费会员数首次下滑,引发投资者忧虑,其单日股价暴跌了11%。对于迪士尼,这是难以想象的。

除此之外,Netflix一直以来还存在两个“隐忧”:其一,内容成本过高,持续靠发债融资来支撑高额的内容投入。烧明天的钱取悦今天的会员,一旦停止则会员一哄而散,有饮鸩止渴的嫌疑;其二,持续向海外(指相对于美国的“海外”)扩张、谋求会员人数和收入的高增长。但是能支付高单价的“优质会员”有多少?满足美国会员口味的内容又能在什么程度上复用?

一旦边际收益无法覆盖新增的边际内容成本,Netflix可能就会遭遇滑铁卢。

当然,这些只是逻辑上的预判。什么时候才会真正走到增长尽头,这需要更深入的讨论。总而言之,这些担忧都是手持海量IP、经营内容多年的迪士尼无法理解的“另一种忧愁”。04谁来决定最终的胜败?

通过上面的叙述不难看出,Netflix的道路注定了它需要持续押注好IP、好内容,投入巨大,依然有边际成本超过边际利润的风险。而当迪士尼决定不再只做单纯的内容供应商,转而成为平台和服务提供商的时候,曾经只有互联网公司才具有指标,它也必须要“背”。

但至此我们依然忽视一个现实情况:视频流媒体业务固然是未来,但它至少在当下对于两家公司有着不同的意义。这注定了二者的动力不同。

Netflix的目标和商业模式很明确:它希望成为世界上最大的视频内容生产源头,核心目标是用户规模和用户参与度。那么如何定义它的成功?要看它能在多久、以多大渗透率逐步在互联网世界中取代原有“电视”的地位。

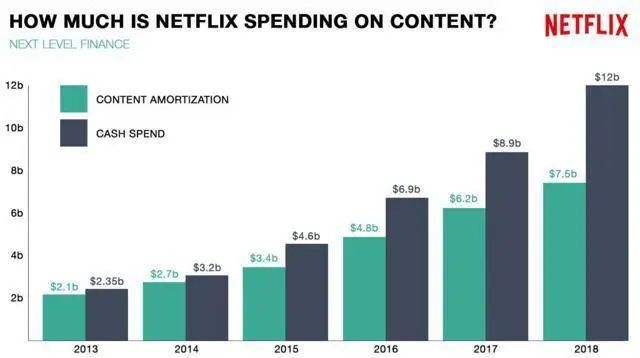

至少在可预见的未来,Netflix应该会是纯粹、内容驱动、无广告的视频服务。它要取悦的只有用户,它要卖的也只有视频。这样的追求,也几乎决定了Netflix可以选择的道路。来看它最近几年花在内容制作和收购相关的费用:

上图中绿色为内容摊销费用,灰色则是实际现金支出。可以看到,2017财年Netflix实际烧掉89亿美元,而根据预测,其2020财年的内容支出将达到178亿美元,几乎是三年翻一倍的节奏。

横向对比一下,亚马逊视频流媒体的内容开支在40-60亿美元,Hulu在30亿,HBO在20亿,苹果目前是10亿左右。而论赚钱能力,在所有重要对手中,只有亚马逊比它差。但亚马逊玩得起,Netflix不行。

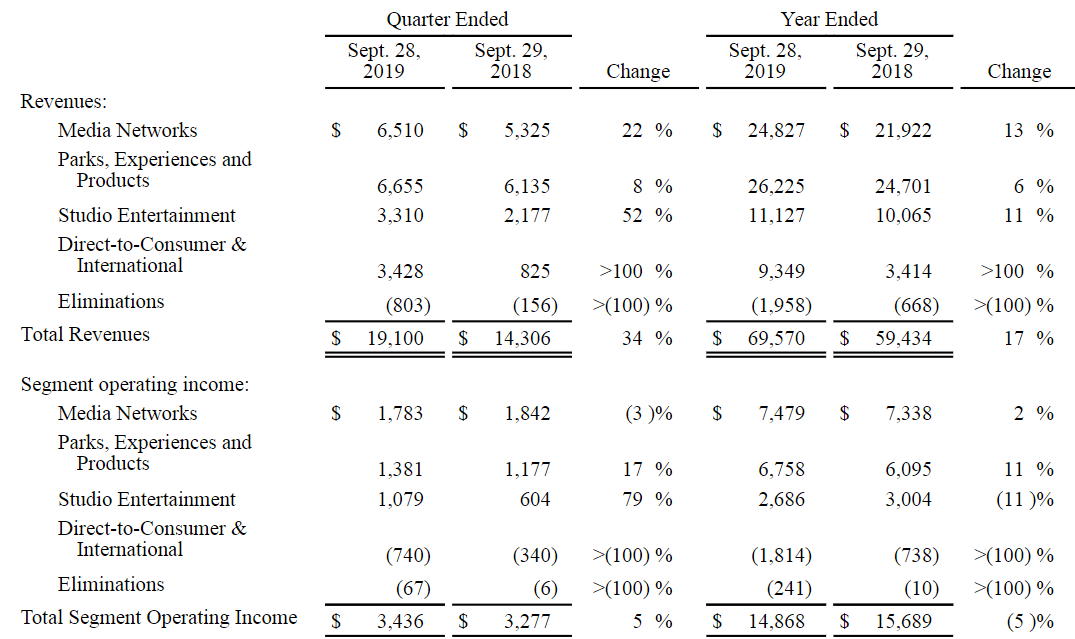

反观迪士尼所代表的一类巨头,无论是亚马逊还是苹果,它们涉足视频流媒体的动力其实和Netflix完全不一样。以迪士尼为例,下图取自其财报:

一直以来,迪士尼旗下四大业务为其贡献主要营收,分别是:媒体网络(Media Networks)、公园等体验类产品(Parks, Experiences and Products)、工作室娱乐产品(Studio Entertainment)、DTC平台及国际业务(Direct-to-Consumer & International)。

截至2019年第三季度,前三项业务营收分别同比增长了22%、8%、52%,第四项才是亮眼的100%增幅。迪士尼虽然内定了这个新的增长爆发点,但我们还是可以发现,即便这项业务增速最高,但就基数而言,付费会员很难有希望成为迪士尼的主要盈利来源。对苹果、亚马逊来说,这个道理更是显而易见。视频流媒体只是他们更好的服务用户的方式。

这不难理解,禀赋各不相同的公司因各种原因踏入了同一条赛道,他们有的掌握渠道,有的掌控硬件入口,还有的手握海量行业资源。但这些说来说去还是行业视角。

谁会赢?决定权在用户手上。对用户来说,“在平台上能看到什么”真正决定了“我”是否留下。

在The Verge最新刊发的一篇关于视频流媒体行业“战争”的文章中,作者提到,最终用户必须行使选择权,关键的问题是:是选择人人都在热议的新鲜内容,还是经久不衰、大浪淘沙后的经典?那个时刻,也许才是战争的真正开始。能同时满足这两种需求的,将会获胜。

普华永道的高级顾问、TMT部门负责人Mark McCaffrey认为,“通常而言,有吸引力的内容会把用户带到某个平台上,但是能让人们留下的,却是内容的丰富和典藏。”

“平台应该追求这样的阶段,用户留在这里,不仅因为这儿有吸引他进入的内容,还有相当深刻的内容能够让他一直观看。消费者是没有忠诚度可言的,他们离开的成本几乎为零。”Mark McCaffrey说道。

但这会是决定用户去留的那个关键问题吗?如果不是,那么关键问题又会是什么?