本文来自微信公众号“ 靳论固收”,作者:国海研究靳毅团队。

投资要点

1789年,美国第一部《宪法》生效,联邦政府依据新《宪法》组建。新组建的联邦政府,承接了“大陆会议”及战时各州的积存债务。这些历史债务构成了第一批美国国债。

19世纪初,农业在美国经济中居于主导地位。受土地开垦与人口高增长的推动,建国初期的美国保持了较高的经济增速。农业产品价格成为影响经济周期的关键因素,从而影响利率走向。战争等外部因素,同样影响了海内外农业产品价格与需求。

美债并非天生就具有避险属性,当美国还是新生国家时,国债包含风险溢价。随着政权的稳定与债券市场的整顿,美债长债利率中枢开始与长期经济增长速度相匹配。

19世纪20年代之后,美国交运业、轻工业开始发力,但是农业仍居于主体地位。随着海外农业产品需求的下滑,美国农业增产速度、长期GDP增长速度放缓,利率中枢也从6%下移至5%左右。

南北战争之前,美国土地市场活跃,金融监管缺失,土地成为最重要的金融投机品种。农业产品价格的波动,催生出两次著名的土地泡沫与危机。危机最严重的时,商业银行因为流动性紧缺而抛售国债,国债收益率上升。

风险提示

市场波动风险。

《美国国债200年》系列专题之一

一、引言

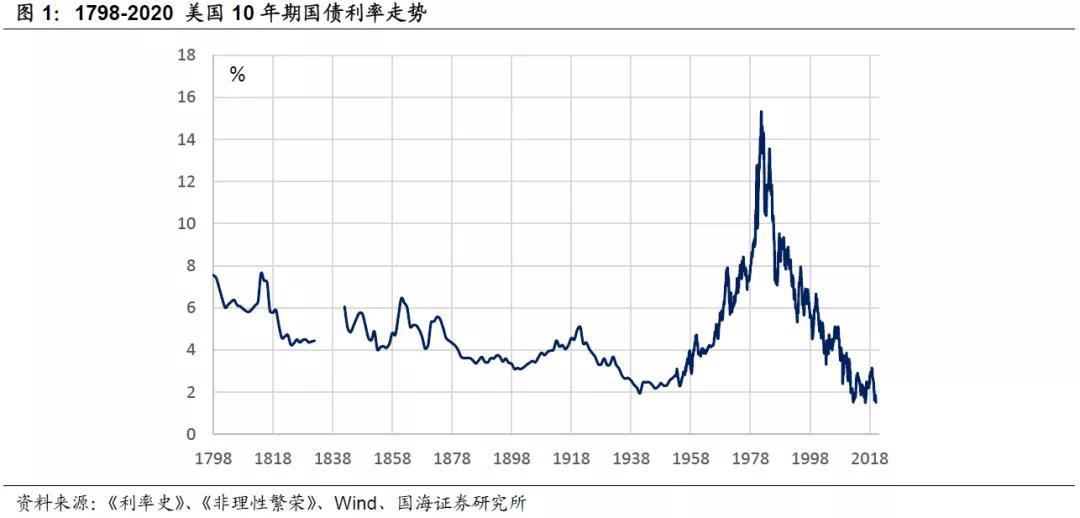

近期伴随着公共卫生事件在全球的持续发酵,全球股市暴跌,美联储紧急降息,美债收益率创下了美国建国以来的最低记录。

如此低的美债收益率,反映出美债市场中存在哪些长期变化?美国这个世界上最大的经济体,当下又处于什么样的历史环境中?

为了回答这些问题,我们梳理了美国建国后,其国债市场长达230余年的历史,试图从利率的角度,解析美国人口、产业、政策、金融环境、价格等多方面的演变。在历史的长河中,探寻未来美国经济的行进方向。

以上梳理,形成了《美国国债200年》系列报告。本篇报告为这一系列的第1篇,回顾了美国债券市场从建国至南北战争期间的历史。

二、美国国债的起源

美国国债起源于美国联邦政府的成立。美国独立战争(1776-1883)期间,战时临时政府“大陆会议”承担部分中央政府职能,发行政府债务、货币,筹集战争资金。但“大陆会议”无征税权,债务偿还没有税金支撑,致使“大陆会议”财政状况恶化,发行的货币“大陆币”剧烈贬值。

1789年,美国第一部《宪法》生效,联邦政府依据新《宪法》组建,并被赋予征税、借款、发行货币并“调节”其价值的权利。新组建的联邦政府,承接了“大陆会议”及战时各州的积存债务。这些历史债务构成了第一批美国国债,共计约7100万美元。

三、农业时期(1790年-1820年)

3.1、基本面:高增长的农业经济

18世纪末的美国,是一个由自耕农组成的国家,农业在美国的产业结构中居于绝对主体地位。直到1820年,美国的城镇化率也仅有7.2%。在国际贸易格局中,美国主要负责向西欧出口农业产品,工业品基本从英国进口。

在农业经济中,农业产品的价格波动成为影响经济周期的关键因素。农业产品价格高涨时,农民开垦土地,进行增产的热情就高。这一时期,发生在欧洲旷日持久的拿破仑战争,以及爆发在美国的1812年战争(又称“第二次独立战争”),均对海内外农业产品需求和价格产生了明显的推动。

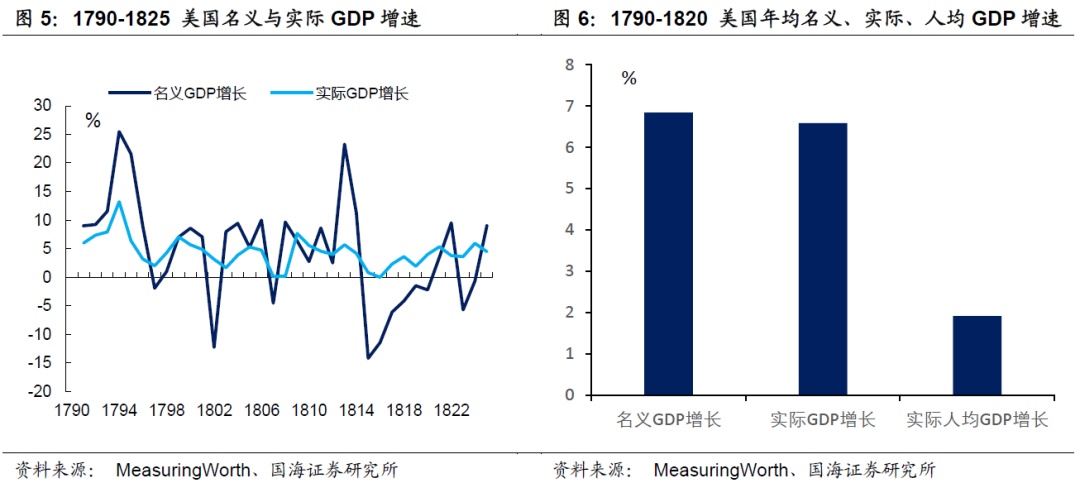

因为建国初期可开垦土地较多,加上欧洲移民和高生育率带来的人口增长,这一段时期美国经济增速维持在较高水平。1790-1820年,美国实际GDP年均增速可达6.6%,其中70%的增长由人口贡献。

3.2、政策面:金银复本位与小政府

美国建国之初,先后组建过两届中央银行,分别为美国第一银行(1791-1811)与美国第二银行(1816-1836)。两届中央银行均采用公司合营制度,负责管理国库与国债承销,同时经营一般银行业务,是中央银行与商业银行的结合体。因为中央银行在商业竞争方面具有天然优势,为私人银行家所诟病,因此在20年特许经营权到期后,续期经营要求均被时任美国总统否决。

货币制度上,美国建国初期遵循历史惯例,采用金银复本位制度。美元价值以固定重量黄金、白银衡量。纽约市场金价固定为19.39美元每金衡盎司(fine ounce),金银比价有所波动,大约在15-16之间。

货币形式上,美国没有发行统一的纸币。各种贵金属铸币(金币、银币)、外国硬币充当交换媒介,各类州银行券也具有货币属性。

财政制度上,由于受贵金属本位、与“小政府”理念的约束,美国政府追求财政平衡或盈余,政府支出占GDP的比例常年维持在1%-2%之间。1804年至1812年间,由于财政盈余,政府债务余额连年下降。1813年至1816年,受战争赤字推动,政府债务再度上行。

3.3、国债市场:风险与战争共舞

作为一个刚刚成立的国家,建国初期的美国国债存在不小的信用风险,并非天生就具有避险属性。随着美国政权的稳定,以及美国第一银行对国债市场的治理,1800年左右美国国债风险溢价开始收缩。

1802至1813年,美国受益于发生在欧洲的拿破仑战争,移民流入和农业增产较快,长期美债收益率(6%-6.5%左右)与长期GDP增速基本匹配。

1813至1816年,战争赤字引发了较为严重的通货膨胀,同时国债供给规模增长近两倍,推动美债收益率明显攀升。战后,随着财政紧缩与通胀的消退,以及新成立的美国第二银行对市场的再规范,美债长期利率再次从高位下行。

四、轻工业时期(1821年-1864年)

4.1、基本面:中速增长的农业、轻工业经济

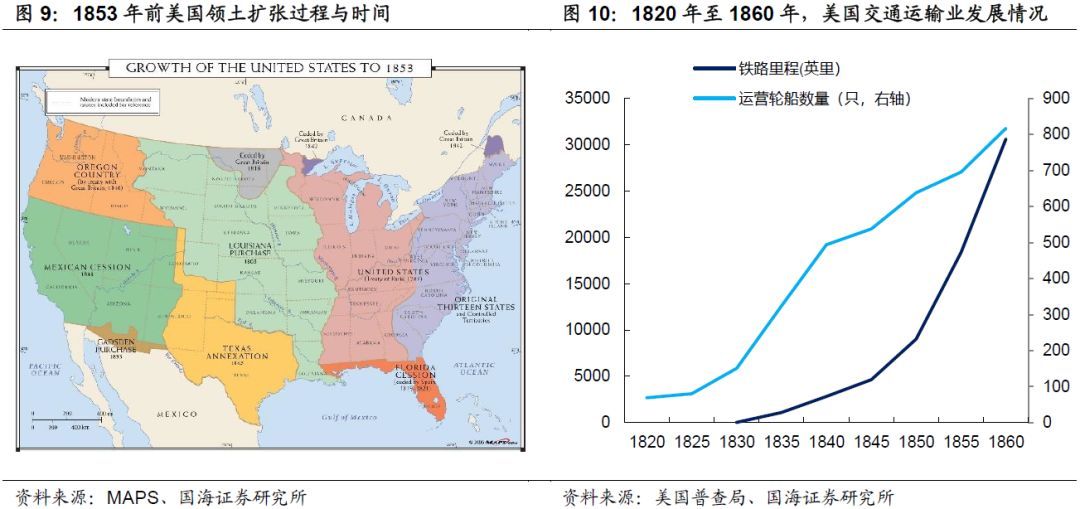

从19世纪初至19世纪中期,美国通过交易、战争等手段,获取了大量领土,其领土范围从密西西比河以东,向西扩大至太平洋沿岸。在开拓内陆的过程中,运河、铁路等交通运输业得以发展,并催生了内陆交通枢纽城镇。

与此同时,美国追赶英国的脚步,引入第一次工业革命成果,开始发展以皮革、棉纺为主的初级轻工业,进一步推动了城市的发展。但是在1860年前,美国从事农业的人口占比虽有缩小,但依然超过50%,农业生产对经济的影响仍然重要。

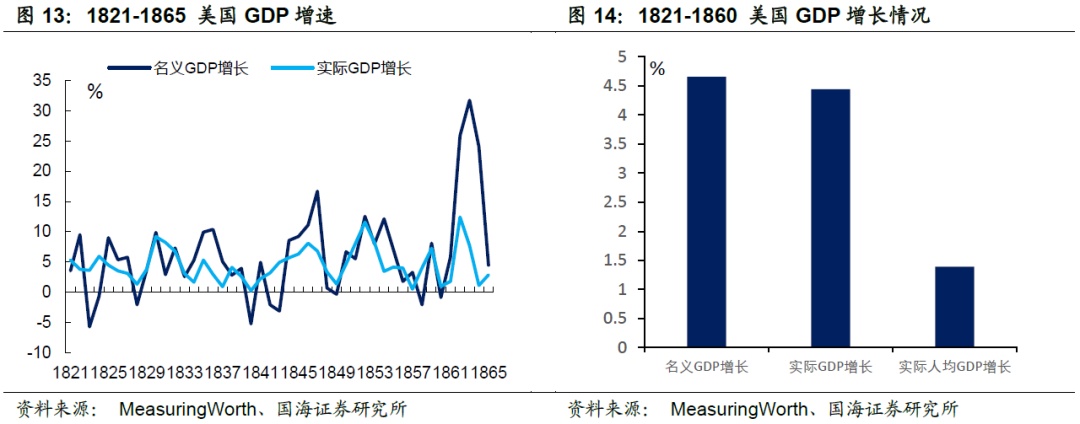

随着欧洲大型战事的结束,世界农业产品价格回落,导致美国农民增产积极性降低。1820年至1860年,美国GDP年均增速仅为4.45%,GDP降速主要源于人均生产力增长缓慢。

4.2、政策面:略显混乱的金融、土地市场

这一时期美国领土面积的快速扩大,让美国土地市场空前繁荣,土地成为最重要的投机对象。1837年、1857年,美国发生了两次著名的土地泡沫。

1836年,美国第二银行结束特许经营,美国进入了没有中央银行的时代。财政部将国家存款转移至缺少监管的州银行后,后者过量投放信贷与货币(银行券),直接导致1837年土地市场泡沫的出现。

40年代末50年代初,加利福尼亚州发现黄金矿脉(“淘金热”)。随着黄金产出和货币供给的快速增加,1857年土地市场再次出现泡沫。

除了泡沫时期,其余时间美国的通胀水平十分温和。在南北战争之前,世界政治局势平稳,外部需求冲击较小,内需平稳增长。在这种情况下,美国货币供应受到了贵金属本位的限制,使得物价总体变化不大。

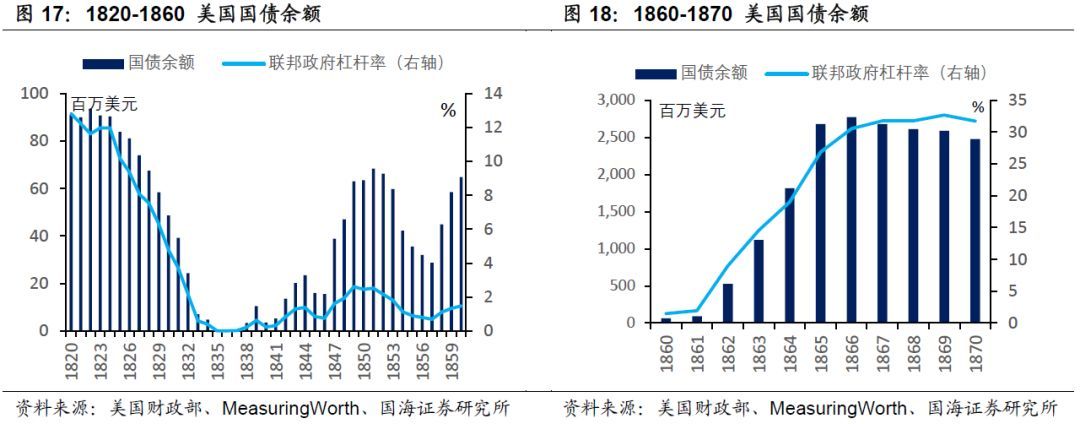

财政制度上,联邦政府继续实行小政府与财政紧缩政策,政府开支占GDP比重在1%-2%之间。由于连年财政盈余,国债存量于1820年之后逐年削减,30年代国债市场几乎消失。

1860-1865年南北战争期间,联邦政府开支占GDP比重突增至10%-14%,战争赤字带来了国债供应的暴涨与严重的通货膨胀。

4.3、国债市场:被人遗忘的国债

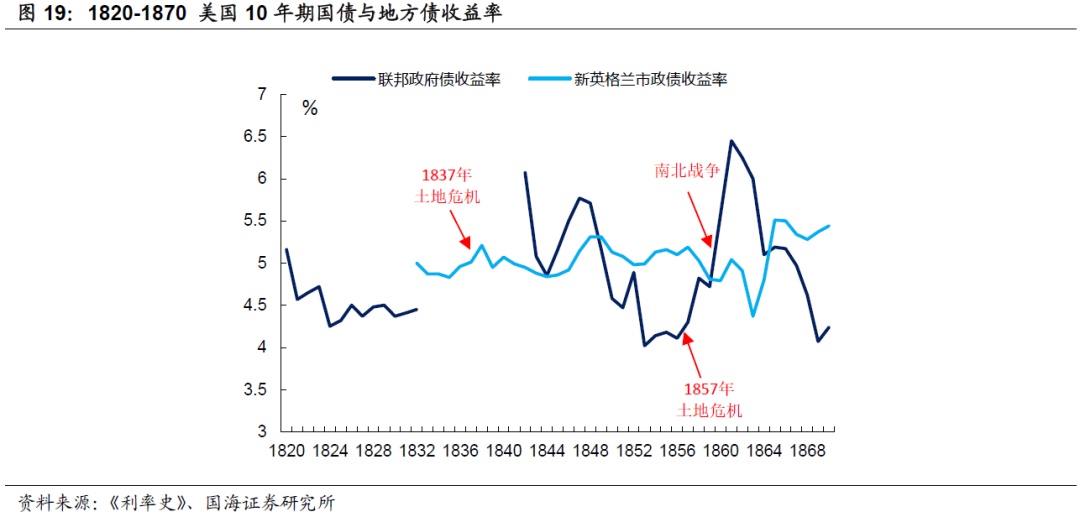

19世纪20年代,随着农业产品价格的下行与经济增长的放缓,长期美债收益率由6%下行至4.5%以下,与美国经济增长率相匹配。

30年代,美国国债市场存量进一步缩减,流动性变差,国债收益率波动性较主流市政债更大。以当时主流的新英格兰市政债利率为参考,在通货膨胀长期稳定的情况下,政府债券利率围绕5%左右窄幅波动,与这一时期美国长期经济增长速度基本匹配。

1837年与1857年两次土地泡沫破裂后,因为商业银行坏账增加、流动性紧缩,国债被金融机构抛售,经济危机期间债券收益率出现明显上行。

南北战争(1861-1865)期间,美国国债年发行量较1861年增长20多倍,供应增长叠加严重的通货膨胀,推动国债收益率大幅上扬。同时,联邦(北方)政府信用在战争中受到挑战,战争期间国债风险溢价较地方债更高。

下一篇报告中,我们将介绍美国国债市场在南北战争后,至美联储成立前的表现。这一时期,美国在通缩的环境下实现了工业化,GDP跃升为世界第一,国债收益率走势同样值得分析。敬请关注。

五、风险提示

市场波动风险。