本文来自“万得资讯”。

2019卫生事件在全球迅速爆发,原油市场黑天鹅再次袭击全球市场疲弱的神经。欧洲央行行长拉加德甚至在本周三警告称,如果不采取紧急措施,欧洲将面临如同2008年一般的大型危机。

当地时间3月11日,拉加德在一场会议上向欧盟官员们表示,她的预测可能很快就会得到验证。她还表明,欧洲央行将最快在本周内采取行动,政策制定者正在研究本周会议上可以动用的所有工具,特别是可以提供“超低成本”资金以及确保流动性和信贷不会枯竭的工具。

拉加德在2008年金融危机期间是法国财长,全程参与了应对危机的决策过程和救市计划,是欧洲应对金融危机的领袖人物。其言论举足轻重。

无独有偶,宣布紧急降息50BP的英国央行卡尼也在本周三的新闻发布会上也表达了相似的观点,他表示,如果全球央行们采取针对性的支持措施,没有理由认为此次情况会如2008年的情况那样糟糕。言外之意,如果全球的货币政策制定者们没有采取有效的采取针对性支持措施,那么2008年的危机很有可能重演。

简而言之,2008年金融危机,已经成了全球政策制定者们的一个参考依据。

12年前与现在究竟有何异同?

2008年的金融危机由美国次贷危机引起,随后蔓延至全球,市场大跌,经济遭受重创。12年后的今天,2019卫生事件在全世界多个国家同时爆发,打击经济复苏,造成巨大的市场冲击。

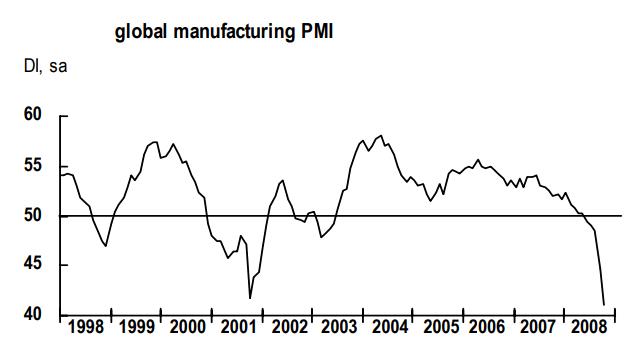

从经济数据上看,无论是2008年还是2020年,全球经济都遭受了巨大冲击。2008年,全球经济因信贷收缩,经济活动大受打击,全球PMI数据几乎跌近40,远远位于枯荣线之下。

2020年,受卫生事件爆发影响,多个国家因此宣布停工停产,且一切还在进行中,经济损失暂时还难以估量。作为全球经济的景气指标,原油已经大跌不休,在沙特和俄罗斯”斗法之前,布油已经年初的71美元跌至45美元。

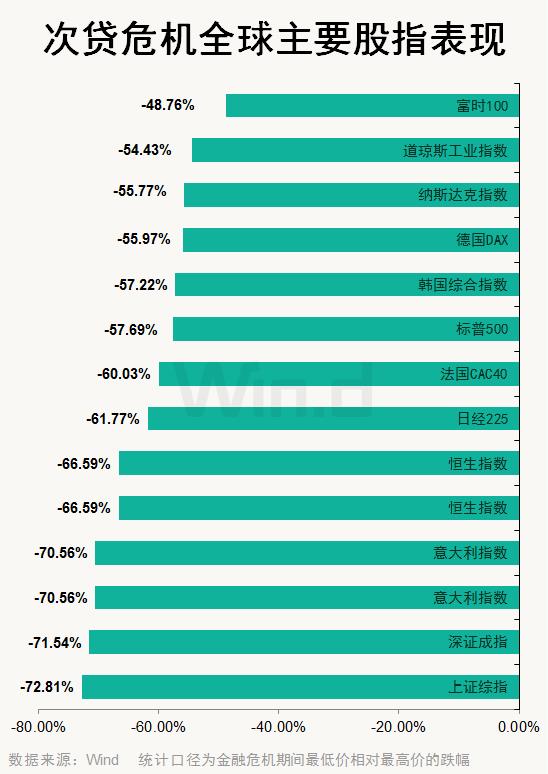

市场表现方面,2008年全球主要股市全线大跌,无一例外。

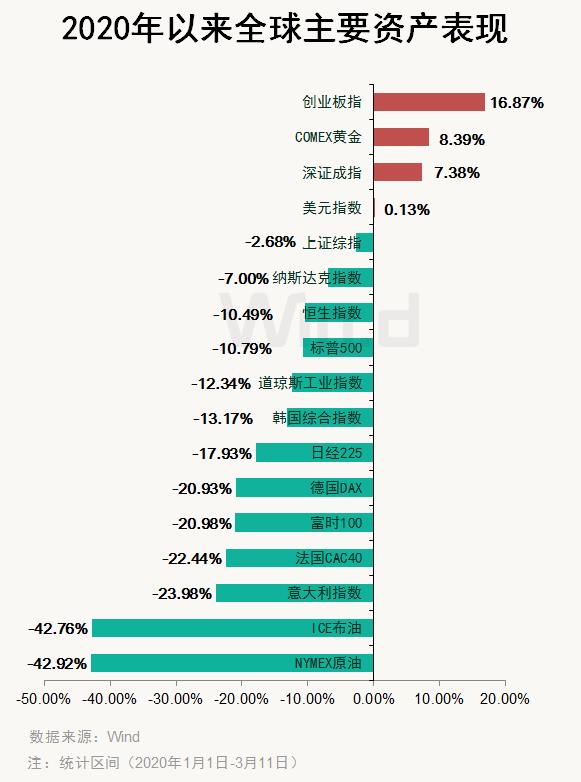

2020年,全球市场受到冲击,但情况与2008年有所不同。

目前来看,黄金大涨,原油大跌。发达国家市场跌幅较大,特别是卫生事件还比较严重的欧洲国家。而事件发现较早,且得到有效控制,情况有明显好转的亚洲市场,市场表现要好得多。其中,中国创业板指数涨幅最大,超过传统避险资产黄金的表现。深圳成指表现到目前为止,涨幅与黄金年初至今涨幅比较接近。

从货币政策方面看,两次全球央行联手降息,刺激经济。

不同的是,各国央行的政策空间远远不如2008年。以英国央行为例,2008年金融危机发生之前,利率为5.75%。而在2020年3月紧急降息50bp之前,利率只有0.75%,政策空间简直可用天壤地别来形容。

美联储也是如此,2008年1月22日,美国联邦基准利率为4.25%。而在2020年3月紧急降息之前,美联储基准利率为1.75%。欧洲和日本央行已经实行负利率,货币政策可用工具已经非常有限。

第四,公司经营方面,2020年比2008年要好得多。

2008年,贝尔斯登、雷曼等跨国大公司倒闭,对全球经济信心造成巨大打击。2020年,尽管多项展会和活动会议取消,大公司如微软和苹果等开始预警营收受到卫生事件影响减少,但还没有出现大规模的破产潮。

分析认为,出现这样不同现象,是因为导致危机出现的原因不同。2008年金融危机是由于美国次级贷款长期日积月累所致,是系统性的根源问题。

早期次级房屋信贷危机所引发的。英国的主流银行北岩银行是首批遭遇冲击的对象之一,该行借不到额外资金来偿还2007年9月中旬产生的到期债务。由于没有持续现金注入,其所经营的高杠杆性质的业务无法持续,最终导致其被接管。这种状况很快也在全球其他银行和金融机构中出现,最终形成多米诺牌效应,导致一批耳熟能详的大公司、大银行破产或者被并购。

而2020年的困境则是卫生事件爆发,是突发事件,对经济冲击理论上来说是短期的,而且是一次性的。

2008年3月及以后发生了什么?

2008年3月12日,贝尔斯登还在媒体上安抚投资者情绪,称公司目前流动性充足,并预计公司将在第一财季实现盈利。2008年3月18日,美联储降息75bp,将利率降至2.25%。金融危机已经拉开序幕。

同年3月24日,北京奥运会圣火在希腊奥林匹亚成功点燃,火炬接力传递仪式正式拉开序幕。

2008年3月之后,全球金融危机全面爆发:贝尔斯登被摩根大通收购、雷曼破产、美联储降息至0.25%、英国央行降息至0.25%……

在美国,Timothy Geithner(时任纽约联储主席)、Ben Bernanke(时任美联储主席)和Henry Paulson (时任美财政部长)组成了救市三人组。他们挽救了美国的大银行,”大而不能到“的说法也由此诞生。

10年后,Henry Paulson 和Ben Bernanke都认为,一旦严重的金融危机发生,FDIC(联邦存款保险公司)和财政部外汇稳定基金并没有足够的自由度(权力)来应对。美联储方面,利率仍然很低,限制了央行在危机爆发时的作为空间。同时,“估值压力上升”(从股票到住宅的估值等)和极端的消费者债务水平,都给“救市”增加压力。

“救市三人组”都承认,在金融危机时,他们犯了一个错误,那就是向大银行们注入大量资金。

全球市场在2020年会不会重蹈2008年的覆辙?未必,但当前大央行们弹药严重不足了。

正如达里奥近期的文章所言:欧洲和日本,货币政策实际上已经没有空间,因此很难想象纯粹的货币政策将如何发挥作用。在欧洲,在这样的政治环境下,财政政策刺激能否起到作用有待观察……,你需要呵护的、最重要的资产是你自己和你的家人。至于投资,我希望你能够预料最坏的情况,但让自己远离最坏的结果。

(编辑:李国坚)