本文来源于“云锋金融”微信公众号。

一波未平,一波又起。

3月9日,国际油价开盘一度狂泻30%,创1991年美国在伊拉克发动战争以来的最大跌幅;国际金价则迅速上破1700美元,VIX触及47.95。

全球风险资产风声鹤唳。日经225指数早盘跌逾6%,韩国综合指数,恒生指数跌幅超过3%,A股也下跌了接近3%。美国国债收益率下探历史新低,价格继续攀升。

此刻,投资者需要更加灵活的策略,并了解相应的策略工具。资本市场上,门槛较低的多空工具当属ETF,散户亦可通过股票账户操作。云锋金融为您奉上ETF实操指南。

史诗级的油价闪崩

周末, OPEC减产谈判协议破裂直接导致了史诗级的油价闪崩。 3月5日,OPEC部长会议同意第2季扩大减产每天150万桶,但俄国能源部长诺瓦克却拒绝扩大减产,历经五小时的谈判宣告破裂。诺瓦克表示4月起俄罗斯将自由生产。OPEC中的老大沙特阿拉伯立即做出反击:大幅降低官订售油价格,让国营能源巨擘沙特阿美对亚、欧、美客户给予空前的折价,并计划从下月起将原油产量调高至突破每日1,000万桶以上,甚至会达每日1,200万桶。 新冠疫情的影响,再加上产油兄弟们互撕,全球原油雪上加霜。

近年来,美国页岩油改变全球能源供给格局、新能源技术和全球增长模式改变全球能源需求格局(详见“油价困局”),油价本已再难现昔日高位。本次油价闪崩绝不仅是能源市场自身的问题。能源是股票市场重要板块,能源公司也是公司债重要发行体。油价危机,将令全球资本市场走向更加扑朔迷离。

动荡市场下的策略

市场动荡也意味更多的交易型机会。ETF (巴菲特忠告妻子:我死后,买ETF)类型极其丰富,交易效率较共同基金高,同时也无需选个股,是执行宏观策略的灵活工具。 按照其追踪的底层资产划分,除了主流的股票型ETF,还有债券型ETF、商品型ETF和货币型ETF等。我们根据当前市场环境,介绍四个策略类型。

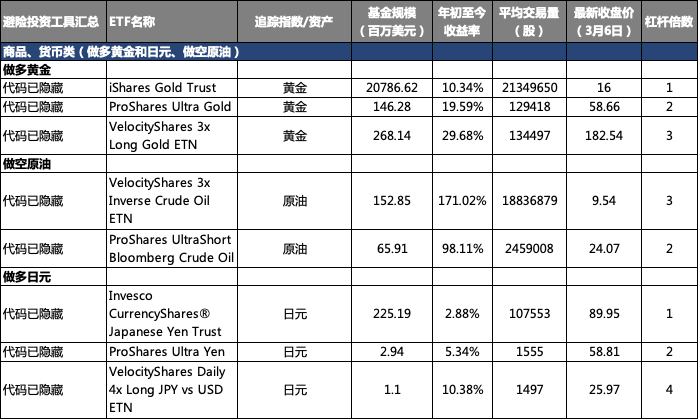

1、原油和黄金

原油和黄金均属于商品类ETF,个人投资者常见的方式是通过美股账户交易。

如果有短线强烈看空原油的,亦可以通过原油反向ETF来实现。当然,原油价格剧烈波动,亦有反弹的可能。那么做多原油的ETF也不妨纳入工具箱。 当前市场环境中,衰退风险上升伴随央行宽松,我们一直推荐关注的黄金(投资黄金的正确姿势)仍然值得继续关注。

商品货币类ETF

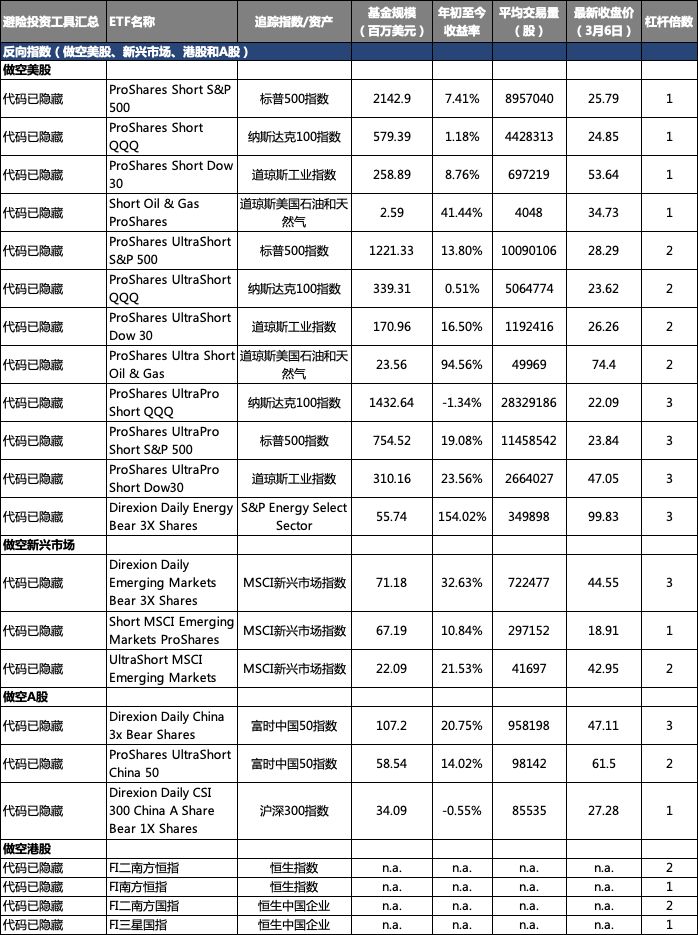

2、做空股票指数

有人认为,原油市场可能引爆美股进一步下跌,从而想做空美股。那么可以考虑ETF的方式。 同样,反向ETF追踪指数亦是每日复利,对应当日价格变动,而一段期间内的价格变动可能并非与底层资产的价格完全对应。

美股相关ETF

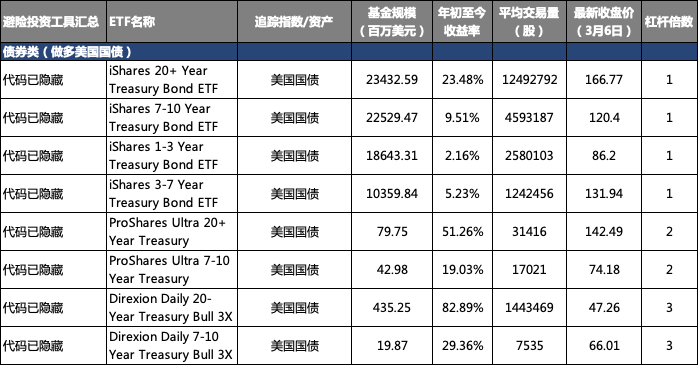

3、债券类——只求稳一点

在避险情绪激涨之时,美国国债作为传统的避险工具,也受到投资者的青睐。对于普通投资者来说,投资单只债券的起投金额高,门槛较高,债券类ETF的优势就显现出来了。 债券ETF是一个债券的打包投资工具。债券ETF跟踪债券指数,并试图复制其收益率,在股票交易所交易。

美国国债相关ETF

风险提示:目前美国国债收益率创了历史低位,国债价格也存在下跌风险。

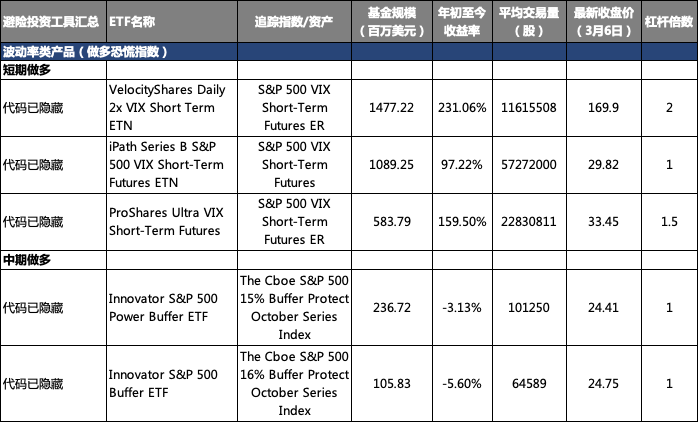

4. 波动率类——恐慌指数不恐慌

在市场大幅波动之时,波动率指数躺赢。

CBOE波动指数(VIX)的持有可以看成保险,但并不是无成本的。而且,目前VIX指数已经非常高,此时如果购买VIX挂钩的ETF,建议采用短期交易的策略,而不是长期持有。

波动率类相关ETF

(编辑:文文)