本文来自“ 国泰君安证券研究 ”

近年来,随着中国科技行业的崛起,以及内地投资者愈发关注全球动态,中美两国的科技股呈现出明显的走势联动。

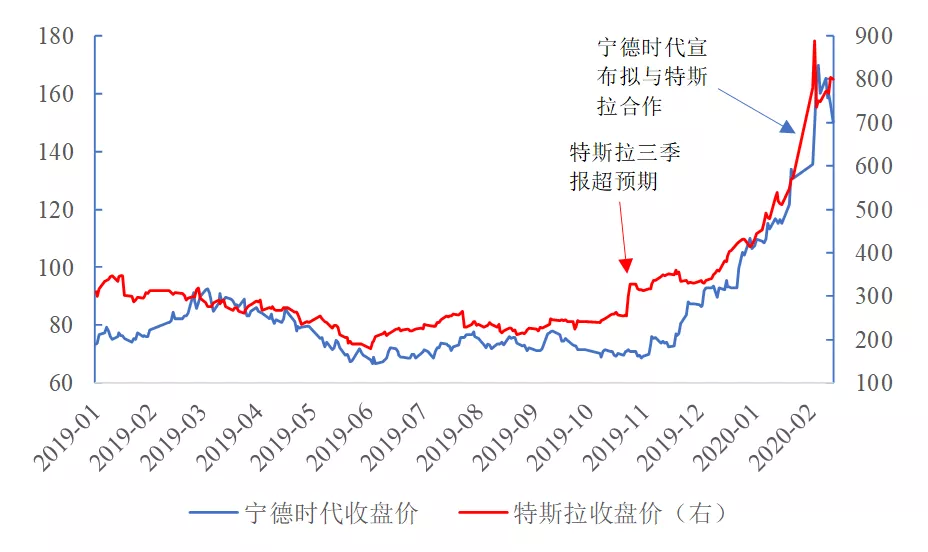

举例来说,特斯拉(TSLA.US)股价自2019年10月以来,最高上涨幅度达到230%,而与此同时,国内的新能源汽车产业链股票也明显上涨,其中动力电池龙头宁德时代上涨116%,与特斯拉呈现出高度的趋同性。

▼2019年第四季度以来 特斯拉与宁德时代联动上涨

数据来源:Wind,国泰君安证券研究

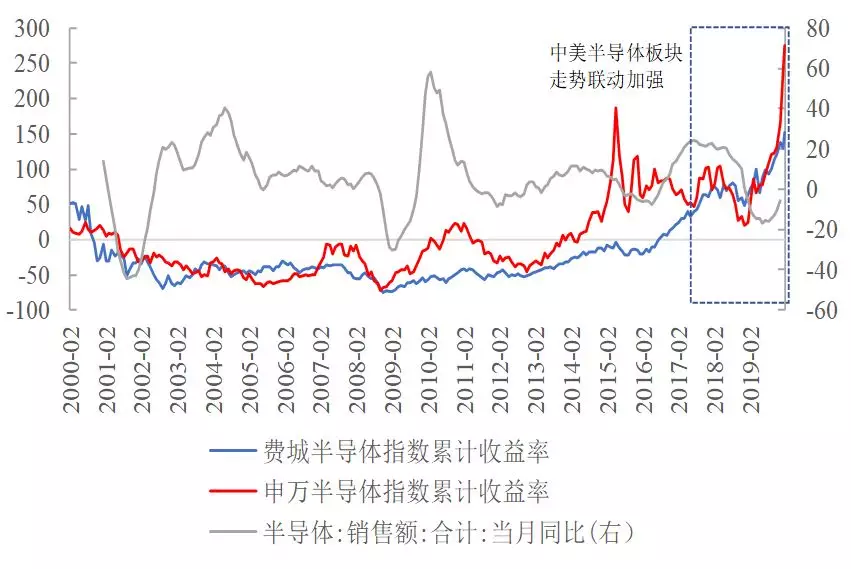

再以半导体行业为例。2015-2016年,申万半导体指数曾经明显背离费城半导体指数,也与全球半导体销售额增长趋势背离。而从2017年以来,中美半导体股票走势联动明显增强。 ▼2017年以来中美半导体股票走势联动性增强

数据来源:Wind、国泰君安证券研究

那么,在如今全球科技行业共振的大潮下,我们该如何重新审视2020年A股科技产业链上的投资机会?

国泰君安策略团队在《中美科技映射机会全梳理》报告中,不仅梳理了中美科技股联动的现象和逻辑,更为接下来的科技股映射路线,找到了三条高确定性的产业链机会。

01中美科技股联动 有坚实的基本面基础

事实上,这一轮中美科技股的联动,有宏观、金融与业务三方面的基本面基础:

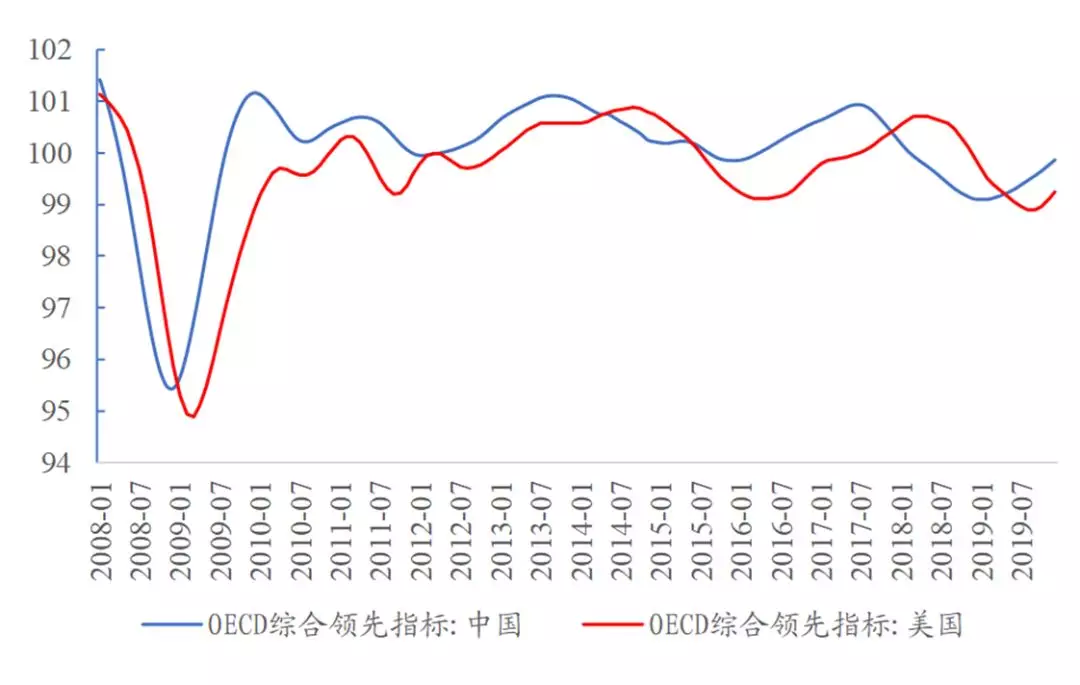

1、中美经济周期高度联动。

从OECD综合领先指标看,中美经济周期性波动具有非常明显的相关性,且中国领先美国3-6个月。

同时近几年来,中美利率走势高度联动,同样表明两国经济周期、货币政策与流动性环境高度关联。

▼中美经济周期高度联动中国领先美国3-6个月

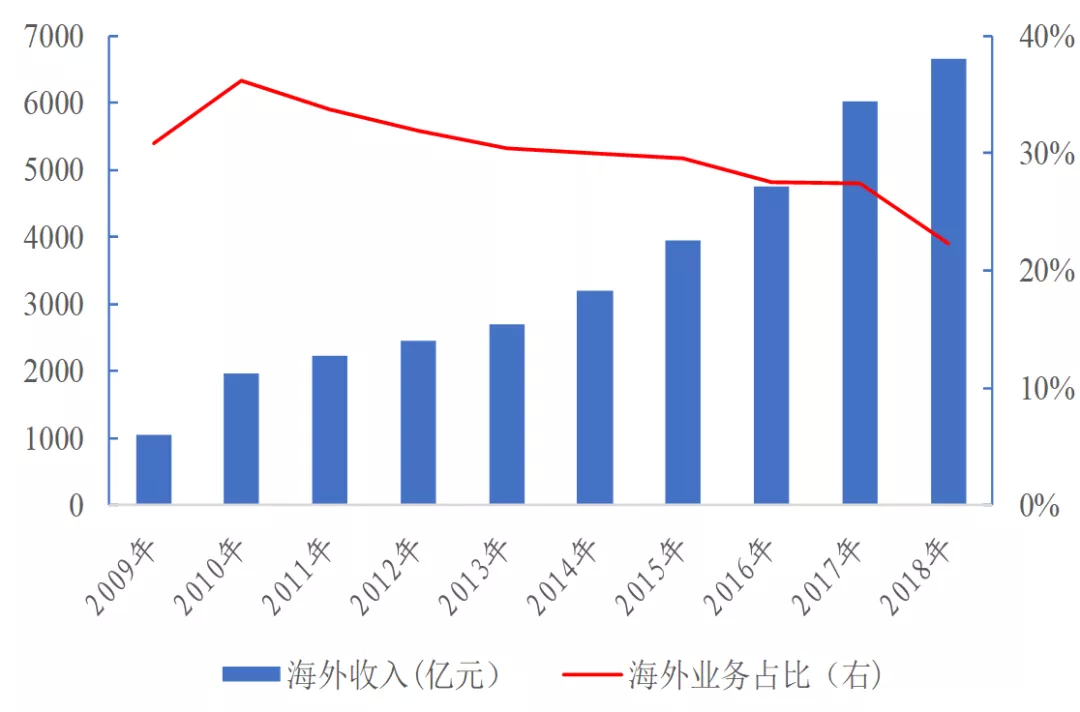

数据来源:Wind、国泰君安证券研究 2、A股科技股基本面受海外业务影响大。

2018年,A股科技股海外业务收入约6700亿元,占营业收入的22%。考虑到海外业务收入并非年报强制披露,如工业富联营收并未计入统计,且部分公司客户为国内公司,但其客户的产品供应海外,因此A股科技股对海外市场的依赖程度比表面上看来的更高。 此外,2006年以来,A股科技股的ROE与全球半导体销售额增长率具有较强的相关性,也表明A股科技股盈利端对全球市场的依赖。

▼A股科技股海外业务占比超过20%

数据来源:Wind、国泰君安证券研究

3、业务驱动带来的联动机会越来越多。

2015年10月17日,通富微电公告拟以3.7亿美元收购AMD(AMD.US)的2家封测业务子公司。

由于半导体行业周期向下,公司需要进行业务整合,公司先进封装业务处于产能投放期等因素,公司2016-2019年盈利能力一般。

但随着AMD盈利超预期,及半导体行业景气周期向上,2019年以来,通富微电股价与AMD股价同步显著上涨。 ▼通富微电收购AMD封测业务,2019年股价随AMD大涨

数据来源:Wind,国泰君安证券研究

02中外资机构配置科技股的不同视角

尽管中美科技股的走势映射越来越强,但内外资机构的行为差异却十分显著。

举例来说,不论是苹果(AAPL.US)与立讯,还是Tesla与比亚迪(01211),以美元计价的股价具有高度的走势相关性,但是机构投资者的行为是不相同的。

海外机构投资者在产业发展的初期,以及盈利周期的底部大幅增持,股价大幅上涨时期,海外投资者则倾向于逐步减持。

▼苹果股价与机构仓位呈反比

数据来源:Bloomberg,国泰君安证券研究

国内投资者却与之不同,机构持仓与股价具有同向性。

▼立讯精密股价与机构仓位呈同向性

数据来源:Bloomberg,国泰君安证券研究

中美在股价上的强映射与机构行为的不同,在行动金融学上是能够理解的。

由于信息不对称,国内投资者对于领先科技公司相对缺乏足够的认知。因此当海外领先科技公司股价表现以及产业趋势发生变动时,国内投资者的认知与预期也发生改变,并通过持仓的变动进行预期表达。

那么,海外机构投资者增减仓的重要参考究竟是什么?

我们认为,核心是盈利前景与竞争格局。

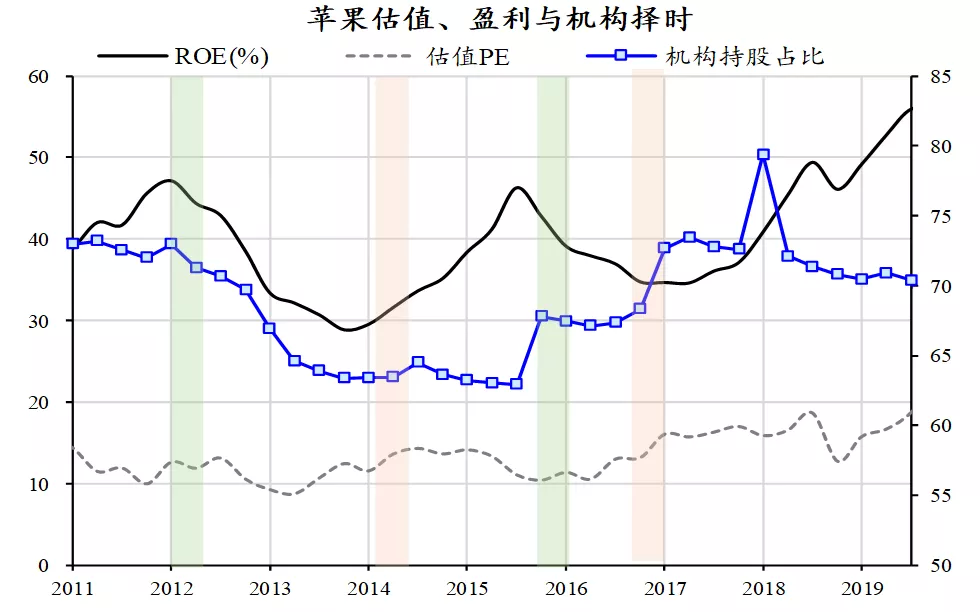

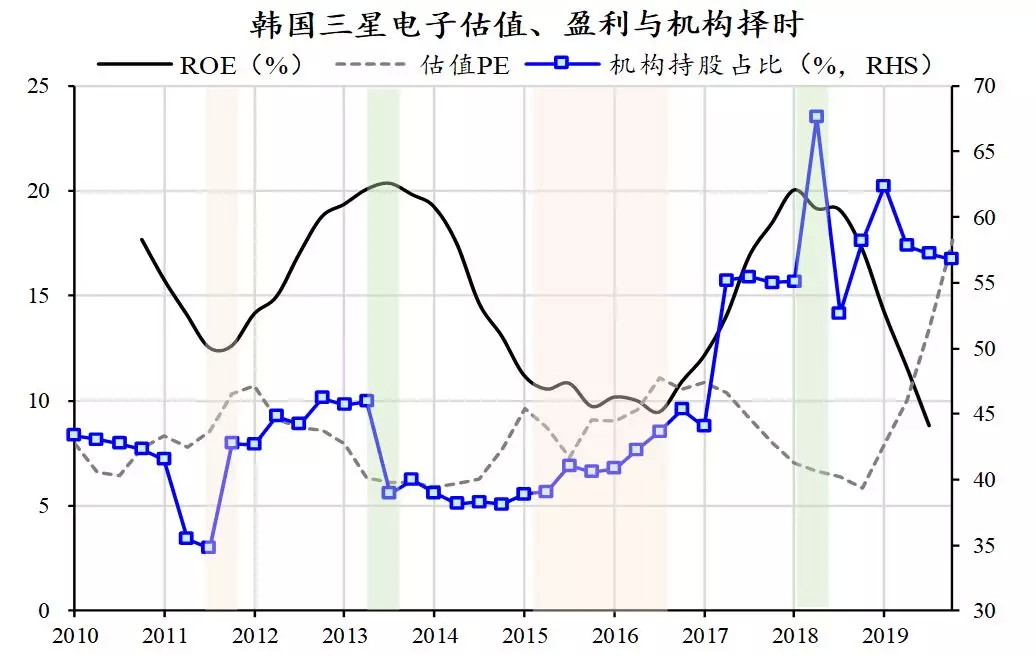

举例而言,2010年苹果发布iPhone4智能手机,智能手机与移动互联网的新趋势确立。因此以苹果、三星为例,考察机构投资者增减仓可知:

1)相对于估值,盈利前景是机构择时的重要参考,机构投资者倾向于在盈利周期高点减持,低位增持。

2)不同盈利前景下,竞争格局变化引致不同的增减持方向。营收上升周期,机构同步增持(如2016-2017),分化期(如2011-2012)持仓亦分化。

▼机构投资者在苹果股票的投资看重盈利前景

数据来源:Bloomberg,国泰君安证券研究

▼机构在三星电子亦有类似的投资行为表达

数据来源:Bloomberg,国泰君安证券研究

03中美同业务的龙头对标

关于龙头对标,接下来我们可以再看几个具体的案例。

我们从云服务、云视讯、模拟芯片、动力电池四个领域,分别选取了A股龙头与海外对标龙头进行对比研究。 我们发现,大部分A股龙头公司与海外龙头公司走势具有显著的联动性。

联动的原因可能是基于同一市场内景气度的共振,如宁德时代与LG化学,也可能是基于同一估值逻辑得到不同市场的认可,如用友网络与SAP(SAP.US)。 但部分时候,我国龙头与海外巨头的走势也存在差异。

一是中外公司股价可能短暂背离,这可能由公司非系统性风险导致,如ZOOM(ZM.US)出现安全漏洞,而同期亿联网络盈利超预期。

二是中外公司走势存在时滞效应,如SAP的云服务转型见效早于用友网络,其上涨也早于用友网络。 但总体来说,A股标的涨幅远大于海外标的。这其中有产业周期以外的逻辑,如圣邦股份的国产替代逻辑,但也有时候是因为我国龙头基本面好于海外龙头,如宁德时代较LG化学的盈利能力优势显著。

逻辑一:景气度共振LG化学 vs 宁德时代

由于动力电池龙头在日韩,因此第一组标的我们选取了韩国动力电池龙头公司LG化学和国内动力电池龙头宁德时代。

▼宁德时代和LG化学表现具有相似的趋势宁德时代弹性更大

数据来源:Wind,国泰君安证券研究

2009年,LG化学进入动力电池领域,并基于自身优势,在软包动力电池领域,始终占据着主导地位。

2020年,多家汽车厂商的纯电动车车型集中上市,加上特斯拉国产化带来的巨大产能释放空间,我们判断LG化学作为核心动力电池提供商,将迎来前所未有的黄金发展期。

根据LG在手订单以及各车企的规划,我们预计2020年装机量有望突破40GWh,同比增长173%(不包括上海特斯拉)。

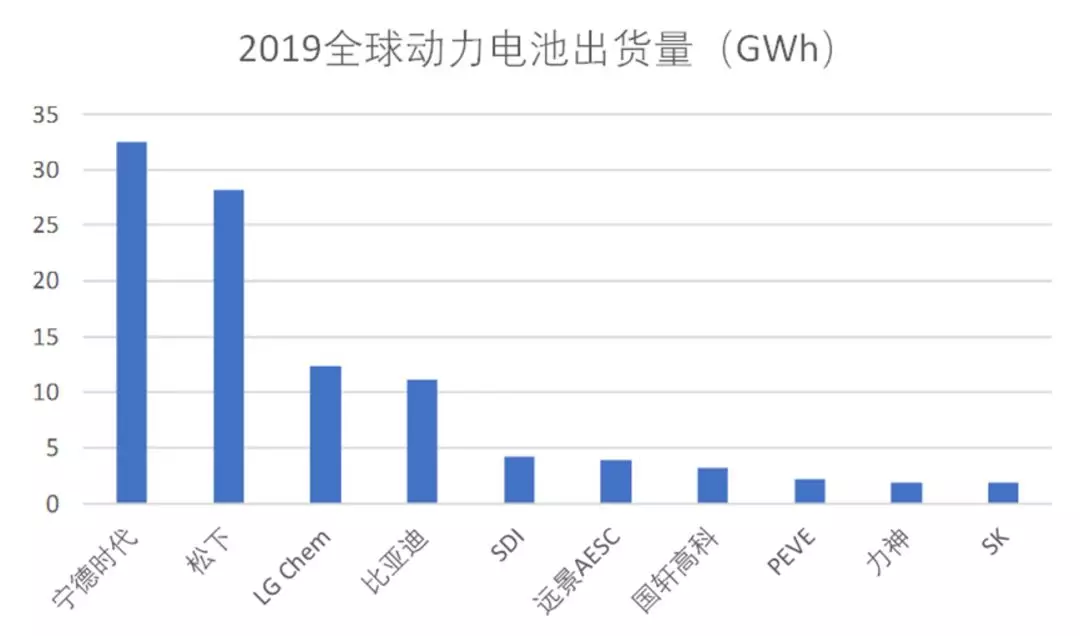

与之一同进入这个赛道的,还有宁德时代。宁德时代虽然起步较晚,但凭借国内高性价比的原材料供应链,已经在产能方面实现了对三星和LG的超越,并得到了宝马、大众、捷豹、路虎,等国际一线厂商的认可。

目前宁德时代动力电池出货量领先松下,位居全球第一。

▼宁德时代2019年动力电池出货量全球第一

数据来源:高工锂电,国泰君安证券研究 从净利润率来看,2018年LG化学营业利润率为3.2%;而宁德时代2018年营业利润率为14.08%。

在成本优势下,宁德时代已经完成了对LG化学的反超——2018年7月以来宁德时代上涨123%(不包括上市初期连续涨停),而同期LG化学上涨22%。

逻辑二:短暂背离ZOOM VS 亿联网络

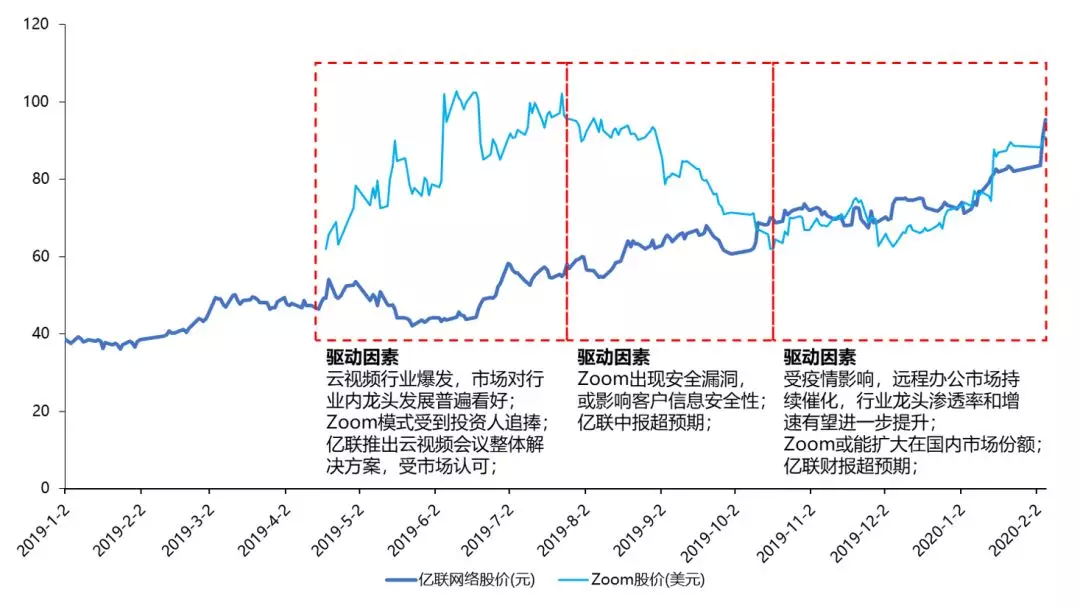

云视频服务商亿联网络与美国视频会议巨头ZOOM的股价存在明显的映射关系,主要分3个阶段。

▼亿联和Zoom股价映射关系

数据来源:Wind,国泰君安证券研究

1、同步上升期(2019.04-2019.07)

ZOOM上市首日股价上涨72%,次日亿联网络A股涨停。

其原因主要有三:

云视频行业爆发,市场对行业内龙头发展前景普遍看好;

Zoom刚上市,作为红极一时的独角兽公司,其视频会议技术和独特的发展模式备受投资人追捧;

亿联在2018年推出的云视频会议整体解决方案受到市场的广泛认可。

2、反向发展期(2019.08-2019.10)

2019年7月,一名叫Jonathan Leitschuh 的安全研究员公开披露了Zoom上存在的一个严重的“零日漏洞”。受负面事件影响,Zoom股价一路下行。

与此同时,亿联网络中报超预期,投资人对公司发展模式认可度持续提升,公司股价持续上行。 3、同步上升期(2019.11-至今)

受公共卫生事件影响,远程办公市场持续催化,行业龙头的渗透率和收入增速进一步提升,其中Zoom在中国市场份额持续提升,亿联网络的网络也持续超预期。

逻辑三:时滞现象SAP VS 用友网络

2017年以前,用友网络与SAP股价无明显联动。2017年起,共同的云业务转型逻辑下二者联动走强。

▼2017年起用友网络与SAP联动走强

数据来源:Wind,国泰君安证券研究

由于SAP在亚太地区(含日本)营业收入占比仅15%左右,用友网络国内业务占比仅100%,二者2017年以前走势联动性较弱。

但SAP的云服务转型见效早于用友网络,其股价上涨也早于用友网络——SAP在2012年起云业务收入快速增长,股价进入上涨趋势;用友网络2017年云收入占比加速提升,股价也开始上涨。

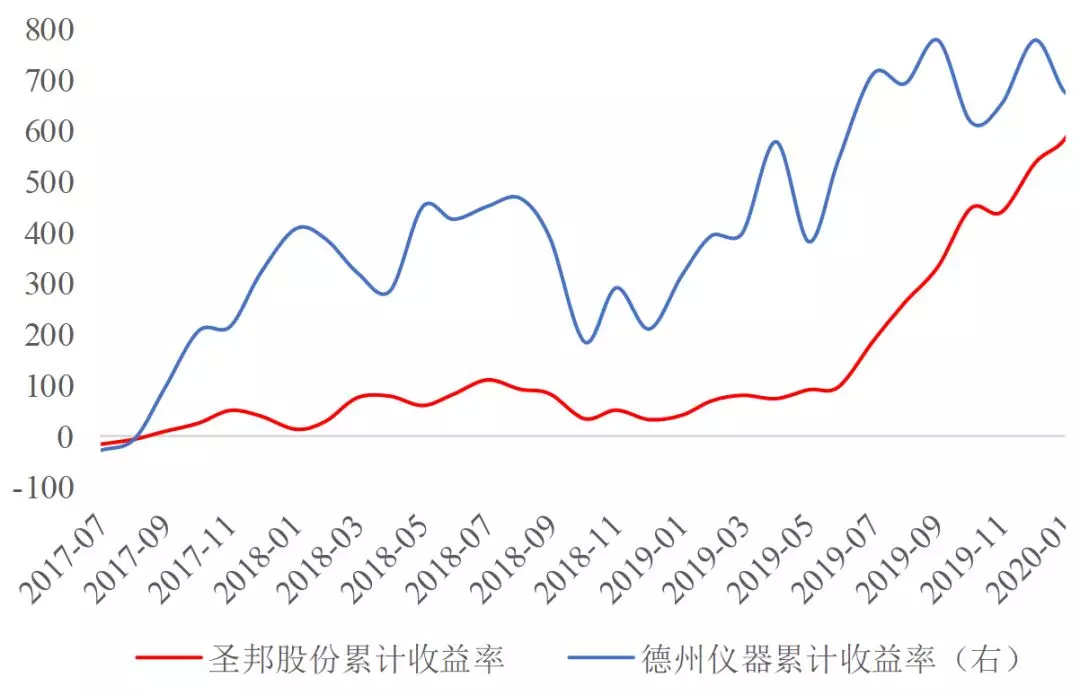

逻辑四:国产替代逻辑德州仪器 VS 圣邦股份

德州仪器(TXN.US)成立于1930年,是全球模拟芯片行业龙头。而成立于2007年的圣邦股份,从收入体量、财务指标、产品种类、下游应用、成立年限等指标对比,均与全球龙头德州仪器有巨大差距。

▼圣邦股份与德州仪器表现具有相似的趋势,不同的弹性

数据来源:Wind,国泰君安证券研究

但由于中国为全球最大的模拟芯片制造基地和消费市场,圣邦股份深耕中国,获得了更高增长。

尤其是在2017年7月以来,圣邦股份上涨达7.5倍(不包括上市初连续涨停),同期德州仪器上涨80%,涨幅约为后者的10倍。

尽管二者走势具有一定联动性,但圣邦股份强劲的上涨主要体现了华为事件后,我国半导体行业国产替代的迫切性。

04寻找下一个科技蓝筹 中美科技股联动下的投资机会

了解完中美科技股的联动和差异之后,我们仍然要回到本篇文章最重要的问题——2019年开始的中美科技股联动趋势,给A股产业链带来了哪些投资机会?

我们从三大产业链着手进行梳理,试图给投资者们一个较为全景式的展示。

特斯拉产业链

2019下半年起,随着中国工厂的建设,特斯拉电动车交付量再创新高,股价快速增长,从原本的200美元水平增长至900美元。

目前特斯拉正处在第三次估值重塑期,国产Model 3投产带动的成本下降、Model Y的推动以及初见端倪的智能驾驶业务有望带动特斯拉的估值再上一个台阶。

▼特斯拉与A股特斯拉产业链公司股价联动性较强

数据来源:Wind,国泰君安证券研究

那么特斯拉供应链上有哪些企业值得重点关注?

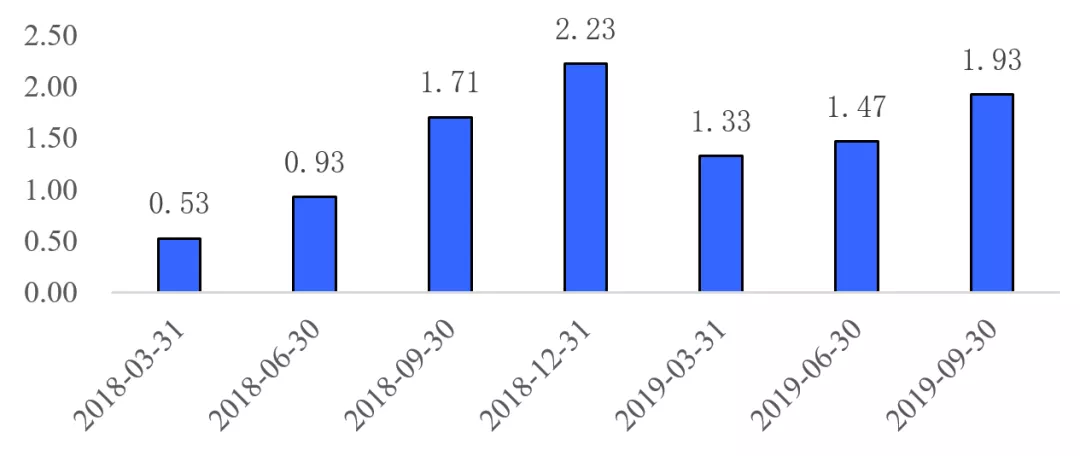

1、国内负极龙头、新三板公司贝特瑞是特斯拉产业链受益最明显的标的,特斯拉需求预计占其负极出货量超过30%。

得益于特斯拉尤其是model 3销量的爆发,贝特瑞自2018年Q1开始,利润开始显著增长,公司股价开始爆发,自从2018年Q1涨幅高达8倍。

▼贝特瑞自2018年Q1开始,利润开始显著增长(单位:亿元)

数据来源:Wind,国泰君安证券研究

2、宁德时代则是受益特斯拉估值提升最好的标的。

不同于贝特瑞已有大量收入间接来自特斯拉,2020年2月初,宁德时代才披露拟与特斯拉签订协议,将于2020年7月起至2022年6月向特斯拉供应锂离子动力电池产品,成为继松下、LG化学之后,第三家为特斯拉配套动力电池的企业。伴随着这个过程,公司股价大幅上涨,主要来自于估值的提高。

3、汽车结构件方面,旭升股份收入占比较大,其他厚普股份、恩捷股份、璞泰来、天赐材料、宁德时代等收入占比都很小,基本都小于10%,盈利端变化不大。

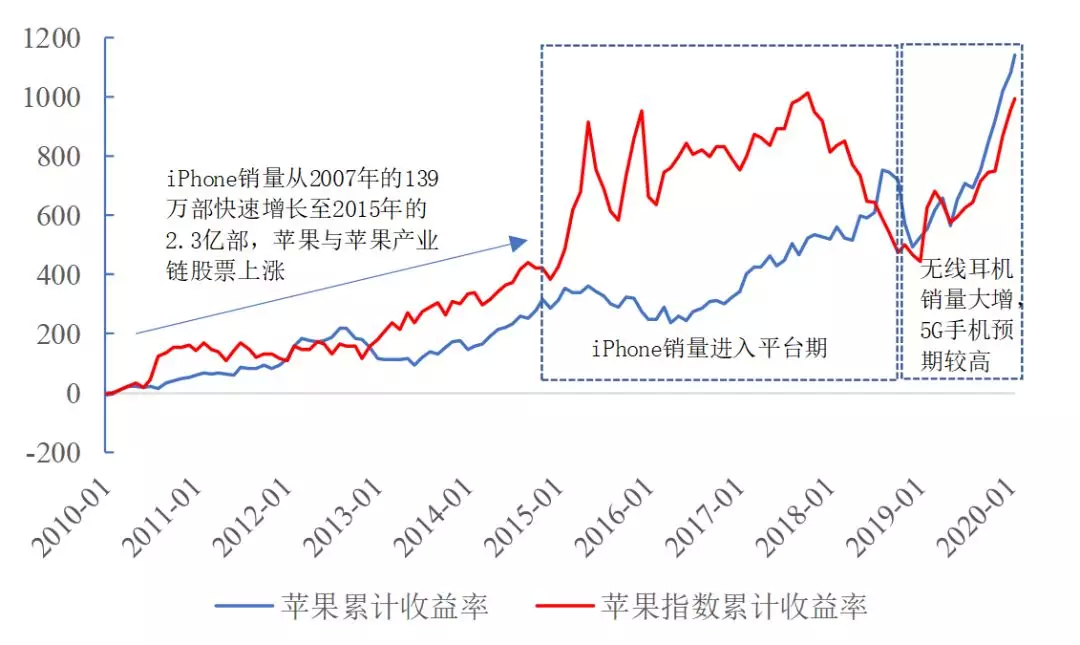

苹果产业链

根据苹果官方披露的全球200大供应商的2019年版数据显示,来自中国大陆的有30家+中国香港的有10家,合计40家公司,在2019年供应链中首度超过日本,和美国一起并列全球第二位,占到了苹果全球供应商数量的20%。

▼苹果供应商地域分布

数据来源:苹果,国泰君安证券研究

除供应商数量外,中国地区入选工厂数量也持续增加。

2019年苹果产业链全球807家工厂,383家在中国大陆,比例为47.46%。从产品类别看,40家大陆厂商中,30家供应结构件,6家供应功能器件,2家供应摄像头模组,半导体元器件和显示面板供应商均仅1家。

▼2019年苹果全球前200大供应商中国地区名单(红色为A股上市公司)

数据来源:苹果,国泰君安证券研究

2019年智能手机进入创新周期,以TWS为代表的苹果产业链迎来新机遇。韦尔股份、京东方、长电科技等相关领域供应商股价涨幅较大,反映了苹果公司业绩变化给上游产业链带来的增长机遇。

▼基本面驱动苹果公司与A股苹果产业链公司股价联动

数据来源:Wind,国泰君安证券研究

谷歌(云计算)产业链

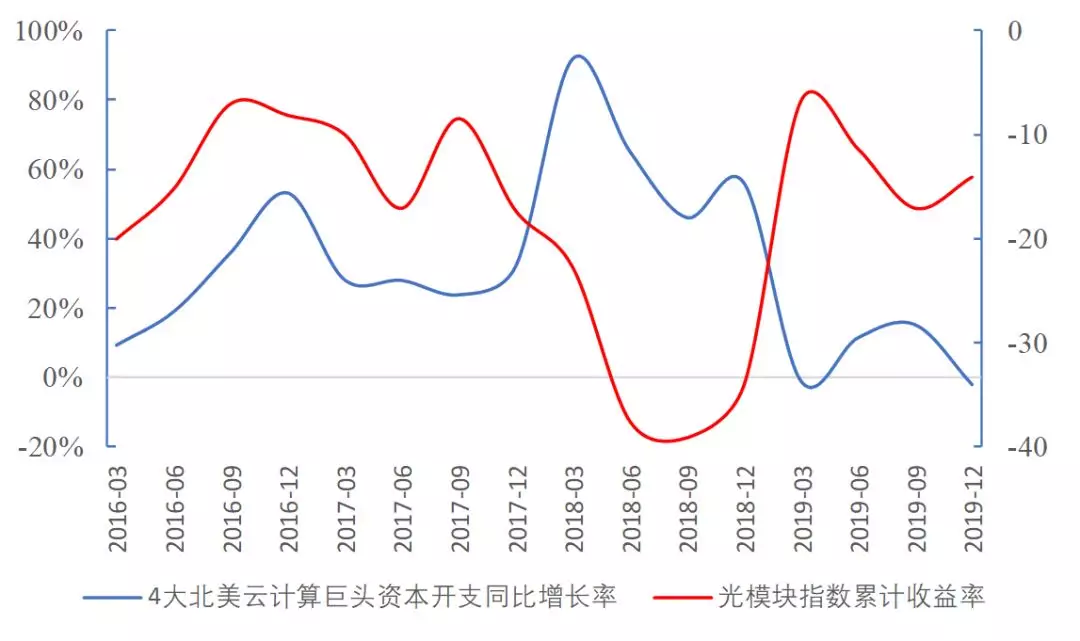

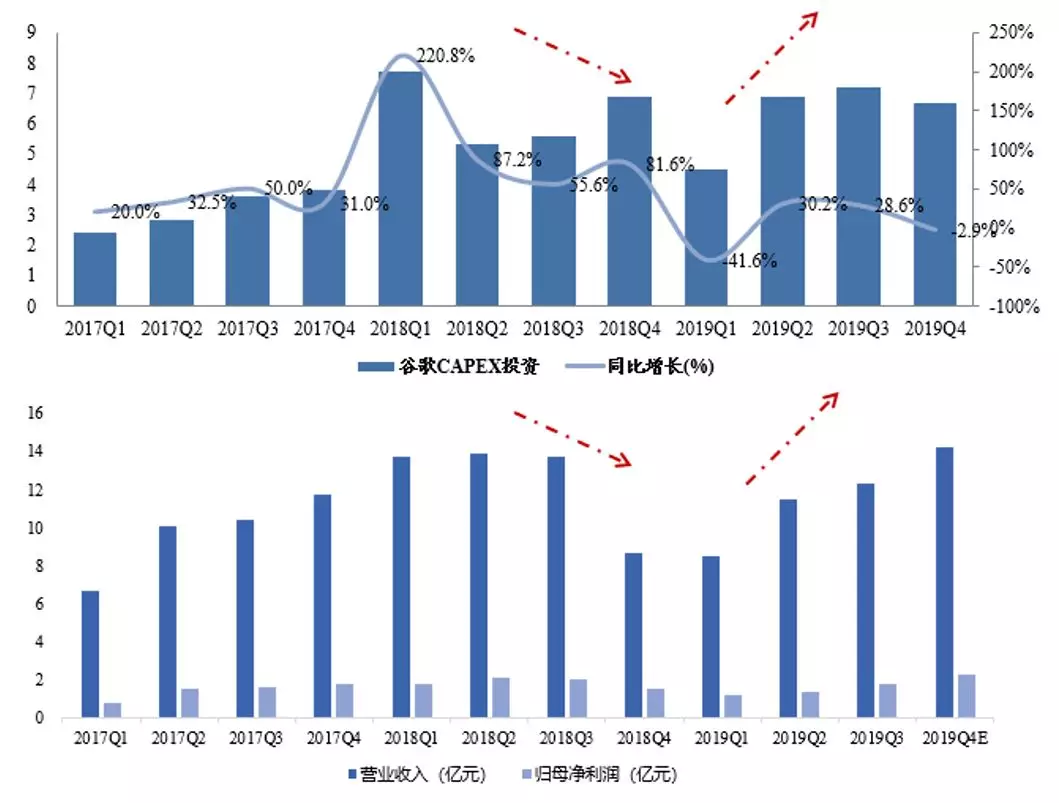

A股光通信产业链走势与谷歌联动不明显,但与北美云计算巨头资本开支有一定相关性。

不同于苹果、特斯拉产业链中,A股公司需求与美国龙头公司产品销售相关。在北美云计算产业链中,A股公司需求是与上游巨头的资本支出相关。

这是因为,美国云计算厂商和网络设备商是我国光通信公司的主要客户。

2018年,我国8家A股光通信公司海外业务收入占比为53%,海外依存度较高。亚马逊(AMZN.US)、谷歌(GOOG.US)、Facebook(FB.US)等云厂商,及思科(CSCO.US)、Juniper等网络设备商是我国光通信公司的主要海外客户。

因此,A股光通信板块的走势与北美云计算巨头谷歌、微软、亚马逊、脸书的资本支出同比增长率有一定相关性。

▼A股光通信板块与谷歌股价联动性不显著

数据来源:Wind,国泰君安证券研究

▼A股光通信板块股价与北美云计算巨头资本开支相关

数据来源:Wind,国泰君安证券研究

A股数通光模块厂商中,中际旭创在规模、成本等方面具备显著优势。其深度绑定北美云厂商,受益云数据中心的网络部署。

主要客户有主要有谷歌、亚马逊、Facebook等,故客户的资本开支能够反映上游光模块需求的景气度,并且能够映射到旭创的业绩中。

▼美国云厂商和设备商在华产业链

数据来源:国泰君安证券研究 ▼2017-2019年中际旭创收入和利润变化趋势和谷歌capex变化趋势基本吻合

数据来源:谷歌公告,国泰君安证券研究

中际旭创400G光模块于2019年底开始起量,2020-2021年是关键市场时间点。预计到2023年,数据中心光模块总体市场规模将近48亿美元,400G需求量会迅速起量,包括旭创在内的多家光模块厂商将会进入业绩上升期。

最后,在观察到中美科技股的映射关系的同时,我们也必须意识到中美科技股的差异。

一方面,从市值、营业收入和净利润占比看,A股对我国科技股的代表性有限,港美股的中国科技企业才是大头;另一方面,A股科技股的市盈率高,盈利能力相对来说却比美国科技股要差,而且部分A股龙头科技股与美股对标公司比,规模明显较小。

(编辑:彭谢辉)