本文来自中金公司。

简评:美股动荡拉锯,关注易受损企业的薄弱环节

大家好,继前一天因超级星期二结果好于预期大涨超过4%以后,隔夜美股市场再度大跌超过3%。本周以来的四个交易日中,美股市场每天的涨跌幅都在3%上下,这也表明投资者的情绪依然波动,且对于一些关键问题的判断存在分歧和担忧。受此影响,黄金大涨~2%,10年美债收盘再创0.87%的历史新低。

针对市场的最新变化,我们简评如下,供大家参考。

突发事件再度压制情绪,美国本土成为焦点。美联储在周二的紧急降息50个基点和民主党“超级星期二”初选拜登重回领先优势,都部分缓解了市场的恐慌甚至一度推动市场大涨,但这并没能完全抵消投资者对于突发事件影响的担忧情绪。

美国本土突发事件的发展情况成为市场焦点。截止3月6日的最新的数据显示,累计共有221人确诊,新增63人,累计死亡12人。部分投资者担心由于检测样本过少,这一确诊人数是否存在明显低估,同时如果后续进入迅速爆发期后,能否采取有效防控措施进行应对。

市场拉锯,突发事件影响和政策应对的“赛跑”。美股市场虽然没有再像上周那样出现持续性的恐慌抛售,但在这一位置上的不断拉锯也表明投资者对于一些关键问题的判断存在分歧和担忧,情绪依然脆弱。上一次出现类似这种连续多天上涨下跌反复动荡3%以上的情形还要追溯到2011年8月欧债危机的时候,当时这一反复拉锯持续了2个多月,直到10月才有所好转。

市场近期的这一表现与我们判断基本一致,即市场在短期急跌的情绪宣泄后,后续或将会在突发事件影响与政策应对力度之间寻找平衡。

因此,短期内,我们认为市场如果出现修复性反弹并不意外,但由于市场情绪的损害通常需要一定时间消化而且突发事件的发展依然存在很大不确定性,因此不排除后续因突发事件升级或此前急跌过程中来不及减仓的投资者在反弹中降低仓位带来的再度震荡,更不用说ETF被动资金、程序化交易、衍生品头寸等等可能会扮演加剧波动的角色。实际上,美股历次剧烈动荡后的历史经验也是如此。

宽松预期依然非常充分;政策及时介入非常必要,但未必足够有效。在这一背景下,美债利率迅速回落,3m利率降至0.62%,10年美债降至0.87%的历史新低;与此同时,CME利率期货隐含的3月FOMC会议(3月17~18日)降息50个基点的概率再度攀升至96%的高位。

如我们此前报告中所说,政策及时介入是必要的,有助于稳定恐慌的市场情绪、改善金融条件,防止因为市场大跌本身诱发的进一步的风险(如程序化交易、ETF减持、以及信用利差大幅走阔后企业发债规模明显缩减等等);同时也能对防范未来因突发事件导致的增长风险起到一定防范作用。

不过,由于当前的突发事件在影响需求的同时,对供给也会产生明显扰动,因此单纯的需求管理刺激政策在应对这一情形时可能作用相对有限,需要配合更多控制突发事件和其他方面的政策措施来应对潜在风险。

密切关于突发事件后续演变对于二三季度盈利下修,以及易受损企业的多米诺效应和薄弱环节。此前受突发事件影响,欧美主要市场的一季度已出现明显下调,盈利调整情绪也明显转弱,这与主要企业如苹果和微软纷纷下调一季度业绩指引的情形一致。不过,二季度和三季度的盈利预期下调幅度都较为有限,因此从市场盈利预期调整的角度还没有完全计入突发事件大幅扩散的情形。

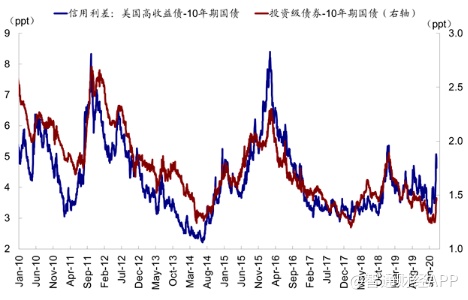

此外,由于美股企业杠杆处于历史相对高位,同时对于信用债的融资依赖度较高,因此短期金融条件收紧如果导致信用利差抬升和融资困难,以及突发事件发酵对企业现金流和收入带来明显压力,可能会带来叠加冲击和负向螺旋效应,需要密切关注,例如航空公司、酒店、餐饮、度假休闲、商业地产和REITs、金融等等。得益于近期美联储的快速响应,美国的高收益债利差从前期5%的高点明显回落至4.6%附近,但后续走向依然值得关注,也是金融市场的一个薄弱环节。

(编辑:郭璇)